Steuerberater, Lohnsteuerhilfeverein, Steuersoftware: Steuerberatungskosten sind zumindest teilweise steuerlich absetzbar. Wir erklären, welche Ausgaben dazugehören und was bei der Steuererklärung zu beachten ist.

Schnelleinstieg

Kurz & knapp

- Beruflich veranlasste Steuerberatungskosten sind absetzbar

- Für private Themenbereiche nicht

- Bei gemischten Kosten gibt es Vereinfachungsregeln

- WISO Steuer hilft dir, Steuerberatungskosten richtig in der Steuererklärung einzutragen

Was zählt zu den Steuerberatungskosten?

Mit Steuerberatungskosten sind alle deine Ausgaben gemeint, die im Rahmen der Beratung und Unterstützung bei steuerlichen Angelegenheiten entstehen:

Absetzbar sind außerdem:

Diese Kosten für den Steuerberater sind absetzbar

Steuerberatungskosten, die zur Berechnung der steuerpflichtigen Einkünfte anfallen, sind als Werbungskosten absetzbar (oder als Betriebsausgaben, wenn du Unternehmer bist). Dafür musst du die Steuerberatungskosten einer oder mehrerer Einkunftsarten zuordnen.

Beispiel: Du verdienst dein Geld als Arbeitnehmer und hast außerdem Mieteinnahmen. Deswegen musst du deine Einkünfte aus nichtselbstständiger Tätigkeit und Vermietung und Verpachtung ermitteln. Deine Steuerberatungskosten kannst du diesen beiden Einkunftsarten anteilig zuordnen.

Hast du einen Steuerberater mit dem Erstellen deiner Steuererklärung beauftragt, ist die Aufteilung einfach. Denn in der Rechnung des Steuerberaters sind in der Regel die Kosten bereits aufgeschlüsselt. Ausgaben, die beim Erstellen für die folgenden Anlagen anfallen, kannst du komplett in der Steuererklärung angeben:

- Anlage AUS (ausländische Einkünfte)

- Anlage EÜR (Einnahmen-Überschuss-Rechnung)

- Anlage G (Gewerbebetrieb)

- Anlage L (Land- und Forstwirtschaft)

- Anlage N (nichtselbstständige Arbeit)

- Anlage R (Renten)

- Anlage S (selbstständige Arbeit)

- Anlage SO (sonstige Einkünfte)

- Anlage V (Vermietung)

Hilft dir der Steuerberater bei der Ermittlung deiner abgeltungssteuerpflichtigen Kapitaleinkünfte (Anlage KAP), kannst du das Honorar nicht als Werbungskosten absetzen. Das liegt am Sparer-Pauschbetrag, mit dem die Werbungskosten abgegolten sind.

Nicht absetzbar sind Aufwendungen, die sich keiner Einkunftsart zuordnen lassen. Sie gelten als Kosten der privaten Lebensführung. Zum Beispiel: haushaltsnahe Dienstleistungen, Handwerkerkosten, Steuerermäßigung für energetische Sanierung, Sonderausgaben, außergewöhnliche Belastungen, Anlage Kind, Anlage U, Anlage Unterhalt, Hauptvordruck, die gesonderte Feststellung der Einkünfte ohne Gewinnermittlung und die Erbschaft- und Schenkungsteuererklärung.

Aufteilung bei gemischten Kosten

Betreffen die Steuerberatungskosten sowohl den beruflichen/betrieblichen, als auch den privaten Bereich, müsstest du diese Kosten eigentlich schätzweise aufteilen. Das Finanzamt lässt aber Vereinfachungsregeln zu:

- Pauschaler Abzug: Du kannst 50 Prozent als Werbungskosten oder Betriebsausgaben abziehen

- Nichtbeanstandungsgrenze: Bis zu 100 Euro im Jahr werden ohne Nachweise akzeptiert

Das bedeutet: Du kannst die Hälfte der gemischten Kosten einer oder mehrerer Einkunftsarten zuordnen und dort absetzen. Die andere Hälfte gehört zum privaten Lebensbereich und ist nicht absetzbar. So kannst du auch vorgehen, wenn du an deinen Steuerberater ein pauschales Honorar zahlst.

Bis 100 Euro

Bei gemischten Kosten bis zu 100 Euro erkennt das Finanzamt in der Regel den vollen Betrag an, ohne weitere Prüfung. Hier musst du nichts aufteilen. Ausgaben für deine Steuersoftware und Fachliteratur kannst du daher meist direkt als Werbungskosten oder Betriebsausgaben abziehen. Du entscheidest selbst, bei welcher Einkunftsart du die Kosten angibst.

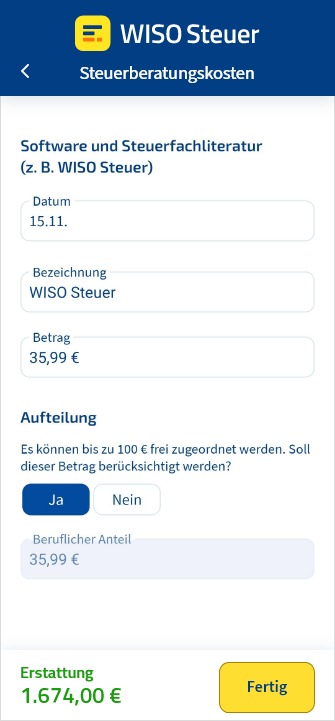

Beispiel: Du machst deine Steuererklärung mit WISO Steuer und zahlst dafür 35,99 Euro. Als Arbeitnehmer setzt du in deiner Steuererklärung 36 Euro Steuerberatungskosten als Werbungskosten ab – in dem Steuerjahr, in dem du den Kaufpreis bezahlt hast.

Zwischen 100 und 200 Euro

Bei Kosten bis zu 200 Euro kannst du 100 Euro als Werbungskosten beziehungsweise Betriebsausgaben absetzen. Der Rest ist nicht abzugsfähig.

Beispiel: Du zahlst 190 Euro Mitgliedsbeitrag an einen Lohnsteuerhilfeverein. Davon kannst du 100 Euro als Steuerberatungskosten absetzen. Die übrigen 90 Euro werden nicht berücksichtigt.

Mehr als 200 Euro

Betragen deine gemischten Kosten mehr als 200 Euro, profitierst du von der 50-Prozent-Regel.

Beispiel: Du bist Mitglied in einem Lohnsteuerhilfeverein. Hierfür zahlst du einen Beitrag von 300 Euro. Die Hälfte davon (150 Euro) kannst du als Steuerberatungskosten absetzen.

Weniger Rechnen, mehr Sparen

Steuerberatungskosten in die Steuererklärung eintragen

Als Arbeitnehmer gehören deine Steuerberatungskosten in die Steuererklärung in den Abschnitt Arbeitnehmer, Rentner & Pensionäre > Ausgaben (Werbungskosten) > Steuerberatungskosten.

Die Kosten für WISO Steuer zählen zu den „anderen Steuerberatungskosten“. Wenn du bei den gemischt veranlassten Ausgaben keinen eigenen Schätzwert einträgst, berücksichtigt das Programm automatisch die Vereinfachungsregeln (50 Prozent beruflicher Anteil; Betrag bis 100 Euro kann frei zugeordnet werden).

Arbeitnehmer: Steuerberatungskosten als Werbungskosten

Als Arbeitnehmer bekommst du den Werbungskosten-Pauschbetrag in Höhe von 1.230 Euro. Das heißt: Steuerberatungskosten steigern nur dann deine Erstattung, wenn du zusammen mit den anderen beruflichen Ausgaben über diesen Grenzbetrag kommst. Falls du tatsächlich nur niedrige Werbungskosten hast, solltest du daher deine Steuerberatungskosten einer anderen Einkunftsart zuordnen.

Das gilt für Rentner

Bei Rentnern beträgt die jährliche Werbungskostenpauschale nur 102 Euro. Falls du im Zusammenhang mit der Rente höhere Ausgaben hattest, solltest du diese in deiner Steuererklärung eintragen. Dazu zählen unter anderem:

- Aufwendungen für Rentenberater

- Rechts- und Beratungskosten und

- Steuerberatungskosten

Für die Steuerberatungskosten gelten die oben genannten Regeln. Es ist der Anteil absetzbar, der mit der Ermittlung der steuerpflichtigen Renten und anderen steuerpflichtigen Einkünften zusammenhängt.

FAQ: Steuerberatungskosten absetzen

Welche Kosten für meinen Steuerberater kann ich absetzen?

Welche Steuerberatungskosten sind nicht absetzbar?

- Haushaltsnahe Dienstleistungen

- Handwerkerkosten

- Steuerermäßigung für energetische Sanierung

- Sonderausgaben

- Außergewöhnliche Belastungen

- Anlage Kind

- Anlage U

- Anlage Unterhalt

- Hauptvordruck

- Gesonderte Feststellung der Einkünfte ohne Gewinnermittlung

- Erbschaft- und Schenkungsteuererklärung

Wie teile ich gemischte Steuerberatungskosten auf?

Gehören Kosten für einen Steuerberater zu den Werbungskosten?

Können Rentner Steuerberatungskosten absetzen?

Macht Schluss mit nervigem Papierkram

Quelle: Amtliches Einkommensteuer-Handbuch (BMF)