Wer spendet, hilft in erster Linie anderen. Die gute Tat bringt aber auch steuerliche Vorteile. Doch welche Voraussetzungen müssen erfüllt sein? Und welche Organisationen werden anerkannt? Ein Überblick über die wichtigsten Regelungen.

Schnelleinstieg

- Kurz & knapp

- Diese Spenden kannst du von der Steuer absetzen

- Wo trage ich Spenden in der Steuererklärung ein?

- Nachweis ist abhängig von der Höhe der Spende

- Ist ein Mitgliedsbeitrag steuerlich absetzbar?

- Parteispende absetzen: Das ist wichtig

- Was ist mit Sachspenden, Aufwandsspenden und Zeitspenden?

- FAQ: Spenden von der Steuer absetzen

Kurz & knapp

- Spenden und Mitgliedsbeiträge kannst du als Sonderausgaben absetzen

- Voraussetzung: Sie müssen an gemeinnützige Organisationen gehen

- Wie viel Geld du damit sparst, hängt von deinen Einkünften ab

- Mit WISO Steuer kannst du deine Spenden automatisch in die Steuererklärung einfügen

Diese Spenden kannst du von der Steuer absetzen

Du kannst verschiedene Arten von Spenden von der Steuer absetzen. Sie zählen zu den Sonderausgaben. Allerdings ist der Steuervorteil an bestimmte Bedingungen geknüpft, die im § 10b EStG gesetzlich festgelegt sind.

So musst du vor allem freiwillig und ohne Gegenleistung spenden. Spenden, die aufgrund einer vertraglichen oder gesetzlichen Verpflichtung geleistet werden, sind nicht freiwillig. Dazu zählen auch Spenden, die mit einem Gewinnspiel verbunden sind.

Außerdem ist entscheidend, wer die Spende empfängt. Sie muss an eine steuerbegünstigte Organisation mit Sitz in Deutschland gehen. Das bedeutet, dass sie gemeinnützige, wohltätige oder kirchliche Zwecke verfolgt. Solche Organisationen sind von der Körperschaftsteuer befreit und dürfen Spendenquittungen ausstellen. Ob eine Organisation als gemeinnützig anerkannt ist, prüft das Finanzamt anhand der Satzung gemäß §§ 52 bis 54 Abgabenordnung (AO).

Dazu gehören zum Beispiel:

Diese Spenden werden nicht anerkannt

Doch was ist mit Spenden an Privatpersonen? Diese Spenden erfüllen nicht die Voraussetzungen der Gemeinnützigkeit und sind daher steuerlich nicht absetzbar. Das hat damit zu tun, dass gemeinnützige Organisationen strengen Regelungen und Kontrollen unterliegen, die sicherstellen sollen, dass die Mittel tatsächlich für den angegebenen Zweck verwendet werden.

Bei Privatpersonen fehlt diese Kontrollmöglichkeit. Neben Privatpersonen gilt das auch für Spenden an Organisationen in Nicht-EU-Ländern und Spendenseiten wie GoFundMe.

Direkte Spenden an bedürftige Personen wie Straßenmusiker kannst du nicht von der Steuer absetzen. Denn dabei handelt es sich nicht um eine steuerbegünstigte Organisation, für die du eine Spendenbescheinigung erhältst.

Aus dem gleichen Grund bleiben auch Kollekten während des Gottesdienstes unberücksichtigt. Eine Möglichkeit: Kollektenbons. Diese kannst du bei deiner Gemeinde erwerben und anstelle von Bargeld in den Klingelbeutel legen. Die Kirche bucht das Geld von dem allgemeinen Spendenkonto auf die jeweilige Kollekte um.

Dafür bekommst du einen Nachweis über den Gesamtbetrag (je nach Höhe der Summe als Quittung oder Spendenbescheinigung), den du beim Finanzamt vorlegen kannst. Bei einer Spende von bis zu 300 Euro reicht in der Regel auch ein Kontoauszug aus. Inzwischen bieten einige Kirchen auch einen digitalen Klingelbeutel an.

Anders sieht es mit der Kirchensteuer aus, die automatisch von deinem Gehalt einbehalten wird. Sie zählt immer als Sonderausgabe und senkt somit deine Steuern.

Spenden an Organisationen im Ausland

Spenden an Organisationen innerhalb der EU und EWR kannst du grundsätzlich von der Steuer absetzen, solange sie den Vorgaben des deutschen Gemeinnützigkeitsrechts entsprechen. Das musst du dem deutschen Finanzamt durch geeignete Belege nachweisen können. Spenden an Organisationen in Drittstaaten kannst du nicht absetzen.

Die Finanzverwaltung arbeitet aktuell an einem Online-Spendenregister, das Organisationen aus der EU und dem Europäischen Wirtschaftsraum aufnehmen kann, wenn sie bestimmte Voraussetzungen erfüllen (sogenanntes Zuwendungsempfängerregister). Dadurch soll die Nachweismöglichkeit, dass es sich um gemeinnützige Organisationen handelt, vereinfacht werden.

Wo trage ich Spenden in der Steuererklärung ein?

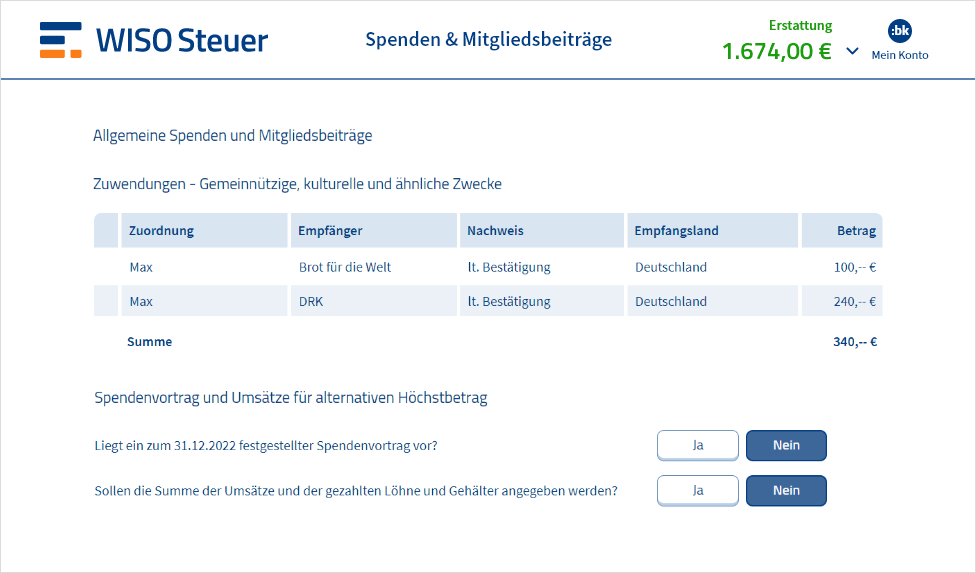

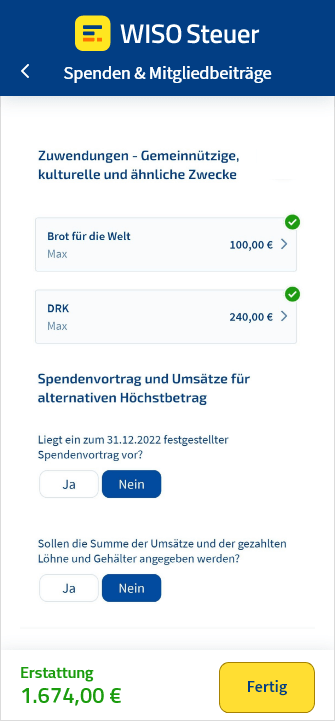

Mach’s dir einfach: Statt die Spenden einzeln einzutippen, kannst du WISO Steuer die Arbeit für dich übernehmen lassen. Verknüpfe dafür dein Bankkonto und die App erkennt, welche Spenden von deinem Konto abgegangen sind und trägt sie an der richtigen Stelle in der Steuererklärung ein. Das ist:

Allgemeine Ausgaben > Spenden und Mitgliedsbeiträge

Wichtig: Du musst die Ausgaben in dem Jahr in die Steuererklärung eintragen, indem die Spende von deinem Konto abgezogen wurde. Das ist das sogenannte Zufluss-Abfluss-Prinzip.

Konkret bedeutet das: Spendest du beispielsweise 200 Euro im Dezember 2023 und bekommst die Bescheinigung dafür erst im Januar 2024, gibst du den Spendenbetrag in die Erklärung für das Steuerjahr 2023 ein.

Wie viel Geld gibt es zurück?

Du kannst Spenden allerdings nicht unbegrenzt absetzen, denn das Finanzamt hat hierfür eine Höchstgrenze festgelegt. Dabei kommt es drauf an, wie hoch deine gesamten Einkünfte im Jahr sind – also Arbeitslohn und/oder andere Einnahmen, abzüglich Werbungskosten. 20 Prozent von diesem Betrag kannst du höchstens in einem Jahr als Spende in deiner Steuererklärung angeben.

Je höher dein Einkommen ist, desto mehr sparst du mit deinen Spenden. Verdienst du zum Beispiel 30.000 Euro im Jahr, kannst du Spenden bis zu einer Höhe von 6.000 Euro absetzen; liegt dein Jahreseinkommen bei 40.000 Euro, kannst du Spenden bis zu einem Betrag von 8.000 Euro abziehen. Bei einem höheren Steuersatz wirkt sich zudem der Sonderausgabenabzug stärker aus.

Übrigens: Jeder Steuerzahler erhält automatisch den Pauschbetrag von 36 Euro (bzw. 72 Euro für Ehepaare) für Sonderausgaben, ohne dass Nachweise erforderlich sind. Diese werden im Anschluss angerechnet.

Spendenvortrag bei Überschreiten des Höchstbetrags

Gib alle Beträge deiner Spenden in der Steuererklärung ein. Hast du besonders viel gespendet und liegst damit über dem 20-Prozent-Höchstbetrag, verpufft das Geld nicht. Denn diesen übersteigenden Betrag vermerkt das Finanzamt in einem gesonderten Bescheid und du kannst ihn auch noch in den folgenden Jahren als sogenannten Spendenvortrag von der Steuer absetzen.

Nachweis ist abhängig von der Höhe der Spende

Damit das Finanzamt die Spende anerkennt, brauchst du einen Nachweis über die Zahlung. Diesen musst du aber erst auf Nachfrage des Finanzamts nachreichen. Je nach Höhe der Spendensumme akzeptiert das Finanzamt unterschiedliche Belege als Nachweis.

Bei Spendenbeträgen bis zu 300 Euro reicht als Nachweis der Einzahlungsbeleg, der Kontoauszug oder ein PayPal-Nachweis. Der Betrag von 300 Euro gilt für jede Einzelspende, nicht für die Summe der im Jahr geleisteten Spenden.

Spenden an Hochwasser-Opfer

Spenden mit Online-Banking und PayPal

Hast du per Online-Banking gespendet? Dann nutze als Nachweis für die Steuer die Buchungsbestätigung. Darin muss Folgendes enthalten sein:

- Name des Auftraggebers und des Empfängers

- Kontonummer des Auftraggebers und des Empfängers

- Betrag

- Buchungstag

Für Spenden über PayPal genügt ein Kontoauszug des PayPal-Kontos, auf dem der Kontoinhaber und dessen E-Mail-Adresse angegeben sind, sowie ein Nachweis über die Transaktionsdetails der Spende.

Zuwendungsbestätigung ab 300 Euro erforderlich

Höhere Spenden musst du dem Finanzamt mit der sogenannten Zuwendungsbestätigung nachweisen. Diese muss der Spendenempfänger nach einem amtlichen Musterschreiben ausstellen. Es ist dann egal, ob du den Spendenbeleg per Post oder als E-Mail erhältst.

Für Spenden an Betroffene in Katastrophengebieten (zum Beispiel wegen Krieg oder Überschwemmung) gibt es von der Finanzverwaltung oft besondere Erleichterungen für Spenden. Unabhängig von der Spendenhöhe reichen hier vereinfachte Spendennachweise etwa Kontoauszüge oder Ausdrucke der Buchungsbestätigung im Online-Banking.

Spenden bis 100 Euro ohne Beleg?

Spenden bis 100 Euro einfach ohne Beleg in der Steuererklärung angeben? Das ist so nicht ganz richtig. Deine Spenden musst du im Zweifelsfall belegen können. Es gibt keine gesetzliche Pauschale, die du dafür in der Steuererklärung eintragen darfst. Einfach 100 Euro als Spende in deiner Steuererklärung angeben, ohne sie tatsächlich geleistet zu haben, kannst du also nicht.

Das Finanzamt fordert jedoch nicht immer Belege an und prüft offensichtlich nicht jeden einzelnen Spendenbetrag. Es ist trotzdem ratsam, alle Unterlagen bereit zu haben, falls das Finanzamt Nachweise verlangt. Auch in diesem Fall brauchst du also keine Spendenbescheinigung, sondern kannst deine Spende mit Kontoauszug nachweisen.

Spendennachweis digital an das Finanzamt schicken

Dein Spendennachweis darf vorerst zu Hause bleiben. Denn seit 2018 gilt die sogenannte Belegvorhaltepflicht. Das bedeutet, dass die Belege nicht mit der Steuererklärung eingereicht werden. Erst, wenn das Finanzamt ausdrücklich nachfragt, musst du Nachweise vorlegen.

Du solltest deine Zuwendungsbestätigungen aber gut aufbewahren. Denn innerhalb eines Jahres, nachdem du deinen Steuerbescheid erhalten hast, kann das Finanzamt Nachweise anfordern. Kommt der Steuerbescheid beispielsweise am 15. August 2024, musst du die Spendenbescheinigung bis zum 15. August 2025 aufbewahren.

So verlierst du deine Nachweise nicht mehr: Organisiere sie bequem mit der kostenlosen App Steuer-Scan. Fotografiere deine Bescheinigungen einfach mit dem Smartphone ab oder lade sie als PDF hoch. Die App übernimmt die Inhalte in deine Steuererklärung. Alle Dokumente werden online gespeichert, damit du im Falle einer Aufforderung durch das Finanzamt alles sofort griffbereit hast und digital einreichen kannst.

Ist ein Mitgliedsbeitrag steuerlich absetzbar?

Mitgliedsbeiträge an gemeinnützige Organisationen sind grundsätzlich absetzbar, sofern die Organisation als steuerbegünstigt anerkannt ist. Gemeint sind damit Vereine, die sich der Förderung von Kunst und Kultur widmen. Ob es sich um Theatervereine, Musikvereine, Kunstvereine oder kulturelle Stiftungen handelt – die Beiträge, die du an solche Vereine zahlst, sind absetzbar.

Es gibt jedoch eine wichtige Ausnahme: Mitgliedsbeiträge an Vereine, die hauptsächlich der Freizeitgestaltung dienen, sind nicht steuerlich absetzbar. Hierzu zählen unter anderem:

Zusätzliche Spende zum Mitgliedsbeitrag

Parteispende absetzen: Das ist wichtig

Wer Mitglied einer Partei ist, zahlt in der Regel monatlich einen Mitgliedsbeitrag. Gleichzeitig freuen sich die politischen Vereinigungen auch über zusätzliche Spenden. Für die Steuererklärung ist es egal, ob es sich um das eine oder das andere handelt. Du kannst also beides von der Steuer absetzen:

Zahlungen an verfassungswidrige Vereinigungen sind aber ausgeschlossen.

Parteispenden bringen in der Steuererklärung einen schönen Bonus – und das gleich doppelt:

Bei Parteispenden und Mitgliedsbeiträge bis zu 1.650 Euro (3.300 Euro bei Paaren) gibt es die Hälfte von der Steuer zurück. Die Beträge werden als sogenannte „Tarifermäßigung“ von der zu zahlenden Steuer abgezogen. Heißt: Sie senken die Steuer direkt 1:1.

Die restlichen 50 Prozent werden nicht weiter steuerlich berücksichtigt. Spendest du also 1.650 Euro an eine Partei, zahlst du automatisch 825 Euro weniger Steuern.

Wer aber mehr als die Höchstbeträge von 1.650 Euro und 3.300 Euro an Parteien gespendet hat, kann die darüberliegenden Spenden zusätzlich als Sonderausgaben in der Steuererklärung angeben. Aber auch dann gilt die maximale Grenze: Das sind noch einmal 1.650 Euro (beziehungsweise 3.300 Euro). Je nach Steuersatz fällt der Spareffekt mal kleiner oder mal größer aus.

Zu kompliziert? Keine Sorge – trag einfach deine Spenden ein, WISO Steuer übernimmt die Berechnung für dich. Du musst nichts selbst rechnen oder ankreuzen. Deine Spende wird automatisch so angesetzt, dass du das beste Ergebnis erzielst.

Was ist mit Sachspenden, Aufwandsspenden und Zeitspenden?

Diese Regeln gelten bei der Steuer:

- Sachspenden: Auch mit Kleidung oder Spielzeug kannst du Gutes tun. Hier muss die Zuwendungsbestätigung den Warenwert der Spende enthalten. Bei neuen Gegenständen ist das Ganze unkompliziert: Der Wert ist der Kaufpreis und steht auf der Rechnung. Bei gebrauchten Gegenständen musst du dagegen schätzen.

- Aufwandsspenden: Lässt du deine Ausgaben als Ehrenamtler (zum Beispiel Fahrten mit dem eigenen Fahrzeug) nicht durch die gemeinnützige Organisation erstatten, kannst du stattdessen eine Spendenbescheinigung anfordern. Diese Spendenbescheinigung ermöglicht es dir, die Ausgaben steuerlich abzusetzen. Wichtig ist, dass du dafür eine Verzichtserklärung bei der Organisation abgibst, bei der du ehrenamtlich tätig bist. Und zwar innerhalb von 3 Monaten nachdem dir die Ausgaben entstanden sind.

- Zeitspenden: Verzichtest du auf eine Vergütung für den zeitlichen Aufwand, erhältst du stattdessen eine Spendenbescheinigung und setzt den Betrag von der Steuer ab.

FAQ: Spenden von der Steuer absetzen

Wie viel Geld bekomme ich von einer Spende zurück?

Welche Spenden sind absetzbar?

Wie muss ich meine Spende nachweisen?

Welche Regeln gelten für Parteispenden?

Welcher Höchstbetrag gilt für Zuwendungen an den Vermögensstock einer Stiftung?

Wo trage ich Spenden in der Steuererklärung ein?

Sind Spenden an Privatpersonen steuerlich absetzbar?

Was gilt für Spenden bis 100 Euro?

Kann ich meinen Mitgliedsbeitrag absetzen?

Was muss ich bei Sachspenden beachten?

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.