Steuererklärung: Schritt-für-Schritt Anleitung

Hol dir dein Geld zurück!

Schneller und einfacher, als du glaubst: Mit WISO Steuer ist deine Steuererklärung in Rekordzeit fertig. Automatisch ausgefüllt – inklusive persönlichem Berater und Check vor der Abgabe.

Die Nr. 1 unter den Steuer-Apps

Eintragen, absetzen,

Erstattung sichern

Automatisch ausfüllen

Lade deine Rechnungen per Foto hoch – WISO Steuer erledigt den Rest.

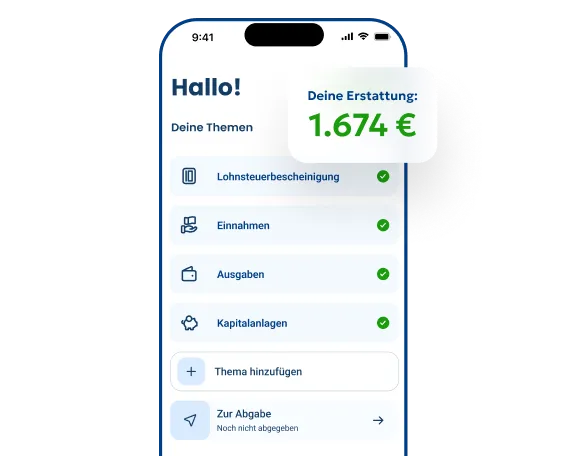

Erstattung sofort sehen

WISO Steuer zeigt dir, wie viel Geld du vom Finanzamt zurückbekommst.

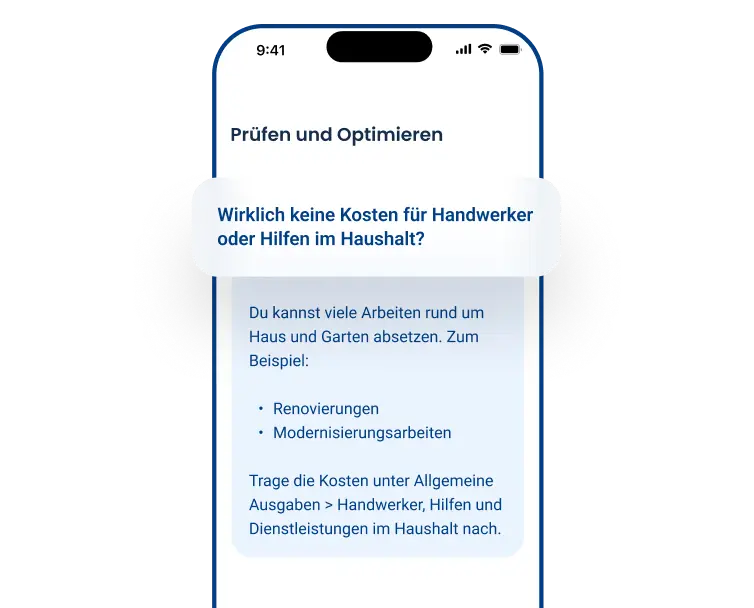

Mehr rausholen

WISO Steuer prüft alles vor der Abgabe und gibt dir Tipps, wie deine Erstattung weiter wächst.

So hast du deine Steuer

noch nie gemacht

Die erste Steuer, die mit dir spricht

Für deinen persönlichen Berater ist keine Frage zu banal oder zu kompliziert. Versteh alles – und hol mehr raus. Kostenlos in WISO Steuer enthalten.

Über 500 € mehr als bei anderen Apps

Sieh sofort, was du bekommst – auf den Cent genau. ¹ ⁾

Mach weiter – egal,

auf welchem Gerät

Nahtlos wechseln. Alles bleibt aktuell.

Nicht nur wir sind

begeistert

basierend auf 129.609

Bewertungen seit 2019

WISO Steuer ist im Steuerbereich absolut das beste Programm – die anderen können da nicht mithalten.

Klasse! SteuerGPT begleitet einen Schritt für Schritt. So macht die Steuererklärung Spaß und kostet wenig Zeit.

Nach jahrelangen Beraterkosten dann plötzlich drauf gekommen… und siehe da, es geht auch alleine. Die Software ist Idiotensicher ;) DANKE WISO

basierend auf 129.609

Bewertungen seit 2019

FAQ: Steuererklärung Schritt für Schritt

Bis wann muss ich die Steuererklärung abgeben?

- Pflichtabgaben: Bis zum 31. Juli für das letzte Jahr

- Freiwillige Abgaben: 4 Jahre rückwirkend bis zum 31. Dezember

Tipp: Du kannst die Frist bei Pflichtabgaben verlängern, indem du einen Steuerberater engagierst. Das geht beispielsweise mit dem ProfiService*.

Wann bin ich verpflichtet eine Steuererklärung abzugeben?

Grundsätzlich gilt: Jeder muss die Steuererklärung abgeben. Es gibt aber auch Ausnahmen, wie zum Beispiel ledige Arbeitnehmer ohne weiteres Einkommen.

Wie gebe ich meine Steuererklärung ab?

Mit WISO Steuer ganz einfach online – sicher & überall über die amtlich anerkannte ELSTER-Schnittstelle.

Für wen lohnt sich WISO Steuer?

WISO Steuer lohnt sich für alle. Auch für dich! Egal ob Anfänger oder Profi in Sachen Steuer, ob Angestellter, Selbstständiger oder Rentner – unser Steuerprogramm ist für jeden geeignet.

Anders als bei anderen Anbietern kannst du mit diesem Programm bis zu 5 Steuererklärungen abgeben – ganz ohne Aufpreis. Worauf wartest du? Leg gleich heute los und hol dir dein Geld zurück.

Was kostet WISO Steuer?

- 35,99 € im günstigen Jahresabo

- 45,99 € im Einzelkauf

- 0 € in der Testversion

Wie sicher sind meine Daten bei WISO Steuer?

Die Sicherheit deiner Daten hat für uns oberste Priorität. Deshalb werden deine Daten ausschließlich sicher verschlüsselt übertragen und gespeichert. Nur du selbst hast mit deinem Passwort Zugriff darauf.

Die mehrfach gesicherten Server stehen in unserem eigenen Rechenzentrum in Deutschland. Alle Online-Aktivitäten sind zusätzlich über HTTPS-Übertragung gesichert und mit einer AES 256 Bit Verschlüsselung versehen.

Wir halten uns strikt an die DSGVO und geben deine Daten nicht an Dritte weiter. Setze auf Software made in Germany und hol dir gleich heute WISO Steuer!

Weitere Fragen

Deine Frage war nicht dabei? Stell sie einfach an unsere smarte KI SteuerGPT: Klicke auf das Chat-Symbol unten rechts in der Ecke und tippe deine Frage ein. Binnen Sekunden bekommst du die passende Antwort.

Wähle deine passende

Option

Testversion

0,00 €

- Probier alles aus und zahle erst, wenn du die Steuererklärung abgibst

Vorteils-Abo

35,99 €

- Jedes Jahr 10 € sparen

- Jederzeit kündbar

- Hotline für technische Fragen

- Steuer-Coaching inklusive

- Automatisch ausfüllen lassen

Einzelkauf

45,99 €

- Einmalige Abgabe für ein Steuerjahr

Anleitung: So erstellst du deine Steuererklärung

Die Steuererklärung selbst zu machen hat viele Vorteile. Du sparst dir teure Beratungskosten oder Mitgliedsbeiträge für den Lohnsteuerhilfeverein. Dazu kommt, dass du auch noch schneller an deine Steuererstattung kommst. Denn du entscheidest, wann du abgeben willst, statt die Wartezeiten bei der Bearbeitung durch Steuerberater oder Verein auszusitzen.

Aber wie genau funktioniert das Selbermachen? Hier ist eine Schritt-für-Schritt Anleitung:

1. Anmelden

Melde dich bei WISO Steuer an. Dafür brauchst du nur deine E-Mail-Adresse und ein Passwort deiner Wahl. Wir senden dir eine E-Mail zu, in der ein Bestätigungscode steht. Trag ihn an der geforderten Stelle ein. So ist sicher, dass du dich nicht bei der E-Mail-Adresse vertippt hast und du immer Zugang zu deiner Steuererklärung hast.

2. Eingeben

Jetzt geht’s ums Eingemachte: Die verschiedenen Eingabemasken füllst du mit deinen Daten – viele davon übernimmt WISO Steuer automatisch für dich.

- Steuererklärung vom letzten Jahr übernehmen

Hast du schon WISO Steuer genutzt, kannst du deine Daten aus dem Vorjahr ins aktuelle Steuerjahr übertragen. Das spart Zeit und hilft dir bei der Orientierung. Natürlich kannst du die Angaben jederzeit anpassen und überschreiben. - Lohnsteuerbescheinigung & Co. abrufen

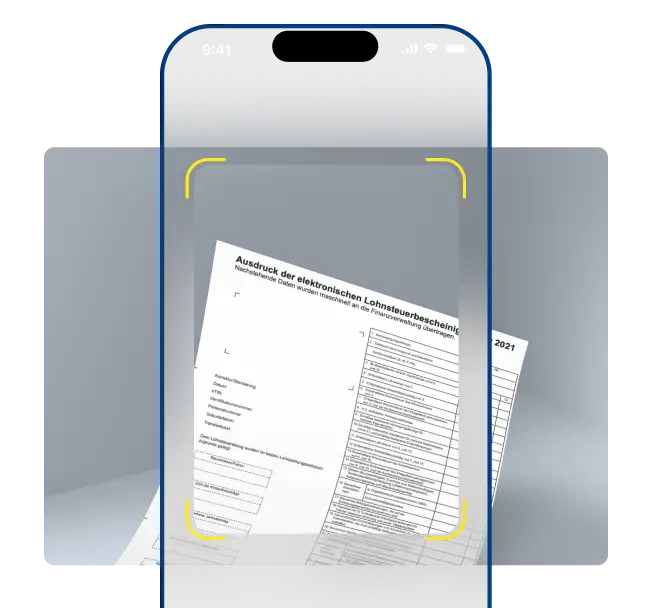

Danach kommt der Steuer-Abruf. Hier werden deine Daten vom Arbeitgeber, der Krankenkasse und mehr automatisch abgerufen und in deine Steuererklärung eingetragen. - Belege & Rechnungen einfach abfotografieren

Rechnungen, Kassenbons und andere Unterlagen zusammensuchen? Das geht auch viel einfacher. Installiere die kostenlose Steuer-Scan App auf deinem Smartphone und mach ein Foto von deinem Beleg. Den Rest erledigt WISO Steuer. Öffne nur nochmal die Steuererklärung – und schon landen deine Rechnungen an der richtigen Stelle. - Bankkonto verbinden

Wer mit Karte zahlt, profitiert doppelt: Verknüpfst du dein Bankkonto mit WISO Steuer, trägt das Programm Ausgaben, die für du absetzen kannst, automatisch für dich in die Steuererklärung ein.

3. Abgeben

Bist du mit deiner Steuererklärung fertig, fehlt nur noch ein Schritt: die Abgabe an das Finanzamt. Ausdrucken, unterschreiben und per Post senden war gestern – heute geht alles digital.

Am einfachsten ist es mit WISO Steuer: Per Steuer-Versand sendest du deine Steuererklärung mit einem Klick verschlüsselt an dein zuständiges Finanzamt – vollkommen sicher über die offizielle ELSTER-Schnittstelle. Deine Daten bleiben dabei geschützt: Einsicht erhält ausschließlich das Finanzamt.

4. Erstattung kassieren

Wenn das Finanzamt deine Steuererklärung bearbeitet hat, wird’s endlich belohnt: Du erhältst deinen Steuerbescheid – und meist gleichzeitig die Steuererstattung auf dein Konto. Halte also Ausschau nach dem Plus auf deinem Kontoauszug.

Zuerst kommt der elektronische Bescheid. Du bekommst direkt bei Eintreffen des Bescheids eine E-Mail von WISO Steuer und kannst ihn gleich im Programm ansehen. Ein weiterer Vorteil: WISO Steuer vergleicht deine Daten mit denen vom Finanzamt automatisch. So kannst du auf den ersten Blick erkennen, ob und welche Abweichungen es gibt. Zusätzlich bekommst du Hinweise vom Programm und du kannst bei Bedarf direkt Einspruch einlegen.

Danach kommt der Bescheid auch per Post. Meistens liegen dazwischen nur wenige Tage. Das ist nun auch das offizielle Dokument von deinem Finanzamt.

Hilfe bei der Steuererklärung bekommen

Nicht immer läuft alles reibungslos. Vielleicht bist du dir unsicher, wo du Daten eintragen sollst. Oder du machst zum ersten Mal deine Steuererklärung selbst und brauchst extra Unterstützung.

Hilfe von Freunden und Verwandten

Braucht man Hilfe, ist die erste Anlaufstelle meist der Freundes- und Familienkreis. Aber Achtung: Nicht jeder darf dir unter die Arme greifen. So regeln es § 5 StBerG und § 6 StBerG.

Nur deine nahen Verwandten dürfen dir helfen. Dazu gehören:

Unterstützt dich bei der Steuererklärung jemand anderes als die oben gelisteten Personen, spricht man von unerlaubter Hilfe. Das kann Ärger geben. Und nicht nur das: Die Unterstützung deiner Freunde kann auch in die Hose gehen, weil du nicht die richtigen Informationen bekommst. So fällt die Steuererstattung vielleicht kleiner aus als eigentlich möglich wäre.

Professionelle Hilfe vom Steuerberater

Du willst die Steuererklärung lieber in professionelle Hände geben? Kein Problem mit dem ProfiCheck*: Lass deine Steuererklärung vor der Abgabe durch einen unabhängigen Experten der Buhl Steuerberatungsgesellschaft mbH* auf Herz und Nieren prüfen. In einem individuellen Termin geht der unabhängige Steuerexperte gemeinsam mit dir durch deine Formulare und hilft dir herauszufinden, wie du noch mehr Steuern sparen kannst. So kannst du alles mit einem guten Gefühl abgeben.

Günstige Alternative: Selbst helfen mit Steuersoftware

WISO Steuer ist der richtige Partner an deiner Seite – auch dann, wenn du Anfänger in Sachen Steuererklärung bist. Hier findest du:

Wer muss eine Steuererklärung abgeben?

Laut Gesetz gibt es eine Pflicht zur Steuererklärung. Das bedeutet: Grundsätzlich ist jeder verpflichtet, die Steuererklärung zu machen. Denn nur so kann das Finanzamt prüfen, ob du das Jahr über genug Steuern auf dein Einkommen gezahlt hast. So sieht es § 149 AO vor.

Zu jeder Regel gibt es aber bekanntlich auch Ausnahmen. Die Steuererklärung musst du nicht abgeben, wenn deine Jahreseinkünfte unter dem Grundfreibetrag (2024: 11.784 Euro) liegen. Hast du weniger verdient, musst du nicht abgeben.

Spätestens dann, wenn du vom Finanzamt dazu aufgefordert wirst, die Steuererklärung abzugeben, musst du das auch tun. In den folgenden Fällen besteht auch ohne Schreiben vom Finanzamt die Pflicht zur Abgabe:

Arbeitnehmer

Die Abgabepflichten bei Arbeitnehmern sind in § 46 EStG geregelt:

- Du und dein Ehepartner habt beide gearbeitet und einer von euch wurde nach der Steuerklasse 5 oder 6 besteuert beziehungsweise ihr wurdet beide nach der Steuerklasse 4 mit Faktor besteuert

- Du hast mehr als 410 Euro an Lohnersatzleistungen bekommen (zum Beispiel Arbeitslosengeld I, Kranken- oder Kurzarbeitergeld)

- Du hast von mehreren Arbeitgebern gleichzeitig Lohn bekommen

- Du hast eine Abfindung oder Entschädigung bekommen, die nach der Fünftel-Regelung versteuert wird

- Du hast weitere Einkünfte, für die du keine Lohnsteuer zahlen musst (zum Beispiel aus Vermietung), die insgesamt über 410 Euro liegen

- Du hast dir einen Freibetrag für die Lohnsteuer eintragen lassen (zum Beispiel weil du einen weiten Weg zur Arbeit hast oder den Entlastungsbetrag für Alleinerziehende nutzt)

- Deine Ehe wurde geschieden oder aufgehoben und einer von euch hat im selben Steuerjahr neu geheiratet

- Dein Ehepartner ist verstorben und du hast im selben Steuerjahr neu geheiratet

Rentner

- Der steuerpflichtige Anteil deiner Rente liegt über dem Grundfreibetrag

- Du hast neben der Rente noch weitere Einkünfte (zum Beispiel aus Vermietung) und kommst auf eine höhere Summe als 12.348 Euro (2025: 12.096 Euro)

- Für das Vorjahr wurde ein Verlust festgestellt

Vermieter

- Du hast allein mit der Vermietung in 2026 mehr als 12.348 Euro verdient

- Du hast zusätzlich zur Vermietung weitere Einnahmen und liegst in Summe über dem Grundfreibetrag

- Du bist zusätzlich Angestellter und hast mehr als 410 Euro mit der Vermietung verdient

- Für das Vorjahr wurde ein Verlust festgestellt

Kapitalanleger

- Du hast Kapitaleinkünfte bekommen, bei denen keine Abgeltungssteuer abgezogen wurde (zum Beispiel ausländische Kapitaleinkünfte oder Zinsen aus Privatdarlehen)

- Deine Kirchensteuer wurde nicht automatisch abgeführt wegen Widerspruch

- Deine Freistellungsaufträge bei mehreren Banken wurden in Summe zu hoch hinterlegt (1.000 Euro als Single, 2.000 Euro gemeinsam mit einem Ehepartner)

- Für das Vorjahr wurde ein Verlust festgestellt

Selbstständiger

Du bist immer dazu verpflichtet deine Steuererklärung abzugeben, wenn deine Einnahmen über dem Grundfreibetrag liegen. Das liegt daran, dass das Finanzamt davon ausgeht, dass du mit deinem Unternehmen vorhast Geld zu verdienen. Man nennt das auch Gewinnerzielungsabsicht.

Mehrere Steuererklärungen gleichzeitig abgeben

Wenn du bisher keine Steuererklärung gemacht hast, kannst du freiwillig bis zu vier Jahre rückwirkend abgeben. Das heißt konkret: 2026 kannst du noch die Jahre 2025, 2024, 2023 und 2022 erklären – und dir eine mögliche Erstattungen sichern. So lohnt es sich auch rückwirkend, das Maximum herauszuholen – gerade wenn du bisher keine Abgabe gemacht hast oder sich deine Lebenssituation geändert hat.

Einmal Steuererklärung, immer Steuererklärung?

Wer einmal freiwillig eine Steuererklärung abgibt, muss das ab dann jedes Jahr tun. Das stimmt so nicht. Zwar wird nach der ersten freiwilligen Abgabe ein Steuerkonto beim Finanzamt eingerichtet und du erhältst im Folgejahr eine Aufforderung zur Abgabe. Diese automatische Aufforderung kannst du jedoch jederzeit deaktivieren lassen.

Dazu reicht es, dein zuständiges Finanzamt formlos zu kontaktieren – entweder telefonisch oder schriftlich. So verhinderst du, dass die Abgabe im nächsten Jahr verpflichtend wird.