Das zu versteuernde Einkommen ist der Betrag, auf man Steuern zahlt. Erfahre hier, wie es mit WISO Steuer berechnet wird – und welche Abzüge die Steuer sofort senken.

Schnelleinstieg

Kurz & knapp

- Das Finanzamt berechnet deine Einkommensteuer auf Basis des zu versteuernden Einkommens (zvE)

- Liegt das unter dem Grundfreibetrag, zahlst du keine Einkommensteuer

- Du kannst deine Steuer mit verschiedenen Pauschalen und Ausgaben reduzieren

Was ist das zu versteuernde Einkommen?

Das zu versteuernde Einkommen (zvE) ist die Grundlage für die Berechnung deiner Einkommensteuer. Es zeigt dir, auf welchen Anteil deiner Einnahmen du tatsächlich Steuern zahlen musst. Denn durch verschiedene Abzüge von deinen Einnahmen sparst du Geld.

Das Finanzamt berechnet das zvE im Rahmen deiner Steuererklärung. Du kannst es in deinem Steuerbescheid nachlesen.

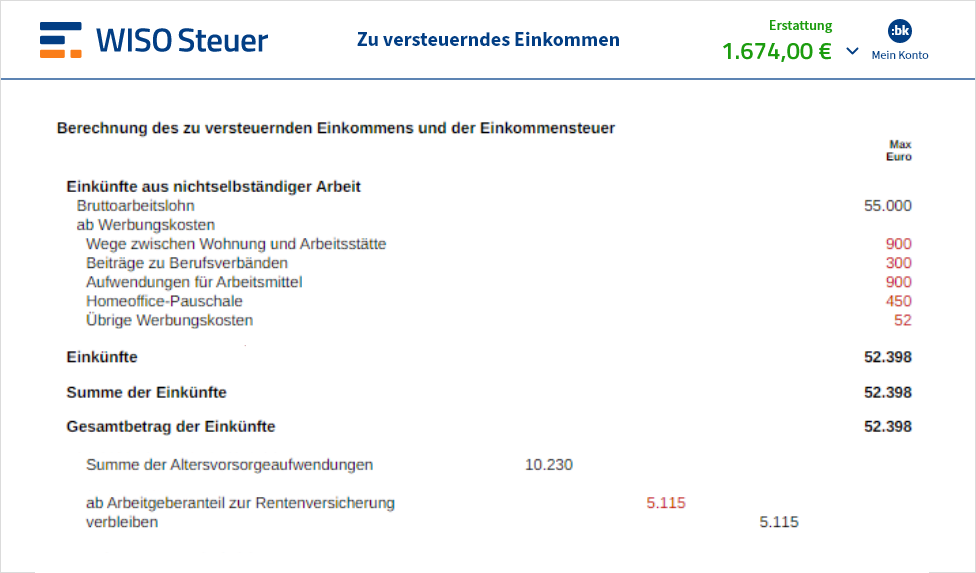

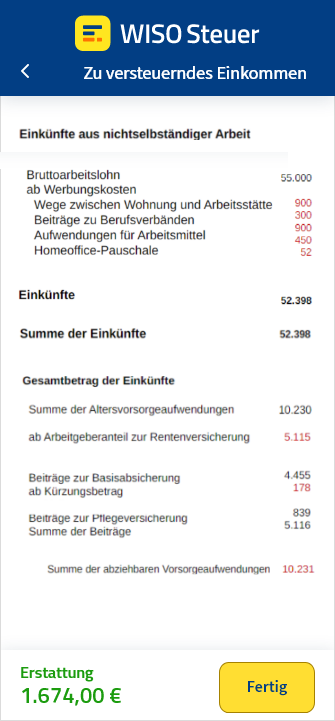

Du willst jetzt schon wissen, wie viel von deinem Einkommen versteuert wird? Probiere WISO Steuer aus: Das Programm zeigt dir sofort, wie viel Geld du vom Finanzamt zurückbekommst. In einer detaillierten Berechnung findest du auch dein zvE.

Einnahmen, Einkünfte und Einkommen

Einige Begriffe werden im Alltag oft synonym verwendet. Tatsächlich sind es aber unterschiedliche Beträge, die für die Steuer wichtig sind:

- Einnahmen: Das ist das Geld, das du ausgezahlt bekommst – zum Beispiel Gehalt bei Angestellten, Honorare bei Selbstständigen, Zahlungen von Mietern, Kapitalerträge oder Renten.

- Einkünfte: Manchmal hast du Ausgaben, um deine Einnahmen zu bekommen. Zum Beispiel musst du Arbeitsmittel kaufen. Ziehst du diese Kosten von deinen Einnahmen ab, erhältst du die sogenannten Einkünfte. Für Arbeitnehmer heißt das: Gehalt minus Werbungskosten; für Selbstständige: Einnahmen minus Ausgaben.

- Summe der Einkünfte: Das ist die Summe aller steuerpflichtigen Einkünfte, die du im Jahr erzielst und die nach dem Einkommensteuergesetz (EStG) versteuert werden müssen.

- Einkommen: Neben deinen Kosten für deinen Job kannst du auch noch viele weitere Kosten absetzen. Dazu gehören zum Beispiel Sonderausgaben oder außergewöhnliche Belastungen. Zieh das von der Summe der Einkünfte ab und schon hast du dein Einkommen.

- Zu versteuerndes Einkommen: Von deinem Einkommen kannst du jetzt noch die Kinderfreibeträge abziehen und berechnest so dein zu versteuerndes Einkommen.

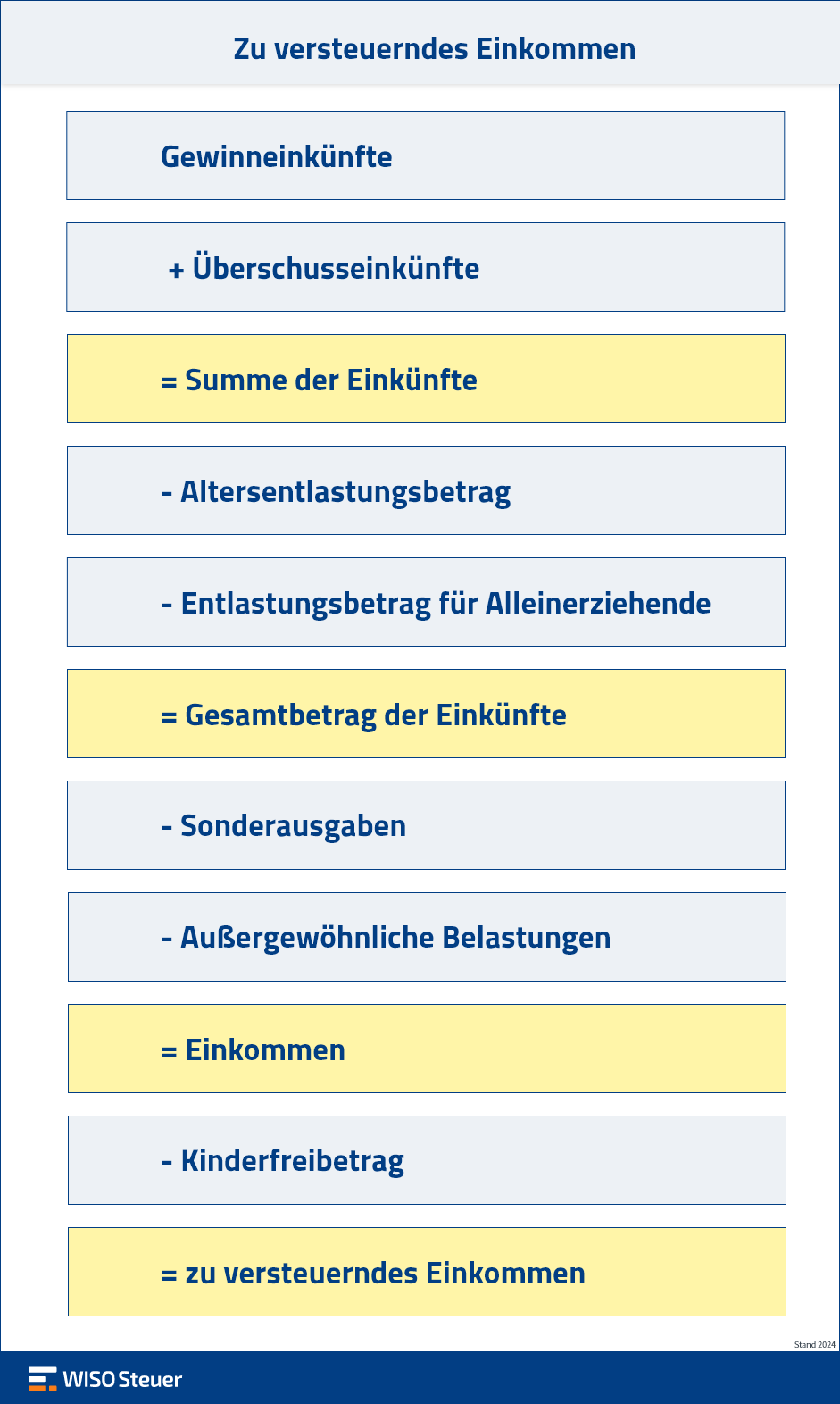

So geht’s: Zu versteuerndes Einkommen berechnen

Du willst wissen, wie hoch dein zu versteuerndes Einkommen ist? Unsere Grafik verrät dir die Berechnung in vereinfachter Darstellung:

Einnahmen, Einkünfte, Einkommen – keine Sorge, du musst dir das alles nicht merken. Beantworte einfach die Fragen in WISO Steuer. Der integrierte Steuerrechner zeigt dir an, wie viel Steuern du zahlen musst oder sogar zurückbekommst. Probiere es kostenlos aus!

1. Schritt: Summe der Einkünfte ermitteln

Als Erstes musst du wissen, wie viel Geld du bekommen hast. Dabei sind aber nicht alle Einnahmen automatisch steuerpflichtig. Entscheidend ist, dass sie einer bestimmten Einkunftsart zugeordnet werden können.

Elterngeld, Kindergeld oder Sozialleistungen musst du nicht versteuern. Diese 7 Einkunftsarten sind für die Berechnung des zvE wichtig:

- Land- und Forstwirtschaft

- Gewerbebetrieb (zum Beispiel Einzelhandel)

- Selbstständige Arbeit (zum Beispiel Journalisten)

- Nichtselbstständige Arbeit (Angestellte)

- Kapitalvermögen (zum Beispiel Zinsen und Dividenden)

- Vermietung und Verpachtung

- Sonstige Einkünfte (zum Beispiel Renten)

Alle Einkünfte, die auf dich zutreffen, zählst du zusammen. Gemeint sind hier deine Einnahmen abzüglich der Ausgaben. Das bedeutet, bei Angestellten werden hier Werbungskosten (etwa Fahrten zur Arbeit) vom Gehalt abgezogen. Bei Selbstständigen ist es der Gewinn. Am Ende erhältst du die Summe deiner Einkünfte.

Beispiel: Summe der Einkünfte bestimmen

- Einnahmen als Arbeitnehmer: 30.000 Euro

- Werbungskosten als Arbeitnehmer: 1.500 Euro

- Betriebseinnahmen als selbstständiger Fotograf: 10.000 Euro

- Betriebsausgaben als selbstständiger Fotograf: 12.000 Euro

Ermittlung der Einkünfte:

- Nichtselbstständige Arbeit: 30.000 Euro – 1.500 Euro = Einkünfte aus 28.500 Euro

- Selbstständige Arbeit: 10.000 Euro – 12.000 Euro = -2.000 Euro

- Summe der Einkünfte: 28.500 Euro – 2.000 Euro = 26.500 Euro

2. Schritt: Ausgaben und Freibeträge abziehen

Ab jetzt geht es abwärts – gut für dich, denn es werden weitere Beträge abgezogen. So musst du am Ende weniger Steuern zahlen. Je nachdem, was bei dir zutrifft, geht Folgendes von der Summe deiner Einkünfte ab:

- Altersentlastungsbetrag: Das ist ein Freibetrag für ältere Personen, wenn sie Einkünfte außerhalb von Renten haben. Zum Beispiel solche aus Vermietung, Gewerbebetrieb oder nichtselbstständiger Arbeit.

- Entlastungsbetrag für Alleinerziehende: Dieser Freibetrag unterstützt alleinstehende Mütter und Väter. Voraussetzung ist, dass keine weitere volljährige Person im Haushalt lebt, das Kind bei dir wohnt und du Anspruch auf Kindergeld oder den Kinderfreibetrag hast.

- Freibetrag für Land- und Forstwirte: Unter bestimmten Voraussetzungen, wie bei kleineren land- und forstwirtschaftlichen Betrieben, gewährt der Staat diesen Freibetrag. Er ist in der Höhe begrenzt.

Als Ergebnis erhältst du den Gesamtbetrag der Einkünfte (GdE). Davon werden nun bestimmte private Ausgaben abgezogen, für die dir das Finanzamt einen Steuervorteil erlaubt:

- Sonderausgaben (zum Beispiel Versicherungsbeiträge und Kirchensteuer)

- Außergewöhnliche Belastungen (zum Beispiel Krankheits- und Beerdigungskosten)

Damit steht dein Einkommen des Steuerjahres fest. Wenn du Kinder hast, kann ein letzter Freibetrag dein zu versteuerndes Einkommen reduzieren: der Kinderfreibetrag. Man zieht diesen Betrag von deinem Einkommen ab, wenn die Günstigerprüfung vorteilhafter ist als das Kindergeld. Das Finanzamt prüft das bei der Steuererklärung automatisch.

Übrig bleibt dein zu versteuerndes Einkommen.

Beispiel: zvE berechnen

- Entlastungsbetrag für Alleinerziehende (1 Kind) abziehen:

26.500 Euro – 4.260 Euro = 22.240 Euro

Zudem hat Stefan abzugsfähige Sonderausgaben von 4.800 Euro und außergewöhnliche Belastungen von 800 Euro:

- 22.240 Euro – 4.800 Euro – 800 Euro= 16.640 Euro

- Ergebnis: Das zu versteuernde Einkommen liegt bei 16.640 Euro.

3. Schritt: Mit dem zvE weiterrechnen

Das zu versteuernde Einkommen ist die Basis für die Berechnung deiner Steuer, die du am Ende zahlen musst. Grundsätzlich gilt: Je höher dein Einkommen, desto höher ist auch dein Steuersatz. Das nennt man auch progressiver Einkommensteuertarif.

Der Steuersatz wird durch eine Formel in § 32a EStG festgelegt. Daraus ergibt sich, wie viel Prozent deines Einkommens als Steuer fällig werden. Die Werte werden von den Finanzbehörden in der Regel jährlich angepasst.

Der Einstiegssteuersatz liegt bei 14 Prozent. Er steigt mit dem Einkommen schrittweise bis auf 42 Prozent (Spitzensteuersatz). Für sehr hohe Einkommen gilt ab einem zu versteuernden Einkommen von 277.826 Euro ein Steuersatz von 45 Prozent (Reichensteuer).

In diesem Zusammenhang taucht immer wieder der Begriff „kalte Progression“ auf. Bekommst du beispielsweise eine Gehaltserhöhung zum Ausgleich der Inflation, kannst du mit dem zusätzlichen Betrag in einem höheren Steuersatz landen. Die ungünstige Folge kann sein, dass das Plus an Gehalt nahezu aufgefressen wird.

Splittingtarif bei Ehepaaren

Tabelle: So viel Steuern zahlst du im Jahr 2024

Der Durchschnittssteuersatz gibt an, mit wie viel Einkommensteuer im Durchschnitt ein von dir verdienter Euro besteuert wird. Deinen durchschnittlichen Steuersatz kannst du mit einem einfachen Dreisatz ausrechnen:

- Nimm die durch das Finanzamt festgesetzte Steuer.

- Multipliziere diese Zahl mit 100.

- Teile den Betrag durch das zu versteuernde Einkommen.

Beispiel: In deinem Steuerbescheid steht ein zu versteuerndes Einkommen von 38.000 Euro. Dort steht auch, dass insgesamt 6.856 Euro Einkommensteuer darauf entfallen. Dein Durchschnittssteuersatz beträgt also:

6.856 Euro x 100 / 38.000 Euro = 18,04 Prozent

| Einkommen | Steuersatz | Einkommensteuer |

|---|---|---|

| 10.000 € | 0 % | 0 € |

| 20.000 € | 8,8 % | 1.759 € |

| 30.000 € | 14,82 % | 4.446 € |

| 40.000 € | 18,74 % | 7.495 € |

| 50.000 € | 21,81 % | 10.906 € |

| 60.000 € | 24,47 % | 14.680 € |

| 70.000 € | 26,96 % | 18.876 € |

| 80.000 € | 29,47 % | 23.576 € |

| 90.000 € | 31,42 % | 28.275 € |

Die Tabelle zeigt beispielhaft den Steuersatz und die Einkommensteuer für verschiedene Einkommensstufen. Zusätzlich kommen eventuell der Solidaritätszuschlag von 5,5 Prozent. Ebenso die Kirchensteuer von 8 Prozent oder 9 Prozent.

Grenzsteuersatz

Für die Steuerplanung wichtiger ist der Grenzsteuersatz. Dieser gibt an, mit welchem Prozentsatz der nächste verdiente Euro zu versteuern ist. Mit steigenden Einkommen erhöht sich auch der Grenzsteuersatz.

Bei einem zu versteuernden Einkommen (zvE) von 70.000 Euro beträgt der Durchschnittssteuersatz 26,85 Prozent. Der Grenzsteuersatz beträgt 42 Prozent. Das bedeutet: Für jeden zusätzlichen Euro, den du verdienst, nimmt das Finanzamt 42 Cent Einkommensteuer. Gleichzeitig gilt: Jede zusätzliche Ausgabe, wie zum Beispiel Werbungskosten, spart dir bei einem Euro Kosten ebenfalls 42 Cent Steuern.

Mit diesen Tipps kannst du das steuerpflichtige Einkommen senken

Werbungskosten und andere steuerlich absetzbare Ausgaben minimieren dein steuerpflichtiges Einkommen. Es gibt auch Möglichkeiten, die Steuer direkt zu senken. Das nennt sich im Steuer-Jargon eine „Tarifermäßigung“. Das Gute daran: Eine Tarifermäßigung senkt 1:1 deine Steuer und kann zu einer hohen Erstattung führen.

Das sind die wichtigsten Tarifermäßigungen:

1. Handwerkerleistungen

Wenn du für deinen privaten Haushalt einen Handwerker beauftragst, kannst du bis zu 6.000 Euro für die Arbeitskosten ansetzen. Die Tarifermäßigung beträgt dann 20 Prozent, also maximal 1.200 Euro. Voraussetzung: Nur die Arbeiten direkt im Haushalt oder auf dem Grundstück zählen dazu. Materialkosten sind ausgeschlossen. Grundsätzlich brauchst du dafür immer eine Rechnung: Zudem musst du unbedingt per Banküberweisung bezahlen.

2. Haushaltsnahe Dienstleistungen

Wenn du eine Haushaltshilfe beschäftigst, kannst du von einem besonderen Steuerbonus profitieren. Für Kochen, Gartenpflege, Reinigung oder Gassi-gehen mit dem Hund kannst du maximal 20.000 Euro pro Jahr als haushaltsnahe Dienstleistung angeben. Auch hier gibt’s dann 20 Prozent, also bis zu 4.000 Euro pro Jahr direkt von der Steuer zurück. Rechnung und Zahlung per Überweisung sind obligatorisch.

3. Minijobber und Haushaltsscheck

Hast du einen Minijobber im Haushalt angestellt? Dann kannst du bis zu 2.550 Euro pro Jahr von Gehaltszahlungen und Pauschalen an die Minijob-Zentrale absetzen. Bis zu 510 Euro davon, also 20 Prozent der Arbeitskosten, senken direkt deine Steuer.

Andere Tarifermäßigungen sind:

- die Kosten einer energetischen Sanierung

- die Anrechnung von Gewerbesteuer bei Selbstständigen

- die Anrechnung bei Belastung mit Erbschaftsteuer

Kostenlos Erstattung berechnen

FAQ: Zu versteuerndes Einkommen (zvE)

Was ist das zu versteuernde Einkommen?

Wie berechne ich mein zvE?

Welche Einkünfte sind steuerpflichtig?

- Nichtselbstständige Arbeit

- Selbstständige Arbeit

- Kapitalvermögen

- Vermietung und Verpachtung

- Gewerbebetrieb

- Land- und Forstwirtschaft

- Sonstige Einkünfte (z. B. Renten)

Was mindert das zvE?

- Sonderausgaben

- Außergewöhnliche Belastungen

- Freibeträge (z. B. Kinderfreibetrag oder Entlastungsbetrag für Alleinerziehende)

Was ist der Unterschied zwischen Einnahmen, Einkünften und Einkommen?

- Einnahmen: Geld, das dir ausgezahlt wird

- Einkünfte: Einnahmen minus Ausgaben (zum Beispiel Gehalt minus Werbungskosten)

- Einkommen: Summe aller Einkünfte abzüglich Sonderausgaben und außergewöhnliche Belastungen

Ist zvE = Gewinn?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Quelle: § 2 EStG (Einkommensteuergesetz)