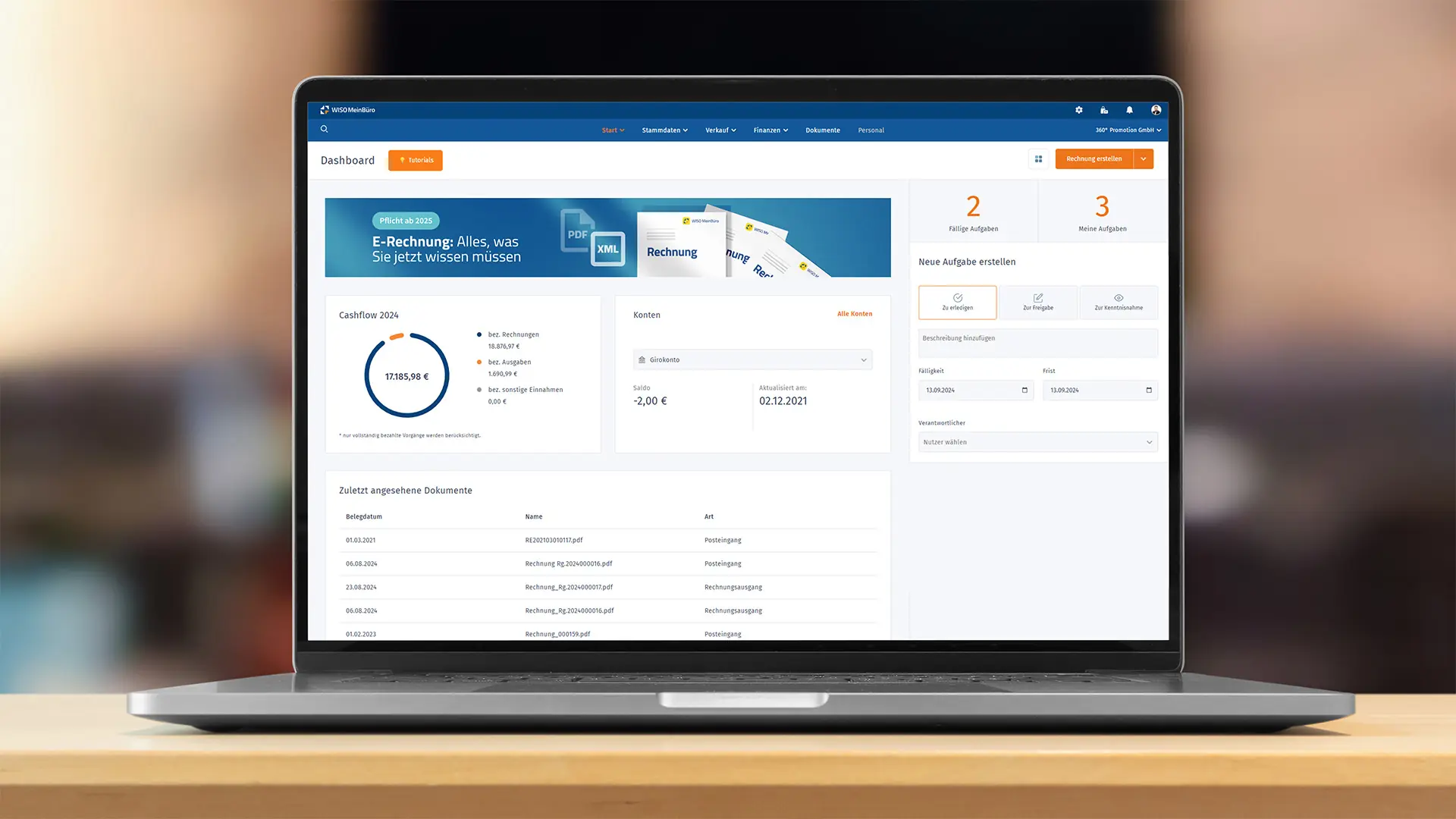

WISO MeinBüro Rechnungen

Buchhaltung für

Gründer & Unternehmer

- E-Rechnungen schreiben mit wenigen Klicks

- Geschäftsvorfälle verbuchen nach DATEV SKR 03 oder SKR 04

- Buchungsbelege per Scan-App (iOS & Android) digitalisieren

- Kunden, Lieferanten und Zahlungen verwalten

- Buchhaltung digital für den Steuerberater vorbereiten

WISO MeinBüro ist bekannt aus

Buchhaltung mit WISO MeinBüro Rechnungen

Davon profitierst du in deinem Büroalltag

Erbrachte Leistungen in Rechnung stellen

Rechtssichere E-Rechnungen erstellst du in WISO MeinBüro Rechnungen mit wenigen Klicks. Pflichtangaben werden dabei automatisch ergänzt, wie z. B. die fortlaufende Rechnungsnummer. Darüber hinaus unterstützt WISO MeinBüro Rechnungen dich bei der Einhaltung der GoBD, welche für Selbstständige und Unternehmen verpflichtend sind. Übrigens: Dein Anlagevermögen verwaltest du ebenfalls mit nur wenigen Klicks!

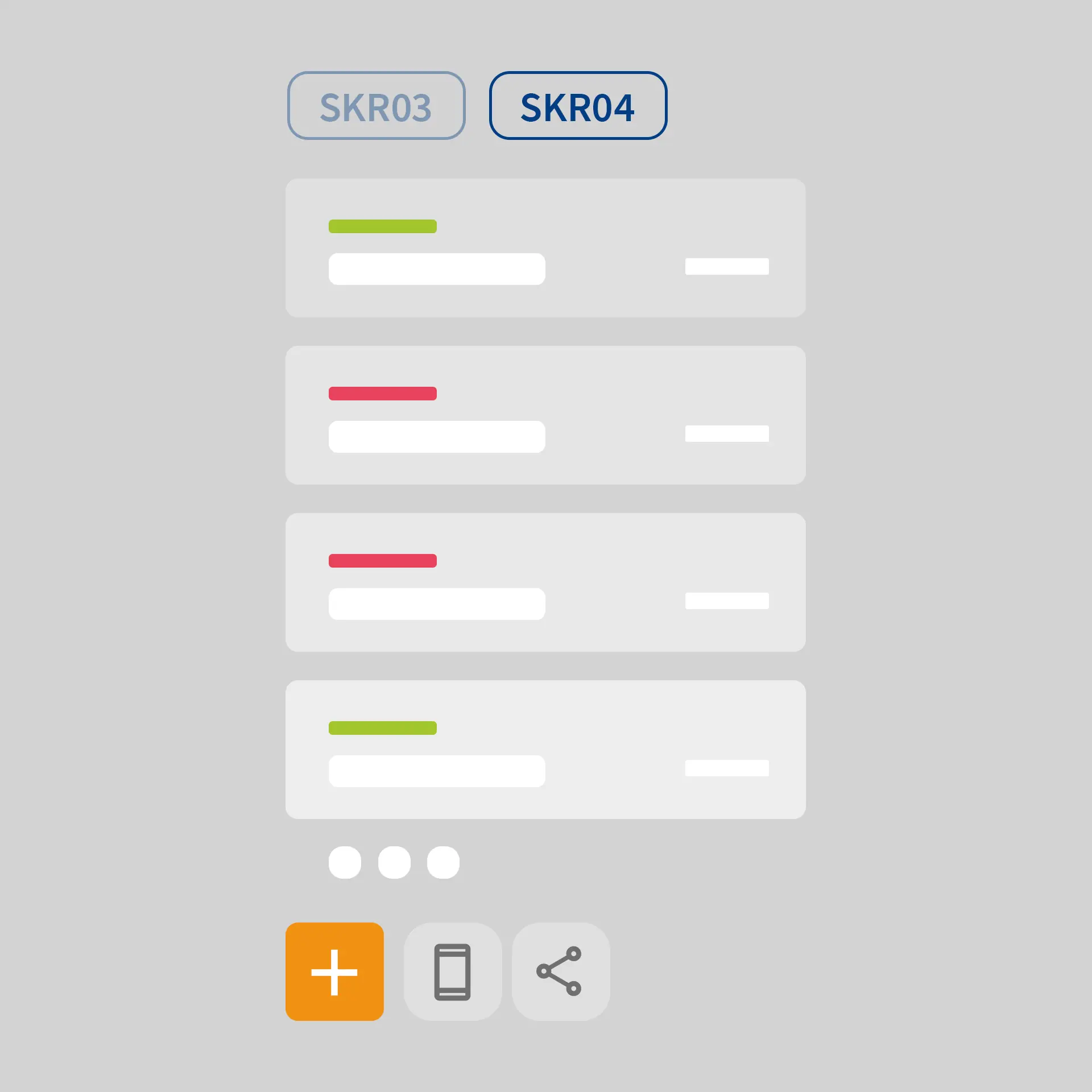

Buchhaltung effizient erledigen

Alle Geschäftsvorfälle werden chronologisch und lückenlos in WISO MeinBüro Rechnungen erfasst. Passende Buchungssätze werden automatisch nach DATEV Kontenrahmen SKR 03 oder SKR 04 erstellt. Die zugehörigen Buchungsbelege digitalisierst du wahlweise per mobiler Scan-App (iOS & Android) oder lässt diese automatisch aus E-Mails und Online-Portalen importieren.

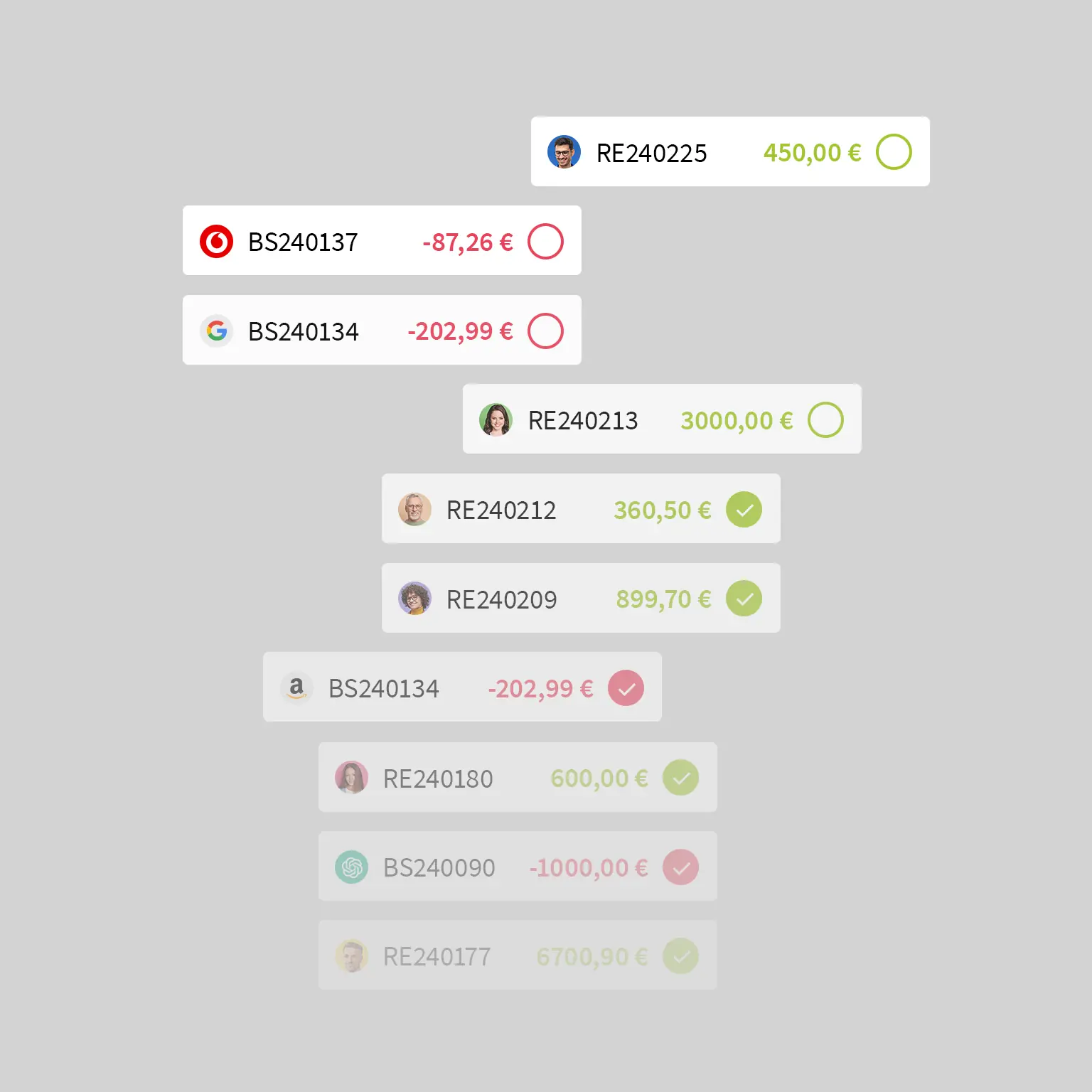

Debitoren und Kreditoren verwalten

Die Verwaltung von Forderungen und Verbindlichkeiten ist mit WISO MeinBüro Rechnungen ganz einfach: Kunden (Debitoren) und Lieferanten (Kreditoren) legst du mit wenigen Klicks an. Bei angebundenem Online-Banking werden ein- und ausgehende Zahlungen automatisch auf den entsprechenden Konten verbucht und mit offenen Rechnungen abgeglichen.

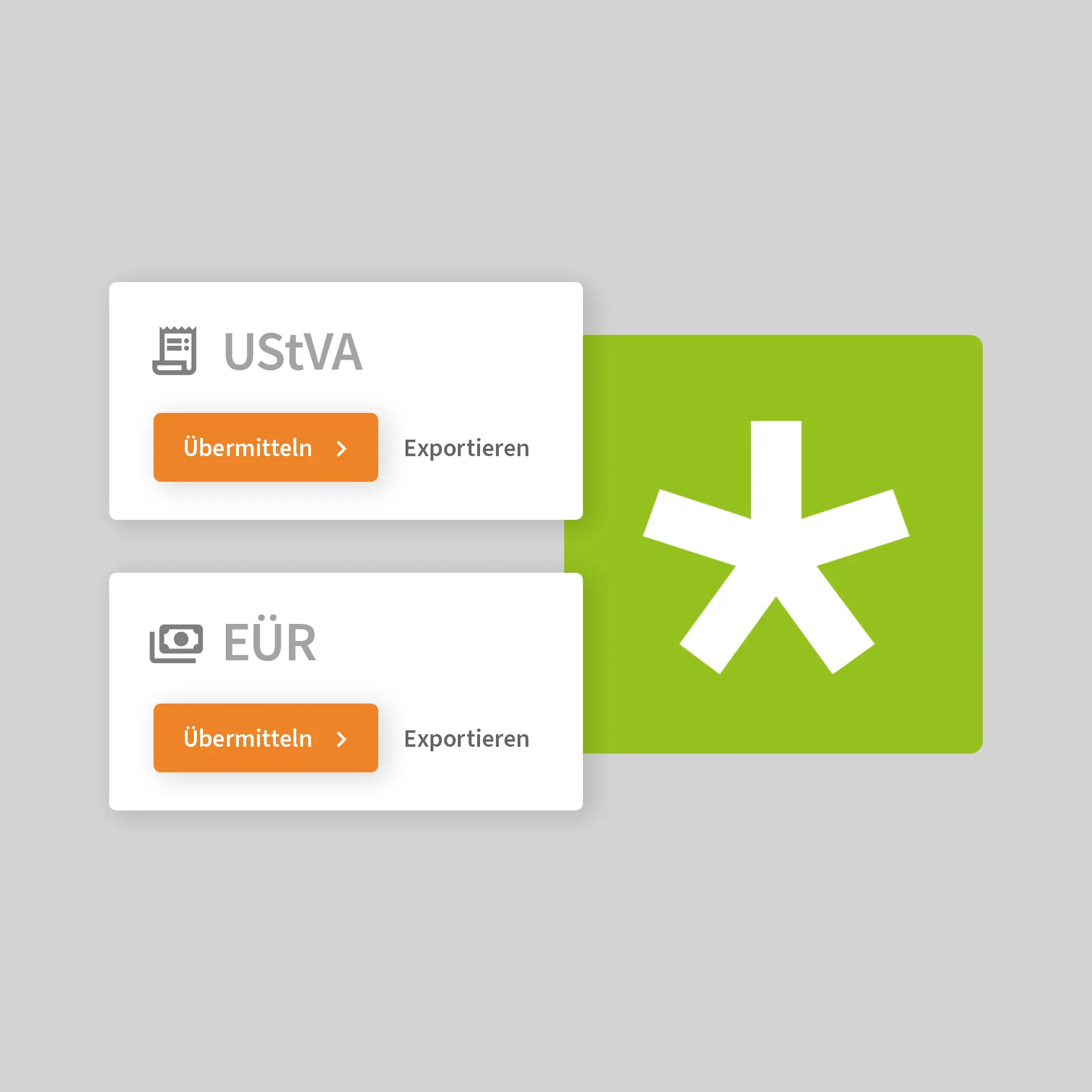

Steuerliche Pflichten erfüllen

Sowohl die regelmäßige Umsatzsteuervoranmeldung (UStVA) als auch die jährliche Einnahmenüberschussrechnung (EÜR) lassen sich bequem und schnell erstellen und anschließend per ELSTER-Schnittstelle an das Finanzamt übermitteln. Alternativ kannst du all das deinem Steuerberater überlassen. Wahlweise übermittelst du ihm dazu alle buchhalterischen Daten digital per DATEV-Schnittstelle, oder er ruft sie selbstständig über den optionalen Steuerberaterzugang ab.

>55.000

Nutzer

arbeiten mit WISO MeinBüro

30 Jahre

Erfahrung

im Bereich Bürosoftware

60% Zeit-

ersparnis

im regulären Büroalltag möglich

Deine Vorteile auf einen Blick

Rechtskonforme E-Rechnungen:

Pflichtangaben werden automatisch ergänzt, wie z. B. die Rechnungsnummer.Zeitersparnis:

Prozesse wie z. B. das Vorkontieren oder Mahnwesen erledigt die Software für dich.Zugänglichkeit:

Zugriff von überall und zu jeder Zeit über das Internet, ideal für Remote Work.Echtzeit-Daten:

Du hast immer einen aktuellen Überblick über deine Buchhaltung.Sicherheit:

Datenspeicherung auf unseren mehrfach geschützten Servern in Deutschland.

Fehlerhafte Rechnungen:

Unzureichende Angaben auf Rechnungen führen zu Problemen mit dem Finanzamt.Zeitverlust:

Alle Aufgaben müssen aktiv von dir durchgeführt werden.Eingeschränkter Zugriff:

Du kannst nur im Büro auf deine geschäftlichen Daten zugreifen.Intransparenz:

Ein vollständiger Überblick über die eigene Buchhaltung ist oft schwierig.Eigenständige Sicherung:

Du musst deine buchhalterischen Daten selbst speichern und schützen.

Preise für WISO MeinBüro Rechnungen

Für E-Rechnungen

nach EU-Norm EN 16931

E-Rechnungen erstellen

Alle E-Rechnungen werden im XRechnung-Format erstellt. Ab Ausbaustufe XS auch ZUGFeRD-Format möglich.

E-Rechnungen auslesen

In der kostenpflichtigen Version ab Ausbaustufe S verfügbar.

Für Gründer und Nebenberufler

bis 25.000 € Umsatz / 365 Tage

Weitere Nutzer zubuchbar

Lade kostenlos bis zu 50 Mitarbeiter zur gleichzeitigen Arbeit in WISO MeinBüro Rechnungen ein. 4)

Weitere Firmen zubuchbar

Verwalte mehrere Firmen getrennt voneinander mit dem gleichen Kundenkonto. Je weitere Firma ab 9,00 € pro Monat je nach gewählter Ausbaustufe.1)

Angebote erstellen

E-Rechnungen erstellen

E-Rechnungen werden im XRechnung- und ZUGFeRD-Format erstellt.

Individuelles Briefpapier

Auch englische Vorlagen verfügbar.

Mobile App (iOS & Android)

Übersicht offener Posten

Ausgangsrechnungen archivieren

Ausgangsrechnungen archivierst du sicher digital. Die gesetzlich festgelegten GoBD können dabei zuverlässig eingehalten werden. Dies schützt dich vor möglichen rechtlichen Konsequenzen durch das Finanzamt.

DATEV-Schnittstelle

Steuerberaterexport

Der Export ist mit den gängigen Steuerberatersystemen kompatibel, wie z. B. DATEV, Simba, Agenda, ADDISON, Stotax.

Steuerberaterzugang

Online Kundenportal

Teile Dokumente digital mit deinen Kunden. Über das Kundenportal können diese deine Angebote annehmen, rechtsgültig elektronisch unterzeichnen und Rechnungen bezahlen.

Aufgaben inkl. Erinnerungen

Kunden- & Artikelverwaltung

Schriftlicher Support

Für kleine Unternehmen

bis 120.000 € Umsatz / 365 Tage

EÜR- & GuV-Berichte

Der Bericht zur Einnahmen-Überschuss-Rechnung (EÜR) unterstützt dich beim Ausfüllen des amtlichen Formulars für das Finanzamt. Dank Bericht zur Gewinn-und-Verlustrechnung (GuV) behältst du deine Gewinne und Verluste jederzeit im Blick.

Umsatzsteuervoranmeldung

Anlagenverwaltung

ELSTER-Schnittstelle

WISO Steuer-Export

Übertrage die steuerrelevanten Daten deiner Einnahmen-Überschuss-Rechnung (EÜR) zur Weiterverarbeitung nach WISO Steuer.

Online-Banking

Mobiler Belegscan

E-Rechnungen auslesen

Eingangsrechnungen archivieren

Eingangsrechnungen archivierst du sicher digital. Die gesetzlich festgelegten GoBD können dabei zuverlässig eingehalten werden. Dies schützt dich vor möglichen rechtlichen Konsequenzen durch das Finanzamt.

Autom. Zahlungsabgleich

Buchen nach SKR 03 / SKR 04

Auftragsbestätigungen

Abschlags- & Abo-Rechnungen

Lieferscheine

Mahnwesen

In Kürze verfügbar: Erstellen und versenden Sie manuell Mahnungen aus überfälligen Rechnungen.

Definieren Sie dabei bis zu drei Mahnstufen mit individuellen Fälligkeitsdaten, Mahngebühren und Textbausteinen.

Lieferantenverwaltung

Elektronisches Kassenbuch

Kundenbezogene Zeiterfassung

Erfasse den geleisteten Arbeitsaufwand für deine Kunden samt Stundensatz und Tätigkeitsbeschreibung. Per Klick stellst du deine Leistungen minutengenau in Rechnung.

Telefonischer Support

Für wachsende Unternehmen

mit unlimitierter Umsatzgrenze

Sammelrechnungen

Autom. Mahnwesen

Erstellen und versenden Sie automatisiert Mahnungen aus überfälligen Rechnungen.

Definieren Sie dabei bis zu drei Mahnstufen mit individuellen Fälligkeitsdaten, Mahngebühren und Textbausteinen.

Lagerbestandsführung

Zahlungserinnerungen

Artikelreservierungen

Für etablierte Unternehmen

mit unlimitierter Umsatzgrenze

Premium Onboarding

Wir helfen dir, dich mit deiner neuen Software vertraut zu machen. Gemeinsam stellen wir sicher, dass du die Anwendung effektiv nutzen kannst, um dir den Arbeitsalltag zu erleichtern.

Persönlicher Ansprechpartner

Auch nach dem Premium-Onboarding steht dir dauerhaft ein persönlicher Ansprechpartner zur Verfügung. Er unterstützt dich zuverlässig bei allen Fragen zur Software und unseren Services.

Manchmal braucht es etwas mehr Individualität, um die eigenen betrieblichen Bedürfnisse perfekt abzudecken. Ruf uns an:

Mo - Fr: 08:00 - 17:00 Uhr

Gemeinsam finden wir die passende Lösung für dich und dein Unternehmen.

Noch Fragen? Wir beraten dich gerne: 02735 6474-103

(Montag – Freitag: 08:00 – 17:00 Uhr)

Häufig gestellte Fragen

Was ist Buchhaltung?

Die Buchhaltung ist die Abteilung eines Unternehmens, die sich mit der Buchführung befasst. Sie ist für die systematische Aufzeichnung, Analyse und Interpretation der Finanzen des Unternehmens verantwortlich. Zu den Hauptaufgaben der Buchhaltung gehören:

- Vollständige, sachlich und rechnerisch korrekte sowie zeitnahe Erfassung aller Geschäftsvorfälle

- Überwachung und Verwaltung von Konten

- Erstellung von Rechnungen, Jahres-, Quartals- und Monatsabschlüssen

- Prüfung von Zahlungseingängen und -ausgängen

- Kurzfristige Finanzplanung und Beratung in finanziellen/steuerlichen Fragen

Ziel der Buchhaltung ist es, einen Überblick über die finanzielle Lage des Unternehmens zu schaffen, gesetzliche Vorgaben zu erfüllen, steuerliche Verpflichtungen zu berechnen und fundierte Geschäftsentscheidungen zu treffen.

Was ist der Unterschied zwischen Buchhaltung und Buchführung?

Die Begriffe Buchhaltung und Buchführung werden oft synonym verwendet, sind aber nicht ganz identisch. Buchhaltung bezeichnet die Abteilung innerhalb eines Unternehmens, das für die Buchführung verantwortlich ist. Die Buchführung ist die eigentliche Tätigkeit, nämlich die Erfassung aller Geschäftsvorfälle im Unternehmen anhand von entsprechenden Buchungsbelegen.

Was ist ein Geschäftsvorfall?

Ein Geschäftsvorfall ist ein Ereignis, das finanzielle Auswirkungen auf das Unternehmen hat. Geschäftsvorfälle umfassen beispielsweise den Kauf oder Verkauf von Waren und Dienstleistungen, Gehaltszahlungen, Investitionen, Darlehensaufnahmen, Zahlung von Steuern oder den Erhalt von Zinsen.

Jeder Geschäftsvorfall muss chronologisch erfasst und durch entsprechende Buchungsbelege (z. B. Rechnungen, Quittungen, Bankauszüge) nachgewiesen bzw. dokumentiert werden. Generell gilt: Kein Geschäftsvorfall ohne Buchungsbeleg!

Was ist ein Buchungsbeleg?

Ein Buchungsbeleg ist ein Dokument, das als Grundlage für die Verbuchung eines Geschäftsvorfalls in der Buchhaltung dient. Buchungsbelege dokumentieren und belegen die wirtschaftlichen Vorgänge eines Unternehmens.

Der Buchungsbeleg muss alle Informationen enthalten, damit der Geschäftsvorfall revisionssicher und nachvollziehbar verbucht werden kann, mindestens aber die folgenden: Datum und Betrag des Vorgangs, eine aussagekräftige Beschreibung sowie Name des Ausstellers.

Es gibt verschiedene Arten von Buchungsbelegen, wie z. B. Rechnungen, Kassenbons oder Lohn- und Gehaltsabrechnungen.

Wer darf die Buchhaltung machen?

Wer die Buchhaltung in einem Unternehmen machen darf, hängt maßgeblich von der vorliegenden Rechtsform des Unternehmens ab. Die Rechtsform legt fest, welche buchhalterischen Pflichten ein Unternehmen hat und welche Qualifikationen die dafür zuständigen Personen mitbringen müssen.

Bei Freiberuflern und nicht buchführungspflichtigen Einzelunternehmen und Personengesellschaften (Jahresumsatz unter 600.000 € und Gewinn unter 60.000 €) reicht eine einfache Buchführung aus. Es genügt, wenn eine sog. Buchführungshilfe ohne formale Ausbildung diese übernimmt. Dazu gehören neben der Erstellung der EÜR und Einkommenssteuererklärung auch die Erfassung von laufenden Geschäftsvorfällen, das Erstellen von laufenden Lohn- und Gehaltsabrechnungen sowie Lohnsteueranmeldungen.

Buchführungspflichtige Einzelunternehmen und Personengesellschaften (Jahresumsatz ab 600.000 € und Gewinn ab 60.000 €) sowie Kapitalgesellschaften sind hingegen zur doppelten Buchführung verpflichtet. Sie müssen also Bilanzen und Gewinn- und Verlustrechnungen erstellen. Dies erfordert fundierte Kenntnisse der Rechnungslegungsvorschriften und der Buchführung. Sie müssen daher eine ordnungsgemäße Buchführung durch qualifizierte Fachkräfte wie Steuerberater, Buchhalter oder Bilanzbuchhalter gewährleisten.

Was ist der Unterschied zwischen einfacher und doppelter Buchführung?

Der Hauptunterschied zwischen einfacher und doppelter Buchführung liegt in der Art und Weise, wie Geschäftsvorfälle erfasst und verbucht werden.

Die einfache Buchführung erfasst die Einnahmen und Ausgaben eines Unternehmens in einer einfachen Auflistung, jeder Geschäftsvorfall wird nur einmal gebucht. Die Gewinnermittlung erfolgt über die sog. Einnahmenüberschussrechnung (EÜR) im Rahmen der Einkommenssteuererklärung. Sie ist typischerweise für Freiberufler sowie für nicht buchführungspflichtigen Einzelunternehmen und Personengesellschaften (Jahresumsatz unter 600.000 € und Gewinn unter 60.000 €) geeignet.

Die doppelte Buchführung hingegen erfasst jeden Geschäftsvorfall doppelt, einmal auf der Soll- und einmal auf der Haben-Seite eines Buchungskontos. Dadurch ist immer nachvollziehbar, woher Gelder stammen und wofür sie verwendet werden. Die doppelte Buchführung bietet daher eine umfassendere und genauere Darstellung der finanziellen Lage eines Unternehmens, ist aber deutlich aufwändiger und erfordert genauere Kenntnisse der Buchführung – insbesondere für die Erstellung von Bilanzen sowie von Gewinn- und Verlustrechnungen, die in der einfachen Buchführung nicht nötig sind. Für Kapitalgesellschaften sowie für buchführungspflichtige Einzelunternehmen und Personengesellschaften (Jahresumsatz ab 600.000 € und Gewinn ab 60.000 €) ist die doppelte Buchführung verpflichtend.

Was sind die GoBD?

GoBD ist die Abkürzung für Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form. Es handelt sich dabei um Richtlinien des deutschen Bundesministeriums der Finanzen (BMF) von 2014, die festlegen, wie Unternehmen ihre Buchhaltungsunterlagen digital führen und aufbewahren müssen.

Die Kernpunkte der GoBD zusammengefasst:

- Alle Geschäftsvorfälle müssen lückenlos, korrekt, zeitnah und chronologisch erfasst werden.

- Die Aufzeichnungen müssen unveränderbar, nachvollziehbar und jederzeit für Finanzbehörden verfügbar sein.

- Maßnahmen zur Datensicherung müssen getroffen werden.

Die GoBD sind für alle Selbstständigen und Unternehmen bindend, unabhängig von der Rechtsform oder Unternehmensgröße. Bei Verstößen gegen die GoBD drohen Probleme mit dem Finanzamt, wie z. B. Steuernachzahlungen oder Ordnungsgelder.

Wie lange müssen Buchhaltungsunterlagen aufbewahrt werden?

Die gesetzlichen Vorschriften zur Aufbewahrung von Buchhaltungsunterlagen sind in § 257 HGB und § 147 AO festgelegt.

Zehn Jahre aufbewahrt werden müssen folgende Dokumente: Buchungsbelege, Handelsbücher, Konten, Inventare, Eröffnungsbilanzen, Jahresabschlüsse und Lageberichte. Sechs Jahre aufbewahrt werden müssen folgende Dokumente: Geschäftsbriefe, Kassenberichte und sonstige Unterlagen, sofern Sie für die Besteuerung von Bedeutung sind, wie z. B. Verträge, Personalakten und Lohnabrechnungen.

Die Frist beginnt mit dem Schluss des Kalenderjahres, in dem die letzte Eintragung in das Buch gemacht wurde oder das Dokument erstellt wurde. Beispielsweise beginnt die Frist für eine Rechnung, die im Jahr 2024 erstellt wurde, am 1. Januar 2025 und endet am 31. Dezember 2034.

Sind Dokumente für ein schwebendes Verfahren relevant (z. B. Steuerprüfung oder Gerichtsverfahren), müssen sie so lange aufbewahrt werden, bis das Verfahren abgeschlossen ist, auch wenn die reguläre Aufbewahrungsfrist bereits abgelaufen ist.

Die Dokumente müssen in einer Form aufbewahrt werden, die jederzeit lesbar und maschinell auswertbar ist. Elektronische Dokumente unterliegen dabei den gleichen Aufbewahrungsfristen wie Papierdokumente.

Kann WISO MeinBüro Rechnungen doppelte Buchführung?

In WISO MeinBüro Rechnungen werden Transaktionen, wie bei der doppelten Buchführung üblich, im Soll und Haben verbucht. Die angebotenen Kontenrahmen umfassen eine Auswahl der gängigsten Konten der DATEV SKR 03 und SKR 04. Somit unterstützt WISO MeinBüro Rechnungen Unternehmen, die zur doppelten Buchführung verpflichtet sind, in der Zusammenarbeit mit ihrem Steuerberater.

Ist WISO MeinBüro Rechnungen mit DATEV kompatibel?

Ja, WISO MeinBüro Rechnungen ist mit DATEV kompatibel. Wahlweise nutzt du die direkte Schnittstelle zu den DATEV-Cloud-Services, dank derer du steuerrelevante Daten und Belege per Klick an deinen Steuerberater übermittelst. Alternativ erzeugst du für einen ausgewählten Zeitraum einen Export im DATEV-Format, den du deinem Steuerberater anschließend händisch zur Verfügung stellst.

Produkthinweise

1) Dieser Preis gilt pro Monat bei Abschluss eines Jahresabos. Das Abo wird jährlich im Voraus abgerechnet und kann jederzeit zum Ende des Vertragsjahres gekündigt werden, ansonsten verlängert es sich jeweils automatisch um ein weiteres Jahr. Alle Preise sind netto zzgl. USt. Das Angebot richtet sich nur an Unternehmer (§ 14 BGB) und nicht an Verbraucher (§ 13 BGB).

2) Das Angebot kann telefonisch unter 02735 6474-103, per E-Mail an meinbuero@buhl.de oder per Gutscheincode im buhl:Shop gewährt werden. Dieses Angebot richtet sich ausschließlich an Unternehmer i.S.v. § 14 BGB. Es gilt nur für Neukunden, die WISO MeinBüro Rechnungen noch nicht kostenpflichtig nutzen oder genutzt haben und ist nicht mit anderen Rabatten kombinierbar. Beim Kauf einer gültigen Lizenz von WISO MeinBüro Rechnungen der Pakete XS, S, M oder L im Jahres-Abo erhältst du für das erste Jahr einen Nachlass von 50% auf den Jahres-Abo-Preis. Zusätzliche Erweiterungen sind von der Rabattaktion ausgeschlossen. Nach Ablauf des ersten Jahres wird der reguläre Jahres-Abo-Preis abgerechnet. Die Abrechnung erfolgt für 365 Tage im Voraus. Abos können jederzeit ohne Angabe von Gründen mit Wirkung zum Ende der jeweiligen Nutzungsperiode (abrufbar im Kundencenter unter „Mein Kundenkonto“ im Abschnitt „Meine Produkte und Verträge“) gekündigt werden, ansonsten verlängern sie sich automatisch um jeweils eine weitere Nutzungsperiode.