Für Grundstücke, die ganz oder teilweise gewerblich genutzt werden, gibt es zur Berechnung der Grundsteuer ein eigenes Bewertungsverfahren: das Sachwertverfahren. Dabei werden der Gebäudewert und der Bodenwert separat ermittelt. Hier ein Überblick über die wichtigsten Regelungen zur Grundsteuer beim Gewerbegrundstück.

Schnelleinstieg

Kurz & knapp

- Grundstücke und Immobilien werden ab 2022 neu bewertet

- Bis 31.10.2022 musst du für dein gewerbliches Grundstück eine Grundsteuer-Erklärung abgeben

- Für Bürogebäude und andere Geschäftsgrundstücke gilt das Sachwertverfahren

- Für gewerbliche Grundstücke wird der Hebesatz der Grundsteuer B angewendet

Grundsteuer-Erklärung: Was kommt auf Eigentümer gewerblicher Grundstücke zu?

Ab 2025 wird die Grundsteuer neu berechnet. Dafür müssen sämtliche Grundstücke in Deutschland neu bewertet werden. Die Grundsteuer-Reform betrifft nicht nur Wohnimmobilien, sondern auch Gewerbegrundstücke sowie land- und forstwirtschaftliche Flächen und Betriebe.

Um Geschäftsgrundstücke, gemischt genutzte Grundstücke, Teileigentum und sonstige bebaute Grundstücke neu bewerten zu können, benötigt das Finanzamt von dir als Eigentümer eine „Erklärung zur Feststellung des Grundsteuerwerts“, kurz Grundsteuer-Erklärung. Diese Erklärung musst du elektronisch einreichen, und zwar im Zeitraum vom 01.07.2022 bis voraussichtlich 31.10.2022.

Welche Daten muss ich eintragen?

Als Eigentümer einer gewerblichen Immobilie musst du in der Grundsteuer-Erklärung zunächst die allgemeinen Daten angeben, also insbesondere:

- Aktenzeichen bzw. Steuernummer

- Gemarkung

- Flurstücknummer

- ggf. Miteigentumsanteil

- Grundstücksfläche

- Bodenrichtwert usw.

Darüber hinaus will das Finanzamt die Gebäudeart, das Baujahr und die Brutto-Grundfläche wissen. Wurde das Gebäude kernsaniert, gib bitte das Jahr an, in dem die Kernsanierung abgeschlossen wurde.

Wo finde ich diese Angaben?

Diese Angaben findest du zum Beispiel im Informationsschreiben, das die meisten Länder seit dem Frühjahr 2022 an die Eigentümer verschicken. Aber auch Grundbuchauszug, Bauunterlagen, Kaufvertrag und der letzte Grundsteuerbescheid können dir bei der Grundsteuer-Erklärung helfen. Darüber hinaus stellen die Bundesländer viele der benötigten Informationen online zur Verfügung.

Was gilt für Wohnungseigentümer und Vermieter bei der Grundsteuer?

Berechnung der Grundsteuer beim Gewerbegrundstück

Für Gewerbegrundstücke wird es bei der Berechnung künftig Änderungen geben: Die Grundsteuer dafür wird nach dem sogenannten Sachwertverfahren ermittelt.

Für welche Grundstücke gilt das Sachwertverfahren?

Das Sachwertverfahren gilt für:

- Geschäftsgrundstücke

- gemischt genutzte Grundstücke

- Teileigentum

- sonstige bebaute Grundstücke

Geschäftsgrundstücke

Geschäftsgrundstücke sind Grundstücke, die zu mehr als 80 Prozent betrieblich genutzt werden. Der Nutzungsanteil bestimmt sich nach der Wohn- und Nutzfläche des Grundstücks bzw. Gebäudes.

Beispiel: Nutzungsanteil bei Geschäftsgrundstücken

Eine Schreinerei hat eine Nutzfläche von insgesamt 300 Quadratmeter und verfügt über eine kleine Einliegerwohnung mit 30 Quadratmeter Wohnfläche. Die Nutzung zu betrieblichen Zwecken beträgt 90 Prozent, die Nutzung zu Wohnzwecken 10 Prozent. Damit liegt ein Geschäftsgrundstück vor, da die Nutzung zu betrieblichen Zwecken mehr als 80 Prozent beträgt.

Gemischt genutzte Grundstücke

Gemischt genutzte Grundstücke sind Grundstücke, die teils zu Wohnzwecken und teils zu betrieblichen Zwecken genutzt werden. Es darf sich dabei nicht um Ein- und Zweifamilienhäuser, Mietwohngrundstücke, Wohnungseigentum, Teileigentum oder Geschäftsgrundstücke handeln.

Beispiel: Nutzungsanteil bei gemischt genutzten Grundstücken

In einem Gebäude befinden sich sowohl Büroräume als auch Wohnungen. Die Nutzfläche der Büros beträgt insgesamt 240 Quadratmeter, die Wohnfläche 160 Quadratmeter. Damit liegt die betriebliche Nutzung bei 60 Prozent, die Nutzung zu Wohnzwecken bei 40 Prozent. Es liegt ein gemischt genutztes Grundstück vor, da die Nutzung zu betrieblichen Zwecken nicht mehr als 80 Prozent beträgt und deshalb kein Geschäftsgrundstück vorliegt.

Teileigentum

Teileigentum ist ein Anteil an Räumen eines Gebäudes, die nicht dem Wohnzweck dienen. Man bezeichnet es auch als Sondereigentum. Dazu gehört auch immer ein Miteigentum an dem gemeinschaftlichen Eigentum, zu dem es gehört.

Beispiel: Nutzungsanteil bei Teileigentum

In einem Gebäude befindet sich im Erdgeschoss ein Friseursalon. Die oberen Geschosse bestehen aus Eigentumswohnungen. Das Eigentum an dem Friseursalon ist sogenanntes Teileigentum, da es sich um Räume handelt, die nicht bewohnt werden, sondern betrieblich genutzt werden.

Sonstige bebaute Grundstücke

Sonstige bebaute Grundstücke sind Grundstücke, die weder bewohnt werden noch Geschäftsgrundstück, gemischtes Grundstück oder Teileigentum sind.

Beispiel: Nutzungsanteil bei sonstigen bebauten Grundstücken

Ein Vereinshaus gehört zu den sonstigen bebauten Grundstücken, ebenso eine Turnhalle oder auch ein Garagengrundstück (soweit nicht betrieblich genutzt).

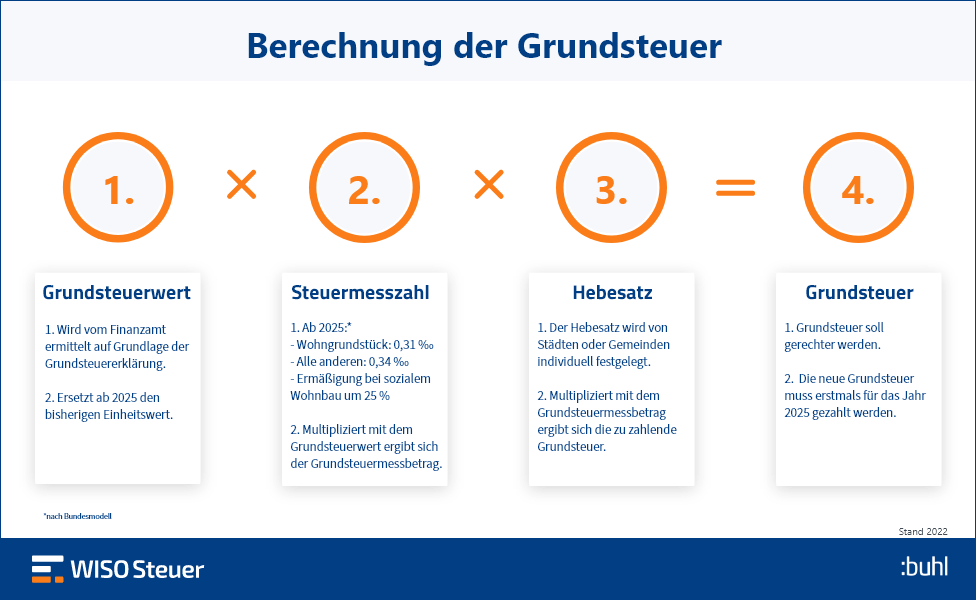

So berechnet sich die Grundsteuer für gewerbliche Grundstücke

Besonderheiten bei Steuermesszahl und Hebesatz

Für gewerblich genutzte Grundstücke sieht das Gesetz eine eigene Steuermesszahl vor. Sie beträgt beim Bundesmodell 0,34 Promille.

Es kommt hier der Hebesatz der Grundsteuer B zur Anwendung. Das ist der gleiche Hebesatz, der auch für Wohngebäude gilt. Er wird von der Gemeinde oder Stadt festgelegt.

Beim Sachwertverfahren werden der Gebäudewert und der Bodenwert separat ermittelt.

1. Ausgangspunkt für die Ermittlung des Gebäudewertes sind die sogenannten Normalherstellungskosten des Gebäudes. Die entsprechenden Werte ergeben sich – abhängig vom Baujahr des Gebäudes – aus der Tabelle in Anlage 42 Nr. II zum Bewertungsgesetz.

2. Diese Normalherstellungskosten sind jedoch zuletzt 2010 ermittelt worden. Deshalb müssen sie an die Preisentwicklung angepasst werden, und zwar indem man den entsprechenden Baupreisindex anwendet. Dieser wird regelmäßig vom BMF veröffentlicht. Für das Jahr 2022 gilt ein Baupreisindex von 148,6. Zu den Normalherstellungskosten muss man also bei einem Gebäude, das im Jahr 2022 errichtet wird, 48,6 Prozent hinzurechnen.

3. Mit den angepassten Normalherstellungskosten und der Brutto-Grundfläche kann man im nächsten Schritt den Gebäudenormalherstellungswert berechnen. Unter Brutto-Grundfläche versteht man die Summe der nutzbaren Grundflächen aller Stockwerke eines Bauwerks.

4. Je nach Alter des Gebäudes mindert sich der Gebäudenormalherstellungswert. Als Ergebnis erhält man den Gebäudesachwert.

5. Der Bodenwert ergibt sich aus der Grundstücksfläche und dem Bodenrichtwert.

6. Aus dem Gebäudesachwert und dem Bodenwert ergibt sich der vorläufige Sachwert, auf den noch eine Wertzahl angewendet wird. Diese ergibt sich aus Anlage 43 zum Bewertungsgesetz.

7. Zuletzt wird der errechnete Betrag auf volle 100 Euro abgerundet.

Als Zwischenergebnis erhält man den Grundsteuerwert für das gewerbliche Grundstück nach dem Sachwertverfahren.

8. Die Steuermesszahl wird auf den Grundsteuerwert angewendet:

Grundsteuerwert × Steuermesszahl 0,34 Promille = Steuermessbetrag

9. Auf den Steuermessbetrag wird der Hebesatz angewendet:

Steuermessbetrag × Hebesatz (Grundsteuer B) = Grundsteuer