Ob für die Familie oder zur Vermietung: Nießbrauch bietet flexible Möglichkeiten und steuerliche Vorteile. Jetzt informieren und profitieren!

Schnelleinstieg

Kurz & knapp

- Laufende Kosten trägt der Nießbraucher, größere Reparaturen der Eigentümer

- Nießbrauch senkt Schenkung- und Erbschaftsteuer

- WISO Steuer erleichtert dir die Eintragung in der Steuererklärung

Was ist Nießbrauch?

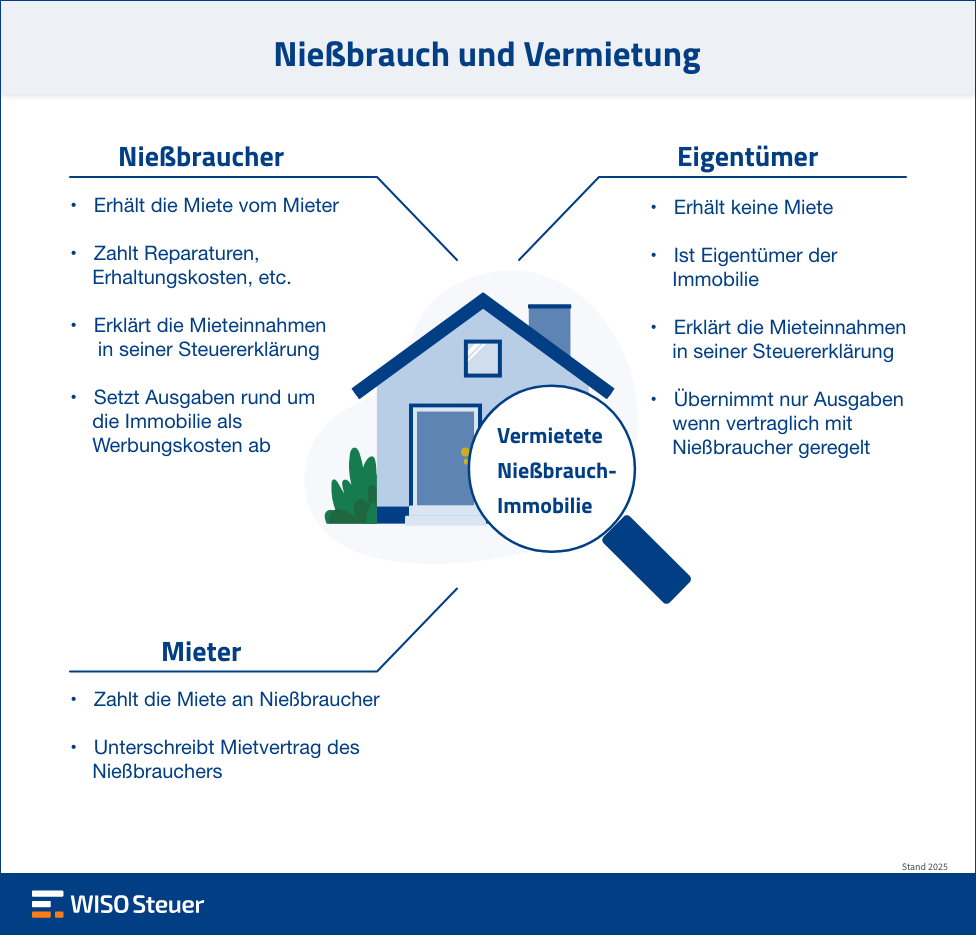

Der Nießbrauch ist ein besonderes Nutzungsrecht. Er erlaubt, eine Immobilie oder andere Vermögenswerte zu nutzen und die Erträge zu behalten, ohne Eigentümer zu sein. Die Person, der dieses Recht erteilt wird – der Nießbraucher – kann die Immobilie frei nutzen, sei es zum Wohnen oder Vermieten. Das Eigentum bleibt bei einer anderen Person, beispielsweise den Kindern. So lassen sich Immobilien weiter nutzen und gleichzeitig wirtschaftliche Vorteile wie Mieteinnahmen sichern.

Beispiel: Du überträgst dein Haus deinen Kindern, möchtest aber weiterhin darin wohnen. Durch den Nießbrauch kannst du das Haus bis an dein Lebensende nutzen, während deine Kinder bereits Eigentümer sind.

Wichtig: Der Nießbrauch muss nicht für die gesamte Immobilie gelten. Er kann sich auch auf einen Teil beschränken – beispielsweise auf eine Wohnung in einem Mehrfamilienhaus.

Der Nießbrauch ist im Bürgerlichen Gesetzbuch geregelt (§§ 1030 ff. BGB). Er wird individuell vereinbart und im Grundbuch eingetragen, damit er dauerhaft gilt.

Wer zahlt was beim Nießbrauch?

Beim Nießbrauch teilen sich Eigentümer und Nießbraucher die Kosten der Immobilie. Der Nießbraucher trägt die laufenden Ausgaben wie Grundsteuer, Versicherungsprämien und kleinere Reparaturen. Größere Instandsetzungen wie ein neues Dach oder eine neue Heizung bezahlt der Eigentümer. Das ist gesetzlich geregelt (§ 1047 BGB, § 1041 BGB).

Diese Kosten trägt der Nießbraucher:

Diese Kosten trägt der Eigentümer:

Die gesetzliche Aufteilung kann aber auch individuell durch eine Vereinbarung geändert werden. Das ist sinnvoll, wenn du zum Beispiel das Haus an deine Kinder überschrieben hast und selbst darin wohnen bleibst. Sind die laufenden Kosten zu hoch, könnt ihr vereinbaren, dass die Kinder als neue Eigentümer alle Ausgaben oder auch eine noch laufende Baufinanzierung übernehmen. So wirst du finanziell entlastet.

Diese Arten von Nießbrauch gibt es

- Zuwendungsnießbrauch: Dieser Nießbrauch wird meistens kostenlos auf eine andere Person übertragen, zum Beispiel auf Eltern oder Kinder. Sie dürfen die Immobilie nutzen und die Erträge behalten, ohne deren Eigentümer zu sein. Dabei können steuerliche Folgen, wie die Schenkungssteuer, relevant werden.

- Vorbehaltsnießbrauch: Man überträgt das Eigentum an einer Immobilie, behält aber das Recht, sie weiter zu nutzen und Erträge daraus zu ziehen. Diese Variante wird oft genutzt, um das eigene Wohnrecht oder die finanzielle Absicherung im Alter zu sichern, insbesondere bei Schenkungen an Kinder. Die beschenkten Kinder sind dann zwar Eigentümer, haben aber keine Ansprüche beispielsweise auf die Mieteinnahmen.

- Vermächtnisnießbrauch: Ein Nießbrauch kann durch ein Testament oder einen Erbvertrag angeordnet werden. Dadurch kann beispielsweise ein Ehepartner einem Dritten das Recht einräumen, die Immobilie zu nutzen, während das Eigentum an eine andere Person (zum Beispiel die Kinder) fällt. Der Vermächtnisnießbrauch bietet flexible Gestaltungsmöglichkeiten in der Nachlassplanung.

Fragen zum Nießbrauch?

Nießbrauch in die Steuererklärung eintragen

Wenn du die Immobilie selbst nutzt, musst du den Nießbrauch in der Regel nicht in deiner Steuererklärung angeben. Steuerlich relevant wird der Nießbrauch erst, wenn die Immobilie vermietet wird. Einnahmen und Ausgaben trägst du dann in der Anlage V ein.

Einfacher geht’s mit WISO Steuer: Hier gibst du die Daten zu deinem vermieteten Objekt ganz einfach unter Einkünfte auswählen > Vermieter ein. Das Programm führt dich Schritt für Schritt durch deine Steuererklärung, zahlreiche Tipps inklusive.

Diese Ausgaben kannst du absetzen

Wird die Immobilie vermietet, kannst du alle Kosten absetzen, die mit der Nutzung oder dem Erhalt der Immobilie zusammenhängen. Dazu gehören:

Besonderheiten bei Erhaltungsaufwendungen und Abschreibungen

Wenn du in deiner vermieteten Wohnung eine bereits bestehende Einrichtung modernisierst, kann es sich um Erhaltungsaufwendungen handeln. Das gilt beispielsweise für den Austausch von Türen oder einen neuen Hausanstrich. Vorteil: Im Jahr der Bezahlung kannst du Erhaltungsaufwendungen in voller Höhe als Werbungskosten absetzen.

1. Erhaltungsaufwendungen über mehrere Jahre absetzen

Du kannst aber deine Steuerlast auch gezielt steuern: Größere Erhaltungsaufwendungen darfst du gleichmäßig auf 2 bis 5 Jahre verteilen. So senken die Ausgaben gleich über mehrere Jahre die Steuerlast. Wenn du weißt, dass du in den folgenden Jahren ein höheres zu versteuerndes Einkommen hast – beispielsweise, weil du eine Abfindung erwartest – kannst du diese Gestaltung nutzen, um einer übermäßigen Steuerlast in den nächsten Jahren entgegenzuwirken.

Beispiel: Deine Eltern sind bislang Eigentümer eines Zweifamilienhauses. Sie bewohnen die untere Wohnung. Die Wohnung im 1. Stock haben sie vermietet. Nun übertragen sie dir das Haus samt Grundstück, wodurch du Eigentümer wirst. Gleichzeitig lassen sie sich ein Nießbrauchsrecht im Grundbuch eintragen. So können sie ihren Lebensabend im Haus verbringen und auch von den Mieteinnahmen aus der vermieteten Wohnung leben.

Diese lassen sie 2025 umfangreich renovieren. Die Kosten belaufen sich auf 25.000 Euro, die sie auf 5 Jahre verteilen. So können sie in den Jahren 2025 bis 2029 jeweils 5.000 Euro als Erhaltungsaufwendungen in ihren Steuererklärungen absetzen.

Wenn der Nießbrauch aber innerhalb des Verteilungszeitraums vertraglich beendet wird, ist zu beachten, dass der Eigentümer (im Beispiel: du) den verbliebenen Teil der Aufwendungen nicht als seine Werbungskosten absetzen darf. Dafür kann aber der Nießbraucher (im Beispiel: deine Eltern) den noch nicht berücksichtigten Teil des Erhaltungsaufwands im Jahr der Beendigung in einem Betrag als Werbungskosten absetzen (FG Münster vom 15. April 2016, 4 K 422/15).

Beispiel: Im Jahr 2026 lassen deine Eltern den Nießbrauch aus dem Grundbuch streichen. Ab diesem Zeitpunkt musst du die Einnahmen aus der vermieteten Wohnung im 1. Stock versteuern. Die aufgeteilten Erhaltungsaufwendungen deiner Eltern kannst du steuerlich nicht nutzen. Aber: Die verbleibenden Ausgaben von 20.000 Euro können deine Eltern in der Steuererklärung 2025 vollständig absetzen.

Diese Folgen gelten auch dann, wenn der Nießbrauch durch Tod endet. Auch hier geht der Restbetrag nicht auf den Erben über. Dieser ist dann nur im Jahr des Versterbens beim Erblasser zu berücksichtigen (Bundesfinanzhof, Urteil vom 10. November 2020, IX R 31/19).

2. Unentgeltlicher Nießbrauch: Abschreibung nicht möglich

Vorsicht ist geboten, wenn Eltern das Eigentum an einer vermieteten Immobilie, die noch nicht vollständig abgeschrieben ist, behalten möchten und die Mieteinnahmen ihren Kindern zukommen lassen wollen. Meistens wenden sie ihnen den Nießbrauch zu, ohne dafür Geld zu bekommen (unentgeltlicher Zuwendungsnießbrauch). Doch dann kann niemand mehr eine Abschreibung in der Steuererklärung berücksichtigen:

- Nießbraucher: Da der Nießbraucher nicht der Eigentümer ist und keine Anschaffungskosten hatte, steht ihm keine Abschreibung zu.

- Eigentümer: Auch der Eigentümer verliert das Abschreibungsrecht, da er durch den Nießbrauch keine Einnahmen mehr aus der Immobilie erzielt.

Vorab prüfen

Schenkungssteuer bei Nießbrauch

Ein Nießbrauch kann Schenkungen steuerlich deutlich erleichtern. Denn er reduziert den steuerpflichtigen Wert einer Immobilie, da der Nießbrauchswert abgezogen wird. Dadurch sinkt die Schenkungssteuer – oft sogar auf null, wenn der Freibetrag ausreicht.

Der Kapitalwert des Nießbrauchs wird vom Finanzamt anhand des Bewertungsgesetzes (§ 14 BewG) berechnet. Folgende Faktoren spielen dabei eine Rolle:

- Alter des Nießbrauchers: Je älter die Person ist, desto niedriger ist der Wert des Nießbrauchs, da die verbleibende Nutzungsdauer kürzer ist.

- Dauer des Nießbrauchs: Für lebenslangen Nießbrauch wird die statistische Lebenserwartung herangezogen. Befristeter Nießbrauch wird nach der vereinbarten Dauer bewertet.

- Jahreswert der Nutzung: Dieser entspricht entweder den Mieteinnahmen oder dem fiktiven Mietwert bei Selbstnutzung.

Tabellen des Bundesfinanzministeriums helfen bei der Berechnung. Ein „Vervielfältiger“ ergibt sich aus der statistischen Lebenserwartung des Nießbrauchers und dem festgelegten Zinssatz von 5,5 Prozent. Hierfür werden Sterbetafeln verwendet. Je älter der Nießbraucher ist, desto niedriger ist der Nießbrauchswert, weil die erwartete verbleibende Nutzungsdauer kürzer ist.

Die Formel für den Kapitalwert lautet: Jahreswert x Vervielfältiger

Der Kapitalwert des Nießbrauchs wird dann vom Verkehrswert der Immobilie abgezogen. Dadurch verringert sich die Bemessungsgrundlage für die Schenkungsteuer.

Es gelten Freibeträge, zum Beispiel 400.000 Euro für Kinder und 500.000 Euro für Ehepartner.

Beispiel: Schenkung mit Nießbrauch

Der steuerpflichtige Wert der Immobilie reduziert sich dann auf 500.000 Euro – 135.460 Euro = 364.540 Euro.

Da der Freibetrag für Kinder 400.000 Euro beträgt, fällt in diesem Fall keine Schenkungssteuer an.

Erbschaftssteuer bei Nießbrauch

Auch bei einer Erbschaft kann ein Nießbrauch die Steuerlast deutlich senken. Der Wert des Nießbrauchs wird vom Verkehrswert der geerbten Immobilie abgezogen. Dadurch reduziert sich die Bemessungsgrundlage für die Erbschaftssteuer. Die Berechnung des Nießbrauchswerts erfolgt genauso wie bei einer Schenkung: anhand des Alters, der voraussichtlichen Nutzungsdauer und des Jahreswerts der Nutzung.

Vorteil: Der Freibetrag bei der Erbschaftssteuer ist ebenfalls hoch, zum Beispiel 400.000 Euro für Kinder und 500.000 Euro für Ehepartner. Wird der steuerlich relevante Wert der Immobilie durch den Nießbrauch entsprechend reduziert, bleibt die Erbschaft oft steuerfrei.

Beispiel: Der Vater hinterlässt seinem Sohn eine Immobilie im Wert von 600.000 Euro. Gleichzeitig behält die Mutter den Nießbrauch an der Immobilie. Der Kapitalwert des Nießbrauchs beträgt 250.000 Euro. Damit sinkt der steuerpflichtige Wert auf 350.000 Euro. Da dieser unter dem Freibetrag für Kinder liegt, fällt keine Erbschaftssteuer an.

Grundsteuer bei Nießbrauch

Die Grundsteuer zahlt grundsätzlich der Nießbraucher, da er die wirtschaftlichen Vorteile aus der Immobilie zieht. Der Eigentümer bleibt jedoch weiterhin im Grundbuch eingetragen und haftet rechtlich für die Zahlung der Grundsteuer, falls der Nießbraucher nicht zahlt. In diesem Fall kann die Gemeinde die Grundsteuer vom Eigentümer einfordern. Dieser kann dann vom Nießbraucher eine Erstattung verlangen.

Hinweis: Ab 2025 gelten neue Regeln für die Berechnung der Grundsteuer. In vielen Bundesländern wird dabei der Wert der Immobilie stärker berücksichtigt. Die Grundsteuer kann sich für Nießbraucher ändern, insbesondere wenn der Bodenrichtwert steigt. Größere oder wertsteigernde Umbauten beeinflussen die Grundsteuer, wenn sie zu einer Neubewertung durch das Finanzamt führen.

FAQ: Steuern auf Nießbrauch

Wie wird Nießbrauch steuerlich behandelt?

Wann fällt Schenkungssteuer an?

Was ist bei der Erbschaftssteuer zu beachten?

Wer zahlt beim Nießbrauch die Grundsteuer?

Wo trage ich Nießbrauch in der Steuererklärung ein?

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.