Menschen mit Behinderung müssen im Alltag höhere Kosten schultern und können daher in ihrer Steuererklärung einen Freibetrag beantragen: den Behindertenpauschbetrag. Damit müssen sie weniger Steuern zahlen. Unter bestimmten Voraussetzungen können sie auch noch weitere Kosten absetzen und zusätzliche Pauschalen für Fahrtkosten erhalten.

Schnelleinstieg

Kurz & knapp

- Bereits ab einem Grad der Behinderung von 20 gibt es einen Behindertenpauschbetrag

- Einige Kosten kannst du zusätzlich als außergewöhnliche Belastungen absetzen

- Eltern können den Behindertenpauschbetrag ihres Kindes auf sich übertragen lassen

- WISO Steuer hilft dir beim jährlichen Antrag mit der Steuererklärung

Mit dem Behindertenpauschbetrag Geld zurückbekommen

Wenn das Versorgungsamt mit einem ärztlichen Gutachten bei dir einen Grad der Behinderung (GdB) ab 20 feststellt, steht dir ein Steuerfreibetrag zu: der Behindertenpauschbetrag (manchmal auch Behindertenfreibetrag genannt). Steuerlich spielt es keine Rolle, ob die Behinderung aus körperlichen, psychischen oder altersbedingten Gründen besteht.

Er ist ein Ausgleich für deine gewöhnlichen Kosten, die durch die Behinderung laufend entstehen. Dazu gehören beispielsweise:

- Pflegekosten (zum Beispielambulante Pflegekraft, Pflegedienst, Kurzzeit-, Tages- und Nachtpflege)

- Heimkosten (zum Beispiel. Pflege, Verpflegung und Unterkunft)

- Aufwendungen für Hilfe bei den gewöhnlichen und wiederkehrenden Verrichtungen des täglichen Lebens (zum Beispiel Körperpflege, Mobilität und Ernährung)

- Kosten für erhöhten Wäschebedarf und Hygieneartikel

- Assistenztier, etwa ein Blindenhund (zum Beispiel Futter und Pflegekosten)

Allgemeine außergewöhnliche Belastungen wie Krankheitskosten reduzieren erst dann deine Steuern, wenn die Kosten deine individuelle zumutbare Belastung überschreiten. Bis zu diesem Eigenanteil wirken sie sich nicht aus.

Der Behindertenpauschbetrag gehört hingegen steuerlich zu den besonderen außergewöhnlichen Belastungen. Hier spielt die zumutbare Belastung keine Rolle. Die Pauschale wird direkt von deinem zu versteuernden Einkommen abgezogen und senkt deine Steuern.

Zusätzlich zu der Pauschale kannst du einmalige oder unregelmäßig anfallende Kosten absetzen, die wegen deiner Behinderung entstanden sind. Beispielsweise für den Umbau deiner Wohnung. Außerdem gibt es unter bestimmten Voraussetzungen extra eine Pauschale für Fahrtkosten.

Wie hoch ist der Behindertenpauschbetrag?

Die Höhe des jährlichen Pauschbetrags hängt von dem Grad der Behinderung (GdB) ab. Es handelt sich immer um Jahresbeträge. Das gilt auch dann, wenn die Behinderung nur einen Teil des Jahres bestanden hat. Du musst keine monatliche Aufteilung machen. Ändert sich der GdB im Laufe des Jahres, profitierst du für das gesamte Jahr von dem höheren Pauschalbetrag. Vorteil der Pauschale: Du musst keine Aufwendungen nachweisen.

Seit 2021 gelten deutlich erhöhte Behindertenpauschbeträge. Die Voraussetzungen wurden gelockert und die Pauschalen verdoppelt. Möglicherweise kannst auch du davon profitieren:

| Grad der Behinderung | Behindertenpauschbetrag (seit 2021) |

|---|---|

| 20 | 384 € |

| 30 | 620 € |

| 40 | 860 € |

| 50 | 1.140 € |

| 60 | 1.440 € |

| 70 | 1.780 € |

| 80 | 2.120 € |

| 90 | 2.460 € |

| 100 | 2.840 € |

| Merkzeichen „Bl“ oder „H“, Pflegegrad 4 oder 5 | 7.400 € |

Seit 2021 gibt es einen Behindertenpauschbetrag bereits ab einem GdB 20.

Eine auf 7.400 Euro erhöhte Pauschale bekommen Menschen, die sowohl pflegebedürftig als auch hilflos sind. Hierzu zählen hilflose, blinde und taubblinde Personen (mit dem Merkmal „H“, „Bl“ oder „TBl“ im Schwerbehindertenausweis) sowie Menschen mit Pflegegrad 4 oder 5 (schwerstpflegebedürftig).

Bis 2020 galten noch diese Beträge:

| Grad der Behinderung | Behindertenpauschbetrag (bis 2020) |

|---|---|

| 25-30 | 310 € |

| 35-40 | 430 € |

| 45-50 | 570 € |

| 55-60 | 720 € |

| 65-70 | 890 € |

| 75-80 | 1.060 € |

| 85-90 | 1.230 € |

| 95-100 | 1.420 € |

| Merkzeichen „Bl“ oder „H“, Pflegegrad 4 oder 5 | 3.700 € |

Menschen mit einem GdB unter 50 mussten bis 2020 für einen Behindertenfreibetrag noch zusätzlich eine der folgenden Voraussetzungen nachweisen:

Diese Bedingung ist ab dem Steuerjahr 2021 weggefallen.

Merkzeichen bei einer Behinderung

Bestimmte Merkzeichen im Schwerbehindertenausweis beschreiben die Art einer Behinderung und können zum GdB hinzukommen. Folgende Merkzeichen gibt es:

- aG: außergewöhnlich gehbehindert

- G: erheblich gehbehindert

- Bl: blind

- TBl: taubblind

- H: ständig hilflos

- Gl: gehörlos

- B: benötigt Begleitperson bei der Benutzung von öffentlichen Verkehrsmitteln

Für einige weitere Steuervorteile kommt es darauf an, dass die betroffene Person einen bestimmten GdB mit einem Merkzeichen hat. Hierzu gibt es weiter unten mehr Informationen.

So beantragst du den Behindertenpauschbetrag

Beantragen musst du den Behindertenpauschbetrag jedes Jahr in deiner Steuererklärung. Die Angaben gehören in die Anlage Außergewöhnliche Belastungen.

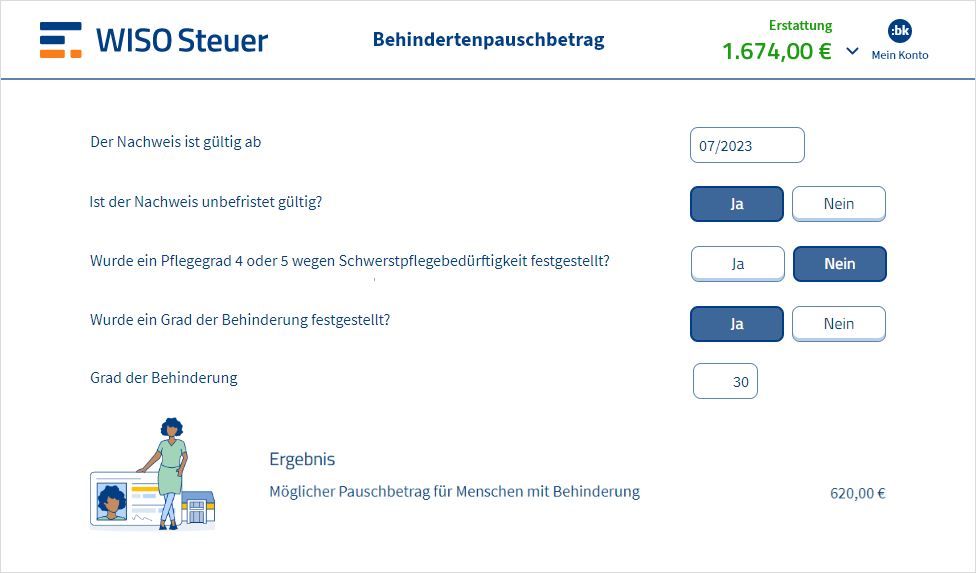

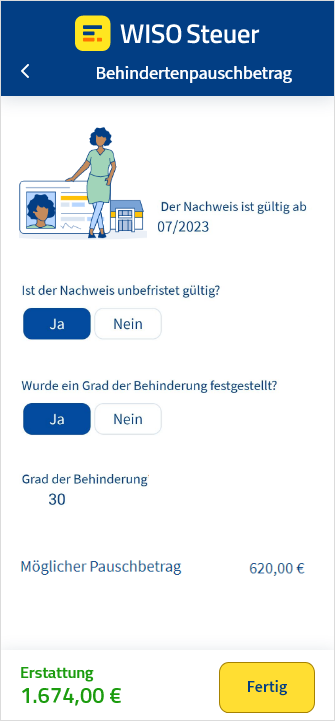

Besonders einfach ist das mit WISO Steuer. Die Angaben machst du im Abschnitt Persönliches:

Wenn du erstmals den Antrag beim Finanzamt stellst, solltest du den Nachweis über deine Behinderung (zum Beispiel Bescheid des Versorgungsamts oder eine Kopie vom Schwerbehindertenausweis) mitschicken. Im Programm geht das auch elektronisch.

In den Folgejahren ist das nicht mehr erforderlich. Nur wenn sich der GdB ändert oder ein Merkzeichen hinzukommt. Ändert sich nichts, kannst du als Nutzer von WISO Steuer einfach die Vorjahresdaten übernehmen. Schon ist alles automatisch erledigt.

Tatsächliche Kosten statt der Pauschale absetzen

Der Pauschbetrag soll deine wiederkehrenden Kosten rund um die Behinderung abdecken. Sind deine Ausgaben deutlich höher, kannst du auf die Pauschale verzichten und alle Rechnungen als allgemeine außergewöhnliche Belastung in deine Steuererklärung eintragen. Hier musst du deine Ausgaben nachweisen können und es wird eine zumutbare Belastung angerechnet. Das kann sich bei hohen angefallenen Kosten ausnahmsweise lohnen.

Zwischen den beiden Optionen – Behindertenpauschbetrag oder tatsächliche Kosten – kannst du dich jedes Jahr neu entscheiden.

Weitere Steuervorteile bei einer Behinderung

Folgende Kosten kannst du unter bestimmten Voraussetzungen zusätzlich zum Behindertenpauschbetrag in deiner Steuererklärung eintragen:

Doppelte Entfernungspauschale für den Arbeitsweg

Bei einem GdB von mindestens 70 oder 50 plus Merkzeichen „G“ oder „aG“ im Schwerbehindertenausweis können Menschen mit einer Behinderung höhere Kosten für das Pendeln zum Arbeitsplatz absetzen.

Statt der Entfernungspauschale kannst du deine tatsächlichen Kosten ansetzen. Wenn du dein eigenes Fahrzeug oder einen Dienstwagen nutzt, kannst du deine Fahrtkosten ohne Nachweis pauschal mit 0,30 Euro je gefahrenen Kilometer abrechnen. Ab dem 21. Entfernungskilometer sind es sogar 0,38 Euro.

Normalerweise darf bei der Entfernungspauschale nur der einfache Weg zwischen Wohnung und Tätigkeitsstätte abgerechnet werden. Insofern profitieren Behinderte, die die zusätzliche Voraussetzung erfüllen, von einer doppelten Entfernungspauschale bei ihren Werbungskosten. Wer noch höhere Kosten absetzen will, braucht Nachweise wie zum Beispiel Zugtickets.

Pauschale für Privatfahrten

Unter bestimmten Voraussetzungen können Menschen mit Behinderung eine behinderungsbedingte Fahrtkostenpauschale bekommen. Diese gilt für Privatfahrten. Vorteil: Nachweise sind nicht erforderlich.

Die Pauschale wirkt sich aber nur aus, wenn sie zusammen mit anderen allgemeinen außergewöhnlichen Belastungen die zumutbare Belastung übersteigt. Wenn aber aufgrund einer anderen Krankheit Fahrtkosten zum Arzt oder einer Klinik erforderlich sind, sind diese zusätzlich absetzbar.

Die behinderungsbedingte Fahrtkostenpauschale beträgt 900 Euro pro Jahr, wenn du

Das entspricht Fahrten von 3.000 Kilometern. Keine Rolle spielt, mit welchem Fahrzeug du die Privatfahrten machst.

Eine Fahrtkostenpauschale von sogar 4.500 Euro pro Jahr bekommst du:

Der Jahresbetrag wird nicht zeitanteilig gekürzt. Es muss keine Kilometerleistung nachgewiesen werden.

Die zusätzliche Fahrtkostenpauschale beantragt WISO Steuer automatisch für dich über deine Angaben zum Grad der Behinderung. Diese trägst du unter Persönliches ein. In den Steuerformularen findest du die Fahrtkostenpauschale in der Anlage Außergewöhnliche Belastungen.

Bei einem GdB unter 50 gibt es keine Fahrtkostenpauschale. In dem Fall musst du die mit deiner Behinderung zusammenhängenden Fahrten dem Finanzamt nachweisen können.

Umrüstung eines Autos

Wenn du dein Auto behindertengerecht umrüsten lässt, kannst du die Aufwendungen dafür zusätzlich bei den allgemeinen außergewöhnlichen Belastungen ansetzen. Du kannst sie im Jahr der Zahlung komplett absetzen. Allerdings gilt auch hier die zumutbare Eigenbelastung.

Behindertengerechter Umbau

War es für dich unvermeidbar, die eigenen 4 Wände barrierefrei umzubauen, kannst du die Kosten in der Steuererklärung angeben. Diese Kosten können dir einen Steuervorteil bringen:

Die Umbaukosten kannst du nur im Jahr der Zahlung absetzen. Eine Verteilung auf mehrere Jahre lässt weder das Finanzamt noch der Bundesfinanzhof zu. Deshalb kann der Steuervorteil in manchen Fällen zum großen Teil ins Leere laufen. Und zwar dann, wenn die außergewöhnlichen Belastungen höher sind als dein Einkommen, von dem sie abgezogen werden sollen.

Bekommst du einen Zuschuss (zum Beispiel von der Pflegekasse) für den behindertengerechten Umbau, musst du diesen von den Kosten abziehen.

Gute Chancen für eine steuerliche Berücksichtigung hast du, wenn du als Nachweis eine Empfehlung für einen behindertengerechten Umbau vorlegen kannst. Das könnte ein Gutachten des Medizinischen Dienstes der Krankenversicherung (MDK), des Sozialmedizinischen Dienstes oder der Medicproof Gesellschaft für Medizinische Gutachten mbH sein.

Wenn du darauf verzichtest die Kosten bei den außergewöhnlichen Belastungen anzugeben, kannst du stattdessen die Steuerermäßigung für Handwerkerleistungen beantragen. 20 Prozent der Arbeitskosten, die in der Rechnung ausgewiesen sind, kannst du als Steuererstattung bekommen.

Krankheitskosten, Heilkuren & Co.

Außerordentliche Krankheitskosten, die durch einen akuten Anlass verursacht werden, darfst du zusätzlich zum Behindertenfreibetrag absetzen. Dazu gehören beispielsweise:

Vor Antritt der Kur benötigst du ein amtsärztliches Attest, dass die Heilkur notwendig ist. Alternativ kann das der MDK bescheinigen.

Musst du wegen deiner Behinderung in ein Pflegeheim umziehen, musst du dich entscheiden: Entweder du nutzt den Behindertenpauschbetrag oder du setzt deine tatsächlichen Heimkosten als allgemeine außergewöhnliche Belastungen ab. Beides zusammen geht nicht. Bei den tatsächlichen Heimkosten zieht das Finanzamt nicht nur die zumutbare Belastung, sondern auch eine Haushaltsersparnis ab.

WISO Steuer hilft dir dabei, das beste Ergebnis aus deiner Steuererklärung herauszuholen. Es vergleicht automatisch deine tatsächlichen Kosten auf Grund der Behinderung mit dem möglichen Behindertenfreibetrag. Der für dich höhere Betrag wird dann automatisch bei der Steuererklärung angesetzt.

Technische Hilfsmittel wie Blindencomputer

Blinden steht ein auf 7.400 Euro erhöhter Behindertenpauschbetrag zu. Kaufen sie einen Blindencomputer mit Vorlesefunktion, sind die Kosten zusätzlich absetzbar. Einmalige Kosten werden von der Pauschale nicht mitabgedeckt.

Reisebegleitung

Wer als Behinderten auf einer Urlaubsreise auf eine fremde Begleitperson angewiesen ist und dadurch Mehrkosten hat, kann diese gegebenenfalls als außergewöhnliche Belastungen absetzen. Das funktioniert aber nicht für den Ehe- oder Lebenspartner als Begleitperson.

Der Bundesfinanzhof hat in einem Fall entschieden, dass für die Reisebegleitung Unterkunfts-, Verpflegungs- und Fahrtkosten bis zu 767 Euro im Jahr steuerlich anzuerkennen sind (Urteil vom 4. Juli 2002, III R 58/98). Die Notwendigkeit einer ständigen Begleitung muss durch ein amtsärztliches Gutachten, durch den MDK oder den Schwerbehindertenausweis nachgewiesen werden. Dann können die Aufwendungen neben der Pauschale angesetzt werden.

Behindertenpauschbetrag auf die Eltern übertragen

Kinder mit Behinderungen haben ebenfalls Anspruch auf die Behindertenpauschale. Die Höhe und die Voraussetzungen sind dabei genauso wie bei Erwachsenen.

Da sie aber in der Regel kein eigenes Einkommen haben, würde der Steuervorteil der Pauschale verpuffen. Deshalb kannst du ihn auf dich übertragen lassen. Zumindest dann, wenn du noch Anspruch auf Kindergeld oder die steuerlichen Kinderfreibeträge hast. Geben du und der andere Elternteil jeweils eine eigene Steuererklärung ab, kann jeder 50 Prozent des Behindertenpauschbetrags für sein Kind nutzen.

Gleiches gilt auch für die Fahrtkostenpauschale für Privatfahrten in Höhe von 900 beziehungsweise 4.500 Euro. Die Übertragung der Pauschbeträge von deinem Kind beantragst du in WISO Steuer unter: Persönliches > Kinder > Behinderungen und Hinterbliebenenbezüge. Das musst du in jedem Steuerjahr neu beantragen.

Wichtig: Gibt dein volljähriges Kind eine eigene Erklärung ab und beantragt darin die Pauschale, kannst du sie nicht gleichzeitig erhalten.

Zusätzlich den Pflegepauschbetrag bekommen

Pflegst du dein behindertes Kind oder den Partner zu Hause, ist außerdem noch der Pflegepauschbetrag drin. Diese Pauschale ist dafür gedacht, dass du andere Angehörige oder Personen mit einem Pflegegrad unentgeltlich pflegst. Du musst hierfür keine Kosten nachweisen.

Je nach amtlich festgestelltem Pflegegrad gibt es zwischen 600 Euro (Pflegegrad 2) und 1.800 Euro (ab Pflegegrad 4) oben drauf. Sogar dann, wenn du für dein Kind Geld von der Pflegeversicherung bekommst.

Diese Kosten kannst du von der Steuer absetzen

Außer den beschriebenen Möglichkeiten bei den außergewöhnlichen Belastungen gibt es noch weitere Möglichkeiten, Aufwendungen rund um die Pflege in der Steuererklärung einzutragen.

Lässt du dich zum Beispiel von ambulanten Pflegern bei der häuslichen Pflege eines Angehörigen unterstützen, kannst du die Kosten als haushaltsnahe Dienstleistung absetzen. In dieser Kategorie kannst du in jedem Jahr Arbeitskosten bis zu 20.000 Euro berücksichtigen lassen und dadurch eine Steuerermäßigung bis zu 4.000 Euro bekommen.

Für Kinder unter 14 Jahren kannst du Kinderbetreuungskosten ansetzen. Das Finanzamt erkennt zwei Drittel der Kosten an, sodass pro Kind und Jahr bis zu 4.000 Euro absetzbar sind. Hierbei zählen unter anderem die Gebühren für den Kindergarten oder die Tagesmutter.

Kindergeld trotz Behindertenpauschbetrag

Neben dem Behindertenpauschbetrag erhältst du zusätzlich auch Kindergeld beziehungsweise die Kinderfreibeträge für dein Kind. Die Höhe und die Voraussetzungen ändern sich grundsätzlich nicht durch die Behinderung.

Einen entscheidenden Unterschied gibt es aber: In bestimmten Fällen erhältst du das Kindergeld zeitlich unbefristet weiter – also auch noch nach dem 25. Geburtstag deines Kindes. Und zwar, wenn diese beiden Punkte zutreffen:

FAQ: Steuererklärung für Menschen mit Behinderung

Wie hoch ist der Behindertenpauschbetrag?

Wie bekomme ich den Behindertenpauschbetrag?

Können beide Ehepartner einen Behindertenpauschbetrag bekommen?

Wie wirkt sich der Behindertenpauschbetrag auf die Steuer aus?

Wer hat Anspruch auf die Pauschale?

Bekommen auch Rentner den Behindertenpauschbetrag?

Kann der Pauschbetrag auf Eltern übertragen werden, die sich um ein behindertes Kind kümmern?

Kann ich auf die Pauschale verzichten und stattdessen meine tatsächlichen Kosten absetzen?

Was kann man als Behinderter steuerlich absetzen?

Wann muss ich dem Finanzamt meinen Behindertenausweis vorlegen?

Ab wann gelten die höheren Behindertenpauschbeträge?

Kann ich den Behindertenfreibetrag auch nachträglich bekommen?

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.

Quelle: § 33b EStG (Einkommensteuergesetz)