Kleinere und größere Anschaffungen für den Beruf oder Betrieb von der Steuer absetzen? Manches kann man komplett in einem Jahr in die Steuererklärung eintragen. Anderes muss man über mehrere Jahre abschreiben. Die Begriffe dazu lauten GWG und AfA. Wie genau das mit der Abschreibung funktioniert, erklären wir hier.

Schnelleinstieg

Kurz & knapp

- Mit der Abschreibung (AfA) sparst du Steuern durch die Anschaffung von Arbeitsmitteln

- Die AfA berücksichtigt den Wertverlust, der durch Gebrauch, Alterung oder technischen Fortschritt entsteht

- Wirtschaftsgüter über 1.000 Euro musst du über mehrere Jahre abschreiben

Was ist eine Abschreibung?

Angenommen, du kaufst etwas für deine Arbeit oder für deine vermietete Immobilie – sei es ein schicker Bürostuhl oder eine neue Heizungsanlage. Mit der Zeit verliert dieses Gut an Wert, weil es benutzt wird. Hier kommt die Abschreibung ins Spiel, auch „Absetzung für Abnutzung“ (AfA) genannt. Sie sorgt dafür, dass du einen Teil des Kaufpreises jährlich von der Steuer abziehen kannst, verteilt über die Nutzungsdauer des Gegenstands.

Wer kann die Abschreibung in der Steuererklärung angeben?

Lineare vs. degressive Abschreibung

Es gibt verschiedene Methoden, die Beträge für die jährliche Abnutzung des Wirtschaftsguts zu ermitteln.

Du hast dir ein teures Arbeitsgerät zugelegt. Mit der linearen Abschreibung verteilst du dessen Kosten gleichmäßig auf die Nutzungsdauer. Dazu teilst du einfach den Kaufpreis durch die Anzahl der Jahre, die du den Gegenstand nutzen kannst. Den Jahresbetrag, der dabei herauskommt, setzt du bei der Steuer an. Grundsätzlich wird jedes Jahr der gleiche Betrag abgeschrieben. Diese Methode ist der Klassiker unter den Abschreibungen.

Bei der degressiven Abschreibung kannst du anfangs kräftig abschreiben – und zwar prozentual zum Anschaffungswert. Das bedeutet, in den ersten Jahren nach deiner Investition klingelt die Steuerersparniskasse besonders laut. Gerade nach wirtschaftlich harten Zeiten ist das ein echter Booster für deine Finanzen und ein Ansporn, notwendige Anschaffungen nicht auf die lange Bank zu schieben.

Die degressive Abschreibung ist für bewegliche Wirtschaftsgüter des Anlagevermögens erlaubt, die in der Zeit vom 1. Januar 2020 bis zum 31. Dezember 2022 angeschafft wurden.

Wann ergibt ein Wechsel von degressiver zur linearen Abschreibung Sinn?

Die degressive Abschreibung wirkt besonders in den ersten Jahren nach deiner Investition wie ein Turbo für deine Steuererklärung. Du kannst höhere Beträge abschreiben, was deine steuerliche Last deutlich reduziert. Doch mit jedem Jahr sinkt der Abschreibungsbetrag. Genau hier kannst du strategisch denken.

Sobald die jährlichen Beträge der degressiven Methode unter die gleichbleibenden Beträge der linearen Abschreibung fallen, ist es Zeit für einen Wechsel. Dieser Schritt ist nicht nur erlaubt, sondern kann dir einen erheblichen steuerlichen Vorteil verschaffen. Die Möglichkeit, zwischen den Abschreibungsarten zu wechseln, bietet dir eine Flexibilität, die zu echten Einsparungen führen kann.

Private Nutzung abziehen

Die Abschreibung kannst du nur für Dinge nutzen, die du für deinen Beruf beziehungsweise deinen Betrieb anschaffst. Bei Wirtschaftsgütern, die sowohl betrieblich/beruflich als auch privat genutzt werden, ist in einigen Fällen zumindest ein anteiliger Abzug möglich. Und zwar dann, wenn die beiden Bereiche voneinander klar abgetrennt werden können.

Beispiel: Kaufst du als Arbeitnehmer mit einem Bürojob einen Laptop, den du gemischt nutzt, dann akzeptiert das Finanzamt vereinfachend, dass du die Hälfte als private Nutzung abziehst. Immerhin 50 Prozent der Anschaffungskosten zählen dann bei den Werbungskosten.

Abschreibung richtig berechnen

Am einfachsten geht die Berechnung mit WISO Steuer. Das Programm kennt nicht nur alle AfA-Tabellen, sondern weiß auch, wie du deinen neuen Laptop, deinen Kühlschrank oder die neue Heizung in deiner vermieteten Wohnung am besten steuerlich absetzen kannst.

Du musst dich nicht durch seitenlange Tabellen wühlen oder befürchten, einen wichtigen Punkt zu übersehen – das Programm beinhaltet alles, was für die Berechnung wichtig ist. WISO Steuer nimmt dir mit ein paar einfachen Angaben die Rechenarbeit ab. Gib einfach deine Anschaffungen ein und lass das Programm die Arbeit machen. Während WISO Steuer die Zahlen jongliert, kannst du dich entspannt zurücklehnen.

Du willst mehr dazu wissen, wie die Berechnung der Abschreibung funktioniert? Hier findest du eine Zusammenfassung mit Rechenbeispielen:

1. Lineare Abschreibung

Die lineare Abschreibung pro Jahr berechnet sich mit folgender Formel:

Abschreibungsbetrag = Anschaffungskosten / Nutzungsdauer

Wichtig: Der Monat des Kaufs spielt eine große Rolle. Kaufst du zum Beispiel etwas im Laufe des Jahres, kannst du nicht für das ganze Jahr abschreiben, sondern nur für die Monate, die noch übrig sind. Danach verteilst du den Restwert gleichmäßig auf die Jahre, die du den Gegenstand voraussichtlich nutzen wirst.

Beispiel: Lineare Abschreibung berechnen

- 1.300 Euro / 13 = 100 Euro

Pro Jahr schreibst du also 100 Euro in deiner Steuererklärung ab. Würdest du den Schreibtisch erst im Februar kaufen, dürftest du im Anschaffungsjahr nur 11/12 der Jahres-AfA absetzen, also 92 Euro. Es verbleibt dann ein Restwert von 1.208 Euro, den du auf die übrigen 12 Jahre verteilen musst. Die Jahres-AfA in den Folgejahren beträgt somit 100,67 Euro.

2. Degressive Abschreibung (bis 2022)

Die degressive Abschreibung (für Anschaffungen in den Jahren 2020 bis 2022) berechnet den Abschreibungsbetrag als festen Prozentsatz vom jeweiligen Buchwert zu Beginn des Jahres. Der degressive Abschreibungssatz darf das 2,5-fache der linearen AfA, jedoch höchstens 25 Prozent betragen.

Wir erklären die Regelung im folgenden Beispiel:

Beispiel: Degressive Abschreibung berechnen

Linearer Abschreibungsbetrag: 25.000 Euro / 8 Jahre = 3.125 Euro pro Jahr

Aus dem linearen AfA-Betrag wird der lineare AfA-Satz errechnet:

- 3.125 Euro / 25.000 Euro = 0,125 = 12,5 Prozent oder einfacher: 1/8 = 12,5 Prozent

Der degressive AfA-Satz beträgt maximal das 2,5-fache des linearen AfA-Satzes, also:

- 12,5 Prozent x 2,5 = 31,25 Prozent

Allerdings darf der degressive AfA-Satz höchstens 25 Prozent betragen. Da unser Ergebnis diesen Höchstbetrag übersteigt, musst du für die Ermittlung der degressiven AfA mit 25 Prozent rechnen.

AfA: Der Regelfall der Abschreibung

Bei der linearen Abschreibung verteilst du die Anschaffungskosten gleichmäßig auf die Nutzungsdauer. Du schreibst also pro Jahr immer die gleiche Summe ab.

Um die AfA für deine Anschaffungen oder Investitionen in der Steuererklärung zu berücksichtigen, musst du einige Voraussetzungen erfüllen:

AfA-Tabelle bestimmt Nutzungsdauer

Über wie viele Jahre die Kosten abgeschrieben werden müssen, legen die sogenannten amtlichen AfA-Tabellen fest. Diese kategorisieren die Wirtschaftsgüter nach ihrer durchschnittlichen Nutzungsdauer. Ein Smartphone hat zum Beispiel eine Nutzungsdauer von 5 Jahren. Das bedeutet, dass du jedes Jahr 1/5 der Kosten absetzen kannst.

In der folgenden Tabelle findest du einige Beispiele für betriebsgewöhnliche Nutzungsdauern von Wirtschaftsgütern:

| Wirtschaftsgut | Betriebsgewöhnliche Nutzungsdauer |

|---|---|

| PC-Tisch | 13 Jahre |

| Schreibtischstuhl | 13 Jahre |

| Kamera | 7 Jahre |

| Dienstwagen | 6 Jahre |

| Smartphone | 5 Jahre |

Die unterschiedlichen AfA-Tabellen findest du beim Bundesministerium für Finanzen.

WISO Steuer beinhaltet bereits die neuesten AfA-Tabellen. So musst du dein Wirtschaftsgut einfach aus dem Menü wählen und das Programm berücksichtigt die passende Nutzungsdauer automatisch und berechnet die Abschreibungsbeträge. Außerdem kannst du direkt sehen, wie sich der Kauf auf deine Steuererstattung auswirkt.

Wie sieht es bei gebrauchten Gegenständen aus?

Du kannst auch Gegenstände abschreiben, die du gebraucht gekauft hast. Arbeitsmittel sind steuerlich abzugsfähig, wenn sie überwiegend beruflich genutzt werden.

Für gebrauchte Artikel gelten die gleichen Voraussetzungen gelten wie für neue. Und zwar musst du unter anderem die Kosten belegen können.

Lass dir also immer auch beim Kauf von Privatleuten oder einem Gebrauchtwarenhandel eine Rechnung oder zumindest eine Quittung geben. Du musst den Beleg oder die Quittung nicht direkt mit der Steuererklärung mitschicken. Falls das Finanzamt allerdings danach fragt, solltest du die Zahlung natürlich belegen können.

Die Nutzungsdauer richtet sich zunächst danach, wie hoch der Kaufpreis war:

Da gebrauchte Gegenstände allerdings schon einen gewissen Verschleiß aufweisen, ist die Nutzungsdauer entsprechend kürzer. Deshalb musst du die Abschreibung anhand der Restnutzungsdauer vornehmen.

Beispiel: Abschreibung von einem gebrauchten Gegenstand berechnen

Da das Gerät bereits ein Jahr vom Vorgänger genutzt wurde, kannst du die Kosten noch auf 4 Jahre verteilen. Du schreibst dann 4 Jahre lang jeweils 250 Euro ab.

Abschreibung innerhalb eines Jahres bei GWGs

Glücklicherweise musst du nicht jede Kleinigkeit über Jahre abschreiben. Der Gesetzgeber hat für günstige Anschaffungen eine Vereinfachung vorgesehen. Liegt der Kaufpreis nicht über 1.190 Euro brutto (bei 19-prozentiger Mehrwertsteuer) beziehungsweise 1.000 Euro netto, handelt es sich um ein geringwertiges Wirtschaftsgut (GWG).

Das Gute daran: GWG kann man sofort und komplett im Jahr des Kaufs von der Steuer absetzen. Nur wenn der Kaufpreis über der Grenze liegt, muss über mehrere Jahre abgeschrieben werden.

Was sind typische GWG?

- Kleinmöbel

- Telefon

- Schreibtisch

- Bürostuhl

- Schreibtischlampe

Computer, Laptop & Co.

Computer-Hardware und Software kannst du im Jahr des Kaufs komplett absetzen. So bekommst mehr Geld auf einmal zurück und musst die Geräte nicht über eine Nutzungsdauer abschreiben.

Du hast aber ein Wahlrecht: Statt der Sofortabschreibung (Digital-AfA) kannst du einen Computer oder Drucker auch über 3 Jahre abschreiben.

Achtung: Das Smartphone gehört nicht dazu.

So gibst du deine Kosten in der Steuererklärung an

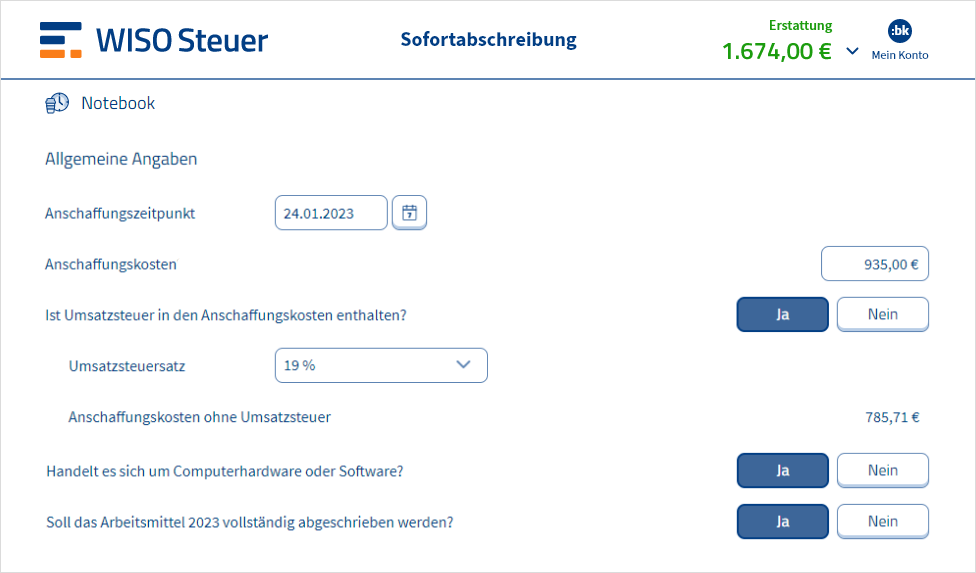

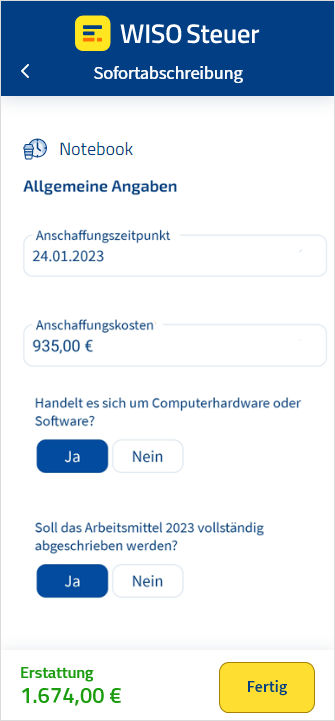

WISO Steuer unterstützt dich Schritt für Schritt bei der Abschreibung. Basierend auf den eingetragenen Informationen entscheidet WISO Steuer, ob der Gegenstand innerhalb eines Jahres oder über mehrere Jahre abgeschrieben werden muss.

Unter Arbeitnehmer, Betriebsrentner und Pensionäre › Ausgaben (Werbungskosten)› Arbeitsmittel › Beruflich genutzte Geräte und Einrichtungsgegenstände gibst du an, wann du den Artikel gekauft hast, was er gekostet hat (Preis ohne Umsatzsteuer) und seine Bezeichnung. Handelt es sich bei dem Gegenstand um einen Computer, beantwortest du noch die Frage entsprechend mit Ja. Fertig! Die Option zur Verteilung der Kosten über mehrere Jahre bietet dir WISO Steuer aber auch an.

Handelt es sich um einen Gegenstand, der nicht zur Computerhardware oder Software gehört, wählst du weiter unten einfach die passende Kategorie aus. Die Nutzungsdauer ist dann bereits gemäß den amtlichen AfA-Tabellen automatisch vorausgewählt.

Übrigens: Damit du dir ein Bild davon machen kannst, wie das in der Steuererklärung aussieht, kannst du bei WISO Steuer einen Musterfall ansehen und dich durch die Steuerklärung klicken.

Abschreibung als Selbstständiger

Umsatzsteuerpflichtige Unternehmer mit Vorsteuerabzug nutzen den Nettowert als Basisgröße für die AfA. Kleinunternehmer, die meisten Vermieter und Arbeitnehmer hingegen verwenden den Bruttowert der Anschaffung. Die Vorsteuer können Unternehmer bereits im Anschaffungsjahr in voller Höhe von der zu zahlenden Umsatzsteuer abziehen.

Was ist der Vorsteuerabzug?

Poolabschreibung für Selbstständige und Gewerbetreibende

Die Poolabschreibung ist eine vereinfachte Methode, um geringwertige Wirtschaftsgüter (GWG) steuerlich abzusetzen. Du fasst alle GWG bis zu einem Anschaffungswert von 1.000 Euro im Kaufjahr in einem Sammelposten zusammen. Anschließend schreibst du diesen Pool über 5 Jahre ab – gleichmäßig und ohne Kopfzerbrechen.

Die Poolabschreibung können nur Gewerbetreibende und Selbstständige nutzen. Sie müssen die Gegenstände in einem separaten Verzeichnis erfassen.

So funktioniert die Poolabschreibung:

Immobilien-Abschreibung: So geht’s

Ähnlich wie bei einem Fahrzeug geht das Finanzamt auch bei Immobilien davon aus, dass der Wert im Laufe der Zeit durch Abnutzung sinkt. Das gilt zumindest für den Gebäudeanteil. Das bedeutet also, dass du jährlich einen gewissen Betrag von der Steuer absetzen kannst. Dadurch sinkt deine Steuerlast.

Das Prinzip ist einfach: Für deine Immobilie wird ein Zeitraum angenommen, in der sie nutzbar ist – die Nutzungsdauer. In der Regel beträgt diese 50 Jahre. Über diese Nutzungsdauer wird der Kaufpreis verteilt und führt zu einer jährlichen Abschreibungsrate von 2 Prozent der Anschaffungskosten oder Herstellungskosten. Du kannst also bis zu 50 Jahre lang 2 Prozent des Kaufpreises von der Steuer absetzen. Die Kosten für das Grundstück können jedoch nicht abgeschrieben werden.

Du musst den gesamten Kaufpreis also aufteilen und schreibst nur den tatsächlichen Preis der Wohnung beziehungsweise des Gebäudes zuzüglich der Nebenkosten ab. Hier gibt es jedoch einige Ausnahmen, beispielsweise bei Altbauten oder denkmalgeschützten Immobilien.

Im Steuerrecht gilt: Anfallende Kosten können in der Regel nur dann abgesetzt werden, wenn sie im Zusammenhang mit Einnahmen stehen. Für die Immobilien-Abschreibung bedeutet das, dass nur diejenigen sie nutzen können, die durch die Immobilie Einnahmen erzielen. Dazu zählen Vermieter beziehungsweise Eigentümer von gewerblichen Immobilien.

Für Privatleute, die das Haus oder die Wohnung selbst bewohnen, fällt dieser Steuervorteil weg. Doch auch hier kannst du Steuern sparen – zum Beispiel mit Handwerkerleistungen oder haushaltsnahen Dienstleistungen.

Abschreibung eines Altbaus (vor 1925)

Kaufst du einen Altbau, also eine Immobilie, die vor 1925 gebaut wurde, gelten für die Abschreibung andere Werte.

Bei einem vermieteten Altbau kannst du pro Jahr 2,5 Prozent der Anschaffungskosten über einen Zeitraum von 40 Jahren abschreiben. So kannst du jährlich eine größere Summe von der Steuer absetzen.

Für Immobilien, die nach 1924 erbaut wurden, gilt: Du setzt jährlich 2 Prozent über eine Nutzungsdauer von 50 Jahren ab.

Erhöhung der linearen Abschreibung ab 2023 für neue Wohnungen

Vermieter können neu gebaute Wohngebäude schneller abschreiben als bisher: Die lineare AfA von Wohngebäuden steigt von 2 Prozent auf 3 Prozent. Das gilt für Wohngebäude, die ab dem 1. Januar 2023 fertiggestellt werden.

Damit werden neue Gebäude grundsätzlich über einen Zeitraum von 33 Jahren abgeschrieben.

Eine kürzere Nutzungsdauer als vom Gesetz vorgegeben, ist somit nicht mehr möglich. Aber: Wurde eine kürzere Nutzungsdauer bereits im Kalenderjahr 2022 vorgenommen, ist weiterhin eine kürzere Nutzungsdauer möglich.

Sonderabschreibung für neue Mietwohnungen

Um den Neubau von Mietwohnungen anzukurbeln hat der Gesetzgeber eine zeitlich befristete Sonderabschreibung im Wohnungsneubau eingeführt. Vorteil: Als Vermieter kannst du neben der linearen AfA-Rate zusätzlich 4 Jahre lang 5 Prozent der Anschaffungs- oder Herstellungskosten abschreiben. In den ersten 4 Jahren kannst du dadurch bis zu 32 Prozent abschreiben.

Die Sonderabschreibung nach § 7b EStG kannst du über WISO Steuer beantragen. Sie ist an einige Voraussetzungen geknüpft:

1. Zeitraum der Anschaffung oder Herstellung

Neu: Der Bauantrag wurde nach dem 31. Dezember 2022 und bis 31. Dezember 2026 gestellt.

Bisher: Bauantrag nach dem 31. Dezember 2018 und bis 31. Dezember 2022 gestellt.

2. Höhe der Kosten

Neu: Die Anschaffungs- und Herstellungskosten betragen maximal 4.800 Euro pro Quadratmeter.

Bisher: Die Anschaffungs- und Herstellungskosten liegen bei maximal 3.000 Euro pro Quadratmeter.

3. Art der Immobilie

Die Sonderabschreibung gilt weiterhin nur für vermietete Wohnimmobilien. Dabei kann es sich sowohl um Einfamilienhäuser, Mehrfamilienhäuser oder um Wohnungen handeln.

4. Nutzung der Immobilie

Die Immobilie wird mindestens für 10 Jahre zu Wohnzwecken vermietet. Selbstgenutzte Immobilien oder Wohnungen, die als Ferienwohnungen vermietet werden, können nicht mit der Sonderabschreibung gefördert werden.

5. Neubaustandard

Neue Wohnungen müssen in einem Gebäude liegen, das die Kriterien eines „Effizienzhaus 40“ mit Nachhaltigkeitsklasse erfüllt. Nachgewiesen werden muss dies durch das „Qualitätssiegel Nachhaltiges Gebäude“.

Welche Kosten der Immobilie werden berücksichtigt?

Durch die Abschreibung soll der Wertverlust einer Immobilie ausgeglichen werden. Ein Grundstück kann grundsätzlich jedoch nicht an Wert verlieren und die Kosten dafür können somit nicht abgeschrieben werden. Das bedeutet, dass du deine Gesamtkosten aufteilen musst. In deiner Steuererklärung kannst du nur die Kosten für das eigentliche Gebäude ansetzen.

Was sind Anschaffungskosten bei Immobilien?

Wenn du eine Immobilie kaufst, spricht man von Anschaffungskosten. Die Abschreibung beginnt beim Kauf stets neu. Es beginnt also eine neue AfA-Reihe, in der die jährliche Abschreibung neu ermittelt wird. Grundlage sind die Anschaffungskosten, die der neue Eigentümer gezahlt hat.

Zu den Anschaffungskosten zählen neben dem Kaufpreis, auch die Anschaffungsnebenkosten:

Die Finanzierungskosten zählen hingegen nicht zu den Anschaffungs- oder Herstellungskosten.

Was sind Herstellungskosten bei Immobilien?

Baust du, handelt es sich um Herstellungskosten. Darunter fallen:

Bei einem Anbau, Ausbau oder einer Aufstockung entstehen nachträgliche Herstellungskosten. Diese erhöhen bei einem vermieteten Objekt den Abschreibungsbetrag.

Sofort abziehbarer Erhaltungsaufwand statt Herstellungskosten

Neue Böden, ein neues Bad – die Renovierung kann schnell ins Geld gehen. Doch auch diese Kosten kannst du als Vermieter steuermindernd absetzen. Renovierungskosten musst du nicht über die gesamte Nutzungsdauer abschreiben, sondern kannst sie im selben Jahr als Werbungskosten absetzen (sogenannter Erhaltungsaufwand).

Doch Achtung: Dafür darfst du nicht zu spendabel werden. Zahlst du nämlich in den ersten 3 Jahren nach Kauf mehr als 15 Prozent der Anschaffungskosten für Renovierungsarbeiten, werden die Renovierungskosten wie Herstellungskosten behandelt. Die Folge: Du musst sie ebenfalls über die gesamte Nutzungsdauer abschreiben.

Geerbte oder geschenkte Immobilien

Der Kauf einer gebrauchten Immobilie ist nicht zu verwechseln mit der Erbschaft beziehungsweise Schenkung einer Immobilie. Da in diesen Fällen kein Kaufpreis gezahlt wurde, läuft die alte Abschreibung des vorherigen Eigentümers einfach beim neuen Eigentümer weiter. Das wird auch als Fußstapfentheorie bezeichnet.

Interessant wird es, wenn man steuerlich von einer teilentgeltlichen Anschaffung spricht. Das kommt häufig vor. Beispielsweise erben Kinder ein vermietetes Haus zu gleichen Teilen. Ein Erbe zahlt dann aber den anderen aus.

Für seinen geerbten ideellen Anteil gilt dann die alte Abschreibungsreihe gemäß der Fußstapfentheorie weiter. Nur für den gekauften Teil gibt es dann eine neue AfA-Reihe. Die gesamte jährliche Abschreibung setzt sich dann aus beiden Teilbeträgen zusammen.

Denkmalabschreibung

Denkmalgeschützte Immobilien und Sanierungsobjekte verursachen Mehrkosten. Denn die Instandhaltung muss bestimmte Kriterien erfüllen und ist deutlich teurer als bei einer normalen Immobilie. Das fördert aber zum Glück das Finanzamt mit der zusätzlichen Denkmal-AfA beziehungsweise Sanierungs-AfA.

Wichtig: Vor Beginn der Sanierungsmaßnahmen musst du dir die geplanten Baumaßnahmen von der Denkmalschutzbehörde bescheinigen lassen und nach deren Vorgabe renovieren.

Das gilt für Vermieter denkmalgeschützter Immobilien

Wenn du eine denkmalgeschützte Immobilie vermietest, kannst du den Kaufpreis für den Gebäudeanteil linear abschreiben und zusätzlich die kompletten Modernisierungskosten innerhalb von 12 Jahren. Das geht über die Anlage V. Konkret gilt:

Auch für Selbstnutzer

Von der Denkmalschutz-AfA profitieren auch Selbstnutzer. Bewohnst du die Immobilie selbst, kannst du 10 Jahre lang jeweils 9 Prozent der Modernisierungskosten absetzen. Die lineare Gebäudeabschreibung ist hier aber nicht gestattet.

Die Denkmalschutz-AfA gilt als Sonderausgabe. Du trägst sie in Anlage FW deiner Steuererklärung ein.

FAQ: Abschreibung

Was ist eine Abschreibung?

Was ist der Unterschied zwischen linearer und degressiver Abschreibung?

Wie rechne ich die AfA aus?

Anschaffungskosten / Nutzungsdauer (Jahre) = AfA

Am einfachsten ist es, wenn du WISO Steuer deine AfA berechnen lässt. Dort gibst du nur das Kaufsdatum und den Rechnungsbetrag an. Den Rest erledigt das Programm für dich.

Wie wird eine Immobilie abgeschrieben?

Kann ich auch Gebrauchtes abschreiben?

Wie berechne ich die Immobilien-AfA, wenn ich geerbt habe?

Wann kann ich die Sonderabschreibung nutzen?

Allerdings ist die Sonderabschreibung nach § 7b EStG an einige Voraussetzungen geknüpft. Es gab bereits eine Sonderabschreibung für Neubauten, für die im Zeitraum zwischen dem 1.9.2018 und dem 31.12.2021 ein Bauantrag gestellt wurde. Die neue Regelung bezieht sich auf Mietwohnungen, für die der Bauantrag zwischen 2023 und Ende 2026 gestellt wird.

Wo finde ich die AfA-Tabellen?

Was zählt zu den GWGs?

Wie hoch ist die GWG-Grenze?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Quelle: § 7 EStG (Einkommensteuergesetz)