Wer Einkünfte aus Vermietung und Verpachtung erzielt, kann beim Ausfüllen seiner Steuererklärung Zeit sparen: Eine ordentliche Nebenkostenabrechnung fasst viele wichtige Informationen zusammen und erspart die Suche nach einzelnen Belegen. Was man sonst noch zur Anlage V wissen muss, zeigen wir hier.

Schnelleinstieg

Kurz & knapp

- Die Anlage V ist ein Formular der Einkommensteuererklärung

- Darin geht es um deine Einnahmen und Ausgaben, die mit Vermietung oder Verpachtung zusammenhängen

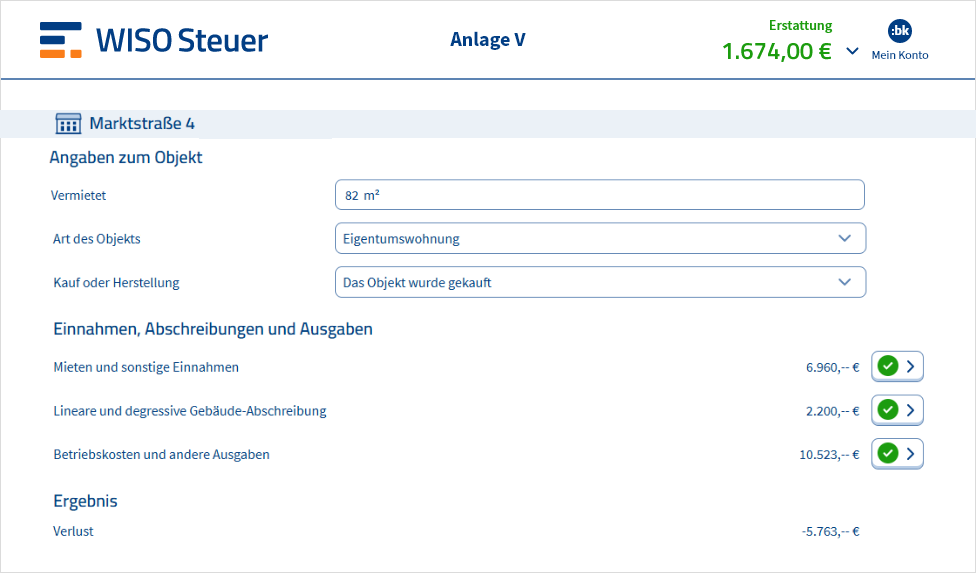

- WISO Steuer hilft dir dabei, so viel Geld wie möglich zu sparen

Anlage V als Vermieter abgeben

V steht für Vermietung. Genau genommen für Vermietung und Verpachtung. Bist du Vermieter, musst du die Anlage V mit der Steuererklärung abgeben. Im Wesentlichen möchte das Finanzamt natürlich wissen, wie viel Geld du mit der Vermietung eingenommen hast. Deswegen werden folgende Angaben abgefragt:

Kosten für das Mietobjekt sammeln

Einkommensteuer – oder Feststellungserklärung?

Die Anlage V gibt es nicht nur in der normalen Steuererklärung. Sie ist auch in der Feststellungserklärung enthalten. Da kommt man schnell durcheinander. Finde heraus, welche Erklärung in deinem Fall richtig ist:

Dein Vorteil mit WISO Steuer: Beide sind enthalten. Du kannst also deine private Einkommensteuererklärung abgeben und für die Erbengemeinschaft die Feststellungserklärung erstellen – ganz ohne Zusatzkosten.

Wo finde ich die Anlage V?

Die Daten zu deinen vermieteten Objekten gibst du einfach unter Einkünfte auswählen > Vermieter an. Das Programm leitet dich Schritt für Schritt.

Anlage V herunterladen

Anlage V ganz bequem online ausfüllen

Ausfüllhilfe für die Anlage V

Zeile 1–5

Allgemeine Angaben zu Grundstück und Eigentümer zum Beispiel Lage/Adresse des Grundstücks, Anschaffungszeitpunkt etc.

Zeile 6

Einheitswert-Aktenzeichen. Das findest du auf dem Einheitswertbescheid des Grundstücks.

Zeile 7–8

Ferienwohnung, kurzfristige Vermietung zum Beispiel Airbnb oder Vermietung an Angehörige.

Zeile 9–14

Mieteinnahmen & Umlagen (Nebenkosten).

Hier trägst du in Zeile 9 und 10 die Anzahl an Wohnungen pro Geschoss, die Größe der Immobilie sowie die eingenommene Kaltmiete ein.

In Zeile 11 kannst du die Mieteinnahmen für andere Räume eintragen. Hast du an Angehörige vermietet? Dann trägst du dies in Zeile 12 ein.

Einnahmen aus den Umlagen für Nebenkosten (Strom, Wasser etc.) werden in den Zeile 13 und 14 eingetragen.

Zeile 15

Mietnachzahlungen und Mietvorauszahlungen. Auch verrechnete Mietkautionen werden hier eingetragen.

Zeile 16

Einnahmen aus der Vermietung von Garagen oder andere Grundstücksflächen.

Zeile 17–18

Umsatzsteuer, falls du umsatzsteuerpflichtig vermietest.

Zeile 19-20

Zinsen, wenn ein Bausparvertrag durch Zwischenfinanzierung in einem direkten Zusammenhang mit der Anschaffung, Herstellung oder Reparatur des (vermieteten) Gebäudes steht. Öffentliche Zuschüsse zum Beispiel für energetische Sanierung, Solaranlagen etc. musst du als Einnahmen angeben. Die Kosten für diese Maßnahmen werden auch als Erhaltungsaufwendungen bezeichnet. Diese kannst du als Werbungskosten von der Steuer absetzen (Zeilen 40–42).

Tipp: Zieht die Bank dir Kapitalertragsteuer (Abgeltungsteuer) ab, kannst du dir diese über die Anlage KAP zurückholen.

Zeile 21-24

Hier werden die Summen deiner Einnahmen (Zeile 21) und Ausgaben (Zeile 22) eingetragen. Das Ergebnis ist dann der steuerpflichtige Überschuss oder auch Verlust (Zeile 23). Gehört die vermietete Immobilie Eheleuten, wird der Betrag noch aufgeteilt (Zeile 24).

Zeile 25–29

Müssen nur ausgefüllt werden, wenn du an einer oder mehreren Grundstücksgemeinschaften, einer Erbengemeinschaft mit Grundbesitz oder einem Immobilienfonds beteiligt bist. Du gibst den Anteil am Gewinn bzw. Verlust ein, der auf dich fällt.

Zeile 31-32

Hast du eine Immobilie angemietet und einen Untermieter? Oder verpachtest du unbebaute Grundstücke? Dann musst du diese Zeilen ausfüllen.

Zeile 33–53

Alle Ausgaben und Kosten, die du für die Immobile hattest. Nur, wenn du Geld für die Vermietung bekommst, kannst du auch Kosten absetzen.

Du bist handwerklich begabt?

Zusätzliche Tipps für dich

1. Erstmalige Vermietung

Wenn du zum ersten Mal vermietest, dann stellt das Finanzamt häufig Nachfragen und möchte den Sachverhalt genau prüfen. Dabei ist es hilfreich, wenn die allgemeinen Angaben vollständig ausgefüllt sind:

Der Hintergrund der detaillierten Nachfragen ist, dass das Finanzamt die Bemessungsgrundlage für die Abschreibung (AfA) in der Regel nur einmal ermittelt. Für alle weiteren Jahre übernimmt es dann die Angaben. Achte also darauf, dass alles korrekt angegeben ist, um dir den besten Steuervorteil zu sichern.

Mit diesen Daten berechnest du die Abschreibung deiner Immobilie:

- Mietvertrag

- Kaufvertrag oder Baukostenaufstellung

- Ermittlung der Abschreibung

- Makler-Rechnung

- Darlehensvertrag

- Kostennoten vom Notar und Amtsgericht

Klingt kompliziert? Muss es aber nicht sein. Mit WISO Steuer rechnest du immer richtig und vergisst keine wichtigen Daten.

2. Es gilt das Zufluss-Abfluss-Prinzip

Welche Einnahmen und welche Ausgaben sind für die Steuererklärung relevant? Das entscheidet das sogenannte Zufluss-Abfluss-Prinzip:

Klingt einfach. Es wäre aber nicht das Steuerrecht, wenn es nicht auch hier ein paar Ausnahmen gäbe: In manchen Fällen wird das Zufluss-Abfluss-Prinzip erweitert. Nämlich bei regelmäßig wiederkehrenden Einnahmen und Ausgaben. Also etwa bei den Mieteinnahmen, Nebenkosten-Vorauszahlungen oder Stromabschlägen.

Hier sind 10 Tage vor und nach dem 31. Dezember genau zu betrachten. Wenn innerhalb dieser 10 Tage solche Einnahmen eingehen oder Ausgaben gezahlt werden, dann musst du diese in dem Jahr ansetzen, in das sie tatsächlich gehören.

Beispiel

Die Januarmiete 2025 (fällig 1. Januar 2025) zahlt der Mieter am 21. Dezember 2024. Die Miete wird ebenfalls erst 2025 versteuert. Denn Fälligkeit und Zahlung liegen innerhalb der 10 Tage.

3. Überblick über Einnahmen & Ausgaben

Beim Ausfüllen der Anlage V solltest du immer einen genauen Überblick über die erhaltenen und geleisteten Zahlungen haben. Nur so kannst du sie dem korrekten Jahr zuordnen.

Doch das Durchblättern sämtlicher Kontoauszüge ist nicht nur mühsam, sondern kann auch zu einer Fehlerquelle werden. Schnell ist ein Blatt übersehen oder ein Wert falsch übertragen. Mit WISO Steuer bleiben deine Daten immer aktuell. Du kannst zum Beispiel dein Bankkonto mit der Steuererklärung verbinden. Oder mit Steuer-Scan alle Rechnungen einfach abfotografieren. So geht Steuern sparen noch einfacher.

4. Kaltmiete ansetzen

Hin und wieder akzeptiert das Finanzamt es auch, wenn du bei den Einnahmen nur die Kaltmiete ansetzt. Im Gegenzug kannst du die bei deinen Ausgaben aber auch die Nebenkosten wie Hausstrom oder Abfallgebühren nicht ansetzen. Allerdings hast du keinen Rechtsanspruch auf dieses Vorgehen.

FAQ: Anlage V

Wer muss die Anlage V ausfüllen?

Muss ich die Anlage V pro Wohneinheit ausfüllen?

Was kann man über die Anlage V absetzen?

- Kontoführungsgebühren

- Zinsen für den Kredit

- Reparaturen & Renovierung

- Maklerprovision beim Kauf (über die AfA)

- Anschaffungskosten der Immobilie (über die AfA)

- Grundsteuer

- Gebühren für die Schaltung von Immobilienanzeigen

- Kosten bei Leerstand

- Möbel (wenn die Immobilie möbliert vermietet wird)

- Nebenkosten bzw. laufende Betriebskosten

- Hausnebenkosten (im Einzelnen aufgeführt in der Nebenkostenabrechnung)

- Heizkosten

- Kosten für Wasserversorgung

- Gebäudeversicherung

- Bürokosten – wenn du die Hausverwaltung selbst übernimmst

- Fahrtkosten zur Immobilie & Eigentümerversammlungen

- Gebühren für Anwalt

- Mitgliedsbeiträge für Vermieterverbände

- Kosten für WISO Steuer

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Quelle: Bundesministerium der Finanzen