Immer mehr Personen handeln mit Bitcoin und anderen Kryptowährungen und hoffen auf hohe Verkaufsgewinne. Wer geduldig ist und die Coins über 1 Jahr hält, kann sie sogar steuerfrei einnehmen. Wir erklären hier die Steuerregeln und liefern fundiertes Hintergrundwissen.

Schnelleinstieg

- Kurz & knapp

- Muss ich Steuern auf Kryptowährung zahlen?

- Andere Einkünfte mit Kryptos

- Wie hoch ist die Steuer auf Bitcoins und andere Kryptos?

- Freigrenze für Kryptos

- Haltedauer richtig bestimmen

- Krypto-ETNs und Krypto-ETFs

- Bitcoins & Co. in die Steuererklärung eintragen

- Steuern sparen mit Kryptowährung

- FAQ: Kryptowährung versteuern

Kurz & knapp

- Wenn du Bitcoins oder eine andere Kryptowährung innerhalb eines Jahres verkaufst, kann dein Gewinn als privates Veräußerungsgeschäft steuerpflichtig sein

- Für alle privaten Veräußerungsgeschäfte eines Jahres gilt die Freigrenze von 1.000 Euro (bis 2023: 600 Euro)

- Wichtig ist die Dokumentation deiner Handelsaktivitäten, damit du zum Beispiel die Haltedauer von 1 Jahr für steuerfreie Verkäufe nachweisen kannst

- WISO Steuer unterstützt dich dabei, deinen Gewinn oder Verlust korrekt in der Steuererklärung einzutragen

Muss ich Steuern auf Kryptowährung zahlen?

Verdienst du mit Kryptowährung Geld, musst du gegebenenfalls dafür Steuern zahlen. Betreibst du Trading, das heißt du handelst mit Kryptos, gehört das zu den privaten Veräußerungsgeschäften. Denn sowohl der Bundesfinanzhof (BFH) als auch die Finanzämter betrachten virtuelle Währungen, mit denen man zahlen kann, als sogenannte andere Wirtschaftsgüter. Steuerlich werden sie ähnlich wie Devisen behandelt, obwohl sie keine staatlich garantierten Währungen sind.

Diese steuerlichen Regeln gelten dabei:

Diese Regeln gelten immer dann, wenn du deine Bitcoins oder andere virtuelle Währungen im Privatvermögen hältst. Als Kryptowährungen zählen zum Beispiel: Bitcoin, Bitcoin Cash, Ethereum, XRP, Monero, Binance Coin, Tether, ADA, Solana und Polkadot.

BFH bestätigt Steuerpflicht für Bitcoins

Der BFH hat in seinem Urteil vom 14. Februar 2023, IX R 3/22 festgestellt, dass Currency Token digitale Vermögenswerte sind. Obwohl sie nicht als Geld betrachtet werden, können sie dennoch als Zahlungsmittel verwendet werden und sind daher selbstständig bewertbar.

Tauschst du zum Beispiel Bitcoins gegen Euro, eine andere Fremdwährung, eine andere Kryptowährung oder setzt du sie als Zahlungsmittel für Waren oder Dienstleistungen ein, handelt es sich um eine Veräußerung. Dadurch erzielst du sonstige Einkünfte, die steuerpflichtig sein können.

Kryptowährungen sind digital, dezentralisiert und oft anonym, was es für die Steuerbehörden schwierig macht, Transaktionen nachzuverfolgen und die darauf fälligen Steuern einzuziehen. Es ist sehr wahrscheinlich, dass in der Vergangenheit viele Investoren ihre Gewinne aus Kryptogeschäften nicht versteuert haben und bisher nicht ertappt wurden. In der Praxis kassiert das Finanzamt erst, nachdem der ehrliche Investor seinen Gewinn in der Steuererklärung angegeben hat.

Der Kläger meinte, dass hier ein strukturelles Vollzugsdefizit vorliege. Das wäre der Fall, wenn per Gesetz die Besteuerung vorgeschrieben ist, sie aber auf Grund der Gesetzeskonzeption nur stattfinden kann, wenn der Steuerpflichtige selbst den Sachverhalt offenlegt. Letztlich würden nur die Ehrlichen Steuern zahlen, während die Steuerunehrlichen von den Finanzämtern nicht aufgegriffen werden können.

Der BFH lehnte diese Sichtweise ab. Er verwies darauf, dass die Finanzbehörden die erforderlichen Informationen über Transaktionen mittels Sammelanfragen bei den Betreibern von Krypto-Handelsplattformen einholen können. Die digitalen Geschäfte werden in der Blockchain dokumentiert und sind auch noch viele Jahre später überprüfbar. Entdeckt das Finanzamt in den abgefragten Kundendaten mutmaßlich unversteuerte Kryptogewinne, wären konkrete Ermittlungen wegen Steuerhinterziehung möglich.

Das Bundesfinanzministerium hat zur einkommensteuerlichen Behandlung von Coins und Token ein ausführliches Schreiben vom 10. Mai 2022 veröffentlicht.

Andere Einkünfte mit Kryptos

Du betreibst kein Trading, sondern verdienst auf andere Weise mit Kryptowährungen? Dann gibt es auch andere steuerliche Folgen. Die weiteren Möglichkeiten für Einkünfte mit Kryptowährungen sind:

- Lending

- Staking

- Mining

Lending: Bis 256 Euro pro Jahr sind steuerfrei

Als Inhaber kannst du deine Krypto-Assets verleihen und dafür Zinsen erhalten. Diese werden in der Regel in einer virtuellen Währung ausgezahlt (Lending Rewards). Sobald sie dir gutgeschrieben werden, musst du sie mit deinem persönlichen Steuersatz versteuern. Verkaufst du die Lending Rewards innerhalb eines Jahres, können erneut Steuern anfallen.

Die durch Lending erzielten Vermietungseinkünfte gelten als sonstige Leistung. Für die Einnahmen abzüglich der Werbungskosten gilt eine Freigrenze von 256 Euro pro Jahr. Liegst du darunter, bleiben sie steuerfrei. Ein Gewinn ab 256 Euro ist hingegen voll steuerpflichtig.

Durch das Lending verlängert sich die Haltefrist für die virtuelle Währung nicht. Es bleibt bei einem Jahr.

Staking: Steuerliche Unterschiede bei aktivem und passivem Prozess

Beim Staking kannst du mit bestimmten Krytoassets wie Ethereum, Solana und Cardano Geld verdienen, ohne sie verkaufen zu müssen. Du sperrst deinen Einsatz (Stake) in deiner Wallet und stellst sie zum Validieren von Transaktionen im Blockchain-Netzwerk zur Verfügung oder zahlst sie in einen Liquiditätspool ein. Dieser Stake dient als Garantie für die Richtigkeit von Transaktionen der Netzwerkteilnehmer. Weil du damit zur Netzwerksicherheit und dem Betrieb beiträgst, erhältst du eine Belohnung: Staking-Rewards, meist in Form zusätzlicher Einheiten der virtuellen Währung.

Die Finanzämter unterscheiden zwischen einem aktiven (Validated Staking) und einem passiven Staking-Prozess (Delegated Staking). Letzterer kommt deutlich häufiger vor.

Je größer der Einsatz ist, desto größer ist die Wahrscheinlichkeit, dass Netzwerkteilnehmer mit der Bestätigung von Transaktionen beauftragt werden. Beim Delegated Proof-of-Stake wählen die Token-Besitzer Vertreter, die die Transaktionen bestätigen. Diese Delegierten verantworten das Validieren von Blöcken in der Blockchain. Das Delegated Staking findet über Anbieter wie Coinbase, Kraken oder Binance beziehungsweise über die Teilnahme an Staking Pools wie Stakewise und Lido Finance statt. Du kannst einen selbst gewählten Einsatz zum Staking-Pool beitragen.

Einkünfte aus dem Delegated Staking versteuerst du als sonstige Leistungen mit deinem persönlichen Steuersatz. Auch hier gilt die Freigrenze von 256 Euro pro Jahr.

Beim Validated Staking bist du hingegen selbst Blockersteller. Das stuft das Finanzamt als eine gewerbliche Tätigkeit ein. Sowohl auf die Block-Rewards als auch auf Verkaufsgewinne musst du dann deinen persönlichen Einkommensteuersatz zahlen. Hinzu kommt noch gegebenenfalls Solidaritätszuschlag und Kirchensteuer.

Gewerbliche Einkünfte bis zu einem Freibetrag von 24.500 Euro sind gewerbesteuerpflichtig, wobei die Gewerbesteuer auf die Einkommensteuer angerechnet werden kann.

Mining: Als Hobby bis zu 256 Euro steuerfrei

Wenn du enorme Rechnerleistung zum Lösen mathematischer Aufgaben zur Verfügung stellst, kannst du eigenes Kryptogeld schürfen (sogenanntes Mining). Einnahmen daraus (Mining-Rewards) kann das Finanzamt als gewerbliche Einkünfte behandeln.

Das gilt, wenn du beim Mining alle der folgenden Voraussetzungen erfüllst:

Die Folgen einer gewerblichen Tätigkeit sind, dass du sie beim Gewerbeamt anmelden musst und gegebenenfalls neben dem persönlichen Einkommensteuersatz auch Gewerbesteuer zahlen musst, falls du den Freibetrag von 24.500 Euro überschreitest. Die Stromkosten für die Erzeugung der Coins sowie weitere Betriebsausgaben darfst du als Betriebsausgaben abziehen. Umsatzsteuer fällt nicht an.

Wenn du das Mining nur gelegentlich als Hobby betreibst, könnte es stattdessen als private Tätigkeit eingestuft werden. Bleiben deine Einkünfte (also nach Abzug der Werbungskosten wie Transaktionsgebühren, Stromkosten etc.) unter 256 Euro, bleiben sie steuerfrei. Ab 256 Euro musst du den gesamten Betrag mit deinem persönlichen Steuersatz versteuern.

Wie hoch ist die Steuer auf Bitcoins und andere Kryptos?

Beim Handel mit Kryptowährung gibt es keinen einheitlichen Steuersatz. Damit sieht es anders aus als zum Beispiel beim Handel mit Aktien, der zu Kapitaleinkünften führt. Dort zahlst du 25 Prozent Abgeltungssteuer.

Du musst den Gewinn aus Kryptos als sonstige Einkünfte mit deinem persönlichen Steuersatz versteuern. Und der Einkommensteuersatz hängt unter anderem von diesen Faktoren ab:

- Höhe deines gesamten Einkommens

- Familienstand (verheiratet oder ledig)

- Anzahl deiner Kinder

Der Steuersatz kann zwischen 14 und 42 Prozent liegen. Bei sehr hohen Einkünften kann sogar der Reichensteuersatz von 45 Prozent zur Anwendung kommen. Die 5 Tarifzonen des progressiv verlaufenden Einkommensteuersatzes erklären wir ausführlich in unserem Lohnsteuer-Ratgeber.

Auf Basis der festgesetzten Einkommensteuer kommen noch gegebenenfalls der Solidaritätszuschlag und die Kirchensteuer hinzu.

Freigrenze für Kryptos

Du musst auf gewinnbringende Verkäufe von Bitcoin & Co. nur Steuern zahlen, wenn du diese innerhalb eines Jahres verkaufst. Doch auch hier könntest du verschont bleiben. Es gilt nämlich eine Freigrenze von 1.000 Euro. Das heißt: Ist der Gewinn geringer als 1.000 Euro, bleibt er steuerfrei. Erst ab 1.000 Euro musst du Steuern zahlen – dann aber auf den gesamten Gewinn. Bis 2023 lag diese Freigrenze noch bei 600 Euro.

Allerdings gilt die Freigrenze für alle privaten Veräußerungsgeschäfte in einem Jahr. Dazu zählen beispielsweise Edelmetalle, Kunstgegenstände, Sammlungen und Oldtimer, die du innerhalb eines Jahres verkauft. Bei Immobilien gilt eine 10-jährige Spekulationsfrist.

Beispiel: Im Januar 2024 verkaufst du Bitcoins, die du im Dezember 2023 erworben hast. Dabei machst du 800 Euro Gewinn. Im März 2024 verkaufst du außerdem eine Goldmünze, die du im April 2023 erworbenen hattest. Der Gewinn beträgt 300 Euro. Im Jahr 2024 hast du dadurch insgesamt 1.100 Euro Gewinn aus privaten Veräußerungsgeschäften erzielt. Das liegt über der Freigrenze von 1.000 Euro, weshalb du den gesamten Gewinn versteuern musst.

Hättest du die Goldmünze erst im Mai 2024 verkauft, wäre die einjährige Haltefrist abgelaufen gewesen und du wärst insgesamt unterhalb der Freigrenze geblieben. Die beiden Verkäufe wären dann steuerfrei geblieben.

Haltedauer richtig bestimmen

Ob Steuern auf Bitcoin anfallen, hängt unter anderem davon ab, wie lange sie in deinem Besitz waren. Bei einem Verkauf innerhalb der Haltefrist von 365 Tagen gilt die Steuerpflicht. Die Frist beginnt mit dem Folgetag der Anschaffung und endet mit Ablauf des Tages der Veräußerung.

Doch was ist, wenn du Bitcoins nicht auf einen Schlag, sondern nacheinander kaufst und zu unterschiedlichen Zeitpunkten verkaufst? Wie kannst du bei unterschiedlichen Preisen den richtigen Gewinn oder Verlust der einzelnen Verkaufsvorgänge ermitteln? Für diesen Fall werden in der Praxis folgende Verbrauchsfolgeverfahren als vereinfachende Berechnungsmöglichkeiten genutzt:

- FIFO-Methode

- LIFO-Methode

- Gleitender Durchschnittspreis

Die Methoden können zu sehr unterschiedlichen Ergebnissen führen. Nach aktuellem Stand akzeptieren die Finanzämter die FIFO-Methode und die Durchschnittsmethode, bei der LIFO-Methode könnten sie ablehnend reagieren. Du musst dich auf jeden Fall je Wallet und je Kryptowährung für eine dieser Methoden entscheiden und dabei bleiben.

Erst wenn du alle Coins einer Kryptowährung in der Wallet verkauft hast, kannst du die Methode wechseln.

1. FIFO: First In – First Out

Wir erklären die beiden Methoden am Beispiel Bitcoin. Bei der FIFO-Methode (First-in-first-out-Methode) geht man aus Vereinfachungsgründen davon aus, dass immer die Bitcoins zuerst verkauft werden, die auch zuerst gekauft wurden.

Beispiel: Am 15. März 2022 hast du 3 Bitcoin gekauft. Am 17. Dezember 2022 kauftest du nochmal 2 Bitcoin. Im Juni 2023 verkauftest du 3 deiner Bitcoins wieder. Ergebnis: Da zwischen dem Kauf der 3 Bitcoin 2022 und dem Verkauf der 3 Bitcoin 2023 mehr als 1 Jahr vergangen ist, bleibt der Gewinn steuerfrei.

Anders würde es aussehen, wenn du 4 Bitcoin im Juni 2023 verkauft hättest. Dann müsstest du folgendermaßen vorgehen: Der Verkauf von 3 Bitcoin bleibt steuerfrei, weil mehr als 1 Jahr vergangen ist. Der 4. verkaufte Bitcoin wird dem Kauf am 17. Dezember 2022 zugerechnet. Da hier zwischen Kauf und Verkauf insgesamt 6 Monate liegen, musst du den Gewinn aus diesem Verkauf versteuern, wenn er mindestens 600 Euro beträgt. Ab 2024 gilt die auf 1.000 Euro erhöhte Freigrenze.

Vorteil der FIFO-Methode ist, dass mit höherer Wahrscheinlichkeit die 1-jährige Haltefrist für einen steuerfreien Verkauf eingehalten werden kann. Bei einem früheren Verkauf und stark steigenden Preisen führt sie jedoch zu einer relativ hohen Steuerbelastung.

2. LIFO: Last In – First Out

Bei der LIFO-Methode (Last-in-first-out-Methode) wird umgekehrt zugeordnet. Bei einem Verkauf werden die zuletzt gekauften Coins angegeben.

Diese Methode ist dann vorteilhaft, wenn die Preise sinken. Möglicherweise ergibt sich dadurch sogar ein Verlust.

3. Gleitender Durchschnittspreis

Bei diesem Verfahren wird der Durchschnittspreis aller gehaltenen Coins ermittelt und für den Verkauf herangezogen. Dadurch werden Schwankungen in der Steuerbelastung reduziert. Steuerliche Gewinne und Verluste werden auf einer stabileren Basis als mit den anderen 2 Methoden berechnet.

Welche Variante ist die beste?

Welche der dargestellten Methode die günstigste ist, hängt immer vom konkreten Einzelfall ab.

WISO Steuer macht es dir besonders einfach: Trackst du deine Krypto-Aktivitäten mit CoinTracking oder Accointing, kannst du die steuerrelevanten Daten einfach in deine Steuererklärung übernehmen.

Klick hierzu auf Mehr > Krypto-Trades importieren und schon wirst du Schritt für Schritt geführt.

Achtung: Die tatsächlichen Kaufs- und Verkaufszeitpunkte können von den Zu- und Abbuchungszeitpunkten in den Wallets abweichen. Die steuerlichen Reporting-Tools greifen auf die in den Wallets erfassten Zeitpunkte zu. Falls diese bei Verkäufen kurz vor Ablauf der jeweiligen Haltefristen zu einem falschen Ergebnis bezüglich der Besteuerungsfrage führen, solltest du diese Daten im Steuerreport korrigieren.

Krypto-ETNs und Krypto-ETFs

Wenn du eine Kryptowährung wie Bitcoin nicht direkt kaufen und in deiner Wallet aufbewahren willst, kannst du sie indirekt erwerben.

2024 wurden in den USA die ersten ETFs auf den Bitcoin-Spot-Preis zugelassen (zum Beispiel der iShares Bitcoin Trust ETF von BlackRock). In Deutschland ist das aber auf Grund europarechtlicher Vorgaben nicht möglich. In Europa dürfen Produkte mit nur einem Wert nicht als Fonds vertrieben werden. Einen US-Bitcoin-ETF könntest du aber über einen Broker mit Zugang zu den US-Börsen kaufen. In den USA wird dann eine Quellensteuer einbehalten, die du auf Grund eines Doppelbesteuerungsabkommens in deiner Steuererklärung in Deutschland mit der Abgeltungssteuer verrechnen lassen kannst.

Eine Steuerbefreiung nach einjähriger Haltedauer gibt es nicht. Um die korrekte Versteuerung in deiner Steuererklärung musst du dich selbst kümmern.

In Deutschland zugelassen sind Exchange Traded Notes (ETNs), die physisch mit Bitcoins oder anderen Kryptowährungen besichert werden können. Anders als ein ETF ist ein ETN kein offener Publikumsfonds. Es handelt sich nicht um Sondervermögen, sodass du im Insolvenzfall leer ausgehen könntest. Du investierst rechtlich gesehen in eine Schuldverschreibung.

So werden Krypto-ETNs versteuert

Wenn du in einen physisch mit Bitcoin hinterlegten ETN investiert hast, dann sollte dieser eine Auslieferungsoption beinhalten. Das heißt, du könntest vom Emittenten verlangen, dass er dir für die Rückgabe deiner Schuldverschreibung Bitcoins im entsprechenden Wert liefert.

Bei einem Krypto-ETN mit Auslieferungsoption gelten dieselben Prinzipien, als wenn du Bitcoin direkt gekauft hättest. Es gilt eine einjährige Spekulationsfrist und die Freigrenze von 1.000 Euro für alle privaten Veräußerungsgeschäfte im Kalenderjahr. Hältst du deinen ETN über ein Jahr, ist ein Gewinn steuerfrei. Verkaufst du den ETN früher, musst du den Kursgewinn mit deinem persönlichen Steuersatz versteuern. Ein Verlust wäre mit anderen privaten Veräußerungsgeschäften verrechenbar.

Ist der Krypto-ETN nicht physisch hinterlegt, musst du auf einen erzielten Gewinn immer Abgeltungssteuer zahlen, egal wie lange du ihn besessen hast. Einen Verlust kannst du dann mit anderen Kapitalerträgen verrechnen, nicht jedoch mit Aktiengeschäften. Es gilt hier auch der Sparer-Pauschbetrag von 1.000 Euro im Jahr für die gesamten Kapitalerträge.

Handel mit Finanzprodukten wie CDFs oder Futures

Eine weitere Möglichkeit ist, dass du ein Finanzprodukt kaufst, dass dich so stellt, als hättest du die Kryptowährung erworben. Dessen Wertentwicklung wird zum Beispiel über ein Bitcoin-Zertifikat oder einen Contract for Difference (CFD) verbunden.

Damit erzielte Erträge stellen Einkünfte aus Kapitalvermögen dar. Darauf fallen 25 Prozent Abgeltungssteuer zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer an. Die behält eine auszahlende Stelle in Deutschland ein und damit ist dann steuerlich alles abgegolten. Liegt diese jedoch im Ausland, musst du dich selbst um die korrekte Besteuerung kümmern. Solche Einkünfte musst du dann in deiner Steuererklärung angeben.

Bitcoins & Co. in die Steuererklärung eintragen

Du hast Bitcoin oder eine andere Kryptowährung innerhalb eines Jahres mit Gewinn verkauft? Solche Verkäufe musst du in der Anlage SO (sonstige Einkünfte) der Steuererklärung angeben.

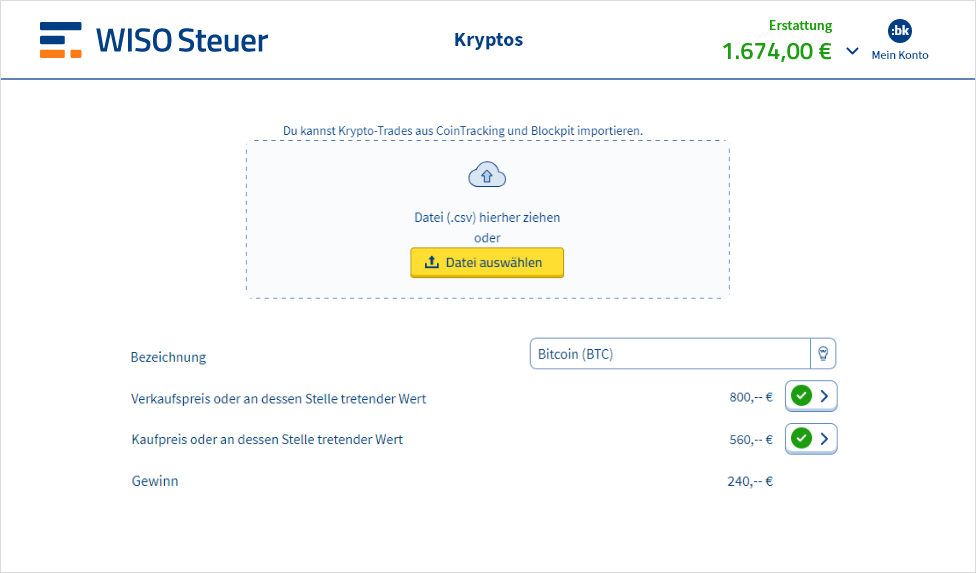

WISO Steuer macht es dir besonders einfach: Trackst du deine Krypto-Aktivitäten mit CoinTracking oder Accointing, kannst du die Daten einfach in deine Steuererklärung importieren. Im 3-Punkte-Menü findest du die Funktion Krypto-Trades importieren. Für den Import benötigst du eine CSV-Datei.

In WISO Steuer trägst du deine Krypto-Veräußerungsgeschäfte hier ein:

Thema hinzufügen > Weitere Einkunftsarten > Andere Einnahmen > Private Veräußerungen > Kryptowährungen, virtuelle Währungen und sonstige Token

Steuern sparen mit Kryptowährung

Der Handel mit Kryptowährungen ist eine spekulative Angelegenheit. Im Erfolgsfall musst du möglicherweise einen Teil des Gewinns als Steuern abgeben. Reduzieren lässt sich das mit folgenden Tipps:

1. Steuerfreiheit bei überschrittener Haltefrist

Geduld kann sich auszahlen. Hältst du deine Coins länger als 365 Tage, musst du auf etwaige Verkaufsgewinne keine Steuern zahlen.

Daher ist es wichtig, dass du die Handelsdaten genau dokumentierst, damit du gegenüber dem Finanzamt nachweisen kannst, dass du die Haltefrist eingehalten hast.

2. Behalte die Freigrenze im Blick

Ab 2024 gilt die erhöhte Freigrenze von 1.000 Euro. Selbst wenn du Bitcoins innerhalb eines Jahres verkaufst, kann ein Gewinn steuerfrei bleiben, wenn du in dem Jahr höchstens 999 Euro Gewinn erzielst. Liegt der Gewinn aber nur einen Euro höher, reißt du die Freigrenze und musst ihn komplett versteuern.

3. Werbungskosten absetzen

Weil Verkäufe von Kryptowährungen als private Veräußerungsgeschäfte behandelt werden, kannst du Werbungskosten absetzen. Dazu zählen beispielsweise Transaktionsgebühren, anfallende Kosten für das Konto bei der Kryptobörse (zum Beispiel Coinbase, Binance, Kraken, Coinfinity etc.) und für deine Wallets, in der die Coins gespeichert sind.

Sehr wichtig ist die Dokumentation deiner Transaktionen. Dokumentieren solltest du die gehandelte virtuelle Währung, die Anzahl, den Zeitpunkt, den Kurs und die Transaktionsgebühren. Das funktioniert gut mit Software, mit der du dein Krypto-Portfolio trackst (zum Beispiel CoinTracker, Accointing, Crytotax, Blockpit usw.). Damit kannst du dann auch einen Steuerbericht generieren, den du für deine Steuererklärung verwenden kannst. Anfallende Lizenzgebühren kannst du ebenfalls als Werbungskosten absetzen.

Der zu versteuernde Gewinn ergibt sich aus dieser Formel:

Verkaufspreis – Anschaffungspreis – abziehbare Kosten = Gewinn oder Verlust

4. Verluste absetzen

Du hast Verluste innerhalb von einem Jahr gemacht? Dann kannst du diese steuerlich absetzen. Das geht allerdings nur, wenn du auch Gewinne aus privaten Veräußerungsgeschäften erzielt hast. Dann kannst du Gewinn und Verlust miteinander verrechnen.

Hast du keine weiteren Veräußerungsgewinne, ist der Steuervorteil aber nicht verloren. Den Verlust kannst du in ein anderes Jahr übertragen, in dem du einen Gewinn mit privaten Veräußerungsgeschäften erzielt hast. Du kannst den Verlust in zukünftige Jahre mitnehmen – bis du irgendwann doch Gewinne machst, mit denen du deine Verluste verrechnen kannst. Das nennt sich Verlustvortrag.

Alternativ kannst du die Verluste auch zurücktragen, wenn du im Vorjahr Gewinne erzielt hast (Verlustrücktrag).

FAQ: Kryptowährung versteuern

Wie viel Prozent Steuern muss ich auf Kryptos zahlen?

Wie erfährt das Finanzamt von Bitcoin-Gewinnen?

Wann muss ich Kryptogewinne in der Steuererklärung angeben?

Warum zählt Krypto-Trading zu den privaten Veräußerungsgeschäften?

Kann ich Krypto-Verluste von der Steuer absetzen?

Gibt es einen Freibetrag für Kryptos?

Wie lange ist die Spekulationsfrist bei Kryptowährungen?

Wann bleiben Krypto-Gewinne steuerfrei?

Was sind Unterschiede zwischen Kryptos und Aktien bei der Steuer?

Bei Kryptogewinnen musst du dich selbst um die korrekte Besteuerung kümmern und sie in deiner Steuererklärung angeben. Fällig wird dein persönlicher Einkommensteuersatz.

Wie berechne ich die Haltedauer von Kryptowährungen?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Quelle: § 23 EStG (Einkommensteuergesetz)