Kinderzimmer, Geburtsvorbereitungen, Finanzen. Werdende Eltern müssen vor der Geburt des Kindes an einiges denken. Einen wichtigen Teil der Vorbereitungen nimmt dabei der Antrag auf das Elterngeld ein. Was rund ums Elterngeld bei der Steuererklärung gilt, zeigen wir hier.

Schnelleinstieg

- Kurz & knapp

- Allgemeines zum Elterngeld

- Wer hat Anspruch auf Elterngeld?

- Wie hoch ist das Elterngeld?

- Berechnung des Elterngeldes

- Wie beantrage ich das Elterngeld?

- Mehr Elterngeld durch Wechsel der Lohnsteuerklasse

- Elterngeld: Muss ich eine Steuererklärung abgeben?

- Wo muss ich das Elterngeld in der Steuererklärung eintragen?

- FAQ: Elterngeld & Steuererklärung

Kurz & knapp

- Elterngeld gehört in deine Steuererklärung und führt oft zu einer Steuernachzahlung

- Ein frühzeitiger Wechsel der Steuererklasse kann sich für dich lohnen

- WISO Steuer trägt das Elterngeld automatisch ein

Allgemeines zum Elterngeld

Endlich ist der Nachwuchs da! Doch bleibt ein Elternteil nach der Geburt des Kindes zu Hause, fällt damit auch ein Einkommen weg. Um dies auszugleichen, gibt es die staatliche Förderung durch das Elterngeld. Dadurch wird die finanzielle Lage der Familie gesichert und Müttern und Vätern geholfen, Familie und Beruf besser zu vereinbaren.

Das Elterngeld gibt es in folgenden Varianten, wobei alle 3 miteinander kombiniert werden können

Relevant für Geburten ab dem 1. Februar 2021

Basiselterngeld

Eltern stehen gemeinsam insgesamt 14 Monate Basiselterngeld zu. Diese Elterngeldmonate können sie frei untereinander aufteilen. Ein Elternteil kann dabei mindestens 2 und höchstens 12 Monate für sich in Anspruch nehmen.

Auch Alleinerziehende können die vollen 14 Monate Elterngeld erhalten. Basiselterngeld können Eltern nur innerhalb der ersten 14 Lebensmonate des Kindes beziehen. Danach können sie nur noch das ElterngeldPlus oder den Partnerschaftsbonus erhalten.

Eltern von Frühchen aufgepasst: Kommt das Kind mehr als 6 Wochen vor dem errechneten Geburtstermin zur Welt, erhalten die Eltern länger Elterngeld. Bis zu 4 zusätzliche Monate Basiselterngeld sind so möglich, je nachdem wie viele Wochen vor dem errechneten Geburtstermin das Kind geboren wurde.

ElterngeldPlus

Auszahlungszeitraum strecken? Kein Problem- mit dem ElterngeldPlus. Statt 1 Monat Basiselterngeld kann ein Elternpaar 2 Monate ElterngeldPlus beantragen. So sind statt 14 Monate Basiselterngeld (12 Monate plus 2 Partnerschaftsmonate) auch 28 Monate ElterngeldPlus möglich. Sie erhalten monatlich maximal die Hälfte des Basiselterngeldes. Eltern können die beiden Formen des Elterngelds auf verschiedenste Arten kombinieren.

Partnerschaftsbonus

Partnerschaftsbonusmonate sind mindestens 4, maximal 8 weitere ElterngeldPlus Monate (2 bis 4 pro Elternteil), die man an 2, 3 oder 4 aufeinander folgenden Lebensmonaten des Kindes beanspruchen kann.

Der flexible Partnerschaftsbonus gilt für alle Geburten, die nach dem 1. September 2021 erfolgten. Elternpaare, deren Geburtstermine vor dem genannten Datum waren, können den Partnerschaftsbonus nur 4 Monate am Stück in Anspruch nehmen. Die Partnerschaftsbonusmonate können auch noch nachträglich beantragt werden.

Elterngeld-Broschüre

Wer hat Anspruch auf Elterngeld?

Alle Eltern in Deutschland können für die ersten Lebensmonate das Elterngeld beantragen – ob Basiseltern oder ElterngeldPlus steht ihnen offen:

Kein Elterngeld für Spitzenverdiener

Wie hoch ist das Elterngeld?

Das Elterngeld ist abhängig vom Einkommen vor der Geburt des Kindes. Bei Eltern mit höherem Einkommen beträgt es 65 bis 67 Prozent des Voreinkommens, bei Eltern mit niedrigem Einkommen bis zu 100 Prozent davon.

Je nach Einkommen beträgt es mindestens 300 Euro und höchstens 1.800 Euro (65 Prozent von maximal 2.700 Euro Einkommen). War der Elternteil vor der Geburt nicht berufstätig, erhält er den Mindestsatz von 300 Euro.

War der Elternteil berufstätig, werden die letzten 12 Monate vor der Geburt des Kindes betrachtet. Das ist dann der sogenannte Bemessungszeitraum.

Was ist der Geschwisterbonus?

Hast du ein Kind unter 3 Jahren und erwartest wieder Nachwuchs? Dann bekommst du den Geschwisterbonus. Diesen gibt es, wenn neben dem neuen Kind mindestens ein Geschwisterkind unter 3 Jahren oder 2 Geschwisterkinder unter 6 Jahren in der Familie leben. Der Geschwisterbonus beträgt 10 Prozent des Elterngeldes, jedoch mindestens 75 Euro.

Nachweis deines Einkommens

Berechnung des Elterngeldes

Dein gesamtes Brutto-Einkommen im Bemessungszeitraum wird durch 12 geteilt. Wenn du Arbeitslohn als Angestellter hast, wird davon die Werbungskostenpauschale (Arbeitnehmer-Pauschbetrag) in Höhe von 1.200 Euro, also monatlich 100 Euro, abgezogen. Davon werden zudem pauschal Steuern und Sozialabgaben abgezogen. Als Ergebnis erhält man das Elterngeld-Netto. Davon werden maximal 2.770 Euro berücksichtigt.

Nicht berücksichtigt werden folgende Zahlungen wie Weihnachts- und Urlaubsgeld, Krankengeld oder Boni deines Arbeitgebers. Auch andere Einnahmen wie Arbeitslosengeld I, Mieteinnahmen oder Kapitalerträge bleiben bei der Berechnung außen vor.

Elterngeldrechner. Du willst wissen, wie hoch dein Elterngeld ist? Mit dem Elterngeldrechner des Familienministeriums kannst du es unverbindlich ausrechnen.

Weniger Einkommen während Corona

Warst du während Corona bis zum 23. September 2022 in Kurzarbeit und hast dementsprechend weniger verdient? Diese Einkommensverluste kannst du bei der Berechnung ausklammern lassen. Das bedeutet: Diese Monate werden übersprungen, und stattdessen wird das Einkommen aus davorliegenden Monaten für die Bemessung berücksichtigt. Das beantragst du einfach in dem Antrag zum Elterngeld.

Wie wird das Einkommen bei Selbstständigen berechnet?

Bei Selbstständigen wird als Erwerbseinkommen der nach steuerrechtlichen Grundsätzen ermittelte Gewinn genommen (Bilanz oder Einnahmen-Überschuss-Rechnung). Du musst eine Erklärung abgeben, dass du die Grenze von 30 Wochenstunden Arbeitszeit nicht überschreiten wirst.

Haben werdende Eltern zunächst gut verdient und dann vor der Geburt kaum noch Einkommen bezogen, werden sie für den Zuschuss entsprechend niedrig eingestuft. Ihnen steht nach 2 Urteilen vom Bundessozialgericht nur der Basissatz beim Elterngeld in Höhe von 300 Euro zu. Denn laut Gesetz gelten als Berechnungsgrundlage die 12 Monate vor der Geburt.

Wie beantrage ich das Elterngeld?

Um Elterngeld zu erhalten, musst du einen schriftlichen Antrag bei der Elterngeldstelle einreichen. Welche dabei für dich zuständig ist, erfährst du auf der Seite des Familienministeriums.

In folgenden Bundesländern kannst du das Elterngeld auch online beantragen: Berlin, Brandenburg, Bremen, Hamburg, Mecklenburg-Vorpommern, Niedersachsen, Rheinland-Pfalz, Sachsen, Sachsen-Anhalt, Schleswig-Holstein und Thüringen. Mehr dazu unter Elterngeld Digital.

So früh wie möglich beantragen

Elterngeld solltest du am besten direkt nach der Geburt beantragen. Solltest du es vergessen haben, bleiben dir 3 Monate Zeit. Es wird rückwirkend nur für die letzten 3 Monate vor Beginn des Monats geleistet, in dem der Antrag eingegangen ist. Vor der Geburt kann der Abtrag allerdings noch nicht abgegeben werden.

Mehr Elterngeld durch Wechsel der Lohnsteuerklasse

Mehr Geld während der Elternzeit – ganz legal mit einem Steuerklassenwechsel. Denn die Steuerklasse beeinflusst, wie viel Netto vom Brutto du erhältst. Und erhöht sich dein Nettogehalt vor der Geburt, erhöht sich damit die Berechnungsgrundlage für das Elterngeld.

Denn je höher das Nettogehalt in den letzten 12 Monaten vor der Geburt eines Kindes ist, desto höher ist der Anspruch auf Elterngeld. Beachte dabei den Höchstbetrag von 1.800 Euro pro Monat, mehr ist leider nicht drin.

Diese Möglichkeit gibt es nur für verheiratete Eltern. Paare, die ohne Trauschein miteinander gemeinsamen Nachwuchs haben, können davon nicht profitieren.

Oftmals verdient der Mann noch immer deutlich mehr als die Frau. Daher ist die klassische Kombination der Steuerklassen: der Mann hat die Steuerklasse 3, die Frau die Steuerklasse 5. Doch genau diese Kombination ist vor der Elternzeit ungünstig! Denn geht die Frau nach der Geburt in Elternzeit, berechnet sich das Elterngeld auf Grundlage ihres niedrigen Nettolohns – der Dank der für sie „günstigen“ Steuerklasse 5 noch viel niedriger ist.

So kannst du vorgehen:

1. Wechsel in Steuerklasse 3 prüfen

Um das Elterngeld zu erhöhen, sollte sie daher überlegen, in Steuerklasse 3 zu wechseln. Damit hat die Frau ein höheres Nettogehalt – und dementsprechend erhöht sich das Elterngeld. Das gilt allerdings nur, wenn sie berufstätig ist und mehr Elterngeld erwartet als die Mindesthöhe von 300 Euro.

Damit der Brutto-Netto-Schock nicht zu hoch ausfällt, können verheiratete Paare auch überlegen in die Lohnsteuerklassen 4/4 zu wechseln. Dann wird das jeweilige Gehalt besteuert wie bei Singles bzw. Nicht-Verheirateten mit der Lohnsteuerklasse 1.

Zusatzbelastung gleicht sich aus

2. Fristen beachten: Steuerklasse früh wie möglich wechseln!

Um vom Wechsel zu profitieren, muss die werdende Mutter spätestens 7 Monate vor Beginn des Mutterschutzes zur günstigen Steuerklasse 3 wechseln. Wichtig: Bei der Berechnung zählt die Steuerklasse, die man im Bemessungszeitraum am längsten hatte! Da ein Antrag auf einen Steuerklassenwechsel immer erst im darauffolgenden Monat wirkt, muss der Antrag beim Finanzamt also bereits im April 2022 gestellt werden. Eine rückwirkende Änderung der Steuerklassen ist nämlich nicht möglich! Daher solltet ihr euch rechtzeitig um die Änderung bemühen.

Sobald das Kind geboren ist, solltet ihr wieder zur Normalität zurückkehren – und die Steuerklassen wieder tauschen. Das hat auch keinen Einfluss mehr auf die Berechnung des Elterngeldes.

Welche Steuerklasse ist für mich günstig?

Jetzt ermitteln: Steuerklassenwahl

Ein Abo – 5 Erklärungen abgeben

Mit einer Lizenz kannst du bis zu 5 Steuererklärungen pro Steuerjahr abgeben. Perfekt für Familien und Ehepaare.

Elterngeld: Muss ich eine Steuererklärung abgeben?

Das Elterngeld gehört zu den sogenannten Lohnersatzleistungen. Deshalb bist du verpflichtet, für die Zeit, in der du die Leistung bekommst, eine Steuererklärung abzugeben.

Das Elterngeld selbst ist steuerfrei. Doch wie alle Lohnersatzleistungen unterliegt es dem sogenannten Progressionsvorbehalt. Dadurch erhöht sich dein Steuersatz, mit dem dein übriges Einkommen versteuert wird. Deshalb kann es in manchen Fällen zu einer Steuernachzahlung kommen.

Ist die getrennte Steuererklärung in der Elternzeit günstiger?

Steuernachzahlungen in der Elternzeit lassen sich leider selten vermeiden. Für verheiratete Eltern ist meistens eine gemeinsame Steuererklärung, sprich die Zusammenveranlagung günstiger. Denn dann kommt der Splittingtarif zum Einsatz. Dieser würde bei der getrennten Veranlagung, also der Abgabe von 2 getrennten Steuererklärungen verloren gehen. Doch in seltenen Fällen lohnt es sich für das Paar, eine jeweils eigene Steuererklärung einzureichen.

Du willst wissen, welche Veranlagungsart für euch während der Elternzeit am günstigen ist? Lass es WISO Steuer für dich überprüfen. das Programm übernimmt die Auswahl der richtigen Veranlagungsart in deiner Steuererklärung automatisch für dich. Anhand deiner Eingaben wird im Hintergrund automatisch geprüft, ob die Einzel- oder Zusammenveranlagung besser ist. Du brauchst nichts zu tun.

Übrigens: Paare können die Veranlagungsart übrigens jedes Jahr aufs Neue wechseln. Daher seid ihr nicht bei einem Wechsel nicht für immer daran gebunden.

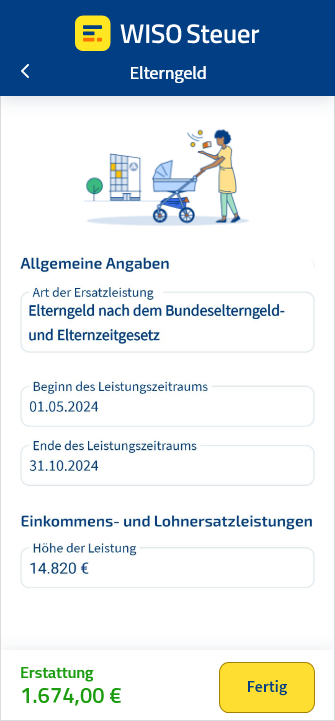

Wo muss ich das Elterngeld in der Steuererklärung eintragen?

Die Angaben zum Elterngeld gehören in deine Steuererklärung in die Anlage N. Hier gibst du deine Daten in WISO Steuer ein:

Ersatz für Einkommen > Erhaltene Leistungen. Sollte dieser Unterpunkt nicht sichtbar sein, kannst du ihn über die Schalfläche Thema hinzufügen einblenden lassen.

FAQ: Elterngeld & Steuererklärung

Bin ich in der Elternzeit zur Abgabe einer Steuererklärung verpflichtet?

Warum gibt es bei Elterngeld eine Steuernachzahlung?

Was passiert, wenn ich keine Steuererklärung in der Elternzeit abgebe?

Wird das Elterngeld automatisch an das Finanzamt übermittelt?

Muss ich das Elterngeld in der Steuererklärung angeben?

Der ProfiCheck und der buhl:Berater sowie SteuerGPT sind Angebote der Buhl Steuerberatungsgesellschaft mbH, Schillerstr. 7, 57250 Netphen (BST), für die ausschließlich deren AGB gelten. Die BST ist ein von der Buhl Data Service GmbH, Am Siebertsweiher 3/5, 57290 Neunkirchen (BDS) unabhängiges Unternehmen. Die BDS ist zur Hilfeleistung in Steuersachen weder befugt noch verpflichtet sie sich zu dieser. Auch entscheidet die BDS nicht über die Einschaltung und Auswahl der BST oder deren Maßnahmen der Steuerrechtshilfe. Die BDS stellt lediglich die Infrastruktur zur Verfügung, über die die BST ihre Leistungen eigenverantwortlich anbietet bzw. bewirbt.

Überall für dich da

Nutze WISO Steuer auf deinem Smartphone, Tablet oder im Browser.