Frist für die Grundsteuer-Erklärung verpasst – was jetzt? Am besten schnell abgeben. Die Finanzämter verschicken in den nächsten Wochen Erinnerungsschreiben – doch diese sind keine Absicherung gegen teilweise saftige Bußgelder. Wir zeigen, worauf es ankommt.

Schnelleinstieg

- Kurz & knapp

- Gibt es eine zweite Fristverlängerung?

- Eigentümer erhalten Erinnerungsschreiben für die Grundsteuer-Erklärung

- #Update: Erste Mahnungen ab April

- Was passiert, wenn ich die Erinnerungsschreiben ignoriere?

- So klappt’s noch mit der Grundsteuer-Erklärung

- FAQ: Erinnerungsschreiben für die Grundsteuer-Erklärung

Kurz & knapp

- Die Frist für die Grundsteuer-Erklärung ist abgelaufen, eine offizielle Fristverlängerung gibt es bisher nur in Bayern

- Übrige Bundesländer verschicken Erinnerungsschreiben

- Bei Nicht-Abgabe der Erklärung drohen aber teils hohe Strafen

- Mit WISO Grundsteuer lässt sich die Erklärung einfach online erledigen

Gibt es eine zweite Fristverlängerung?

Der Abgabetermin für die Grundsteuer-Erklärung ist bereits am 31.01.2023 abgelaufen. Doch eingereicht haben sie längst nicht alle Eigentümer in Deutschland: Bis zum Fristende erhielten die Finanzämter etwa 75 Prozent der benötigten Erklärungen.

Viele hatten auf eine Fristverlängerung für die unliebsame Aufgabe gehofft. Einzig der Freistaat Bayern verlegte die Frist um 3 Monate nach hinten. Die übrigen 15 Bundesländer planen keine Fristverlängerung. Stattdessen wollen sie mit einem Erinnerungsschreiben die Eigentümer zur Abgabe der Grundsteuer-Erklärung bewegen.

Eigentümer erhalten Erinnerungsschreiben für die Grundsteuer-Erklärung

Hast du also die Frist nicht eingehalten, fordern die Finanzämter nicht sofort das Bußgeld ein. Zuerst wollen sie milde reagieren und Erinnerungsschreiben an Eigentümer verschicken – und erst danach härtere Maßnahmen einleiten.

Briefe zur Erinnerung wird es in Baden-Württemberg, Berlin, Brandenburg, Bremen, Hamburg, Hessen, Mecklenburg-Vorpommern, Niedersachsen, Nordrhein-Westfalen, Rheinland-Pfalz, Saarland, Sachsen, Sachsen-Anhalt, Schleswig-Holstein und Thüringen geben. Es ist abzuschätzen, dass auch Eigentümer in Bayern eine Erinnerung nach Ablauf der verlängerten Frist erhalten. Auch ihnen werden bei Nicht-Abgabe Bußgelder in Aussicht gestellt.

#Update: Erste Mahnungen ab April

Im Bundesland Sachsen wird es ernst: Ab April werden die sächsischen Finanzämter die ersten Mahnungen an alle Eigentümer verschicken, die die Grundsteuer-Erklärung noch nicht abgegeben haben.

Neue Frist beachten

Im Erinnerungsschreiben nennt das Finanzamt eine konkrete, neue Frist. Diese liegt in der Regel bei etwa 4 Wochen nach Versenden des Schreibens. Diese sollten die Eigentümer unbedingt einhalten, um Bußgelder zu vermeiden.

Das Erinnerungs- Mahnungsschreiben ist keine Fristverlängerung

Lass es also nicht so weit kommen. Bist du ein paar Tage oder Wochen in Verzug, solltest du die Erklärung so schnell wie möglich einreichen. Erstelle deine Grundsteuer-Erklärung schnell mit WISO Grundsteuer –alles komplett digital.

Was passiert, wenn ich die Erinnerungsschreiben ignoriere?

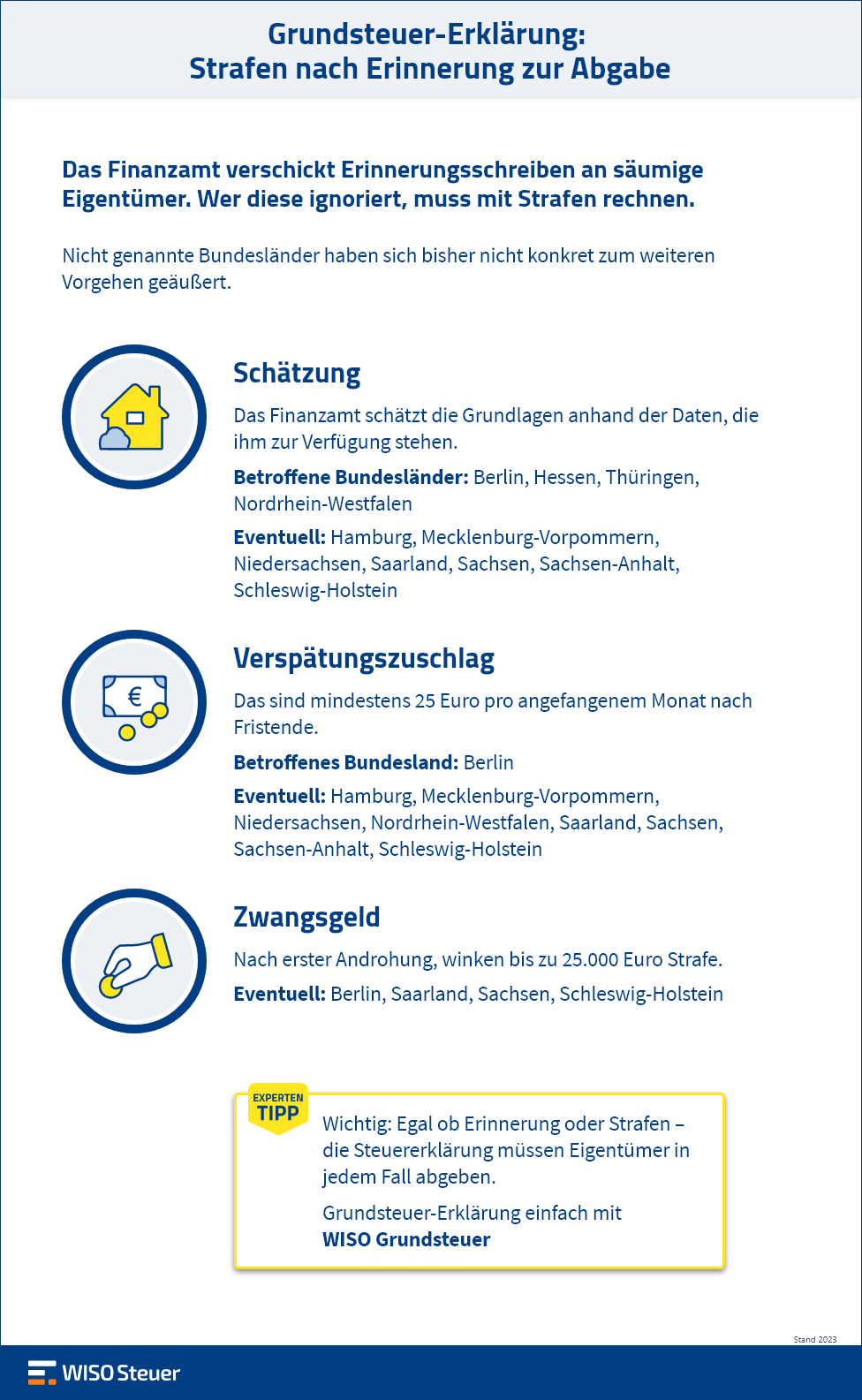

Die neue Frist im Schreiben sollten Eigentümer ernst nehmen. Denn das Erinnerungsschreiben ist das mildeste Mittel, das die Finanzämter anwenden wollen. Sie haben aber die Möglichkeit, weitaus schärfere Strafverfahren in Gang zu setzen und saftige Strafen zu kassieren. Was genau den Eigentümern droht, entscheiden die Finanzämter allerdings im Einzelfall.

! Wichtig: Egal, welche Strafen das Finanzamt anordnet – die Steuererklärung müssen Eigentümer in jedem Fall abgeben.

Überblick: So wollen die Bundesländer nach dem Erinnerungsschreiben vorgehen

Diese Maßnahmen sind möglich

Verspätungszuschlag

Gibst du deine Erklärung nicht fristgerecht ab, kann das Finanzamt den sogenannten Verspätungszuschlag festsetzen. Das sind mindestens 25 Euro pro angefangenem Monat nach Fristende.

Schätzung

Gibst du die Grundsteuer-Erklärung nicht ab, kann das Finanzamt die Grundlagen auch schätzen – und zwar anhand der Daten, die den Beamten zur Verfügung stehen. Dabei haben sie einen gewissen Spielraum, der nicht immer zu deinen Gunsten ausfällt.

Grundsätzlich gilt, dass du trotzdem immer noch verpflichtet bist, die Erklärung abzugeben. Mit dem Schätzungsbescheid hast du dann die allerletzte Frist, deine Daten zu korrigieren. Denn gegen einen Schätzungsbescheid kannst du innerhalb von einem Monat Einspruch einlegen. Allerdings musst du begründen, warum das Finanzamt etwas falsch gemacht haben sollte. Das kannst du nur, indem du deine Grundsteuer-Erklärung erstellst.

Unternimmst du nichts, werden die geschätzten Daten für die Weiterberechnung genommen. Änderungen sind dann nahezu unmöglich. Ausnahme: Das Finanzamt hält deinen Feststellungsbescheid offen. In diesem findest du dann den Vermerk „Vorbehalt der Nachprüfung“. In diesem Fall kann ein Bescheid vom Finanzamt bis zu 4 Jahre geändert werden. Der Vorbehalt der Nachprüfung ist aber eher ein Mittel des Finanzamts, um zu deinem Nachteil zu ändern. Daher solltest du dich nicht darauf verlassen.

Zwangsgeld

Zuerst wird Zwangsgeld immer „angedroht“ – auf diese Weise erinnert dich das Finanzamt ein allerletztes Mal an die Abgabe und setzt eine Frist. Damit winken dir bis zu 25.000 Euro Strafe. Ignorierst du auch das, wird das Zwangsgeld auch tatsächlich wirksam (festgesetzt) und du musst es bezahlen. Das Finanzamt kann diesen Vorgang sogar mehrmals wiederholen (neue Zwangsgeldandrohung).

Last-Minute-Verlängerung? Antrag kommt nur im Einzelfall infrage

Frist verpasst und auch den neuen Termin wirst du nicht einhalten können? Kann man da noch was machen? Ja, es ist möglich, um Aufschub der Frist zu bitten. Dazu stellst du einen Antrag auf eine Fristverlängerung beim zuständigen Finanzamt.

Allerdings ist so ein Antrag kein Freifahrtschein. Denn das Finanzamt ist nicht verpflichtet, die Verlängerung zu gewähren und entscheidet immer im Einzelfall. Das bedeutet, du musst nachvollziehbar begründen, warum du die Frist nicht einhalten kannst. Als Grund werden unter anderem Krankheit oder ein Umzug akzeptiert.

Diese Angaben müssen in dem Antrag enthalten sein:

- Name und Anschrift

- Steuernummer des Grundstücks, diese findest du im

- Grundsteuerwertbescheid

- Neuer Abgabetermin

- Grund für die Fristverlängerung

- Bitte an das Finanzamt, eine Bestätigung der Fristverlängerung zu schicken

So klappt’s noch mit der Grundsteuer-Erklärung

Warte nicht auf dein Erinnerungsschreiben des Finanzamtes. Als Immobilieneigentümer hast du es in der Hand, die teils hohen Bußgelder zu vermeiden. Wer die Erklärung noch zeitnah nach Fristende abgibt, kann auf Kulanz der Finanzämter bauen und so um Verspätungszuschlag & Co. herumkommen.

Mit WISO Grundsteuer können Eigentümer die Erklärung einfach erstellen und beim Finanzamt einreichen. Alles digital.

So geht es weiter

Eigentümer, die ihre Erklärung abgegeben haben, finden als Nächstes den Grundsteuerwert- und Grundsteuermessbescheid im Briefkasten. Diese verschickt das Finanzamt, sobald es die Erklärung bearbeitet hat.

Damit es bei der endgültigen Steuer nicht zum bösen Erwachen kommt, sollten die Bescheide gründlich geprüft werden. Denn die Werte darin beeinflussen die endgültige Höhe der Steuer. Ist der letzte Grundsteuerbescheid von der Gemeinde erlassen, können Berechnungsfehler nicht mehr korrigiert werden.

FAQ: Erinnerungsschreiben für die Grundsteuer-Erklärung

Grundsteuer-Erklärung-Frist verpasst, was kann ich tun?

Ich habe ein Erinnerungsschreiben vom Finanzamt erhalten, was tun?

Muss die Grundsteuer-Erklärung auch nach Fristende abgegeben werden?

Muss ich die Grundsteuer-Erklärung abgeben, wenn das Finanzamt schon geschätzt hat?

Überall für dich da

Nutze WISO Steuer auf deinem Smartphone, Tablet oder im Browser.

Der ProfiCheck und der buhl:Berater sowie SteuerGPT sind Angebote der Buhl Steuerberatungsgesellschaft mbH, Schillerstr. 7, 57250 Netphen (BST), für die ausschließlich deren AGB gelten. Die BST ist ein von der Buhl Data Service GmbH, Am Siebertsweiher 3/5, 57290 Neunkirchen (BDS) unabhängiges Unternehmen. Die BDS ist zur Hilfeleistung in Steuersachen weder befugt noch verpflichtet sie sich zu dieser. Auch entscheidet die BDS nicht über die Einschaltung und Auswahl der BST oder deren Maßnahmen der Steuerrechtshilfe. Die BDS stellt lediglich die Infrastruktur zur Verfügung, über die die BST ihre Leistungen eigenverantwortlich anbietet bzw. bewirbt.