Keine Anschaffungskosten, keine Wartungs- und Reparaturkosten – die finanziellen Vorteile eines Dienstwagens sind enorm. Doch ganz kostenlos bleibt er leider nicht. Denn: Wer mit dem Firmenwagen auch zum Supermarkt oder in den Urlaub fährt, muss dafür Steuern zahlen. Wir erklären, worauf es dabei ankommt und wie man mit einem Elektroauto als Dienstwagen richtig Steuern spart.

Schnelleinstieg

Kurz & knapp

- Nutzt du deinen Firmenwagen auch privat, musst du darauf Steuern zahlen

- Das geht mit der 1-Prozent-Regel oder dem Fahrtenbuch

- Für E-Firmenwagen gibt es steuerliche Vorteile

- WISO Steuer hilft dir dabei, selbst übernommene Kosten beim Firmenwagen abzusetzen

Firmenwagen bei privater Nutzung versteuern

Beim Dienstwagen gilt: Sobald du ihn auch privat oder für den Arbeitsweg nutzen kannst, entsteht für dich ein deutlicher finanzieller Vorteil. Immerhin sparst du dir teures Geld für Anschaffung und Haltung eines privaten Autos. Du erhältst durch den Firmenwagen einen sogenannten geldwerten Vorteil (Nutzungswert), den du versteuern musst.

Um den geldwerten Vorteil zu ermitteln, hast du diese Möglichkeiten:

Welche Methode angewendet werden soll, kannst du in Absprache mit deinem Arbeitgeber bestimmen. Hast du dich für eine Methode entschieden, musst du sie für das gesamte Kalenderjahr anwenden.

Fahrtenbuch vs. Prozentberechnung: Was ist besser?

Grundsätzlich gilt: Je mehr du mit deinem Firmenfahrzeug privat unterwegs bist, desto eher lohnt sich die 1-Prozent-Regelung. Nutzt du deinen Dienstwagen selten privat, ist das Fahrtenbuch meist die bessere Methode. Natürlich kannst du das mit WISO Steuer auch vergleichen und dir so für die Zukunft die beste Methode ausrechnen. Eine grobe Übersicht haben wir dir hier erstellt:

| Fahrtenbuch-Methode | Pauschale Prozent-Methode | |

|---|---|---|

| Einfache Handhabung | ❌ | ✔️ |

| Hoher Bruttolistenpreis (Verbrenner) | ✔️ | ❌ |

| Viele Privatfahrten | ❌ | ✔️ |

| Klare Kostentrennung privat/beruflich | ✔️ | ❌ |

| Geringe Fehleranfälligkeit | ❌ | ✔️ |

Die präzise Möglichkeit deinen Dienstwagen zu versteuern, ist ein Fahrtenbuch. Darin dokumentierst du alle privaten und beruflichen Fahrten mit dem Dienstwagen. Außerdem sammelst du übers Jahr alle Kostenbelege, damit du bei der sogenannten Nachweismethode die Gesamtkosten berechnen kannst. Auf diese Weise kannst du den Kostenanteil für die privaten Fahrten ermitteln. Und nur diesen musst du dann als geldwerten Vorteil versteuern.

Die Kosten setzen sich aus Leasingraten oder Abschreibung sowie den laufenden Kosten wie Treibstoff, Wartung, Reparaturen, Versicherungen und Kfz-Steuer zusammen.

Ein Fahrtenbuch zu führen ist aufwändig. Für alle Geschäftsfahrten musst du detaillierte Angaben machen. Es lohnt sich vor allem dann, wenn du wenige private Fahrten machst. In der Praxis kommt es relativ oft vor, dass das Finanzamt Mängel beim Führen des Fahrtenbuchs moniert. Es kann dann passieren, dass es das Fahrtenbuch nicht anerkennt und du den geldwerten Vorteil mit der 1-Prozent-Regelung versteuern musst.

Meist unproblematisch ist hingegen die 1-Prozent-Regelung. Dabei kannst du einfach pauschal 1 Prozent des Bruttolistenpreises monatlich als geldwerten Vorteil ansetzen. Das bedeutet: Du musst monatlich auf diese 1 Prozent Steuern und Sozialversicherungsbeiträge zahlen.

Elektronisches Fahrtenbuch führen

Alternativ kannst du auch direkt in WISO Steuer ein elektronisches Fahrtenbuch führen. Du musst alle Fahrten vollständig und korrekt erfassen. Für Privatfahrten genügt die Angabe des Datums und der Kilometerangabe. Auch möglich: Du führst ein manuelles Fahrtenbuch und trägst die Daten später in WISO Steuer ein.

So funktioniert die 1-Prozent-Regelung

Bei der 1-Prozent-Regelung wird pro Monat 1 Prozent des Bruttolistenpreises (BLP) deines Firmenwagens zu deinem Bruttoeinkommen dazu addiert. Der Bruttolistenpreis ist nicht der Kaufpreis des Autos, sondern die unverbindliche Preisempfehlung des Herstellers inklusive Umsatzsteuer zum Zeitpunkt der Erstzulassung. Kosten für eine Sonderausstattung müssen hinzugerechnet werden.

Die Folge: Durch die 1 Prozent des BLP steigt dein monatliches Bruttoeinkommen. Deine Lohnsteuer wird entsprechend auf das höhere Einkommen berechnet – fällt durch den Firmenwagen also höher aus. Wie hoch? Das hängt von deinem Steuersatz ab.

0,5 Prozent für Hybride

Die gute Nachricht: Wer ein E-Auto oder Plug-in-Hybrid als Dienstwagen nutzt, kann sich über Steuererleichterungen freuen. Die Regelungen gelten aktuell für Erstzulassungen zwischen dem 1. Januar 2019 und dem 31. Dezember 2030.

Mit einem Plug-in-Hybrid kannst du die Hälfte gegenüber einem Verbrenner sparen: Plug-in-Hybride werden monatlich mit 0,5 Prozent des Bruttolistenpreises versteuert. Genau genommen gilt auch hier die 1-Prozent-Regelung, aber es wird nur der halbe BLP angesetzt. Allerdings ist das nur möglich, wenn mindestens eine der beiden folgenden Voraussetzungen erfüllt ist:

1. CO2-Ausstoß

Der Steuerbonus gilt nur für Plug-In-Hybride mit einem Kohlenstoffdioxid-Ausstoß von maximal 50 Gramm je gefahrenen Kilometer oder einer

2. Elektrische Mindestreichweite

Der Hybrid muss abhängig vom Überlassungszeitpunkt eine bestimmte Fahrstrecke rein elektrisch bewältigen können:

- Überlassungszeitraum 2019 bis 2021: 40 Kilometer

- 2022 bis 2024: mindestens 60 Kilometer

- Ab 2025: 80 Kilometer

Die ab 2025 erhöhte Mindestreichweite gilt auch in dem Fall, in dem der Plug-in-Hybrid bereits im Jahr 2024 bestellt wurde, aber erst im Jahr 2025 ausgeliefert wird.

0,25 Prozent für Elektroautos

Mit einem E-Dienstwagen kannst du drei Viertel der Steuern sparen. Das ist möglich, wenn der Bruttolistenpreis nicht mehr als 70.000 Euro beträgt. Zusammengefasst gelten bei Elektroautos folgende Steuerregeln:

- Bruttolistenpreis maximal 70.000 Euro: 0,25 Prozent des BLP als geldwerter Vorteil für die private Nutzung

- Bruttolistenpreis höher als 70.000 Euro: 0,5 Prozent des BLP

Diese Regelung gilt für alle Dienstwagen mit Elektro-Antrieb, die ab dem 1. Januar 2024 gekauft oder geleast wurden. Zuvor lag die Preisgrenze bei 60.000 Euro.

Genau genommen gilt auch hier die 1-Prozent-Regelung, wobei aber nur ein Viertel des Bruttolistenpreises angesetzt wird.

E-Dienstwagen laden: Fallen Steuern an?

Tankst du deinen E-Dienstwagen zu Hause mit dem eigenen Strom, kann dein Arbeitgeber dir die Kosten als Pauschale steuerfrei erstatten. Sie beträgt zwischen 15 Euro und 70 Euro pro Monat.

Das Bundesfinanzministerium hat die Details in einem Schreiben vom 29. September 2020 dargestellt.

Das gilt für Fahrten zur Arbeit mit dem Dienstwagen

Bei der 1-Prozent-Regelung zahlst du zusätzlich einen Zuschlag für die Fahrten zwischen Wohnung und Arbeitsplatz: für jeden Monat pro Entfernungskilometer 0,03 Prozent des Listenpreises.

Trostpflaster: Dafür kannst du die Fahrten zur Arbeit in der Steuererklärung als Entfernungspauschale bei den Werbungskosten wieder abziehen.

Beispielrechnung

Du verdienst pro Monat 4.000 Euro brutto und fährst einen Firmenwagen mit einem Bruttolistenpreis von 30.000 Euro. Zwischen deiner Wohnung und der 1. Tätigkeitsstätte liegen 12 Kilometer. Du rechnest folgendermaßen:

Ergebnis: Deine Lohnabzüge werden wegen des Dienstwagens auf Basis von 4.408 Euro berechnet. Daher musst du für den Dienstwagen jeden Monat 216 Euro Abzüge (Lohnsteuer und Sozialversicherung) zahlen.

Pauschalversteuerung durch Arbeitgeber möglich

Durch den Zuschlag für die Fahrten zur Arbeit hast du einen höheren Bruttolohn, auf den du mehr Lohnsteuer und Sozialversicherungsbeiträge zahlst. Wie viel das ist, hängt von deinem persönlichen Steuersatz ab.

Hierzu gibt es eine Alternative: Dein Arbeitgeber kann die Versteuerung für Fahrten zum Arbeitsplatz stattdessen pauschal mit 15 Prozent erheben. Hinzu kommen 5,5 Prozent Solidaritätszuschlag und gegebenenfalls die pauschale Kirchenlohnsteuer (8 oder 9 Prozent). Meistens übernimmt der Arbeitgeber diese Pauschalsteuer. Er darf sie dir aber auch vom Lohn abziehen. Sozialabgaben sind hierfür nicht zu zahlen.

In der Regel berechnet der Arbeitgeber die 15 Prozent aus der Entfernungspauschale, also dem Betrag, den du sonst als Werbungskosten absetzen könntest.

Es gibt hierzu auch eine Vereinfachungsregel: Wenn du typischerweise an 5 Tagen in der Woche am Arbeitsplatz tätig bist, kann der Arbeitgeber die pauschale Versteuerung für Fahrten an 15 Tagen im Monat ansetzen.

Dieser pauschal versteuerte Betrag ist nicht im Bruttolohn enthalten und wird daher in der Lohnsteuerbescheinigung gesondert ausgewiesen. Wichtig: Den pauschal versteuerten Betrag musst du von deiner absetzbaren Entfernungspauschale abziehen.

Die Pauschalversteuerung der Fahrten zur Arbeit kann sich für dich lohnen, wenn du mit deinen Werbungskosten unterhalb des Arbeitnehmer-Pauschbetrags von 1.230 Euro liegst. Du kannst sie sowohl bei der 1-Prozent-Regelung als auch bei der Fahrtenbuchmethode nutzen.

Beispiel: Pauschale Versteuerung der Fahrtkosten durch den Arbeitgeber

So berechnest du deine Steuer:

In diesem Fall erhöht sich also dein steuerpflichtiger Bruttolohn monatlich um den geldwerten Vorteil von 560 Euro.

Dieses Ergebnis kann jedoch optimiert werden: Dein Arbeitgeber versteuert pauschal die Fahrten zur Arbeit an 15 Tagen pro Monat.

Darauf fällig sind dann nur:

- 15 Prozent pauschale Lohnsteuer: 13,50 Euro

- zuzüglich 5,5 Prozent Solidaritätszuschlag: 0,74 Euro

- und ggf. z. B. 9 Prozent Kirchnelohnsteuer: 1,21 Euro

- Das sind insgesamt: 15,45 Euro Pauschalsteuern monatlich

Der steuerpflichtige Bruttolohn muss hier nur um den geldwerten Vorteil von 350 Euro erhöht werden.

Den Betrag für die pauschale Versteuerung der Fahrtkosten musst du jedoch abziehen, wenn du in deiner Steuererklärung die Entfernungspauschale ansetzt:

Ergebnis: In deiner Steuererklärung kannst du also nur 240 Euro als Entfernungspauschale absetzen. Für deine gesamten Werbungskosten steht dir aber der Arbeitnehmer-Pauschbetrag von 1.230 Euro im Jahr zu.

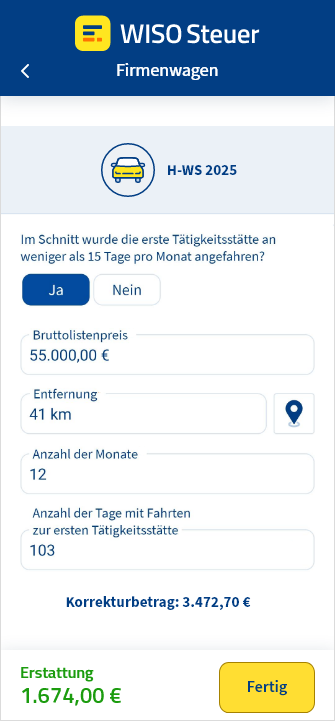

Einzelbewertung bei Fahrten an höchstens 180 Tagen im Jahr

Die 0,03-Prozent-Regelung geht von 15 Tagen monatlich aus, also 180 Tagen im Jahr. Fährst du weniger als 180 Tage im Jahr ins Büro, kannst auf eine Einzelbewertung der tatsächlich durchgeführten Fahrten umsteigen. Diese werden nur mit 0,002 Prozent versteuert.

Bei einer Einzelbewertung notierst du dir die tatsächlichen Fahrten zur Arbeit. Dafür gibst du die Tage an, an denen du mit dem Dienstwagen zum Arbeitsplatz gefahren bist (unter Angabe des Kalenderdatums). Die Aufzeichnungen nimmt dein Arbeitgeber dann als Beleg zum Lohnkonto. Die tatsächlich gefahrenen Kilometer werden in diesem Fall nicht mit 0,03 Prozent, sondern mit 0,002 Prozent des Bruttolistenpreises multipliziert – und das kann eine deutlich geringere Steuer ergeben.

Wenn du dich für den 0,002-Prozent-Ansatz entscheidest, gilt das für das gesamte Kalenderjahr. Wurde die Einzelbewertung noch nicht beim monatlichen Lohnsteuerabzug berücksichtigt, kannst du das in deiner Steuererklärung korrigieren.

Bruttolohn mit der Steuererklärung korrigieren

Um deine Besteuerung für Privatfahrten oder Wege zur Arbeit zu überprüfen oder zu korrigieren, trägst du sie bei den Angaben zur Lohnsteuerbescheinigung in deiner Steuererklärung ein.

In WISO Steuer machst du deine Angaben unter Arbeitnehmer, Betriebsrentner und Pensionäre > Lohnsteuerbescheinigungen > Besteuerung von Dienstwagen:

Arbeitnehmer: Firmenwagen von der Steuer absetzen

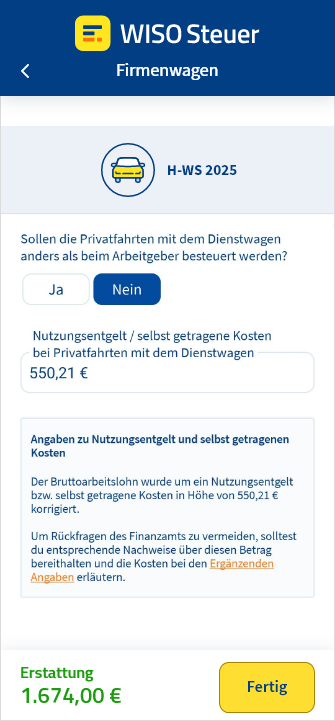

Ist arbeitsrechtlich vereinbart worden, dass du bestimmte Kosten für den Dienstwagen übernehmen musst, senken sie deinen geldwerten Vorteil und damit die Steuer. Du kannst also dafür eine Erstattung vom Finanzamt bekommen – unabhängig davon, ob du die 1-Prozent-Regelung oder die Fahrtenbuchmethode nutzt.

Beispielsweise können folgende Kosten rund um den Firmenwagen als Nutzungsentgelt den geldwerten Vorteil reduzieren:

Video: Benzin zahlen und Steuern sparen

Gute Nachricht: Selbst getragene Kosten mindern deinen steuerpflichtigen geldwerten Vorteil. Insoweit das bei der Gehaltsabrechnung noch nicht berücksichtigt wurde, kannst du das in deiner Steuererklärung nachholen. Wie die Besteuerung des Dienstwagens funktioniert, zeigen wir in diesem Video.

Die selbst getragenen Kosten reduzieren deinen Bruttoarbeitslohn. Dazu trägst du sie bei den Angaben zur Lohnsteuerbescheinigung in deiner Steuererklärung ein. In WISO Steuer ist das der Bereich Arbeitnehmer, Betriebsrentner und Pensionäre > Lohnsteuerbescheinigungen.

Zusätzlicher Vorteil mit WISO Steuer: Das Programm gibt dir Tipps, was du noch angeben kannst, um dein Sparpotenzial voll auszunutzen. So bekommst du die maximale Steuererstattung.

FAQ: Firmenwagen versteuern

Wie wirkt sich ein Firmenwagen auf das Gehalt aus?

Das ergibt ein höheres steuerpflichtiges Bruttoeinkommen. Durch das höhere Einkommen steigt der Steuersatz und entsprechend auch die Einkommensteuer.

Wie wird der Dienstwagen versteuert?

- Fahrtenbuchmethode

- Pauschale 1-Prozent-Methode

Wann muss ich für meinen Firmenwagen keine Steuern zahlen?

Was ist die 1-Prozent-Regelung?

Nach der Ermittlung des geldwerten Vorteils steigt dein monatliches Bruttoeinkommen um 1 Prozent des Bruttolistenpreises deines Firmenwagens. Hinzu kommt ein Zuschlag für die Fahrten von der Wohnung zur Tätigkeitsstätte.

Wann lohnt sich die 1-Prozent-Regelung?

- Bei günstigen Autos, da der Bruttolistenpreis bei dieser Methode entscheidend ist

- Wenn du den Dienstwagen viel privat nutzt

Was kann ich tun, wenn mein Arbeitgeber den Firmenwagen falsch versteuert hat?

Welche Kosten meines Dienstwagens kann ich absetzen?

Hierzu können folgende Kosten zählen:

- Zuzahlungen zu den Anschaffungs- oder Leasingkosten

- Betriebskosten wie zum Beispiel Sprit

- Wartung (Ölwechsel etc.)

- Reparaturen

- Kfz-Versicherung

- Autowäsche

- Garagenmiete

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.