Wird ein Grundstück aufgeteilt, bebaut oder wird ein Gebäude durch einen Anbau erweitert, hat das Folgen für die Grundsteuer. Denn dann gelten andere Werte als vorher. Für Eigentümer bedeutet das in vielen Fällen, dass sie eine neue Erklärung abgeben müssen. Ein Überblick zu Wertfortschreibung, Nachfeststellung & Co.

Schnelleinstieg

- Kurz & knapp

- Wann muss ich eine neue bzw. weitere Grundsteuer-Erklärung einreichen?

- Bis wann muss ich die neue Erklärung einreichen?

- Wie und wo muss ich die Grundsteuer-Erklärung abgeben?

- Zurechnungsfortschreibung: keine Erklärung beim Eigentümerwechsel

- Wenn ein Grundstück nicht mehr existiert: die Aufhebung

- In regelmäßigen Abständen: Neubewertung im Rahmen der Hauptfeststellung

- Bis 2024 gilt noch altes Recht

- FAQ: Fortschreibung und Nachfeststellung

Kurz & knapp

- Wer am 01.01.2022 Eigentümer war, muss die erste Grundsteuer-Erklärung abgeben

- Bei wesentlichen Änderungen am Grundstück ist eine neue Erklärung erforderlich

- In bestimmten Fällen wird das Finanzamt automatisch aktiv

- In einigen Bundesländern sind bei regelmäßigen Hauptfeststellungen neue Grundsteuer-Erklärungen erforderlich

Wann muss ich eine neue bzw. weitere Grundsteuer-Erklärung einreichen?

Die Grundsteuer-Erklärung zum 01.01.2022 ist abgegeben. Und das war es dann? Nicht ganz. Denn in bestimmten Fällen will die Finanzverwaltung erneut Daten vom Eigentümer. Und zwar dann, wenn ein Grund wesentlich verändert wurde. In den meisten Fällen ist dann eine neue Grundsteuer-Erklärung notwendig.

Wenn das Grundstück verändert wird: die Fortschreibung

Haben sich Änderungen am Grundstück ergeben, ist diese Information meist auch für das Finanzamt wichtig. Hier kommt es darauf an, ob sich durch die Änderung auch die Höhe des Grundsteuerwertes ändert. Dann passt das Finanzamt die Daten an und erlässt einen neuen Grundsteuerwert-Bescheid und ggf. auch einen neuen Steuermessbetrags-Bescheid.

Die Fortschreibung setzt voraus, dass das Grundstück für die Grundsteuer bereits bewertet wurde. Mit einer Fortschreibung berücksichtigt das Finanzamt also Änderungen bei bereits bestehendem Grundbesitz. Hier wird zwischen verschiedenen Arten der Fortschreibung unterschieden:

- Wertfortschreibung

- Zurechnungsfortschreibung

- Artfortschreibung

Wertfortschreibung: Wenn sich der Wert des Grundstücks ändert

Eine Wertfortschreibung wird vorgenommen, wenn sich der Wert des Grundstücks verändert. Das ist zum Beispiel der Fall:

- beim Anbau an einem Wohnhaus

- beim Umbau von bisher nicht genutzten Räumen zu Wohnräumen

- beim Neubau eines Wohnhauses auf einem unbebauten Grundstück

- bei der Errichtung eines neuen Gebäudes auf einem gewerblich genutzten Grundstück

- wenn das Gebäude stark beschädigt wird und dadurch nicht mehr nutzbar ist oder ganz zerstört wird

Die Wertfortschreibung gibt es in allen Bundesländern, allerdings gelten unterschiedliche Voraussetzungen.

Bayern, Hamburg und Niedersachsen:

Diese Länder sehen zwar die Möglichkeit einer Wertfortschreibung vor. Diese wird jedoch nur dann vorgenommen, wenn ein Äquivalenzbetrag oder eine Fläche von der zuletzt getroffenen Feststellung abweicht und es für die Besteuerung von Bedeutung ist. Die Landesgrundsteuergesetze sprechen deshalb auch von Betragsfortschreibung bzw. Flächenfortschreibung. Eine feste Wertfortschreibungsgrenze gibt es hier nicht.

Hessen:

Hier gibt es begrifflich keine Fortschreibung, sondern eine Neuveranlagung. Das bedeutet, der Steuermessbetrag wird neu festgesetzt, wenn zwischen zwei Hauptfeststellungszeitpunkten Änderungen eintreten, die sich auf die Höhe des Steuermessbetrages auswirken.

Baden-Württemberg:

Eine Wertfortschreibung wird nur vorgenommen, wenn sich der Grundsteuerwert seit der letzten Feststellung um mehr als 15.000 Euro verändert hat. Zu beachten ist allerdings, dass es hier ausschließlich auf die Fläche von Grund und Boden ankommt, Änderungen an der Bebauung spielen keine Rolle. Eine Wertfortschreibung kommt in Baden-Württemberg also vor allem dann in Betracht, wenn sich die Bodenrichtwerte ändern.

Alle anderen Bundesländer (Bundesmodell)

Eine Wertfortschreibung wird nur vorgenommen, wenn sich der Grundsteuerwert seit der letzten Feststellung um mehr als 15.000 Euro verändert hat.

Artfortschreibung: Wenn sich die Grundstücksart ändert

Die Artfortschreibung gibt es vom Begriff her aber nur in den Bundesländern, die das Bundesmodell anwenden. Sie wird durchgeführt, wenn sich die Grundstücksart im Vergleich zur letzten Feststellung geändert hat. In anderen Bundesländern kommt es in diesen Fällen zu einer Wertfortschreibung.

Beispiele:

- ein bisher unbebautes Grundstück wird bebaut (Art- und Wertfortschreibung)

- bisherige gewerblich genutzte Flächen werden in Wohnflächen umgewandelt

- durch einen Anbau wird ein Wohngrundstück zu einem gemischt genutzten Grundstück

- auf einem Grundstück befindet sich kein benutzbares Gebäude mehr

Wenn ein Grundstück neu entsteht: die Nachfeststellung

Die Nachfeststellung kommt infrage, wenn ein Grundbesitz zwischen 2 Hauptfeststellungen neu entsteht. Das ist der Fall, wenn

- du dein Mehrfamilienhaus in mehrere, rechtlich selbstständige Eigentumswohnungen unterteilst

- du eine Teilfläche vom Grundstück verkaufst

- ein Zweifamilienhaus in Wohneigentum umgewandelt wird

- land- und forstwirtschaftliches Vermögen in Grundvermögen umgewidmet wird

Auch das gilt als eine wesentliche Veränderung am Grundstück. Heißt: Das Finanzamt erwartet eine neue Grundsteuer-Erklärung.

Außerdem: Fällt bei einem Grundstück die Steuerbefreiung weg, sodass es erstmals für die Grundsteuer bewertet wird, führt das Finanzamt ebenso die Nachfeststellung durch.

Bis wann muss ich die neue Erklärung einreichen?

Je nach Bundesland ergeben sich unterschiedliche Fristen, bis zu denen die Erklärung eingereicht werden muss:

- 31.01. des Folgejahres: Bundesmodell, Baden-Württemberg, Hessen

- 31.03. des Folgejahres: Bayern, Hamburg, Niedersachsen

Diese Fristen beginnen automatisch zu laufen, und zwar mit Ablauf des Kalenderjahres, in dem die Änderung stattgefunden hat. Eine Aufforderung durch das Finanzamt erfolgt in der Regel nicht.

Beispiel: Neue Grundsteuer-Erklärung bei Änderungen

Würde Stefan in Bayern wohnen, hätte er dafür bis zum 31.03.2024 Zeit.

Wie und wo muss ich die Grundsteuer-Erklärung abgeben?

Auch die Folge-Erklärung für die Grundsteuer gibst du bei dem Finanzamt ab, in dessen Bezirk das Grundstück liegt, für das du die Erklärung erstellst. Die Unterlagen musst du in digitaler Form einreichen.

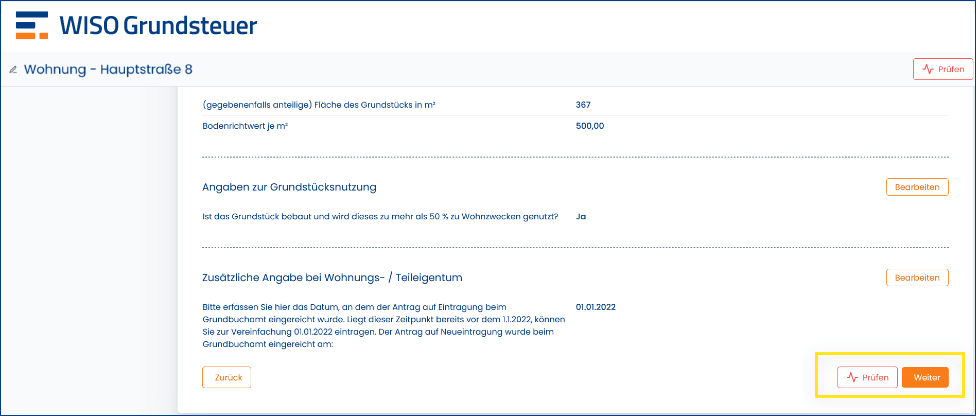

Mit WISO Grundsteuer hast du dafür das perfekte Tool zur Hand. Übrigens: WISO Grundsteuer kannst du in jedem Browser aufrufen, ganz ohne Download, Installation und Software-Updates.

Egal ob sich die Änderungen auf dein Eigenheim, deine Wohnung im Mehrfamilienhaus oder deine Ackerfläche beziehen – mit WISO Grundsteuer kannst du die Erklärung für jedes Grundstück abgeben.

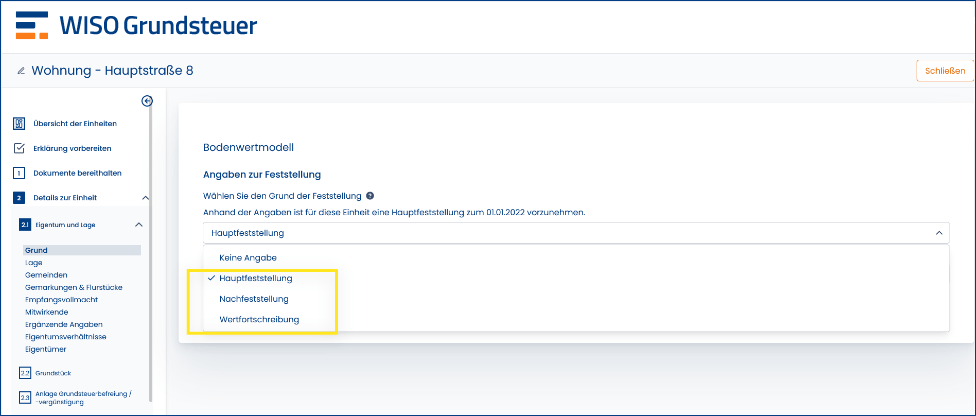

Die Folge-Erklärung für dein Grundstück legst du einfach mit ein paar Klicks als neue Erklärung an. Dabei schlägt dir WISO Grundsteuer vor, welcher Grund der Feststellung für dein Bundesland zur Auswahl steht. Keine Sorge: Eine Kurzerklärung zu den einzelnen Begriffen ist auch dabei. Anschließend sendest du die Erklärung mit einem Klick ans Finanzamt – alles komplett digital.

Du kannst nichts falsch machen: WISO Grundsteuer führt dich Schritt für Schritt. Dank der cleveren Fehlerprüfung bekommst du Hinweise, wenn etwas nicht stimmt. Und auf Wunsch checkt ein Steuer-Profi deine Erklärung vor der Abgabe.

Zurechnungsfortschreibung: keine Erklärung beim Eigentümerwechsel

Für die Grundsteuer sind die Eigentumsverhältnisse am 01.01. des jeweiligen Jahres entscheidend. Wechselt der Eigentümer, ändert sich auch der Schuldner der Grundsteuer. Die Neufestsetzung des Grundsteuerwertes ist auch in diesem Fall erforderlich.

Diese Zurechnungsfortschreibung wendet das Finanzamt an, wenn

- Grundbesitz verkauft wird

- Erbschaft anfällt

- Alleineigentum in Miteigentum umgewandelt wird

- Miteigentumsverhältnisse sich ändern

Zeitpunkt der Zurechnungsfortschreibung ist der Beginn des Kalenderjahres, das auf die Änderung folgt. Wurde das Grundstück zum Beispiel im Laufe des Jahres 2022 verkauft, muss der alte Eigentümer die Grundsteuer-Erklärung „auf die Verhältnisse zum 01.01.2022“ abgeben. Er ist auch immer noch Schuldner der Steuer. Erst zum 01.01.2023 werden die Grundstücks-Verhältnisse mittels Fortschreibung beim Finanzamt angepasst.

In diesem Fall ist keine eigene Erklärung notwendig. Denn bei einem Verkauf gelten keine anderen Werte als vorher. In Verkaufsfällen wird das Finanzamt in der Regel durch den Notar informiert.

Wenn ein Grundstück nicht mehr existiert: die Aufhebung

Der Grund und Boden kann natürlich nicht wie ein Gebäude abgerissen werden und verschwinden. Trotzdem gibt es Fälle, in denen ein Grundstück nicht mehr existiert, zum Beispiel wenn

- mehrere rechtlich selbstständige Eigentumswohnungen zu einem Mehrfamilienhaus zusammengefasst werden

- zwei Flurstücke zu einem zusammengelegt werden

- für das Grundstück eine Steuerbefreiung gilt

In diesem Fall erfolgt eine Aufhebung des Bescheids zum Grundsteuerwert bzw. des Grundsteuerbescheids. Kläre in diesen Fällen am besten direkt mit Ihrem Finanzamt, ob du dazu eine Erklärung abgeben sollst.

In regelmäßigen Abständen: Neubewertung im Rahmen der Hauptfeststellung

Der Plan: Die Hauptfeststellung wird in regelmäßigen zeitlichen Abständen wiederholt. Das Ziel: Auf diese Weise soll verhindert werden, dass mit veralteten Werten gearbeitet wird. Je nach Modell gibt es Abweichungen darüber, in welchem Turnus die Prüfung stattfinden soll.

Zu diesen Hauptfeststellungszeitpunkten ist dann eine neue, ausführliche Grundsteuer-Erklärung erforderlich. Sind turnusmäßige Hauptfeststellungen vorgesehen, erfolgt die Aufforderung zur Abgabe der Grundsteuer-Erklärung per öffentlicher Bekanntmachung; ansonsten werden die Eigentümer individuell zur Abgabe aufgefordert.

Bundesmodell, Baden-Württemberg: alle 7 Jahre

Alle 7 Jahre wird also überprüft, ob der Grundsteuerwert angepasst werden muss. Heißt für Eigentümer: Alle 7 Jahre muss eine Grundsteuer-Erklärung beim Finanzamt eingereicht werden.

Hessen: alle 14 Jahre

Hessen lässt sich dabei etwas mehr Zeit und überprüft planmäßig erst nach 14 Jahren.

Bayern, Hamburg, Niedersachsen: keine turnusmäßigen Hauptfeststellungen

Die Bundesländer Bayern, Hamburg und Niedersachsen haben zunächst keine weitere Hauptfeststellung eingeplant.

In Niedersachsen berechnet das Finanzamt allerdings turnusmäßig die Lage-Faktoren neu, und das alle 7 Jahre. Sollte sich daraus eine Änderung der Äquivalenzbeträge ergeben, führt das Finanzamt eine sogenannte Betragsfortschreibung durch.

Bei Änderungen nicht warten

Bis 2024 gilt noch altes Recht

Derzeit, also bis einschließlich 2024, gelten noch die Vorschriften der bisherigen Einheitsbewertung. Das bedeutet: Bei einem Kauf eines Grundstücks in den Jahren bis 2024 kann es passieren, dass du eine sogenannte „Erklärung zur Feststellung des Einheitswertes“ abgeben und einen Fragebogen zur Einheitsbewertung des Grundbesitzes ausfüllen musst.

Auch denkbar: Das Finanzamt nimmt lediglich eine sogenannte Zurechnungsfortschreibung wegen des Eigentümerwechsels vor (§ 22 Abs. 2 BewG).

Bei Umbauten und Anbauten erfolgt ggf. eine sogenannte Wertfortschreibung, in den Jahren bis einschließlich 2024 ebenfalls nach altem Recht (§ 22 Abs. 1 BewG; hier wird sogar noch mit DM gerechnet).

Wichtig: Wer am 01.01.2022 Eigentümer war, muss die Grundsteuer-Erklärung für die ab 2025 zu zahlende Grundsteuer abgeben. Der neue Eigentümer ist lediglich dazu verpflichtet, Wertänderungen, zum Beispiel durch Umbauten, Anbauten oder Abriss, anzuzeigen. Eine komplette Grundsteuer-Erklärung ist in diesen Fällen nicht erforderlich.

FAQ: Fortschreibung und Nachfeststellung

Was ist eine Wertfortschreibung?

Wie oft findet eine Wertfortschreibung oder Nachfeststellung statt?

Wer führt die Wertfortschreibung oder Nachfeststellung durch?

Was ist eine Nachfeststellung bei der Grundsteuer?

Wie oft muss ich eine Grundsteuererklärung abgeben?

Muss ich eine erneute Grundsteuererklärung abgeben, wenn sich meine persönlichen Daten ändern?

Muss ich eine erneute Grundsteuererklärung abgeben, wenn ich Renovierungen oder Umbauten an meiner Immobilie vorgenommen habe?

Muss ich eine erneute Grundsteuererklärung abgeben, wenn ich meine Immobilie verkaufen möchte?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.