Es kann passieren, dass man sich trotz einer Gehaltserhöhung, die die Inflation ausgleicht, weniger leisten kann. Das ist der Effekt der kalten Progression. Wir erklären, was hinter dieser schleichenden Steuererhöhung steckt und durch welche Maßnahmen die kalte Progression abgebaut wird.

Schnelleinstieg

Kurz & knapp

- Die kalte Progression sorgt dafür, dass du dir trotz Lohnerhöhung weniger leisten kannst

- Sie trifft Geringverdiener härter als Besserverdiener

- Zum Abbau der kalten Progression hat die Bundesregierung einige Maßnahmen beschlossen

- Davon sollen insgesamt 49 Millionen Bürger profitieren

Was steckt hinter der kalten Progression?

„Glückwunsch zur Gehaltserhöhung“ – Das klingt erst einmal nach einem Grund zum Feiern: mehr Geld auf dem Konto. Mit steigender Inflation werden aber auch alltägliche Dinge wie Lebensmittel, Kleidung oder Strom teurer. Wenn du eine Gehaltserhöhung in Höhe der Inflation bekommst, soll dies deine Kaufkraft erhalten. Das bedeutet, du dir mit deinem Einkommen also genauso viel leisten wie zuvor. Doch genau hier macht sich die kalte Progression bemerkbar.

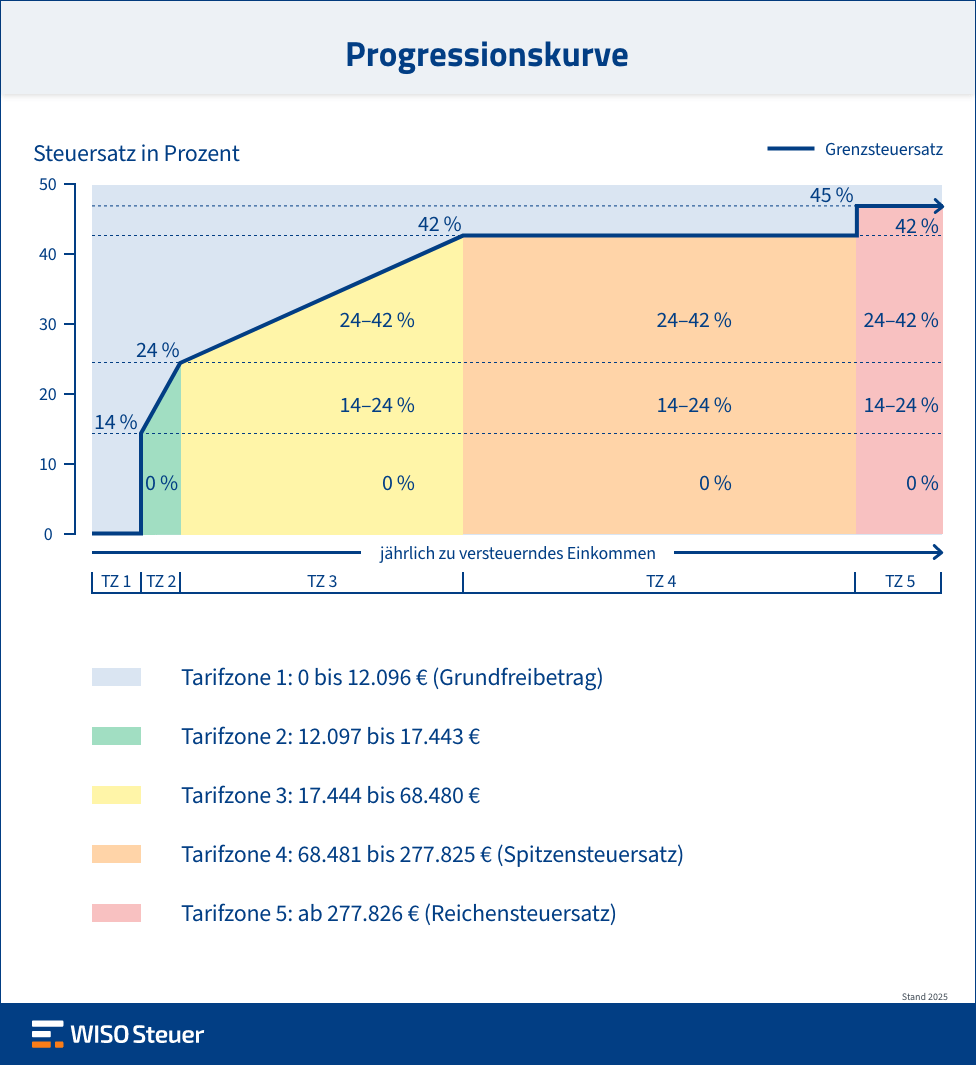

Sie entsteht, wenn deine Gehaltserhöhung gerade mal die Inflation ausgleicht. Dein reales Einkommen bleibt gleich, aber durch den höheren Bruttobetrag rutschst du in einen höheren Steuersatz und zahlst dadurch mehr Steuern. Der Grund dafür liegt in der sogenannten progressiven Besteuerung: In Deutschland steigen die Steuersätze mit dem Einkommen.

Bei der kalten Progression kommt es also zur automatischen Steuererhöhung. So wird der Staat zum stillen Mitverdiener, der einen Teil deiner Gehaltserhöhung auffrisst. Das Ergebnis: weniger Kaufkraft, als du eigentlich erwartet hättest – und ein berechtigter Grund, genauer hinzuschauen.

Beispiel: Wie die kalte Progression wirkt

Durch die Gehaltserhöhung rutschst du jedoch in einen höheren Steuersatz (Steuerprogression). Ein Teil des zusätzlichen Einkommens wird nun höher besteuert. Der Durchschnittssteuersatz steigt überproportional. Die kalte Progression sorgt im Zusammenwirken von höherer Steuer und Inflation dafür, dass du trotz nomineller Gehaltserhöhung real weniger ausgeben kannst.

Hinzu kommt, dass außerdem bei einem höheren Bruttoeinkommen in der Regel auch noch die Sozialabgaben steigen. Unterm Strich bleibt dann von der Gehaltserhöhung wenig übrig.

Bei einer hohen Inflation wirkt sich das Problem der kalten Progression besonders gravierend aus.

Entwicklung der Inflationsrate im Überblick

| Jahr | Inflationsrate |

|---|---|

| 2024 | Dezember: 2,6 %* |

| 2023 | 5,3 % |

| 2022 | 6,9 % |

| 2021 | 3,1 % |

| 2020 | 0,5 % |

*vorläufig; Quelle: Destatis

Keine Frage bleibt offen

Klicke unten rechts auf die Sprechblase und gib deine Frage ein. Binnen Sekunden erhältst du die passende Antwort.

Wer ist von der kalten Progression besonders betroffen?

Menschen mit niedrigem bis mittlerem Einkommen sind von der kalten Progression besonders betroffen. Das liegt an der sogenannten progressiven Besteuerung: Je mehr man verdient, desto höher ist der Steuersatz. Gerade Arbeitnehmer in diesem Einkommensbereich spüren die Auswirkungen deutlich, da sie oft nur knapp über der Grenze zu einem höheren Steuersatz liegen. Selbst kleine Gehaltserhöhungen können dazu führen, dass ein größerer Teil ihres Einkommens versteuert wird, wodurch ihnen netto weniger bleibt, als sie erwartet haben.

Bis zum Grundfreibetrag ist das Einkommen steuerfrei. Jeder zusätzlich verdiente Euro oberhalb dieser Grenze wird jedoch mit dem Eingangssteuersatz von 14 Prozent belastet. Für niedrige Einkommen steigt die Progressionskurve, also der Verlauf des Einkommensteuertarifs, besonders steil an – von 0 auf 14 Prozent.

Für höhere Einkommen flacht diese Kurve deutlich ab. Ab einem zu versteuernden Einkommen von 68.481 Euro im Jahr (2025) bleibt der Steuersatz konstant bei 42 Prozent, dem sogenannten Spitzensteuersatz. Erst bei einem zu versteuernden Einkommen von 277.826 Euro greift der Reichensteuersatz von 45 Prozent. Dadurch sind Besserverdienende von den Effekten der kalten Progression weit weniger betroffen.

Wird die kalte Progression abgeschafft?

Eine vollständige Abschaffung der kalten Progression ist unwahrscheinlich, da sie im Kern auf dem progressiven Steuersystem basiert. Allerdings ergreift die Politik seit 2016 immer wieder Schritte, um die Effekte der kalten Progression zu reduzieren. Dazu gehören:

Im Kampf gegen die Inflation: Maßnahmen zum Abbau der kalten Progression 2025

1. Anhebung des Grundfreibetrags

Zum 1. Januar 2025 wurde der Grundfreibetrag auf 12.096 Euro angehoben (2026: 12.348 Euro, 2024: 11.604 Euro, 2023: 10.908 Euro). Ein höherer Grundfreibetrag sorgt dafür, dass mehr Einkommen steuerfrei bleibt. Davon profitieren zwar alle Steuerzahler, insbesondere aber Geringverdiener, da sie im Verhältnis stärker entlastet werden als Personen mit höherem Einkommen. Insgesamt müssen dadurch weniger Menschen Einkommensteuer zahlen – darunter auch viele Rentner, die zuvor steuerpflichtig waren.

2. Erhöhung des Kindergelds und des Kinderfreibetrags

Seit 2025 beträgt das Kindergeld monatlich 255 Euro (2026: 259 Euro) für jedes Kind, unabhängig von der Anzahl der Kinder. Diese Erhöhung kommt allen Familien zugute, auch jenen, die keine Einkommensteuer zahlen.

Auch der Kinderfreibetrag wurde angehoben: Er liegt bei 3.336 Euro pro Elternteil (2026: 3.414 Euro, 2024: 3.306 Euro, 2023: 2.994 Euro). Zusammen mit dem Freibetrag für Betreuungs-, Erziehungs- oder Ausbildungsbedarf ergibt sich ein Gesamtfreibetrag von 9.600 Euro (2026: 9.756 Euro) pro Kind.

Familien bekommen entweder das Kindergeld oder den Kinderfreibetrag. Für besserverdienende Eltern gibt es mit dem Kinderfreibetrag einen zusätzlichen Steuervorteil, wobei dann das Kindergeld abgezogen wird.

3. Anpassung des Einkommensteuertarifs

Um die kalte Progression auszugleichen, wurden die Eckwerte des Steuertarifs erneut angepasst. Sie wurden entsprechend der erwarteten Inflationsrate erhöht, also nach rechts verschoben, und zwar im Jahr 2025 um 2,6 Prozent und 2026 um 2,0 Prozent. Das soll sicherstellen, dass man nicht allein wegen der Inflation mehr Steuern zahlen muss.

Der Spitzensteuersatz von 42 Prozent greift 2025 erst ab einem zu versteuernden Einkommen von 68.481 Euro (2026: 69.879 Euro, 2024: 66.761 Euro, 2023: 62.810 Euro). Der Eingangssteuersatz von 14 Prozent bleibt unverändert, ebenso der Höchststeuersatz von 45 Prozent, der weiterhin ab einem Einkommen von 277.826 Euro gilt (sogenannte Reichensteuer).

Von den Maßnahmen zum Ausgleich der kalten Progression sollen 49 Millionen Steuerzahler profitieren.

Einen Überblick über die Steuerentlastungen für 2025, findest du hier: Steuererklärung 2025

FAQ: Kalte Progression

Was bedeutet „Abbau der kalten Progression“?

Wie unterscheidet sich die kalte Progression von Steuererhöhungen?

Wird die kalte Progression in Deutschland abgeschafft?

Wer ist von der kalten Progression besonders betroffen?

Wer profitiert vom Ausgleich der kalten Progression?

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.