Der Staat unterstützt Eltern mit dem Kinderfreibetrag. Diesen beantragt man über die Steuererklärung. Wie das funktioniert und was dabei zu beachten ist, erklären wir in diesem Beitrag.

Schnelleinstieg

Kurz & knapp

- Du kannst entweder Kindergeld oder Kinderfreibetrag bekommen

- Den Kinderfreibetrag beantragst du über die Steuererklärung

- WISO Steuer unterstützt dich beim Antrag und prüft, welche Option die bessere Wahl für dich ist

Kinderfreibetrag: Was ist das?

Der Kinderfreibetrag ist ein Geldbetrag, den du im Rahmen der jährlichen Steuererklärung beantragen kannst, wenn du Kinder hast. Genauer gesagt sind es 2 Freibeträge, die aber umgangssprachlich oft zusammen als „Kinderfreibetrag” genannt werden:

Mithilfe dieses Steuerfreibetrags sollen die Lebenshaltungskosten eines Kindes gedeckt werden.

Grundsätzlich steht jedem Elternteil ein eigener Kinderfreibetrag zu. Der doppelte Betrag wird berücksichtigt, wenn du mit dem anderen Elternteil eine gemeinsame Steuererklärung abgibst. In manchen Fällen kannst du aber auch alleine den doppelten Kinderfreibetrag erhalten:

Lohnt es sich?

Finde heraus, ob sich die Steuererklärung für dich lohnt. Beantworte dafür einfach diese Fragen: Hast du…

Finde heraus, ob sich die Steuererklärung für dich lohnt. Beantworte dafür einfach diese Fragen:

Hast du…

einen Laptop oder ein Handy gekauft?

einen Handwerker beauftragt?

mehr als 18 km Arbeitsweg?

im Homeoffice gearbeitet?

Kinderbetreuung bezahlt?

Es lohnt sich!

Du wirst sehr wahrscheinlich eine Rückerstattung bekommen. Starte jetzt direkt mit WISO Steuer:

Wie hoch ist der Kinderfreibetrag?

Der Kinderfreibetrag wird nahezu jährlich erhöht. Der BEA-Freibetrag wurde hingegen letztmals 2021 angehoben und ist seitdem konstant geblieben. Eine Übersicht der letzten Jahre bekommst du in der folgenden Tabelle:

| 2022 | 2023 | 2024 | 2025 | 2026 | |

|---|---|---|---|---|---|

| Kinderfreibetrag | 2.810 € | 3.012 € | 3.306 € | 3.336 € | 3.414 € |

| BEA-Freibetrag | 1.464 € | 1.464 € | 1.464 € | 1.464 € | 1.464 € |

| Gesamtbetrag (je Elternteil) | 4.274 € | 4.476 € | 4.770 € | 4.800 € | 4.878 € |

| Gesamtbetrag (für Elternpaare) | 8.548 € | 8.952 € | 9.540 € | 9.600 € | 9.756 € |

Verpasse keine Steueränderung

Höherer Kinderfreibetrag in 2025

Im Jahr 2025 bekommt jeder Elternteil 4.800 Euro und beide Eltern zusammen 9.600 Euro. Diese Summen setzen sich zusammen aus:

Kinderfreibetragrechner für Eltern

Du willst wissen, ob du den Kinderfreibetrag bekommst und wie hoch er bei dir ausfällt? Kein Problem: Mach deine Steuererklärung jetzt mit WISO Steuer. Der Kinderfreibetragrechner ist mit dabei.

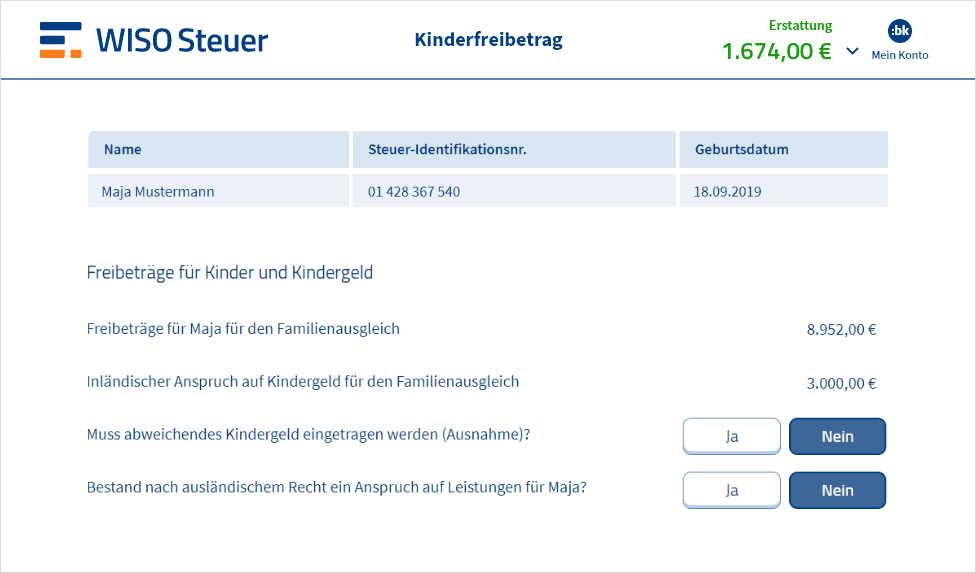

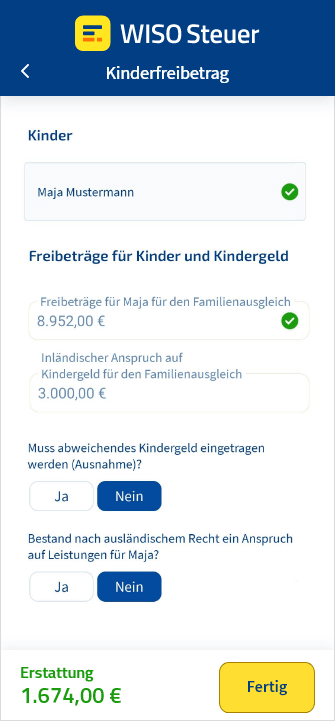

Trag einfach die Daten zu deinem Kind beziehungsweise deinen Kindern ein (Name, Geburtstag, Anschrift und Co.) – und schon rechnet das Programm automatisch im Hintergrund. Das Ergebnis findest du in der Berechnung. Klick dazu auf deinen Erstattungsbetrag und anschließend auf vollständige Berechnung.

Kindergeld oder Freibetrag

In erster Linie bekommst du für die Lebenshaltungskosten deines Kindes das Kindergeld (sogenannter Familienleistungsausgleich). Nach einem erfolgreichen Antrag bei der Familienkasse werden dir monatlich 255 Euro für jedes Kind ausgezahlt. Das macht 3.060 Euro pro Jahr.

Das Kindergeld ist praktisch eine Abschlagszahlung für die Kinderfreibeträge. Du kannst nicht beides gleichzeitig bekommen – es gilt entweder das eine oder das andere. Dafür macht das Finanzamt automatisch eine sogenannte Günstigerprüfung, welche Variante dir mehr Geld bringt.

Für viele Eltern ist das Kindergeld vorteilhafter. Eltern mit höherem Einkommen profitieren aber mehr vom Kinderfreibetrag.

Bekommst du mehr Geld mit den Kinderfreibeträgen, musst du das Kindergeld zurückzahlen. Das erledigt das Finanzamt für dich, indem das erhaltene Geld im Steuerbescheid direkt verrechnet wird. Keine Sorge: Da du die höheren Freibeträge bekommst, merkst du von der Rückzahlung überhaupt nichts. Steht dir eine Steuererstattung zu, fällt diese dank des Kinderfreibetrags höher aus.

Wie hoch ist das Kindergeld?

Du willst wissen wie viel Kindergeld du bekommst? Hier sind die Beträge der letzten Jahre im Überblick:

| Kindergeld | 2024 | 2025 | 2026 |

|---|---|---|---|

| Für jedes Kind | 250 € | 255 € | 259 € |

Immer Kindergeld beantragen

Auch wenn du sicher bist, dass der Kinderfreibetrag für dich günstiger ist, beantrage trotzdem Kindergeld. Denn:

Bitte beachte: Das Kindergeld kannst du nur noch 6 Monate rückwirkend beantragen.

Hast du vergessen den Antrag zu stellen, stehen dir immerhin die Kinderfreibeträge per Steuererklärung zu – allerdings nicht automatisch. In diesem Fall musst du dann den sogenannten Ablehnungsbescheid von der Kindergeldstelle vorlegen. Dann berücksichtigt das Finanzamt für die Monate ohne Geld wenigstens die Kinderfreibeträge in deiner Steuererklärung.

Voraussetzungen für den Kinderfreibetrag

Laut § 32 EStG bekommst du die Freibeträge für dein Kind bis zur Volljährigkeit. Für ältere Kinder werden die Freibeträge gewährt, wenn zusätzliche Voraussetzungen erfüllt sind.

Bis zum 21. Geburtstag bekommst du die Freibeträge, wenn für dein Kind diese zwei Punkte zutreffen:

Bis zum 25. Geburtstag erhältst du die Freibeträge, wenn einer der folgenden Punkte auf dein Kind zutrifft:

Übrigens: Endet die Ausbildung, gibt es die Freibeträge in dem Jahr nur anteilig für jeden Monat, den das Kind in Ausbildung war.

Freibetrag auch bei ausländischem Wohnsitz deines Kindes erhalten

Je nachdem, in welchem Land dein Kind wohnt, werden die Freibeträge teilweise nur anteilig gewährt. Dafür werden die Länder in die Ländergruppen 1 bis 4 eingeteilt:

- Ländergruppe 1: Eltern erhalten die vollen Freibeträge für ihre Kinder

- Ländergruppe 4: Eltern bekommen lediglich ein Viertel der Gesamthöhe

Übrigens: Im Hilfebereich von WISO Steuer gibt es eine Liste dazu, welches Land zu welcher Gruppe gehört.

So beantragst du den Kinderfreibetrag

Für den Freibetrag brauchst du keinen extra Antrag. Du gibst einfach deine Steuererklärung ab und das Finanzamt prüft mithilfe der sogenannten Günstigerprüfung, ob in deinem Fall Kinderfreibetrag oder -geld vorteilhafter ist. Mit WISO Steuer kannst du das Ergebnis auch schon vorher sehen.

Zwar bekommst du nur einen der beiden Steuervorteile, aber du kannst viele Ausgaben rund um dein Kind von der Steuer absetzen. Dazu gehören beispielsweise:

Zusammen mit Kinderfreibetrag oder -geld kommt da oft eine ordentliche Erstattung raus. Im Durchschnitt sind es 1.674 Euro mit WISO Steuer.

Die Angaben für deine Kinder machst du unter: Persönliches > Kinder.

Was passiert mit dem Kinderfreibetrag bei einer Trennung?

Trennst du dich vom anderen Elternteil deines Kindes, steht jedem von euch jeweils ein eigener Kinderfreibetrag zu. Das Finanzamt rechnet bei euch separat mit dem Freibetrag. Bei den sogenannten elektronischen Lohnsteuerabzugsmerkmalen wird dann ein Kind mit 0,5 bei jedem Elternteil eingetragen. Dabei ist nicht entscheidend, bei wem das Kind hauptsächlich wohnt.

Übertragung auf einen Elternteil

In Ausnahmefällen kann einem Elternteil sogar der doppelte Kinderfreibetrag gewährt werden. Man spricht hier von der sogenannten Übertragung des Kinderfreibetrags.

Ist das Kind bei dir gemeldet, erfüllst du deine Unterhaltspflichten in der Regel durch Pflege und Erziehung des Kindes. In folgenden Fällen kannst du die Übertragung des Freibetrags auf dich beantragen:

Dafür gebt ihr beide eine eigene Steuererklärung ab. Im Idealfall stimmen die Erklärungen überein. Doch auch den Finanzämtern ist klar, dass die Kommunikation zwischen getrenntlebenden Eltern schwierig sein kann. Daher reicht es aus, wenn du die Übertragung in deiner Steuererklärung beantragst. Dein Finanzamt kann dann Kontakt zum Finanzamt des anderen Elternteils aufnehmen und die Erklärungen abgleichen. Bei widersprüchlichen Angaben wendet sich das Finanzamt an deinen Ex-Partner.

Es gibt eine Einschränkung : Bekommst du einen Unterhaltsvorschuss vom Jugendamt, können die Kinderfreibeträge des anderen Elternteils nicht auf dich übertragen werden.

Übertragung auf die Großeltern

Der Kinderfreibetrag kann auch auf Stiefeltern oder Großeltern übertragen werden. Voraussetzung ist, dass das Kind in deren Haushalt lebt oder sie gegenüber dem Kind unterhaltspflichtig sind und der andere leibliche Elternteil zustimmt. Die Übertragung gibst du auch in deiner Steuererklärung an.

Grundsätzlich gilt: Wird der Kinderfreibetrag auf ein Elternteil übertragen, bekommt dieser auch den BEA-Freibetrag automatisch.

Kannst du aber den Freibetrag nicht übertragen, weil dein Ex-Partner seinen Unterhaltspflichten nachkommt, hast du die Möglichkeit, nur den BEA-Freibetrag zu übertragen.

In diesem Fall darfst du den BEA-Freibetrag unabhängig und abweichend vom Kinderfreibetrag übertragen:

- Das Kind ist minderjährig und

- das ganze Jahr nur bei dir gemeldet und

- der andere Elternteil zahlt zwar Unterhalt, kümmert sich aber ansonsten nicht tatsächlich um die Betreuung.

Steuerbescheid prüfen

FAQ: Kinderfreibetrag

Was ist der Kinderfreibetrag?

Kann ich Kinderfreibetrag und Kindergeld gleichzeitig bekommen?

Wie hoch ist der Kinderfreibetrag?

Konstant bei 1.464 Euro pro Elternteil bleibt der Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA), der noch hinzukommt.

Wie beantrage ich den Kinderfreibetrag?

Bekomme ich den Kinderfreibetrag automatisch?

Kann der Kinderfreibetrag übertragen werden?

Taucht der Kinderfreibetrag auf meiner Lohnabrechnung auf?

Wie lange bekomme ich den Kinderfreibetrag?

Steht der Kinderfreibetrag auf der Lohnabrechnung?

- 0,5 pro Kind: Du bist unverheiratet mit Steuerklasse 1 oder 2

- 1 pro Kind: Du bist verheiratet, hast die Steuerklasse 4 und erhältst den gleichen Freibetrag wie dein Ehepartner

Habt ihr stattdessen die Kombination 3/5 gewählt, wird der Freibetrag mit dem Zähler 1 für das Kind nur bei dem Partner mit der Steuerklasse 3 berücksichtigt.

Wie beantrage ich Kindergeld?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Quelle: BMFSFJ (Bundesministerium für Familien, Senioren, Frauen und Jugend)