Mit der Pendlerpauschale können Fahrtkosten zur Arbeit von der Steuer abgesetzt werden. Neben Angestellten profitieren auch Azubis und Studenten von der Pauschale. Und für die Dienstreise gibt es sogar noch mehr. Wir zeigen, was gilt.

Schnelleinstieg

Kurz & knapp

- Mit der Pendlerpauschale holst du dir Geld für Fahrtkosten auf deinem Arbeitsweg zurück

- Sie beträgt 0,30 Euro je Entfernungskilometer, ab dem 21. Kilometer sogar 0,38 Euro

- Geringverdiener mit einem Arbeitsweg von mindestens 21 Kilometern profitieren stattdessen von der Mobilitätsprämie

- Für Fahrten, die als Dienstreisen gelten, kannst du pauschal 0,30 Euro pro gefahrenen Kilometer abrechnen (Kilometerpauschale)

Pendlerpauschale: Weg zur Arbeit von der Steuer absetzen

Für deinen Arbeitsweg kannst du die Pendlerpauschale über die Steuererklärung im Rahmen der Werbungskosten angeben. Sie ist ein Ausgleich für deine Fahrtkosten – also Benzin, Öl, Parkgebühren und Kfz-Steuer. Dein Vorteil: Du musst nicht alle Kosten aufwändig auflisten und dem Finanzamt anhand von Rechnungen nachweisen.

Offiziell heißt sie auch Entfernungspauschale, denn es es werden dir 0,30 Euro pro Kilometer Entfernung zum Büro angerechnet. Ist dein Arbeitsweg länger als 20 Kilometer, profitierst du noch mehr. Ab dem 21. Kilometer gilt:

Die Pendlerpauschale gilt nur für die einfache Strecke, also entweder für deinen Hin- oder Rückweg beziehungsweise jeweils die halbe Pauschale für beide Fahrten.

Lohnt es sich?

Finde heraus, ob sich die Steuererklärung für dich lohnt. Beantworte dafür einfach diese Fragen: Hast du…

Finde heraus, ob sich die Steuererklärung für dich lohnt. Beantworte dafür einfach diese Fragen:

Hast du…

einen Laptop oder ein Handy gekauft?

einen Handwerker beauftragt?

mehr als 18 km Arbeitsweg?

im Homeoffice gearbeitet?

Kinderbetreuung bezahlt?

Es lohnt sich!

Du wirst sehr wahrscheinlich eine Rückerstattung bekommen. Starte jetzt direkt mit WISO Steuer:

Pendlerpauschale berechnen: So geht’s

Mit WISO Steuer berechnest du deine Fahrtkosten in nur wenigen Schritten. Dazu gehst du in deiner Steuererklärung in den Abschnitt Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgaben (Werbungskosten) > Wege zur Arbeit (Entfernungspauschale). So geht’s weiter:

- Trage die Adresse deines Arbeitgebers ein.

- Gib an, wie viele Tage du auf der Arbeit warst.

- Falls vorhanden: Erfasse die Kosten deiner Fahrkarten.

Das war’s! Den Rest übernimmt das Programm automatisch für dich. Sowohl die Berechnung der Pauschale, als auch den Vergleich mit den tatsächlichen Kosten.

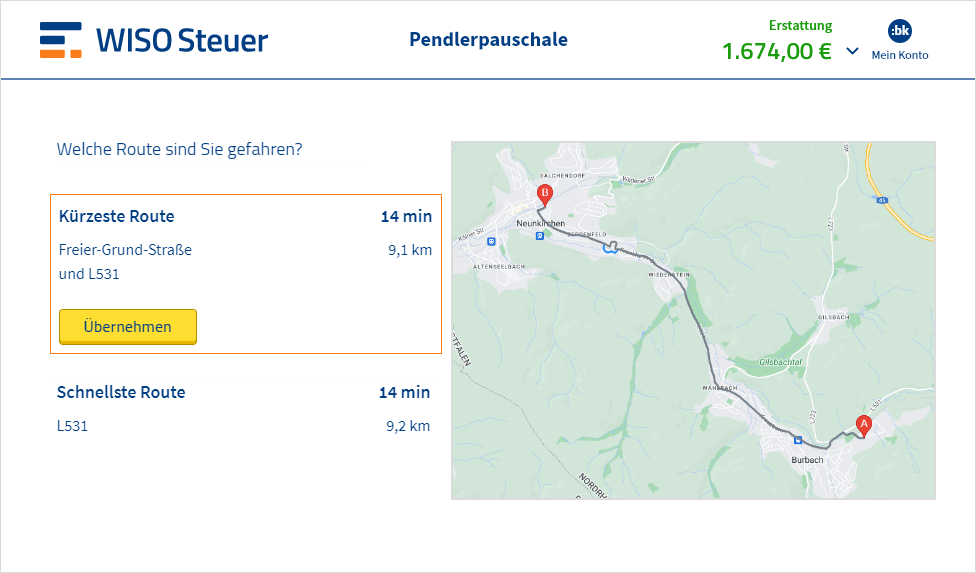

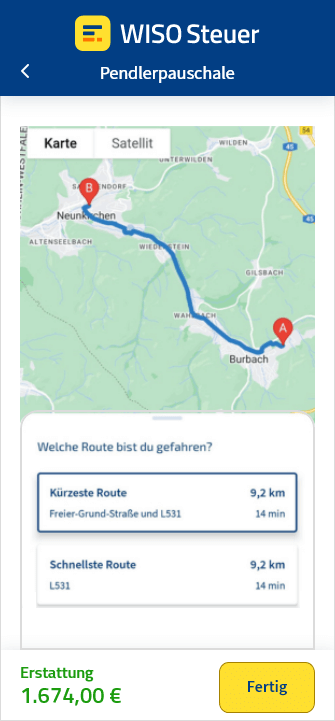

Schritt 1: Kürzeste Entfernung zwischen Zuhause und Arbeitsort

Einen Umweg darfst du nur absetzen, wenn er zum Beispiel aufgrund der Verkehrslage tatsächlich schneller ist und du ihn regelmäßig fährst. Wenn deine tatsächlich gefahrene Strecke deutlich von der kürzesten Straßenverbindung abweicht, kann es sein, dass das Finanzamt einen Nachweis von dir fordert. Setzt du dein Kind auf dem Weg zur Arbeit bei der Schule ab, werden diese Kilometer nicht mit berechnet.

WISO Steuer macht es dir besonders einfach: Trag die Adresse deines Arbeitgebers an. Das Programm berechnet automatisch die kürzeste Entfernung zu deinem aktuellen Wohnort. Falls du im letzten Jahr von einer anderen Adresse losgefahren bist, kannst du stattdessen auch diese angeben.

Schritt 2: Anzahl der Arbeitstage

Schritt 3: Fahrkarten für öffentliche Verkehrsmittel

Gib einfach die Gesamtkosten deiner Fahrtkarten ein. Das Programm macht eine Vergleichsberechnung und wählt automatisch das beste Ergebnis für dich aus.

Verkehrsmittel spielt keine Rolle

Die Pauschale ist unabhängig vom Verkehrsmittel. Es ist also egal, wie du zur Arbeit kommst – denn es zählt nur die Kilometeranzahl der zurückgelegten Strecke. Abgedeckt werden:

Übrigens: Es spielt keine Rolle, ob es sich bei dem Pkw um deinen eigenen handelt. Du bekommst die Entfernungspauschale auch dann, wenn du das Auto deines Partners nutzt oder im Rahmen einer Fahrgemeinschaft mitgenommen wirst.

4.500 Euro Höchstbetrag

Bis zu 4.500 Euro kannst du mithilfe der Pendlerpauschale von der Steuer absetzen – das lohnt sich! In der Regel ist das der größte Hebel, den du bei der Steuererklärung hast.

Der Höchstbetrag gilt nicht für Fahrten mit deinem eigenen Pkw oder einem solchen, der dir zur Nutzung überlassen wurde. Hast du allerdings höhere Ausgaben, musst du sie beim Finanzamt nachweisen können.

Pendlerpauschale mit WISO Steuer berechnen

Auch für Azubis und Studenten

Noch nicht im Berufsleben angekommen? Kein Problem! Auch während der Ausbildung und des Studiums kannst du die Pendlerpauschale nutzen. Das geht so:

Fahrtkosten im Studium

Für Studenten gilt: Im Vollzeitstudium ist die Uni deine erste Tätigkeitsstätte. Du kannst für Fahrten zur Uni oder Fachhochschule die Pendlerpauschale angeben.

Bei einem Dualstudium kommt es bei den Fahrtkosten darauf an, was dein Arbeitgeber als erste Tätigkeitsstätte für die Dauer des Studiums im Vertrag festgelegt hat. Ist das dein Ausbildungsbetrieb, gilt Folgendes:

Bist du mit öffentlichen Verkehrsmitteln unterwegs? Wenn deine Kosten für Fahrkarten beziehungsweise Semesterticket höher waren als die errechnete Kilometerpauschale, kannst du die tatsächlichen Kosten ansetzen.

Übrigens: Wenn du für mehrere Wochen in einer anderen Betriebsstätte deines Arbeitgebers bist, zählt das auch als Dienstreise. Ein weiterer Vorteil ist, dass du zusätzlich Pauschalen für Verpflegungsmehraufwand und Übernachtung erhalten kannst.

Fahrtkosten während der Ausbildung: Das ist wichtig

Wie bei dualen Studenten können auch Auszubildende ihre Fahrten zum Ausbildungsbetrieb mit der Entfernungspauschale absetzen.

Der Besuch der Berufsschule gilt steuerlich als auswärtige Tätigkeit und kann daher mit der Dienstreisepauschale abgesetzt werden (0,30 Euro pro gefahrenen Kilometer). Wenn die tatsächlichen Ausgaben für ÖPNV-Fahrkarten höher waren, können diese Kosten abgezogen werden.

Wer den Unterricht nicht nur ein bis zweimal die Woche, sondern Blockunterricht über mehrere Monate absolviert, kann ebenso die Kosten als Reisekosten für die gesamte Dauer absetzen.

Beispiel: Fahrtkosten bei Azubis

Ausbildungsbetrieb: 20 km x 0,30 Euro x 122 Arbeitstage = 732 Euro

Berufsschule: 22 km x 0,30 Euro x 98 Schultage = 646,80 Euro

Insgesamt kannst du Fahrtkosten in Höhe von 1.378,80 Euro als Werbungskosten in der Steuererklärung absetzen.

Warst du mit Bus und Bahn unterwegs, musst du dich entscheiden: Entweder du nutzt die Pendlerpauschale oder du gibst die Gesamtkosten deiner Fahrkarten an. Wenn du mit dem Auto zum Bahnhof fährst und von dort aus mit der Bahn weiterfährst, gilt dasselbe.

Diese Besonderheiten gibt es für Arbeitnehmer

Grundsätzlich kann jeder Arbeitnehmer von der Pendlerpauschale profitieren – egal, mit welchem Verkehrsmittel du zum Büro kommst. Diese Punkte solltest du aber noch beachten:

Dienstwagen

Hast du einen Dienstwagen, den du auch privat nutzen darfst, musst du dafür Steuern zahlen. In der Praxis wird das oft durch die sogenannte pauschal berechnet.

Gute Nachrichten: Der Arbeitsweg zählt zu deinen Privatfahrten. Deswegen kannst du auch bei einem Dienstwagen die Entfernungspauschale bei der Steuererklärung angeben.

Jobticket, Deutschlandticket & Co.

Zahlt dein Arbeitgeber zusätzlich zum Gehalt einen Zuschuss zum Jobticket oder übernimmt die Kosten komplett, ist das für dich steuer- und sozialversicherungsfrei. Den Zuschuss musst du allerdings bei der Pendlerpauschale abziehen. Daher wird er in die jährliche Lohnsteuerbescheinigung eingetragen.

Alternativ kann dein Chef den Zuschuss zum Fahrticket pauschal mit 25 Prozent versteuern (gegebenenfalls kommt noch Kirchensteuer und Soli dazu). Für dich bleibt der Zuschuss trotzdem steuer- und sozialversicherungsfrei. Aber das hat den Vorteil, dass der Zuschuss dann nicht auf die Pendlerpauschale angerechnet wird.

Besonderheit: Bezuschusst dein Chef das Deutschlandticket mit mindestens 12,25 Euro (25 Prozent des Preises), erhältst du einen Rabatt von 5 Prozent. Voraussetzung ist ein Rahmenvertrag des Arbeitgebers mit einem Verkehrsverbund oder der Deutschen Bahn. Der Preis für das Ticket beträgt dann nur 46,55 Euro monatlich.

Wer mit dem öffentlichen Nahverkehr zur Arbeit fährt, kann das Ticket als Werbungskosten von der Steuer absetzen. Da das Deutschlandticket mit seinen 49 Euro sehr günstig ist, lohnt es sich jedoch oft steuerlich, die Pendlerpauschale in der Steuererklärung anzugeben.

Beispiel: Du fährst an 200 Arbeitstagen im Jahr mit dem Zug zur Arbeit. Dein Arbeitsweg beträgt mehr als 10 Kilometer. Dann ist die Pendlerpauschale für dich vorteilhafter:

WISO Steuer vergleicht beide Möglichkeiten für dich und wählt automatisch das bessere Ergebnis für dich aus. So erhältst du immer den größten Steuervorteil.

Private Nutzung erlaubt

Homeoffice-Tage

Hast du von zu Hause gearbeitet, kannst du dir 6 Euro pro Tag bei der Steuererklärung anrechnen lassen. Dabei handelt es sich um die sogenannte Homeoffice-Pauschale.

Wichtig ist: Du kannst in der Regel nur die Pendlerpauschale oder Homeoffice-Pauschale absetzen. Bist du vom heimischen Arbeitsplatz ins Büro gewechselt, kannst du für diesen Tag die Fahrtkosten angeben, nicht aber die 6 Euro. Die einzige Ausnahme für diese Regel sind Personen, denen an der ersten Tätigkeitsstätte kein Arbeitsplatz zur Verfügung steht – zum Beispiel Lehrer.

Doppelte Fahrtkosten bei Behinderung

Liegt eine Behinderung vor, kannst du unter bestimmten Voraussetzungen die doppelte Pauschale berechnen (also für Hin- und Rückweg).

Die Reisekostenpauschale in Höhe von 0,30 Euro für die tatsächlich gefahrenen Kilometer kannst du ohne weiteren Nachweis angeben. Die erhöhte Pauschale bekommst du, wenn:

Zusätzlich zur Entfernungspauschale darfst du dann auch deine Parkgebühren für das Abstellen des Autos während der Arbeitszeit ansetzen.

Andere berufliche Fahrten absetzen

Was ist, wenn die Fahrt nicht zwischen deinem Zuhause und dem Büro stattfindet? Welche steuerlichen Auswirkungen es gibt, fassen wir zusammen:

Kilometerpauschale für Dienstreisen

Für die Berechnung deiner Fahrtkosten ist die sogenannte erste Tätigkeitsstätte wichtig. Diese ist in der Regel dein fester Arbeitsplatz, den du grundsätzlich an jedem Arbeitstag aufsuchst. Dein Arbeitgeber teilt dir diesen mit oder er steht in deinem Arbeitsvertrag. Im Zweifelsfall ist damit der Arbeitsort gemeint, an dem du hauptsächlich arbeitest.

Bist du aus beruflichen Gründen an anderen Orten unterwegs, befindest du dich auf einer Dienstreise. Und diese Reisen kannst du in der Steuererklärung angeben, solange sie dir noch nicht von deinem Chef erstattet wurden.

Zur Dienstreise gehören:

Bist du mit deinem eigenen Auto gefahren, kannst du dir Geld vom Finanzamt zurückholen. Und zwar pauschal 0,30 Euro pro Kilometer. Wurde dir ein Dienstwagen zur Verfügung gestellt, gibt es keinen Steuervorteil für dich, denn dein Arbeitgeber hat die Kosten getragen.

Beachte hierbei, dass du die Kilometerpauschale für jeden gefahrenen Kilometer ansetzen darfst – also Hin- und Rückfahrt. Im Gegensatz dazu darf bei deinem täglichen Arbeitsweg nur die einfache Fahrt (Hinfahrt) mit der Pendlerpauschale angesetzt werden.

Beispiel: Kilometerpauschale für die Dienstreise absetzen

250 Kilometer x 2 (Hin- und Rückfahrt) x 0,30 Euro (Kilometerpauschale) = 150 Euro

Diesen Betrag setzt du nun einfach bei den Werbungskosten an.

Alternative: Individuellen Kilometersatz absetzen

Alternativ zur Kilometerpauschale kannst du deine Fahrtkosten auch mit dem individuellen Kilometersatz ermitteln. Die Berechnung der Reisekosten ist bei dieser Methode aber etwas komplizierter. Reist du viel, kann sich die Mühe aber durchaus lohnen – vor allem bei teureren Autos. Denn bei der Berechnung des individuellen Kilometersatzes werden auch alle tatsächlichen Kosten rund um den Unterhalt deines Autos mit einbezogen. Dazu gehören:

Voraussetzung ist, dass du alle tatsächlichen Ausgaben für die Fahrten nachweisen kannst. Am besten eignet sich hierzu ein Fahrtenbuch.

Beispiel: Eigenen Kilometersatz berechnen

Die Kosten für den PKW sind:

- Benzin: 5.000 €

- Reparaturen: 1.200 €

- Kfz-Steuer: 500 €

- Versicherung: 1.800 €

- Garagenmiete: 800 €

- Abschreibung: 6.000 €

Nun rechnest du folgendermaßen:

15.300 Euro (gesamte Kosten) : 40.000 (gefahrene Kilometer) = 0,38 Euro je Kilometer.

Du kannst somit ganze 8 Cent mehr pro gefahrenen Kilometer ansetzen – und das rechnet sich. Denn 38 Cent für 30.000 Kilometer ergeben insgesamt 11.400 Euro. Mit der Kilometerpauschale hättest du nur 9.000 Euro Fahrtkosten als Werbungskosten ansetzen können.

Mehrere Arbeitgeber

Mehrere Arbeitgeber bedeutet auch mehrere erste Tätigkeitsstätten. Bist du zwischendurch nach Hause gefahren, kannst du für jeden Arbeitsort die eigene Pendlerpauschale berechnen. Fährst du jedoch von einem Job direkt zum nächsten, musst du den Weg zum ersten Arbeitgeber als Umweg berechnen. Achtung: Der Umweg darf in diesem Fall maximal die Hälfte der gesamten Entfernung betragen.

Mehrere Wohnsitze

Fährst du von mehreren Wohnorten zur Arbeit, kannst du nur dann die Fahrten vom weiter entfernten Zuhause absetzen, wenn es sich um deinen Lebensmittelpunkt handelt.

Möglicherweise kommt für dich im Rahmen der doppelten Haushaltsführung auch das Eintragen von Familienheimfahrten infrage. Eine Fahrt pro Woche wird dann mit der Entfernungspauschale abgerechnet. Das sind 0,30 Euro pro Kilometer beziehungsweise 0,38 Euro ab dem 21. Entfernungskilometer.

FAQ: Pendlerpauschale

Wie hoch ist die Pendlerpauschale?

Gibt es ein Maximum bei der Entfernungspauschale?

Was ist meine erste Tätigkeitsstätte?

Bist du innerhalb eines Dienstverhältnisses an mehr als einem Ort beruflich tätig, ist nur ein Arbeitsplatz deine erste Tätigkeitsstätte. Die Fahrten zu einem anderen Einsatzort gelten dann als Dienstreise.

Kann ich die Pendlerpauschale für Hin- und Rückfahrt angeben?

Wie kann ich die Pauschale erhalten?

Ab wie viel Kilometer lohnt sich die Pendlerpauschale?

Ich arbeite im Homeoffice. Bekomme ich die Entfernungspauschale trotzdem?

Kann ich die Pauschale nutzen, wenn ich mit dem Fahrrad zur Arbeit fahre?

Kann ich einen Umweg zur Arbeit steuerlich absetzen?

Können Azubis Fahrtkosten absetzen?

Können Studenten Fahrtkosten absetzen?

Gilt die Pendlerpauschale auch bei Fahrgemeinschaften?

Mitfahrer müssen jedoch den Höchstbetrag von 4.500 Euro beachten. Wenn du selbst gefahren bist, kannst du die Entfernungspauschale unbegrenzt nutzen.

Welche Fahrtkosten gelten bei Dienstreisen?

Kann ich Fahrtkosten zur Schule für mein Kind absetzen?

Kann ich Fahrtkosten zur Abendschule absetzen?

Kann ich die Pendlerpauschale auch für Flüge bekommen?

Gibt es die Entfernungspauschale auch für Minijobber?

Ich habe mehrere Jobs. Bekomme ich auch mehrere Pendlerpauschalen?

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Quelle: Bundesregierung