Zusätzlich zum Monatsgehalt können Arbeitnehmer sich auch über verschiedene Benefits freuen. Diese zählen als geldwerter Vorteil zum Arbeitslohn – und sind natürlich auch für die Steuer wichtig. Was in die Steuererklärung gehört und wo gespart werden kann, zeigen wir hier.

Schnelleinstieg

Kurz & knapp

- Geldwerte Vorteile sind Extras vom Arbeitgeber wie Jobtickets oder Gutscheine

- Sie sind meist steuerpflichtig, bleiben aber unterhalb von Freibeträgen steuerfrei

- WISO Steuer übernimmt sie automatisch in deine Steuererklärung

Was ist ein geldwerter Vorteil?

Geldwerte Vorteile sind Extras, die dein Arbeitgeber dir gewährt – wie zum Beispiel Jobticket, Firmenwagen oder Gutscheine. Sie gelten als Teil deines Gehalts. Grundsätzlich musst du diese Leistungen versteuern, aber unterhalb bestimmter Freibeträge und Freigrenzen bleiben sie steuerfrei oder du profitierst von geringeren Steuersätzen.

Steuerfrei bleiben sie, wenn die Kostenübernahme überwiegend den Interessen des Arbeitgebers dient. Das gilt auch, wenn er am Arbeitsplatz Mineralwasser, Kaffee und Obst kostenlos zur Verfügung stellt.

Typische Beispiele für Arbeitgeber-Benefits

Wie werden geldwerte Vorteile versteuert?

Geldwerte Vorteile gelten als Teil deines Einkommens und sind daher oft steuerpflichtig. Dabei gibt es Unterschiede in der Art der Zahlung:

Ein Gehaltsextra ist ein Vorteil, den du zusätzlich zu deinem regulären Gehalt erhältst. Solche Extras können unter bestimmten Voraussetzungen steuerfrei sein, was sowohl für dich als auch deinen Arbeitgeber attraktiv ist. Beispiele hierfür sind:

- Sachbezüge: Gutscheine oder Sachleistungen etwa sind bis zu einem Wert von 50 Euro pro Monat steuerfrei. Wird dieser Betrag überschritten, ist der gesamte Vorteil steuerpflichtig.

- Zuschüsse zur Gesundheitsförderung: Dein Arbeitgeber kann Maßnahmen zur Gesundheitsförderung, wie zum Beispiel Präventionskurse, bis zu einem Betrag von 600 Euro im Jahr steuerfrei gewähren.

Verzichtest du auf einen Teil deines Gehalts und erhältst dafür einen geldwerten Vorteil, wie zum Beispiel ein Dienstfahrrad, ist dieser Vorteil steuer- und sozialversicherungspflichtig, da er als reguläres Einkommen gilt. Steuerfreiheit gibt es für Leistungen aus einer Gehaltsumwandlung nicht.

Die Steuerfreiheit hängt also davon ab, ob du das Extra „on top“ bekommst oder aus dem Gehalt umgeschichtet wird.

Diese Freibeträge gelten für steuerfreie Arbeitgeberleistungen

Für geldwerte Vorteile gibt es steuerliche Regelungen, die zwischen Freibeträgen und Freigrenzen unterscheiden:

Dein Arbeitgeber gibt dir monatlich Gutscheine im Wert von 60 Euro. Die steuerfreie Freigrenze für Sachbezüge liegt bei 50 Euro pro Monat. In diesem Fall musst du die gesamten 60 Euro versteuern.

Hier ein Überblick der Grenzbeträge:

| Arbeitgeberleistung | Steuerfreibetrag oder -grenze | Betrag |

|---|---|---|

| Sachbezüge | Freigrenze | 50 € |

| Personalrabatte | Freibetrag | 1.080 € |

| Gesundheitsförderung | Freibetrag | 600 € |

| Kindergartenzuschuss | keine Begrenzung | keine Begrenzung |

| Kurzfristige Kinderbetreuung zu Hause | Freibetrag | 600 € |

| Externes Fitnessstudio (als Gesundheitsförderung oder Sachbezug) | Freigrenze | 50 € |

| Betriebsinternes Fitnessstudio | keine Begrenzung | keine Begrenzung |

| Zusatzversicherungen | Freibetrag | 50 € |

Geldwerte Vorteile richtig versteuern

Lass WISO Steuer die Lohnsteuerbescheinigung automatisch ausfüllen – zum Beispiel per Foto. Sofort siehst du das Ergebnis.

Geldwerten Vorteil in die Steuererklärung eintragen

Die Höhe des geldwerten Vorteils findest du in der Lohnsteuerbescheinigung, die dein Arbeitgeber dir jedes Jahr ausstellt. Diese Angaben trägst du in der Steuererklärung in der Anlage N ein.

Unser Tipp: Nutzt du WISO Steuer, werden die Daten automatisch übernommen – ganz ohne Formulare ausfüllen. Das spart Zeit und Nerven. Kein Grübeln, kein Suchen: Die Informationen sind direkt an der richtigen Stelle. Außerdem zeigt dir das Programm sofort, wie sich der geldwerte Vorteil auf deine Steuererstattung auswirkt.

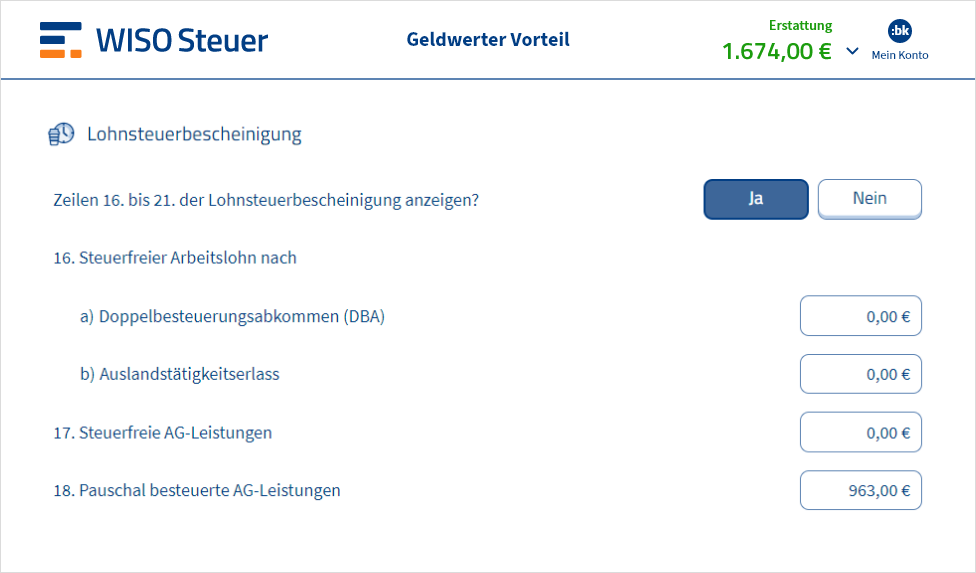

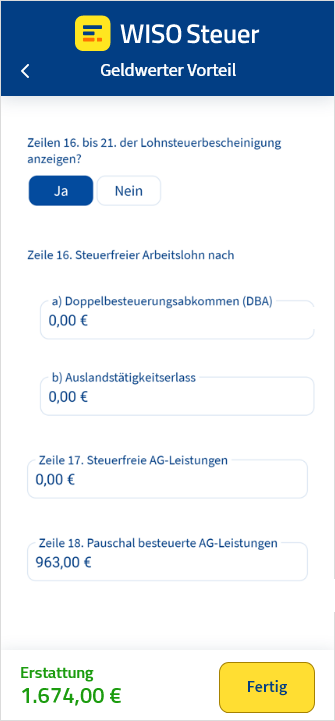

Noch keinen Steuer-Abruf aktiviert? Kein Problem! Gehe in den Bereich Arbeitnehmer, Betriebsrentner und Pensionäre > Lohnsteuerbescheinigungen. Wähle bei der Frage Zeilen 16 bis 21 der Lohnsteuerbescheinigung anzeigen? einfach Ja aus. Nun kannst du deine Zahlen eintragen.

Steuerfreie Arbeitgeberleistungen im Detail

Erhältst du das Extra von deinem Arbeitgeber zusätzlich zu deinem normalen Lohn, kannst du auch bei der Steuer sparen. Hier sind die häufigsten Extras vom Chef und deren steuerliche Regelungen:

1. Firmenwagen

Ob du für deinen Firmenwagen Steuern zahlen musst, hängt davon ab, wie du ihn nutzt. Darfst du das Auto nur für betriebliche Zwecke fahren, bleibt es steuerfrei.

Fährst du den Firmenwagen auch privat, entsteht für dich ein finanzieller Vorteil – und der ist steuerpflichtig. Die häufigste Methode der Besteuerung ist die 1-Prozent-Regelung, bei der monatlich 1 Prozent des Bruttolistenpreises des Fahrzeugs als geldwerter Vorteil angesetzt wird. Alternativ kannst du ein Fahrtenbuch führen, um die tatsächliche Nutzung zu dokumentieren. Das lohnt sich bei teuren Fahrzeugen, wenn du wenig privat fährst.

Besondere Steuervorteile gibt es übrigens für E-Autos und Plug-In-Hybride.

2. Jobrad

Wenn du Steuern sparen möchtest, ist ein E-Bike eine gute Wahl. Seit 2019 ist die private Nutzung eines E-Bikes steuerfrei – und das bleibt voraussichtlich bis 2030 so. Es muss aber nicht unbedingt ein E-Bike sein: Auch ein normales Dienstfahrrad, das dir dein Chef zusätzlich zum Gehalt überlässt, ist steuerfrei.

Wichtig: Das Fahrrad muss extra zum Gehalt gestellt werden. Wenn du dafür auf einen Teil deines Gehalts verzichtest, wird der geldwerte Vorteil versteuert – mit der 1-Prozent-Regelung. Aber keine Sorge: Es wird nur ein Viertel des Bruttolistenpreises berechnet. Weiterer Vorteil: Fahrten zwischen Wohnung und Arbeitsplatz zählen nicht extra dazu, was eine zusätzliche Ersparnis bedeutet

3. Jobticket

Das Jobticket für berufliche Fahrten wirkt sich nicht auf die 50-Euro-Freigrenze für Sachbezüge aus. Das heißt, wenn dir dein Arbeitgeber das Jobticket spendiert, kannst du darüber hinaus trotzdem noch Sachbezüge bis zu 50 Euro steuer- und abgabenfrei bekommen.

Erhältst du von deinem Arbeitgeber einen Zuschuss oder das komplette Jobticket, ist das für dich steuerfrei. Allerdings musst du den Wert des Tickets bei der Berechnung der Pendlerpauschale abziehen (steht in deiner Lohnsteuerbescheinigung).

Beispiel: Dein Arbeitgeber stellt dir ein Jobticket im Wert von 60 Euro pro Monat steuerfrei zur Verfügung – das sind 720 Euro im Jahr.

Bei einem Arbeitsweg von 15 Kilometern könntest du normalerweise 990 Euro Pendlerpauschale (220 Arbeitstage x 15 km x 0,30 Euro) ansetzen. Mit dem steuerfreien Jobticket musst du den Betrag des Tickets abziehen: 990 Euro – 720 Euro = 270 Euro.

Dazu gibt es eine alternative Vorgehensweise: Einen steuerpflichtigen Sachbezug könnte der Arbeitgeber pauschal mit 25 Prozent versteuern. In diesem Beispiel sind das in jedem Monat circa 17,17 Euro, also rund 206 Euro im Jahr. Dieser Betrag wird folgendermaßen ermittelt:

Pauschale Lohnsteuer: 60 Euro x 25 % = 15 Euro

zuzüglich 5,5 % Solidaritätszuschlag: + 0,82 Euro

Zuzüglich ggf. 9 % Kirchensteuer: + 1,35 Euro

Vorteil bei dieser Alternative: Der Betrag von 60 Euro wird nicht in der Lohnsteuerbescheinigung ausgewiesen und du kannst deine Entfernungspauschale ungekürzt in der Steuererklärung angeben. Manchmal übernimmt sogar der Arbeitgeber die Pauschalsteuer.

Hinweis: Das funktioniert auch mit dem Deutschland-Ticket als Jobticket.

4. Fahrtkosten

Dein Chef kann dir auch einen Zuschuss zu deinen Fahrtkosten zahlen, wenn du mit deinem privaten Pkw zur Arbeit fährst. Auch hier gilt die Grenze von 50 Euro pro Monat, damit er steuerfrei bleibt. Liegt der Zuschuss darüber, gibt es zwei Optionen:

Wichtig: Der Fahrtkostenzuschuss darf in beiden Fällen maximal so hoch sein wie deine Pendlerpauschale.

5. Verpflegung und Übernachtung

Auch Mahlzeiten, die dein Arbeitgeber kostenlos oder vergünstigt anbietet – etwa in der Kantine oder per Essensgutschein – sind geldwerte Vorteile. Für Frühstück, Mittag- und Abendessen gelten die sogenannten Sachbezugswerte. Diese werden in der Sozialversicherungsentgeltverordnung jedes Jahr neu festgelegt. Zahlst du selbst mindestens den Sachbezugswert, dann ist das verbilligte Essen lohnsteuer- und sozialversicherungsfrei.

Beispiel: Der amtliche Sachbezugswert für ein Mittagessen im Jahr 2025 beträgt 4,40 Euro. Bekommst du es kostenlos, gilt dieser Betrag als steuerpflichtiger geldwerter Vorteil. Zahlst du für dein Mittagessen mindestens 4,40 Euro, fallen keine Steuern und Abgaben an. Zahlst du aber nur 4 Euro, musst du einen geldwerten Vorteil von 40 Cent versteuern – entweder mit deinem persönlichen Steuersatz oder pauschal mit 25 Prozent. Oft übernimmt der Arbeitgeber die Pauschalsteuer.

Verpflegung: Sachbezugswerte 2024 und 2025

Diese Werte gelten in 2024:

| Mahlzeit | Monatlich | Täglich |

|---|---|---|

| Frühstück | 65,00 € | 2,17 € |

| Mittagessen | 124,00 € | 4,13 € |

| Abendessen | 124,00 € | 4,13 € |

| Vollverpflegung | 313,00 € | 10,43 € |

Für 2025 wurden sie folgendermaßen angepasst:

| Mahlzeit | Monatlich | Täglich |

|---|---|---|

| Frühstück | 69,00 € | 2,30 € |

| Mittagessen | 132,00 € | 4,40 € |

| Abendessen | 132,00 € | 4,40 € |

| Vollverpflegung | 333,00 € | 11,10 € |

Unterkunft: Sachbezugswerte 2024 und 2025

Viele Arbeitgeber bieten ihren Mitarbeitern und Auszubildenden günstige oder kostenlose Unterkünfte an, zum Beispiel Lehrlingsheime oder Übernachtungsmöglichkeiten für Saisonkräfte.

Der geldwerte Vorteil solcher Unterkünfte wird über einen festen amtlichen Sachbezugswert ermittelt. Für das Jahr 2024 beträgt dieser monatlich 278 Euro (2025: 282 Euro).

Je nach Unterkunftsart und Anzahl der Mitbewohner kann sich dieser Betrag reduzieren:

- Jugendliche und Azubis: Der Sachbezugswert wird um 15 Prozent auf 236,30 Euro (2025: 239,70 Euro) gesenkt.

- Gemeinschaftsunterkunft: Ebenfalls um 15 Prozent auf 236,30 Euro (2025: 239,70 Euro) verringert sich der Sachbezugswert bei einer Gemeinschaftsunterkunft. Damit sind beispielsweise Wohnheime mit gemeinsamer Dusche oder Küche gemeint.

Wenn die Unterkunft von mehreren Personen geteilt wird:

- 2 Beschäftigte: Minderung um 40 Prozent

- 3 Beschäftigte: Minderung um 50 Prozent

- Mehr als 3 Beschäftigte: Minderung um 60 Prozent

Überlassung einer Wohnung

Stellt der Arbeitgeber eine Wohnung bereit, wird der geldwerte Vorteil anhand der ortsüblichen Miete berechnet. Dabei können Faktoren wie die Nähe zum Betrieb oder Mietpreisgrenzen im sozialen Wohnungsbau berücksichtigt werden.

Ist die ortsübliche Miete nicht feststellbar, wird ein Wert von 4,89 Euro (2025: 4,95 Euro; bei einfacher Ausstattung nur 4,05 Euro) pro Quadratmeter und Monat angesetzt. Auch Nebenkosten wie Energie und Wasser fließen in die Berechnung ein.

Besonderheit: Zahlt der Arbeitnehmer mindestens zwei Drittel der ortsüblichen Miete und liegt diese unter 25 Euro pro Quadratmeter ohne umlagefähige Kosten, entfällt der geldwerte Vorteil komplett. So bleibt die Wohnungsüberlassung in diesen Fällen steuerfrei.

6. Dienstliche Hardware

Im Homeoffice-Zeitalter sind Firmen-Laptop und Diensthandy unverzichtbar. Der Clou: Diese Arbeitsmittel sind immer steuerfrei – selbst wenn du sie hin und wieder privat nutzt.

Du hast deinen Laptop selbst gekauft? Nutzt du ihn auch für deinen Job, kannst du deine Ausgaben als Werbungskosten absetzen. Wie das geht, erfährst du in diesem Beitrag:

7. Personalrabatte

Mitarbeiterrabatte sind ein beliebtes Extra, mit dem du als Angestellter ordentlich sparen kannst. Typische Beispiele sind Vergünstigungen beim Einkauf von Produkten oder Dienstleistungen des Unternehmens, bei dem du arbeitest.

Bis zu 1.080 Euro im Jahr bleiben diese Rabatte steuerfrei. Überschreitest du die Grenze, musst du den Betrag, der darüber liegt, versteuern.

Beispiel: Dein Arbeitgeber gewährt dir einen Mitarbeiterrabatt von 1.200 Euro im Jahr. In diesem Fall sind 1.080 Euro steuerfrei, die restlichen 120 Euro werden versteuert.

8. Kinderbetreuung

Für nicht schulpflichtige Kinder kann dein Arbeitgeber dir einen Kindergartenzuschuss zahlen. Dieser gilt für die Betreuung in einer Kita, im Kindergarten oder bei einer Tagesmutter. In manchen Fällen übernimmt dein Arbeitgeber sogar die gesamten Kosten.

Das Beste: Es gibt keine Wertgrenze für die Steuerfreiheit. Egal, wie hoch der Zuschuss ist, du zahlst keine Steuern darauf – auch dann nicht, wenn eigentlich dein Ehepartner die Kosten trägt.

Auch bei einer kurzfristigen Kinderbetreuung, zum Beispiel durch Kinderpfleger oder Verwandte in deinem Zuhause, kann dein Arbeitgeber dir ein Gehaltsextra zahlen. Damit dieses steuerfrei bleibt, gelten folgende Voraussetzungen:

9. Versicherungen

Unterstützt dich dein Arbeitgeber bei der Firmenrente (betriebliche Altersversorgung), geht das entweder durch einen Zuschuss oder vollständige Übernahme der Beiträge. So baust du ein zusätzliches finanzielles Polster für deinen Ruhestand auf, das deine gesetzliche Rente sinnvoll ergänzt.

Auch für Zusatzleistungen deiner Krankenversicherung (zum Beispiel Zahnersatz oder Krankenhausaufenthalte) kann dein Arbeitgeber dir ein Gehaltsextra zahlen. Damit das steuerfrei bleibt, gelten zwei Voraussetzungen:

10. Gesundheitsmaßnahmen

Egal ob Rückentraining in der Pause, Massagen oder Zuschüsse für die Physiotherapie – die Gesundheit am Arbeitsplatz gewinnt immer mehr an Bedeutung. Dein Arbeitgeber kann bis zu 600 Euro pro Jahr steuerfrei für deine Gesundheit ausgeben.

Das gilt für zertifizierte Gesundheitskurse und Maßnahmen für die betriebliche Gesundheitsförderung wie zum Beispiel:

- Kurse zur Stressbewältigung und Entspannung

- Bewegungstraining

- Ernährungsprogramme und

- Seminare zur Einschränkung einer Sucht (beispielsweise Anti-Raucher-Training)

Nicht dazu gehören Mitgliedschaften im Sportverein oder im Fitnessstudio. Doch wenn dein Arbeitgeber für dich eine Firmenmitgliedschaft im Fitnessstudio abgeschlossen hat, gibt es eine Möglichkeit für einen steuerfreien Zuschuss.Bis zu 50 Euro monatlich kann der Arbeitgeber hierfür steuerfrei zuschießen. Diese Freigrenze gilt aber für alle Sachzuwendungen zusammen. Wird sie überschritten, ist der gesamte Betrag steuerpflichtig.

FAQ: Geldwerter Vorteil

Was ist ein geldwerter Vorteil?

Muss ich einen geldwerten Vorteil versteuern?

Wie viel bleibt steuerfrei?

- Sachbezüge: bis 50 Euro pro Monat als Freigrenze

- Personalrabatte: bis 1.080 Euro pro Jahr

- Gesundheitsförderung: bis 600 Euro pro Jahr

- Kindergartenzuschuss: keine Begrenzung

Wo trage ich den geldwerten Vorteil in der Steuererklärung ein?

Welche Freibeträge gelten?

- Sachbezüge: 50 Euro pro Monat

- Personalrabatte: 1.080 Euro pro Jahr

- Kurzfristige Kinderbetreuung: bis 600 Euro pro Jahr

- Gesundheitsförderung: 600 Euro pro Jahr

Lass deine Steuer automatisch ausfüllen

Quelle: § 8 EStG (Einkommensteuergesetz)