Seit 2021 müssen deutlich weniger Menschen den Solidaritätszuschlag zahlen. Besserverdienende, Anleger und Kapitalgesellschaften zahlen den Soli aber weiterhin. Wer genau, erklären wir hier.

Schnelleinstieg

Kurz & knapp

- Der Solidaritätszuschlag ist ein Zuschlag auf die Einkommensteuer

- Seit 2021 gelten hohe Freigrenzen, sodass nur rund 10 Prozent den Soli zahlen müssen

- Nach Überschreiten der Freigrenze gibt es einen Bereich, in dem der Soli mit einem niedrigeren Satz als 5,5 Prozent festgesetzt wird

- Ob und wie viel Soli du zahlen musst, kannst du mit WISO Steuer berechnen

FAQ: Solidaritätszuschlag

Wann fällt Solidaritätszuschlag an?

Wie viel Prozent beträgt der Soli?

Wie hoch ist der Solidaritätszuschlag 2025?

Wie hoch ist der Solidaritätszuschlag 2024?

Wie hoch ist der Solidaritätszuschlag 2023?

Wie hoch ist der Soli 2022?

Wann muss ich keinen Solidaritätszuschlag zahlen?

Was ist die Bemessungsgrundlage für den Soli?

Wer muss Solidaritätszuschlag zahlen?

Der Solidaritätszuschlag ist eine Ergänzungsabgabe. Das heißt: Er wird als Zuschlag auf die Einkommen- und Körperschaftsteuer berechnet. Wie hoch der Soli ist, ist von der zu zahlenden Steuer abhängig. Grundsätzlich beträgt er 5,5 Prozent.

Seit 2021 gilt jedoch eine sehr hohe Freigrenze. Das Ergebnis: Nur rund jeder zehnte Einkommensteuerzahler muss den Solidaritätszuschlag zahlen.

In diesen Fällen geht der Soli automatisch an das Finanzamt:

Bisher: Vorläufigkeitsvermerk bei Soli-Zahlungen

Das Finanzamt setzte bislang den Soli wegen einiger Klagen vor dem Bundesverfassungsgericht seit dem Veranlagungszeitraum 2005 nur vorläufig fest. Das gilt auch für Zahlungen ab dem Steuerjahr 2020.

Allerdings hat das Bundesverfassungsgericht in seinem Urteil vom 26. März 2025 (2 BvR 1505/20) entschieden, dass der Soli verfassungsgemäß ist. Es ist daher damit zu rechnen, dass neue Steuerbescheide diesbezüglich keinen Vorläufigkeitsvermerk mehr erhalten. Ein festgesetzter Soli muss bezahlt werden.

Regeln vor 2021

Weil bis 2020 die Freigrenze bei einer Einkommensteuer von 972 Euro lag, mussten die meisten Soli bezahlen. Das hat sich seit 2021 deutlich geändert: Das Bundesfinanzministerium geht davon aus, dass jetzt 90 Prozent überhaupt keinen Soli mehr zahlen. Für 6,5 Prozent soll die Belastung geringer ausfallen und nur 3,5 Prozent zahlen weiterhin den vollen Satz von 5,5 Prozent.

Berechnung des Solidaritätszuschlags

Im Steuerbescheid wird der Solidaritätszuschlag in einem eigenen Abschnitt berechnet. Eltern profitieren davon, dass in einem ersten Schritt vom zu versteuernden Einkommen zusätzlich die Freibeträge für Kinder abgezogen werden. Das gilt auch dann, wenn bei der Berechnung der Einkommensteuer der Kinderfreibetrag nicht berücksichtigt wurde, weil das Kindergeld für die Eltern günstiger ist.

Auf dieser Basis ermittelt das Finanzamt im zweiten Schritt die Einkommensteuer als Bemessungsgrundlage für den Soli. Bei den meisten liegt dieser Wert unter dem freibleibenden Betrag (Freigrenze). Wenn das auch bei dir der Fall ist, dann steht in deinem Bescheid beim Soli 0 Euro.

Ab wann muss ich Solidaritätszuschlag zahlen?

Für das Jahr 2024 beträgt die Freigrenze bei einem Ledigen 18.130 Euro. Bei Paaren, die die Steuer gemeinsam machen, wird der Betrag verdoppelt (also 36.260 Euro). Das ist die sogenannte Nullzone. Nur wenn deine Einkommensteuer diese Freigrenze übersteigt, musst du überhaupt Soli zahlen.

Für 2025 wurde die Freigrenze auf 19.950 Euro (Alleinstehender) bzw. 39.900 Euro (Paare) erhöht. Bis zu einem zu versteuerndem Einkommen von knapp 73.500 Euro ist also kein Soli fällig. 2026 beträgt die Freigrenze 20.350 Euro bzw. 40.700 Euro Einkommensteuer.

| Jahr | Ledige | Ehepaare |

|---|---|---|

| Bis 2020 | 972 € | 1.944 € |

| 2021/2022 | 16.956 € | 33.912 € |

| 2023 | 17.543 € | 35.086 € |

| 2024 | 18.130 € | 36.260 € |

| 2025 | 19.950 € | 39.900 € |

| 2026 | 20.350 € | 40.700 € |

Milderungszone führt zu geringerem Soli

Nur weil deine Einkommensteuer die Soli-Freigrenze überschreitet, werden nicht gleich die vollen 5,5 Prozent als Solidaritätszuschlag berechnet. Stattdessen gibt es in der sogenannten Milderungszone einen gleitenden Übergang. Wenn du nur knapp über der Freigrenze liegst, zahlst du nur wenige Euro Soli.

Mit steigendem Einkommen erhöht sich auch der Soli. Die vollen 5,5 Prozent Solidaritätszuschlag müssen aber nur rund 3,5 Prozent der Einkommensteuerzahler zahlen. Im Jahr 2025 ist das der Fall ab einer Einkommensteuer von 33.760 Euro (bei Zusammenveranlagung ab 67.520 Euro). Das entspricht einem zu versteuerndem Einkommen von 114.300 Euro. Hier eine Übersicht der letzten Jahre:

| Steuerliche Veranlagung | 2021/2022 | 2023 | 2024 | 2025 |

|---|---|---|---|---|

| Einzelveranlagung | 31.527,56 € | 32.619,02 € | 33.710,47 € | 33.760 € |

| Zusammenveranlagung | 63.055,13 € | 65.238,03 € | 67.420,94 € | 67.520 € |

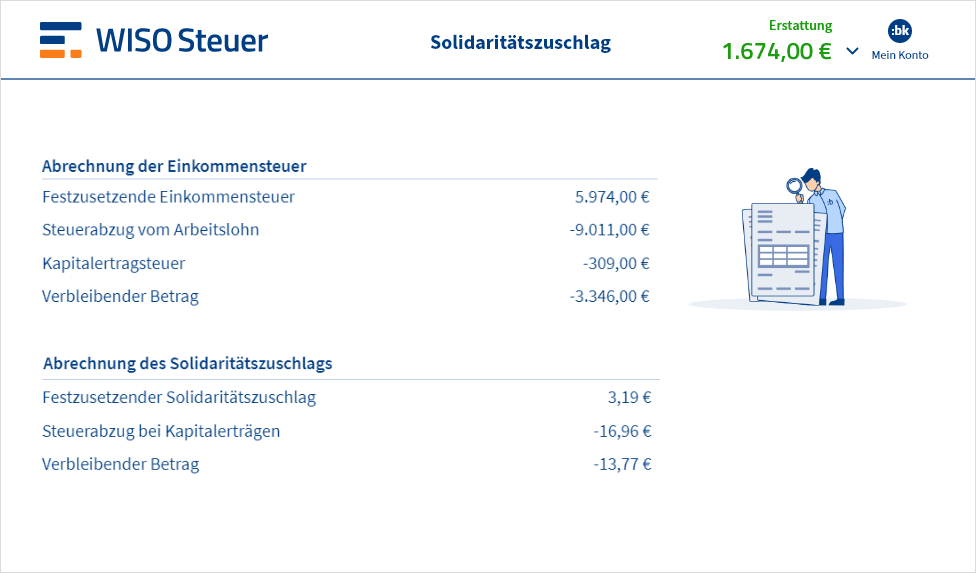

Solidaritätszuschlag mit WISO Steuer berechnen

Solidaritätszuschlag in die Steuererklärung eintragen

Hat dein Arbeitgeber bereits von deinem Lohn neben der Einkommensteuer auch Soli einbehalten, findest du diese Abzüge in der Lohnsteuerbescheinigung. Mit WISO Steuer übernimmst du diese Daten automatisch in deine Steuererklärung. Du musst deine Bescheinigung nicht mehr heraussuchen und Zeile für Zeile abtippen.

Der Soli wird ähnlich wie die Kirchensteuer auf Basis der Einkommensteuer ermittelt. Während die Kirchensteuer als Sonderausgabe abgezogen werden darf, gilt das aber für den Soli nicht.

Erfolglose Verfassungsbeschwerde

Der Solidaritätszuschlag wurde 1991 zunächst nur für ein Jahr eingeführt, um einmalige staatliche Zusatzausgaben zu finanzieren. Seit 1995 erhebt ihn der Staat aufgrund der Lasten für die Wiedervereinigung Deutschlands als unbefristeten Steuerzuschlag. Der Soli fließt ausschließlich in den Bundeshaushalt.

Bis 2020 kassierte der Bund rund 20 Milliarden Euro jährlich. Seit 2021 hat er die Freigrenze so stark erhöht, dass rund 90 Prozent der Zahler der veranlagten Einkommensteuer nicht mehr mit dem Soli belastet sind. Aktuell nimmt er mit dem Soli noch knapp 13 Milliarden Euro pro Jahr ein.

Kritiker des Soli weisen darauf hin, dass er als Ergänzungsabgabe nicht dauerhaft erhoben werden darf. Der Solidaritätszuschlag sollte nur vorübergehende Bedarfsspitzen decken.

Damit argumentierten 6 Bundestagsabgeordnete in einer Verfassungsbeschwerde. Sie wollten erreichen, dass der Soli entfällt, weil es keinen besonderen Finanzbedarf mehr für die Wiedervereinigung gäbe. Außerdem kritisierten sie die Ungleichbehandlung von verschiedenen Einkommensbeziehern ab 2021. Die Klage bezog sich auf die Jahre 2020 und 2021.

Das Bundesverfassungsgericht hat aber die Verfassungsbeschwerde zurückgewiesen (Urteil vom 26. März 2025, 2 BvR 1505/20). Das Gericht stellte fest, dass für eine Ergänzungsabgabe ein aufgabenbezogener finanzieller Mehrbedarf des Bundes erforderlich ist. Diesen müsse der Gesetzgeber aber nur in seinen Grundzügen umreißen. Der Soli soll den wiedervereinigungsbedingten Mehrbedarf finanzieren. Ein offensichtlicher Wegfall des Mehrbedarfs könnte dazu führen, dass die Abgabe verfassungswidrig werden könnte. Insofern treffe den Gesetzgeber eine Beobachtungsobliegenheit. Das Gericht stellte aber fest, dass es auch nach 2020 noch Kosten gebe, die im Zusammenhang mit der Wiedervereinigung stehen. Deshalb kommt das Bundesverfassungsgericht zum Schluss: Eine Verpflichtung des Gesetzgebers zur Aufhebung des Solidaritätszuschlags ab dem Jahr 2020 bestand und besteht nicht.

Folge: Solange der Bund einen finanziellen Mehrbedarf für die Wiedervereinigung hat, darf er den Soli weiter erheben. Das kann noch einige Jahre andauern. Allerdings muss der Gesetzgeber die Ausgestaltung und die wiedervereinigungsbedingten Kosten regelmäßig überprüfen.

Zuvor hat sich in dieser Angelegenheit der Bundesfinanzhof (BFH) positioniert. Er hält die Erhebung des Soli in den Jahren 2020 und 2021 noch für verfassungsgemäß (IX R 15/20, Urteil vom 17.1.2023). Allerdings sei die Finanzierung der Wiedervereinigung eine Aufgabe für 30 Jahre. Aus Sicht der BFH-Richter bestünden nach dieser Argumentation ab 2025 verfassungsrechtliche Zweifel am Fortbestand des Solis.

Du möchtest WISO Steuer ausprobieren?

Starte jetzt einfach deinen kostenlosen Test. Anonym, ohne Verpflichtungen und so lange du möchtest. Erst bei der Abgabe an das Finanzamt fallen Gebühren an.

Das heißt: Null Risiko für dich.

Quelle: Solidaritätszuschlaggesetz 1995 (BMJ)