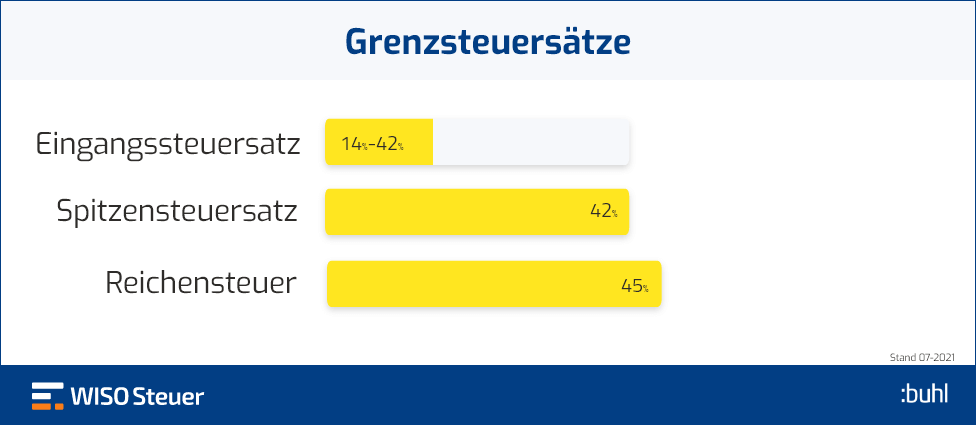

Jeder Arbeitnehmer muss Steuern zahlen. Doch nicht jeder bezahlt gleich viel. Im Gegenteil: Zwischen dem Eingangssteuersatz und dem Spitzensteuersatz liegt eine ordentliche Kluft. Doch wie hoch ist der Spitzensteuersatz eigentlich und für wen fällt er an?

Schnelleinstieg

Kurz & knapp

- Nach der Reichensteuer ist der Spitzensteuersatz der höchste Steuersatz, der in Deutschland gezahlt werden muss

- Je höher das Einkommen, desto höher ist dein persönlicher Steuersatz

- Bis zum Grundfreibetrag musst du keine Steuer auf das Gehalt zahlen

Was ist der Spitzensteuersatz?

In Deutschland muss jeder Arbeitnehmer Steuern zahlen. Wie viel hängt davon ab, wie hoch das jährliche zu versteuernde Einkommen ist. Denn generell gilt: Wer mehr verdient, muss auch mehr Steuern zahlen. Jeder Arbeitnehmer hat also je nach Einkommen einen festen Steuersatz.

Die gute Nachricht: Die Steuerhöhe ist nicht unendlich. Der Spitzensteuersatz liegt bei aktuell 42 Prozent. Für richtige Großverdiener geht’s aber noch höher: Die Reichensteuer beträgt aktuell 45 Prozent.

Wann muss ich den Spitzensteuersatz zahlen?

Achtung: Auch hier ist das zu versteuernde Einkommen gemeint. Liegt dein Brutto-Gehalt über der Grenze, heißt das nicht gleich, dass du auch den Spitzensteuersatz zahlen musst. Denn erst müssen für die Steuerberechnung noch allerlei Freibeträge und Abzüge gegengerechnet werden.

Beispiel: Spitzensteuersatz

Ergebnis: Obwohl du mit deinem Brutto oberhalb der Grenze liegst, musst du noch nicht den Spitzensteuersatz von 42 Prozent zahlen.

Reichensteuer – wie hoch ist sie?

Neben dem Spitzensteuersatz gibt es für die, die besonders gut verdienen, einen noch höheren Steuersatz. Die sogenannte Reichensteuer liegt bei sage und schreibe 45 Prozent und betrifft alle, die über 277.826 Euro (seit 2022) jährlich verdienen. Bei zusammenveranlagten Ehepartnern muss die Reichensteuer ab einem zu versteuernden Einkommen von 555.652 Euro gezahlt werden.

Was ist der Grenzsteuersatz?

Wie bereits erwähnt, steigt mit dem Einkommen auch der Steuersatz. Und hier kommt der Grenzsteuersatz ins Spiel. Denn dieser legt fest, wie viel Steuern du zahlen musst, wenn du mehr verdienen würdest. Das ist sozusagen dein persönlicher Spitzensteuersatz. Der Grenzsteuersatz gibt an, wie viel Prozent des nächsten zu verdienenden Euros an das Finanzamt als Steuer abgeführt werden müssen.

Beispiel: Grenzsteuersatz

Ergebnis: Bekommst du eine Gehaltserhöhung, durch die dein zvE auf 46.000 Euro steigt, würde die Differenz (46.0000 Euro – 45.000 Euro = 1.000 Euro) mit 36,6 Prozent besteuert werden.

Muss ich immer Steuern zahlen?

Zum Glück musst du nicht in jedem Fall auf dein Gehalt Steuern zahlen. Denn: In Deutschland gibt es den Grundfreibetrag. Das ist eine Grenze, bis zu der gar keine Steuern anfallen. Erst wenn du mehr verdienst, werden von deinem Gehalt Steuern abgezogen.

Kann es sein, dass ich zu viel Steuern gezahlt habe?

Ob Spitzensteuersatz oder nicht: Natürlich kann es passieren, dass im Laufe des Jahres mehr Lohnsteuer einbehalten wurde, als du eigentlich zahlen müsstest. Dadurch hattest du zwar im Jahr weniger Netto auf dem Konto, doch verloren ist das Geld nicht. Jetzt heißt es: Du musst selbst aktiv werden. Die jährliche Einkommensteuererklärung ist sozusagen eine Art Endabrechnung des Kalenderjahres, wo alle Einnahmen und Ausgaben zusammengezählt werden. Aber das Finanzamt prüft nur, ob du zu viel gezahlt haben, wenn du eine Steuererklärung einreichst.

Unser Tipp:

Steuererklärung ganz einfach mit WISO Steuer machen und kostenlos berechnen lassen, ob du Steuern erstattet bekommst. Wenn ja, kannst du deine Steuererklärung ganz bequem beim Finanzamt einreichen. Falls du keine Erstattung erhältst oder sogar eine Nachzahlung droht, hast du trotzdem keinen Nachteil. Denn du musst keine Steuererklärung abgeben, wenn du eine Nachzahlung befürchtest. Das gilt natürlich nicht, wenn du zur Abgabe verpflichtet sind oder das Finanzamt dich dazu aufgefordert hat.