Das Finanzamt möchte Belege sehen? Inzwischen können sie ganz einfach digital nachgereicht werden. Auch bei verlorenen Rechnungen gibt es Möglichkeiten, Ausgaben nachzuweisen. Wir zeigen, wie das funktioniert.

Schnelleinstieg

Kurz & knapp

- Belege musst du nur nachreichen, wenn das Finanzamt dich dazu auffordert

- Du kannst sie mit nur wenigen Klicks ans Finanzamt schicken

- Hast du einen Beleg verloren, kannst du einen Eigenbeleg erstellen

- Mit WISO Steuer kannst du deine Belege digital organisieren und aufbewahren

Wann muss ich Belege nachreichen?

Für Ausgaben in deiner Steuererklärung musst du in aller Regel die Art und Höhe der Kosten belegen können – zum Beispiel mit Rechnungen, Quittungen, Verträgen oder Kontoauszügen. Du musst die Belege allerdings nur dann einreichen, wenn dich das Finanzamt dazu auffordert. Beim Einreichen der Steuererklärung brauchst du die Unterlagen daher zunächst nicht mitzuschicken.

Wann fragt das Finanzamt nach? Hier gibt es eine Faustregel: Je bedeutender ein Sachverhalt ist, desto wahrscheinlicher musst du Nachweise vorlegen. Als bedeutend gilt ein Sachverhalt in der Regel, wenn er

Die Aufforderung, Nachweise vorzulegen, erhältst du per Brief. Damit bist du dazu verpflichtet, die geforderten Belege einzureichen. Versäumst du das, streicht das Finanzamt einfach die entsprechenden Ausgaben und dein Steuervorteil geht somit verloren.

Damit das nicht passiert, solltest du die Frist im Brief im Auge behalten. In der Regel hast du dafür 14 bis 30 Tage Zeit. Deine Nachweise kannst du per Post nachreichen. Schneller geht es digital, zum Beispiel mit WISO Steuer.

Mehr Details, weniger Nachfragen

WISO Steuer unterstützt dich dabei: Im Programm kannst du alle relevanten Details einfach erfassen und übersichtlich darstellen. Solche Kostenaufstellungen mit Detailangaben kannst du dann auch ans Finanzamt weitergeben, wenn es nachhakt.

Belegvorlagepflicht vs. Belegvorhaltepflicht

Auch die Finanzämter haben keine Lust auf den Papierkram: Seit 2017 gibt es die sogenannte Belegvorhaltepflicht. Konkret bedeutet das: Du reichst keine Belege mit der Steuererklärung ein. Erst wenn das Finanzamt ausdrücklich danach fragt, musst du sie vorlegen.

Gibst du alles gesammelt mit deiner Erklärung beim Finanzamt ab (zum Beispiel per Post), kann es sein, dass das Finanzamt diese Belege zunächst ungeprüft zurücksendet und später wieder anfordert – unnötige Arbeit für beide Seiten.

In einigen Ausnahmefällen ist es aber sinnvoll, die Belege gleich mit der Erklärung einzureichen. Zum Beispiel, wenn du erstmals einen Behindertenpauschbetrag beantragst. Mit WISO Steuer weißt du es besser: Das Programm gibt dazu an passender Stelle Hinweise, ob es sinnvoll ist, den Nachweis gleich mitzuschicken.

Bis 2017 galt übrigens die sogenannte Belegvorlagepflicht: Das Finanzamt hatte erwartet, dass Nachweise beispielsweise für Werbungskosten, Spendenquittungen oder Handwerkerrechnungen zusammen mit der Steuererklärung eingereicht werden.

Wie lange muss ich Belege aufbewahren?

Du solltest deine Belege nicht zu vorschnell in den Papierkorb werfen. Das Finanzamt kann auch nach Jahren noch nachfragen. Daher solltest du alle wichtigen Nachweise zumindest so lange aufbewahren, bis dein Steuerbescheid ankommt.

Ist der Steuerbescheid mit einem Vorläufigkeitsvermerk oder unter Vorbehalt versehen worden, solltest du die Belege unbedingt weiterhin archivieren.

Gleiches gilt, wenn du Einspruch gegen den Bescheid einlegen willst. Daher empfehlen wir dir, die Steuerunterlagen nach Abgabe der Steuererklärung mindestens 4 Jahre lang aufzuheben. Dann hast du alles griffbereit, wenn du Kosten nachweisen musst. Für Selbstständige und Gewerbetreibende gelten andere Regeln: Sie sind an die gesetzlichen Aufbewahrungsfristen gebunden. Zwischen 6 und 10 Jahren müssen sie geschäftliche Aufzeichnungen und Rechnungen aufheben.

Einige Belege sind aber nicht nur für die Steuer wichtig, zum Beispiel Garantien, Mietverträge oder Meldungen zur Sozialversicherung. Diese solltest du daher ebenfalls aufbewahren.

| Art des Belegs | Aufbewahrungsfrist |

|---|---|

| Spendenbescheinigungen | 1 Jahr |

| Handwerkerrechnungen | 2 Jahre |

| Arztrechnungen | 3 bis 30 Jahre |

| Mietverträge, Übergabeprotokolle | 4 Jahre nach Mietende |

| Belege von Spitzenverdienern (Einkommen > 500.000 €) | 6 Jahre |

| Geschäftsunterlagen | 10 Jahre |

So funktioniert die elektronische Belegnachreichung

Einfach und ohne Chaos auf dem PC geht es mit WISO Steuer. Lade dir die App Steuer-Scan auf deinem Smartphone herunter und fotografiere Belege einfach ab. Danach geht’s so weiter:

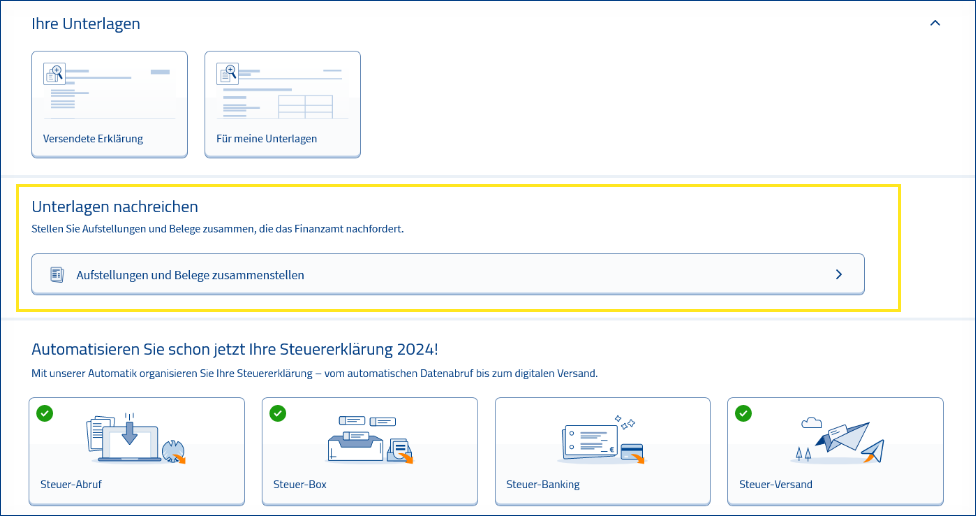

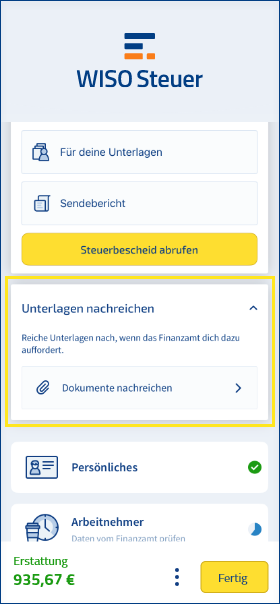

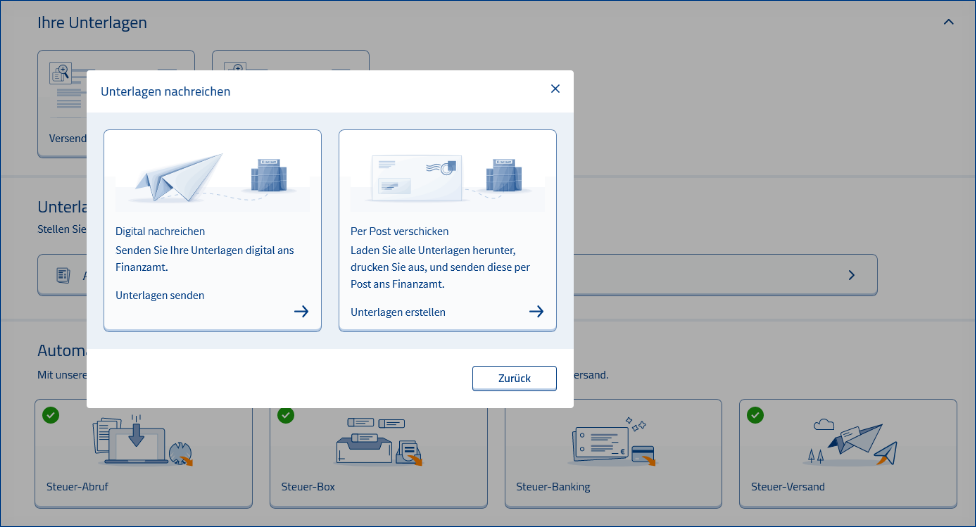

Um deine Belege ans Finanzamt zu versenden, öffnest du deine Steuererklärung: Tippe unter dem Punkt Unterlagen nachreichen auf die Schaltfläche Dokumente nachreichen.

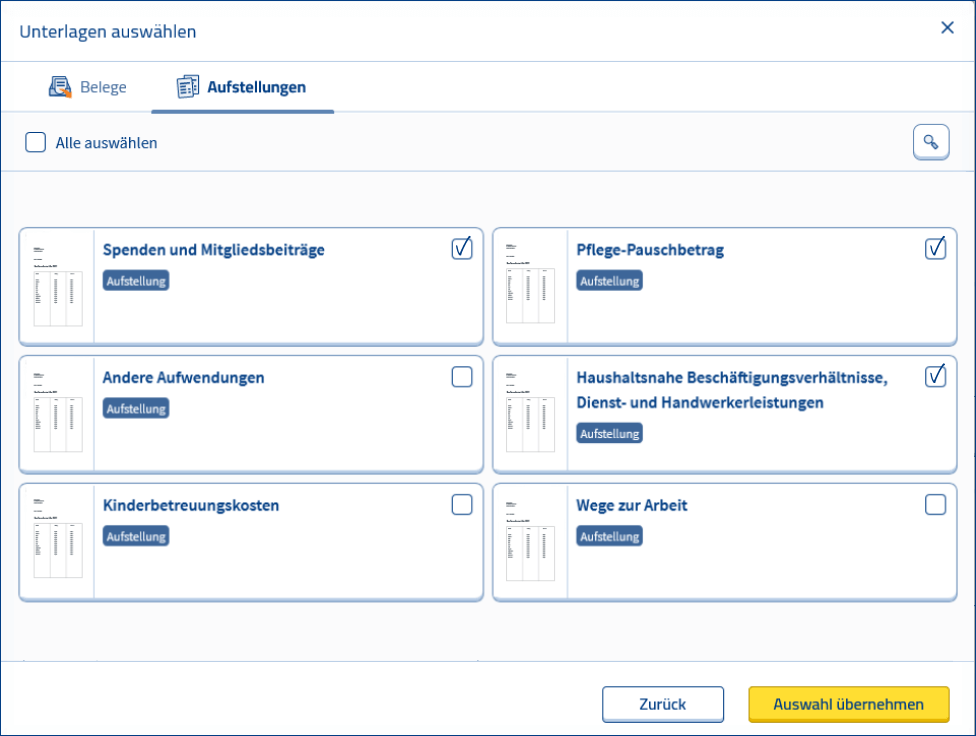

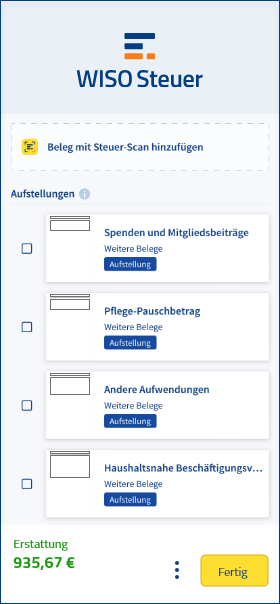

Mit WISO Steuer kannst du bequem entscheiden, ob du bestimmte oder alle Belege und Aufstellungen einreichen möchtest. Dafür klickst du einfach auf den entsprechenden Beleg, und das Programm erstellt automatisch ein elektronisches Schreiben. Alternativ hast du die Möglichkeit, Belege direkt von deinem Gerät hochzuladen – unterstützt werden sowohl Bild- als auch PDF-Dateien.

Nutze im Anschluss den Steuer-Versand, um die Belege elektronisch an das Finanzamt zu senden. So sind deine Daten mit nur einem Klick sofort beim Finanzamt. Du kannst aber auch den Briefweg nutzen. Wähle dafür die Option Per Post verschicken aus.

Nutze im Anschluss den Steuer-Versand, um die Belege elektronisch an das Finanzamt zu senden. So sind deine Daten mit nur einem Klick sofort beim Finanzamt.

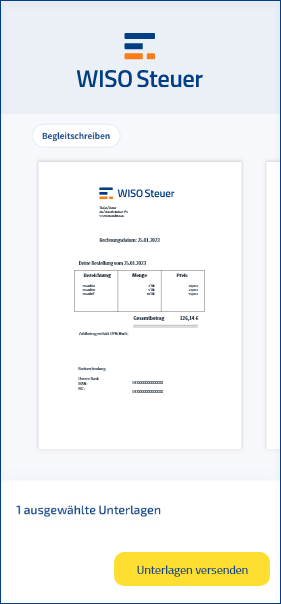

Vor der Abgabe wird dir eine Voransicht angezeigt. Über den Button Begleitschreiben kannst du noch ein paar persönliche Worte schreiben. Tippe auf Unterlagen versenden und schon geht alles an dein Finanzamt raus.

NACHDIGAL vom Finanzamt integriert

NACHDIGAL ist ein Hilfstool der Finanzverwaltung und steht für „Nachlieferung digitaler Anlagen“. Damit lassen sich Nachweise, Quittungen oder Einsprüche online an das Finanzamt übermitteln. Aktuell unterstützt NACHDIGAL nur Belege als PDF.

Das bedeutet aber nicht, dass du zu ELSTER wechseln musst, denn NACHDIGAL ist in WISO Steuer über eine Schnittstelle integriert.

Die elektronische Belegnachreichung kannst du für folgende Steuererklärungen nutzen:

Beleg verloren: Eigenbeleg als Notfallersatz

Was kannst du tun, wenn du die Rechnung verlegt oder weggeworfen hast? Oder wenn du erst gar keine bekommen hast? Auch in diesem Fall kannst du versuchen, das Geld vom Finanzamt zurückholen – mit einem Eigenbeleg.

Wichtig: Du hast keinen rechtlichen Anspruch darauf, dass das Finanzamt den Eigenbeleg und die damit verbundenen Ausgaben in der Steuererklärung anerkennt.

Du schreibst auf diesem Eigenbeleg alle Angaben, die du sonst von Rechnungen und ähnlichen Dokumenten kennst:

- Zahlungsempfänger

- Zahlungsdatum

- Betrag

- Beschreibung der Ausgaben

- Datum und eigene Unterschrift

Zusätzlich beschreibst du kurz, warum du den Eigenbeleg erstellt hast. Je genauer du bist, desto besser stehen die Chancen, dass dir die Ausgaben anerkannt werden. Am besten ist es, wenn du die Ausgaben zusätzlich mit einem Bankauszug beweisen kannst.

Du musst einen fehlenden Beleg ersetzen? Lade dir unsere Vorlage herunter und erstelle einen Eigenbeleg.

Das kannst du bei vergessenen oder fehlenden Belegen tun

Es gibt viele Ausgaben, mit denen man Steuern sparen kann. Eine Erstattung winkt häufig schon durch die Angabe einer Handwerkerrechnung. Was aber, wenn diese Rechnung auf sich warten lässt? Oder wenn die Nebenkostenabrechnung aus dem Vorjahr einfach nicht kommen mag? Bedeutet das, dass du auf die Ersparnis verzichten musst?

Das sind deine Optionen:

1. Vorjahreswerte als Orientierungshilfe

Falls es keine Abweichungen zum Vorjahr gibt, spricht nichts dagegen, erstmal die gleichen Angaben zu machen, wie in der Vorjahres-Steuererklärung. Hierfür teilst du dem Finanzamt einfach als ergänzende Angabe mit, dass du die Zahlen aus dem Vorjahr übernommen hast.

Falls du Wohnungseigentümer bist, akzeptiert das Finanzamt oftmals auch die Zahlen aus dem Wirtschaftsplan des laufenden Jahres.

WISO Steuer übernimmt deine Vorjahreswerte automatisch

2. Kosten schätzen

Alternativ kannst du auch die Kosten schätzen – zum Beispiel, wenn du bereits Abschlagszahlungen an Handwerker geleistet hast oder eine Teilrechnung erhalten hast. Auch hier solltest du das Finanzamt über deine Entscheidung informieren. Dann kann der zuständige Finanzbeamte deinen Einkommensteuerbescheid insoweit vorläufig stellen. Er wird dann geändert, wenn die endgültige Rechnung vorliegt.

3. Erneut abgeben

Die Steuererklärung ist auf dem Weg zum Finanzamt, der Laptop zugeklappt, die Füße hochgelegt. Erst jetzt fällt dir ein, dass du eine wichtige Ausgabe vergessen hast? Die gute Nachricht: Es ist noch nicht zu spät.

Am einfachsten ist es, wenn du deinen Steuerbescheid noch nicht erhalten hast und das Finanzamt an der Bearbeitung der Erklärung sitzt beziehungsweise noch nicht damit begonnen hat. In diesem Fall kannst du die Steuererklärung ganz einfach mit den vergessenen Ausgaben noch einmal übermitteln.

Das Finanzamt berücksichtigt immer die aktuelle Steuererklärung. Du kannst das Finanzamt auch vorab telefonisch oder schriftlich über die erneute Abgabe informieren – so vermeidest du Missverständnisse.

4. Antrag auf schlichte Änderung

Hältst du deinen Steuerbescheid schon in den Händen, aber möchtest noch Änderungen vornehmen? Dann musst du dich beeilen, denn die Einspruchsfrist läuft bereits. Das bedeutet, dass du nach Erhalt des Bescheids einen Monat Zeit hast, dich ans Finanzamt zu wenden.

Möchtest du deinen Steuerbescheid in einem bestimmten Punkt (zum Beispiel Werbungskosten) ändern, kannst du beim Finanzamt einen Antrag auf schlichte Änderung stellen. Diesen Antrag kannst du formlos, per Brief, E-Mail oder telefonisch beim Finanzamt stellen. Darin erklärst du deinen Änderungswunsch, zum Beispiel die nachträgliche Berücksichtigung einer Rechnung.

Der Vorteil: Das Finanzamt betrachtet nur die Stelle, an der du die Änderung vornehmen möchtest. Der Bescheid wird also nicht mehr vollumfänglich geprüft.

5. Einspruch einlegen

Der Einspruch ist die zweite Möglichkeit zu reagieren, wenn du deinen Steuerbescheid bereits erhalten hast, die Einspruchsfrist aber noch nicht abgelaufen ist.

Entscheidest du dich dazu, erstmal keine Angaben zu Kosten zu machen, für die du noch keinen Beleg hast, kannst du Einspruch einlegen, nachdem du den Steuerbescheid erhalten hast. Besonders wenn dir noch eine Nebenkostenabrechnung fehlt, ist es ratsam so vorzugehen.

Teile hier beim Einspruch dem Finanzamt einfach mit, dass du noch auf die Abrechnung wartest und diese einreichst, sobald du sie erhalten hast. So lange bittest du, den Einspruch ruhen zu lassen.

Für den Einspruch hast du nach Erhalt des Bescheids allerdings nur einen Monat Zeit. Dabei musst du dem Finanzamt mitteilen, wogegen sich dein Einspruch richtet und, dass die Steuer bisher zu hoch festgesetzt ist, weil du Rechnungen nachreichen wirst.

Einspruchsfrist abgelaufen: Kann ich noch Belege nachreichen?

Grundsätzlich heißt es nach Ablauf der Frist: „Rien ne va plus – Nichts geht mehr“. Nur in bestimmten Ausnahmefällen können noch Änderungen vorgenommen werden. Wirklich vorbei ist es aber erst, wenn Verjährung eingetreten ist. Im Steuersprech nennt man das „Festsetzungsverjährung“. In der Regel dauert diese Frist 4 Jahre. Durch Einspruch oder Klage kann die Verjährung aber auch länger dauern. Die Festsetzungsfrist beträgt in Fällen von leichtfertiger Steuerverkürzung 5 Jahre. In Fällen von Steuerhinterziehung sind es sogar 10 Jahre.

Du hast keinen Einspruch eingelegt, weil du nicht konntest? Beispielsweise ein ungeplanter längerer Krankenhausaufenthalt aufgrund eines Unfalls. In diesem Fall kommt die Wiedereinsetzung in den vorigen Stand in Betracht. Das bedeutet, dass die Einspruchsfrist erneut beginnt. Die Wiedereinsetzung musst du allerdings beim Finanzamt beantragen und begründen. Und dafür hast du leider nicht viel Zeit: Sobald der Grund, weshalb du die Frist versäumt hast, weggefallen ist, bleibt dir ein Monat für den Antrag.

Nach Ablauf der Einspruchsfrist bemerkst du einen Schreib- oder Rechenfehler? Leider sorgt der Fehler dafür, dass aus den Kosten für ein Notebook 100 Euro statt 1.000 Euro wurden. Auch hier gibt es Abhilfe. Kannst du einen Fehler in der Steuererklärung nachweisen und den richtigen Betrag auch belegen, kann der Steuerbescheid ebenfalls geändert werden. Dazu reicht ein formloses Schreiben mit dem Hinweis auf den § 173a Abgabenordnung (AO).

FAQ: Belege für die Steuererklärung

Wie fordert das Finanzamt Belege an?

Kann ich Belege freiwillig mit der Steuererklärung abgeben?

Was ist die Belegvorhaltepflicht?

Wie kann ich Belege nachreichen?

- Öffne deine Steuererklärung in WISO Steuer.

- Gehe zum Abschnitt Unterlagen nachreichen.

- Schicke die Belege über die Software direkt an das Finanzamt.

Was ist mit NACHDIGAL gemeint?

Wann fragt das Finanzamt nach Belegen?

Wie lange muss ich Belege aufbewahren?

Was passiert, wenn ich einen Beleg nicht mehr finde?

Wofür brauche ich keinen Beleg in der Steuererklärung?

Welche Dateiformate werden bei NACHDIGAL unterstützt?

Macht Schluss mit nervigem Papierkram