Wer sich in einer gemeinnützigen Organisation nebenberuflich als Ausbilder engagiert, kann von der Übungsleiterpauschale profitieren. Dann ist eine steuerfreie Auszahlung bis zu 3.000 Euro im Jahr drin. Wir erklären, welche Voraussetzungen hierfür gelten und geben Tipps zum Geld sparen.

Schnelleinstieg

Kurz & knapp

- Die Übungsleiterpauschale gibt es für eine Tätigkeit mit pädagogischer Ausrichtung

- So bleiben deine nebenberuflichen Einnahmen bis zu 3.000 Euro steuerfrei, erst darüber musst du Steuern zahlen

- WISO Steuer zieht die Übungsleiterpauschale ein automatisch ab

Voraussetzungen für die Übungsleiterpauschale

Jugendgruppenleiter, Sporttrainer oder Referent an der Volkshochschule – für bestimmte nebenberufliche Tätigkeiten gibt es einen Steuervorteil: die Übungsleiterpauschale. Damit honoriert der Staat ehrenamtliches Engagement. Du kannst bis zu 3.000 Euro im Jahr von deiner Einrichtung bekommen und musst dafür weder Steuern noch Sozialabgaben zahlen.

Vom Übungsleiterfreibetrag profitieren können unter anderem Kirchenmusiker, Chorleiter, Ausbilder, Mannschaftsbetreuer, Trainer, Dozenten, Flüchtlingsbetreuer, Stadt- und Museumsführer und Mitarbeiter in Bahnhofsmissionen.

Gesetzlich geregelt ist die Übungsleiterpauschale in § 3 Nr. 26 EStG. Ein Anwendungsschreiben des BMF geht auf zahlreiche Details ein.

Es gelten folgende Voraussetzungen:

1. Nebenberufliche Tätigkeit

Grundsätzlich sind nur die Einnahmen aus einer nebenberuflichen Aktivität steuerfrei. Dies ist der Fall, wenn der zeitliche Umfang höchstens ein Drittel einer vergleichbaren Vollzeittätigkeit beträgt. Daher sollte bei einer regelmäßigen Tätigkeit eine Wochenarbeitszeit von 14 Stunden nicht überschritten werden. Unabhängig davon können auch Personen ohne Hauptberuf wie Studenten, Rentner, Hausfrauen, Hausmänner und Arbeitslose die Übungsleiterpauschale bekommen.

2. Begünstigte Tätigkeit

Die Übungsleiterpauschale gibt es für folgende Tätigkeiten:

3. Für eine öffentlich-rechtliche oder gemeinnützige Einrichtung

Steuerfreie Auszahlungen gibt es nur, wenn du im Dienst einer juristischen Person des öffentlichen Rechts oder im gemeinnützigen, mildtätigen oder kirchlichen Bereich aktiv bist. Dazu gehören beispielsweise Tätigkeiten in Hochschulen, Volkshochschulen, Schulen, gemeinnützigen Vereinen, Verbänden, Kirchen, Gemeinden sowie Industrie- und Handelskammern.

Nicht begünstigt sind

4. Gemeinnütziger, mildtätiger oder kirchlicher Zweck

Die Tätigkeit muss einem gemeinnützigen, mildtätigen oder kirchlichen Zweck dienen. Hierzu zählen unter anderem die Förderung der Volks- und Berufsbildung, der Erziehung, der Jugend- und Altenhilfe, des Sports, der Wissenschaft und Forschung, von Kunst und Kultur sowie des Naturschutzes. Gemeinnützige Zwecke werden in § 52 AO aufgelistet. Die Tätigkeit muss im ideellen Bereich der Organisation ausgeübt werden, also in der Vereinsarbeit oder in einem Zweckbetrieb. Die Vorstandstätigkeit gehört nicht zum begünstigten Bereich.

Ehrenamtspauschale für andere Tätigkeiten

Von der Ehrenamtspauschale profitieren können zum Beispiel folgende Tätigkeiten: Vorstand, Kassierer, Bürokraft, Reinigungspersonal, Platzwart, Schiedsrichter und Aufsichtspersonal.

Überblick: Höhe der Pauschale in den letzten Jahren

Bekommst du Einnahmen aus einer oder mehreren begünstigten Tätigkeiten, bleiben sie insgesamt bis zu 3.000 Euro im Jahr steuer- und sozialversicherungsfrei. Bis 2020 lag die Übungsleiterpauschale nur bei 2.400 Euro und wurde zuletzt 2021 erhöht.

Es handelt sich um einen Jahresbetrag, der nicht zeitanteilig gekürzt werden muss, wenn die Tätigkeit nur einige Monate ausgeübt wurde. Außerdem spielt es keine Rolle, ob dir dieser Betrag auf einen Schlag ausgezahlt wird oder du zum Beispiel eine monatliche Aufwandsentschädigung von 250 Euro bekommst.

| Jahr | Höhe der Übungsleiterpauschale |

|---|---|

| 2020 | 2.400 € |

| 2021 | 3.000 € |

| 2022 | 3.000 € |

| 2023 | 3.000 € |

| 2024 | 3.000 € |

| 2025 | 3.000 € |

Übungsleiterpauschale automatisch anrechnen lassen

3.000 Euro überschritten: Das musst du beachten

Die Einrichtung, für die du tätig bist, kann dir auch mehr auszahlen. Die Übungsleiterpauschale ist ein Freibetrag. Das heißt, nur der Betrag über 3.000 Euro ist steuerpflichtig.

Beispiel: Du bist nebenberuflich Sporttrainer. Dein Verein zahlt dir 3.500 Euro. Versteuern musst du nur 500 Euro. In der Steuererklärung musst du sowohl die steuerfreien Einnahmen als auch den noch zu versteuernden Mehrbetrag angeben.

Aufwendungsersatz vom Verein ist steuerfrei

Dann kann dir die Einrichtung zum Beispiel folgende Auslagen erstatten:

- Fahrtkosten

- Reisekosten

- Ausgaben für Material

- Telefon- und Internetkosten

- Fortbildungskosten

- Porto

Fahrtkosten & Co. als Übungsleiter absetzen

Wenn du dich beispielsweise als nebenberuflicher Sporttrainer engagierst, trägst du bestimmt auch einige Kosten, die mit dieser Tätigkeit verbunden sind, etwa Fahrtkosten. Diese können grundsätzlich als Werbungskosten absetzbar sein. Übst du deine ehrenamtliche Tätigkeit selbstständig aus, dann kannst du Betriebsausgaben abziehen.

Hast du keine Anstellung, ist es vorteilhaft, wenn du deine ehrenamtliche Tätigkeit als Arbeitnehmer ausübst. Interessant ist das vor allem für Rentner und Studenten. Du kannst dann nämlich hierfür den Arbeitnehmer-Pauschbetrag von 1.230 Euro nutzen. Damit werden dann alle Werbungskosten abgegolten. Im Ergebnis könnte dir der Verein bis zu 4.230 Euro im Jahr steuerfrei auszahlen: 3.000 Euro Übungsleiterpauschale plus 1.230 Euro Werbungskostenpauschale. Die Tätigkeit sollte in einem schriftlichen Arbeitsvertrag geregelt sein.

Nutzt du die Werbungskostenpauschale bereits für deinen Hauptjob als Arbeitnehmer, musst du wissen, dass sich die Werbungskosten für die ehrenamtliche Nebentätigkeit in vielen Fällen nicht auswirken. Denn bis zu einem Verdienst von 3.000 Euro zahlst du ohnehin keine Steuern.

Beispiel: Ein Verein zahlt dir 3.000 Euro Übungsleiterpauschale aus. Übers gesamte Jahr hattest du Werbungskosten von 3.000 Euro. Es bleibt bei der steuerfreien Einnahme von 3.000 Euro. Die Werbungskosten gibst du in deiner Steuererklärung nicht an, weil Ausgaben im Zusammenhang mit steuerfreien Einnahmen nicht abgezogen werden können (§ 3c Abs. 1 EStG).

Auch ein Verlust ist möglich

Übersteigen deine Ausgaben die Einnahmen aus der Tätigkeit, entsteht dir ein Verlust. Wenn die Tätigkeit so angelegt ist, dass du auf Dauer damit Geld verdienen kannst, verfolgst du eine Einkunftserzielungsabsicht. Ein Verlust kann in diesem Fall nach der Rechtsprechung des Bundesfinanzhofs absetzbar sein (Urteil vom 20. Dezember 2017, III R 23/15 und Urteil vom 20. November 2018, VIII R 17/16).

Das gilt auch dann, wenn die Einnahmen und/oder die Ausgaben unterhalb des Übungsleiterfreibetrags von 3.000 Euro liegen. Wenn ein Übungsleiter steuerfreie Einnahmen unterhalb der Übungsleiterpauschale erzielt, kann er die damit zusammenhängenden Aufwendungen insoweit abziehen, als sie die Einnahmen übersteigen.

Nur die Ausgaben bis zur Höhe der steuerfreien Einnahme dürfen nicht abgezogen werden. Der übersteigende Betrag kann als Verlust mit anderen Einkünften verrechnet werden. Falls das Finanzamt die Ausgaben nicht akzeptiert, solltest du gegen den Steuerbescheid innerhalb eines Monats Einspruch einlegen.

Im zweiten BFH-Fall bekam eine nebenberufliche Sporttrainerin nur 108 Euro als Übungsleiterpauschale. Für Fahrten zu Wettbewerben hatte sie 609 Euro Werbungskosten. Dies führte zu einem Verlust aus der Übungsleitertätigkeit von 501 Euro. Allerdings musste das Finanzgericht im zweiten Rechtsgang überprüfen, ob die Klägerin auf Dauer einen Totalgewinn erzielen kann. Fehlt die Gewinnerzielungsabsicht, handelt es sich um eine steuerrechtlich unerhebliche Liebhaberei. Es gibt dann auch keinen steuerlich verrechenbaren Verlust.

Übungsleiterpauschale in die Steuererklärung eintragen

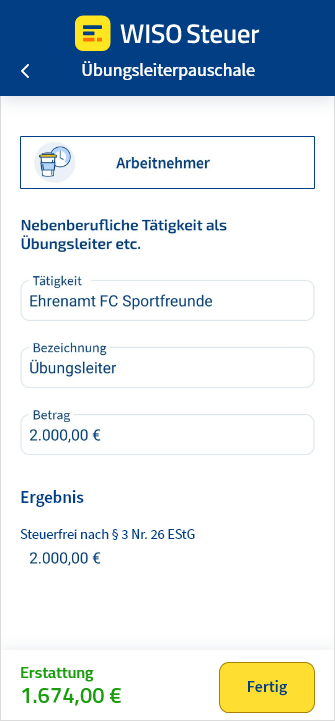

Die Übungsleiterpauschale ist keiner bestimmten Einkunftsart zugeordnet. Als Arbeitnehmer trägst du sie in deiner Steuererklärung in der Anlage N ein. Bei WISO Steuer ist das dieser Bereich:

Arbeitnehmer, Betriebsrentner und Pensionäre > Besonderheiten bei Arbeitnehmern > Steuerfreie Aufwandsentschädigungen

Wähle den Unterpunkt Tätigkeit als Übungsleiter, Ausbilder, Erzieher, Betreuer, Künstler, Pfleger oder ähnliches (§ 3 Nr. 26 EStG) aus und trage hier deine Einnahmen ein.

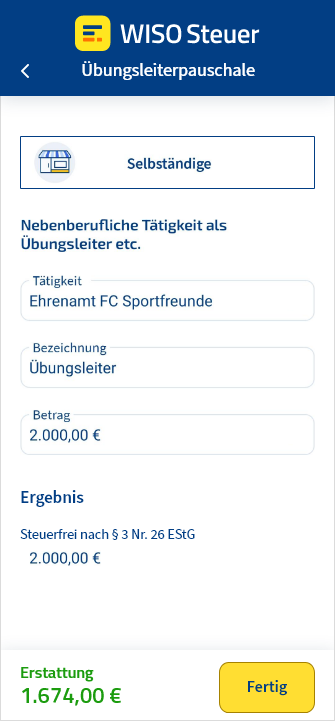

Bist du selbstständig, gehört sie dagegen in die Anlage S. Dann trägst du deine Einnahmen ein unter:

Selbständige > Freiberufliche und selbständige Arbeit > Ehrenamt und Übungsleiter Nebenberufliche Tätigkeit

Hier bejahst du die Frage Sind Einnahmen als Übungsleiter erzielt worden? und schreibst sie in den Bereich Übungsleiter.

Sind die Einnahmen steuerfrei, musst du keine Einnahmen-Überschuss-Rechnung (EÜR) abgeben.

Weitere Tipps für Übungsleiter

Es gibt ein paar Kniffe, mit denen ehrenamtlich Tätige bei der Steuer noch mehr herausholen können:

1. Mit der Ehrenamtspauschale kombinieren

Wenn du zwei verschiedene Ehrenämter ausübst, kannst du die Übungsleiterpauschale für die eine und die Ehrenamtspauschale für die andere Tätigkeit bekommen. Das geht sogar, wenn du nur für einen Verein tätig bist.

Beispiel: Als Trainer eines Fußballvereins bekommst du 3.000 Euro Übungsleiterpauschale. Für die Tätigkeit als Kassenwart bekommst du weitere 840 Euro Ehrenamtsfreibetrag steuerfrei ausgezahlt. Durch die Kombination der beiden Steuerfreibeträge kann dir der Verein insgesamt 3.840 Euro steuerfrei auszahlen.

2. Nebenher Minijob ausführen

Eine clevere Möglichkeit ist, die Übungsleiterpauschale mit einem Minijob zu kombinieren. Im Rahmen einer geringfügigen Beschäftigung kann dir ein Arbeitgeber im Jahr 2024 bis zu 538 Euro monatlich sozialabgabenfrei auszahlen (2025: bis 556 Euro). Wenn er den Lohn pauschal versteuert, kann er dir deinen Verdienst überweisen – ohne weitere Steuerpflicht für dich. Zusätzlich kannst du die Übungsleiterpauschale bekommen.

Beispiel: Für Verwaltungstätigkeiten im Verein bekommst du als Minijobber jeden Monat 538 Euro. Zusätzlich bist du als Chorleiter tätig und bekommst hierfür eine monatliche Übungsleiterpauschale von 250 Euro, im Jahr also 3.000 Euro. Auf die Übungsleiterpauschale muss weder der Verein noch du Steuern zahlen.

Nach Auffassung der Minijob-Zentrale kannst du Minijob und Übungsleiterfreibetrag beim selben Arbeitgeber kombinieren; gegebenenfalls sogar mit nur einer begünstigten Tätigkeit als Übungsleiter. Demnach kann dir der Verein im Jahr 2024 bis zu 788 Euro (2025: 556 Euro + 250 Euro = bis 806 Euro) monatlich auszahlen, ohne dass du hierfür Steuern oder Abgaben zahlen musst. Der Steuerfreibetrag gilt nicht als Arbeitsentgelt in der Sozialversicherung. Deshalb wird die Übungsleiterpauschale bei der Berechnung des regelmäßigen Verdienstes des Minijobbers nicht berücksichtigt.

3. Spende absetzen

Bei vielen Ehrenamtlern geht die Liebe zum Verein so weit, dass sie sich als Übungsleiter engagieren und auf die ihnen zustehende Aufwandsentschädigung verzichten. Leer ausgehen müssen sie aber nicht. Sie können eine Verzichtserklärung abgeben und lassen sich im Gegenzug vom Verein eine Spendenbescheinigung ausstellen.

Beispiel: In einer Vereinbarung mit deinem Verein steht, dass du von ihm für deine Tätigkeit als Trainer eine Übungsleiterpauschale von 3.000 Euro bekommst. Du erklärst am besten schriftlich, dass du in diesem Jahr auf die Auszahlung verzichtest. Der Verein stellt dir darüber eine Spendenbescheinigung über diese Aufwandsspende aus. Damit kannst du dann 3.000 Euro als Spende im Rahmen der Sonderausgaben in deiner Steuererklärung absetzen.

Ähnlich funktioniert es bei der Erstattung deiner Kosten. Nach Fälligkeit des Ersatzanspruchs hast du 3 Monate Zeit für deine Verzichtserklärung. Bei Ansprüchen aus einer regelmäßigen Tätigkeit genügt eine jährliche Verzichtserklärung.

Das gilt für rechtliche Betreuer, Vormünder und Pfleger

Betreuungs- und Vormundschaftsgerichte bestellen ehrenamtliche rechtliche Betreuer für Volljährige, Vormünder für Minderjährige und Pfleger beziehungsweise Ergänzungspfleger.

Für ihre Tätigkeit steht ihnen eine Aufwandsentschädigung nach § 1835a BGB zu. Von dieser wird der Übungsleiterfreibetrag abgezogen und nur der übersteigende Betrag muss als Einkünfte aus sonstiger selbstständiger Tätigkeit versteuert werden (§ 3 Nr. 26b EStG).

FAQ: Übungsleiterpauschale

Wer fällt unter die Übungsleiterpauschale?

- Sporttrainer

- Chorleiter

- Dozent an der Volkshochschule

- ähnliche Tätigkeiten mit pädagogischer Ausrichtung

Wie hoch ist sie in 2024?

Wie gebe ich die Pauschale in der Steuererklärung an?

- Du bist Arbeitnehmer: Trage deine Einnahmen in den Bereich Arbeitnehmer, Betriebsrentner und Pensionäre > Besonderheiten bei Arbeitnehmern > Steuerfreie Aufwandsentschädigungen ein.

- Du bist Selbstständiger: Deine Einnahmen gehören in den Abschnitt Selbständige > Freiberufliche und selbständige Arbeit > Ehrenamt und Übungsleiter Nebenberufliche Tätigkeit.

Was passiert, wenn die Übungsleiterpauschale überschritten wird?

Kann ich als Übungsleiter meine Ausgaben für die Tätigkeit absetzen?

Wenn du einen Verlust erzielst, kannst du den Betrag, der deine steuerfreien Einnahmen übersteigt, in deiner Steuerklärung eintragen und mit anderen positiven Einkünften verrechnen. Das setzt aber voraus, dass es sich bei der ehrenamtlichen Tätigkeit nicht um eine Liebhaberei handelt.

Keine Pauschale vergessen!

Quelle: § 3 Nr. 26 EStG