Ob Kundenbesuch, Fortbildung oder Messerundgang – Anlässe für Dienstreisen gibt es immer wieder. Für Essen und Trinken fallen hierbei meistens höhere Kosten an. Mit den Pauschalen für den Verpflegungsmehraufwand kann man das Finanzamt daran beteiligen. Wir erklären, wie das genau funktioniert.

Schnelleinstieg

Kurz & knapp

- Für den Verpflegungsmehraufwand auf Dienstreisen gibt es Pauschalen

- Diese gelten ab einer Abwesenheit von mehr als 8 Stunden

- Entweder dein Arbeitgeber zahlt dir die Pauschale steuerfrei aus oder du gibst sie in deiner Steuererklärung an und sicherst dir eine Steuerersparnis

- Mit WISO Steuer kannst du deine selbst getragenen Reisekosten inklusive den Verpflegungsmehraufwand absetzen

Was ist der Verpflegungsmehraufwand?

Wenn du aus beruflichen Gründen unterwegs bist, können eine ganze Reihe an steuerlich absetzbaren Reisekosten anfallen, wie zum Beispiel Fahrt- und Übernachtungskosten. Oft erstattet der Arbeitgeber, nachdem du eine Reisekostenabrechnung eingereicht hast, die nachgewiesenen Aufwendungen.

Musst du die Kosten aber (teilweise) selbst tragen, kannst du sie als Werbungskosten in deiner Steuererklärung absetzen. Dann bekommst du zumindest einen Teil davon wieder als Steuerersparnis zurück. Davon profitieren nicht nur Arbeitnehmer, sondern zum Beispiel auch Studenten.

Selbstständige müssen ihre Reisekosten sowieso selbst bezahlen. Sie tragen ihre Aufwendungen als Betriebsausgaben in ihrer Steuererklärung ein.

Beispiele für beruflich veranlasste Fahrten sind:

Selbstverständlich musst du auch in der Zeit, in der du weder zu Hause noch am regulären Arbeitsplatz bist, essen und trinken. Weil das in der Regel teurer ist, gibt es Pauschbeträge für den Verpflegungsmehraufwand. Weitere Bezeichnungen hierfür sind: Verpflegungspauschbetrag, Verpflegungspauschale, Spesenpauschale und Abwesenheitspauschale.

Das Finanzamt interessiert sich nicht dafür, was du tatsächlich vor Ort für Essen und Trinken ausgegeben hast. Abrechnen kannst du bei einer Dienstreise allein den Pauschbetrag für den Verpflegungsmehraufwand. Diesen kann dir dein Arbeitgeber steuerfrei erstatten. Falls er das nicht macht, kannst du die Verpflegungspauschale als Werbungskosten in deiner Steuererklärung ansetzen.

Vorteil der Pauschale: Du brauchst keine Quittungen von Gaststätten oder Imbissbuden. Es genügt, wenn du dir aufschreibst, an welchem Tag und zu welcher Uhrzeit du zur Dienstreise aufgebrochen bist und wann du wieder zu Hause warst. Dienstreiseanträge oder Reisekostenabrechnungen helfen, die Reisekosten glaubhaft zu machen.

So hoch sind die Pauschbeträge für den Verpflegungsmehraufwand

Der Pauschbetrag für den Verpflegungsmehraufwand wird manchmal auch als Abwesenheitspauschale bezeichnet, denn er richtet sich nach der Dauer der Auswärtstätigkeit. Entscheidend ist, wie lange du aus beruflichen Gründen außerhalb von deiner Wohnung und deinem Arbeitsplatz tätig bist. Dabei werden neben der Arbeitszeit am auswärtigen Ort auch die Reisezeiten berücksichtigt.

Seit 2020 gilt: Dauert die Dienstreise mehr als 8 Stunden, kannst du 14 Euro Verpflegungsmehraufwand für diesen Tag absetzen (bis 2019: 12 Euro). Den doppelten Betrag, also 28 Euro, bei einer Abwesenheit über 24 Stunden (bis 2019: 24 Euro). Bei einer mehrtägigen Geschäftsreise mit Übernachtung kannst du für den An- und Abreisetag jeweils 14 Euro ansetzen.

Die Pauschbeträge im Überblick:

| Abwesenheit | Pauschale pro Tag |

|---|---|

| < 8 Stunden | 0 € |

| > 8 Stunden | 14 € |

| 24 Stunden | 28 € |

| An- und Abreisetage | 14 € |

Die Pauschalen gelten gleichermaßen für Arbeitnehmer, Studenten, Selbstständige und Gewerbetreibende.

Verpflegungsmehraufwendungen in die Steuererklärung eintragen

Falls dir dein Arbeitgeber den Verpflegungsmehraufwand nicht oder nur teilweise erstattet, kannst du ihn in deiner Steuererklärung als Werbungskosten ansetzen.

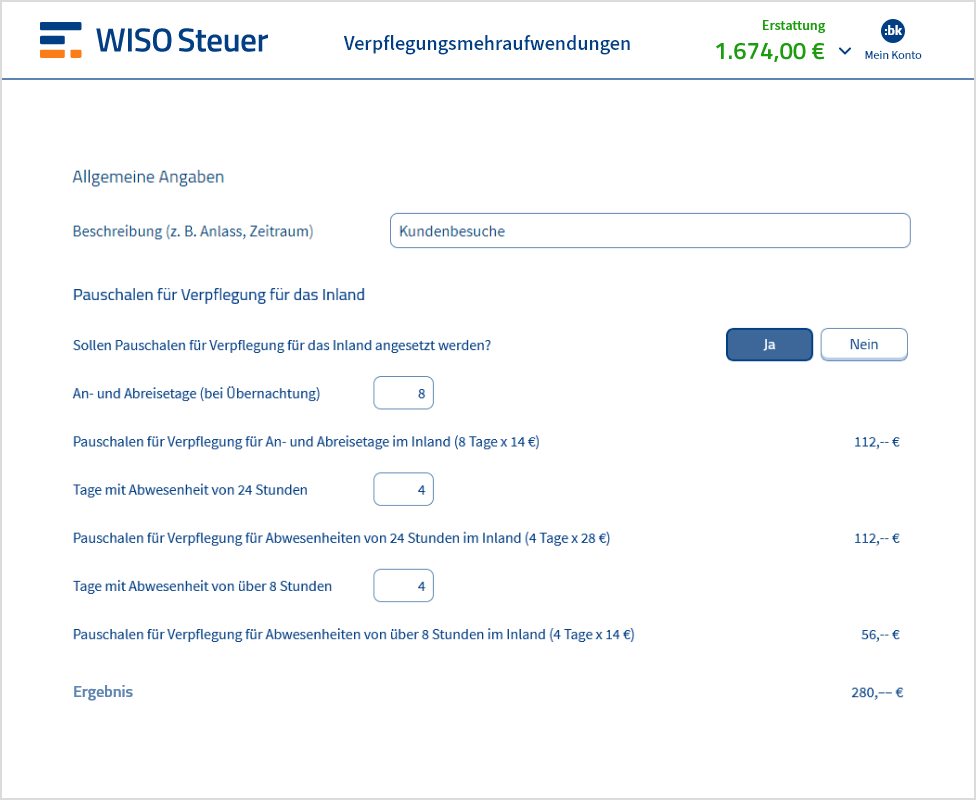

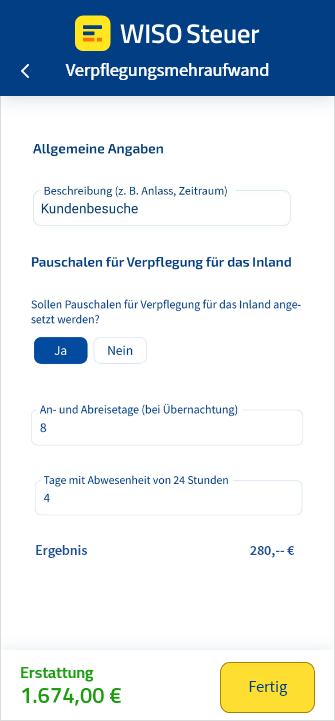

Das geht in WISO Steuer im Themengebiet Reisekosten. Dafür hast du 2 Möglichkeiten: Entweder du hast bereits eine Zusammenstellung deiner Reisekosten fürs gesamte Jahr, dann kannst du die einzelnen Positionen (zum Beispiel Fahrtkosten oder Übernachtungskosten) der zusammengefassten Auswärtstätigkeiten eintragen. Oder du erfasst jede einzelne Dienstreise. Anhand deiner zeitlichen Angaben berechnet dann das Programm die jeweilige Verpflegungspauschale pro Reise.

Deine Daten trägst du hier ein: Arbeitnehmer, Betriebsrentner und Pensionäre > Ausgabe (Werbungskosten) > Reisekosten

Wichtig: Erstattungen des Arbeitgebers musst du angeben. Zahlt dir dein Arbeitgeber den steuerfreien Verpflegungsmehraufwand aus, erhältst du über die Steuererklärung keine Verpflegungspauschale. Bekommst du über deine Reisekostenabrechnungen deine gesamten Aufwendungen erstattet, musst du in deiner Steuererklärung keine Reisekosten mehr eintragen.

Einige Arbeitgeber weisen in der Lohnsteuerbescheinigung steuerfreie Verpflegungszuschüsse bei Auswärtstätigkeit aus. Das ist aber kein Muss.

Wie lange gilt die Abwesenheitspauschale?

Die Pauschale rechnest du für jede Dienstreise anhand der Abwesenheitstage über 8 Stunden ab. Sie gilt längstens für eine Auswärtstätigkeit bis 3 Monate am selben Ort.

Dauert die Dienstreise noch länger, kannst du keinen weiteren Verpflegungsmehraufwand absetzen. Denn das Finanzamt geht davon aus, dass du dich dort nach dieser Zeit so gut auskennst, dass du dich mittlerweile günstiger verpflegen kannst. Insofern gibt es eine Begrenzung beim Verpflegungsmehraufwand auf 3 Monate.

Wenn aber diese 3-Monats-Frist mindestens 4 Wochen lang unterbrochen wird, beginnt eine neue 3-Monats-Frist zu laufen. Das ist möglich, wenn du zwischendrin an einem anderen Arbeitsort, im Urlaub und/oder krank bist.

Andere Länder, andere Pauschbeträge

Die oben genannten Pauschalen gelten nur für Auswärtstätigkeiten innerhalb Deutschlands. Bei Aufenthalten im Ausland steht man vor dem Problem, dass die Preise dort vielleicht teurer sind. Dann wäre die inländische Pauschale für den Verpflegungsmehraufwand zu niedrig.

Deshalb veröffentlicht das Bundesministerium der Finanzen jährlich eine Tabelle. In dieser sind die Abwesenheitspauschalen fürs Ausland je nach Staat festgehalten. Diese länderspezifischen Pauschalen für Auslandsreisen gelten für das jeweilige Jahr. Ansonsten gelten dieselben Regeln wie bei Reisen innerhalb Deutschlands.

Die jeweils gültigen Pauschalen für Verpflegung im Ausland sind bei WISO Steuer für dich hinterlegt. Wähle einfach das Land aus, in welchem du warst und die Pauschbeträge werden richtig berechnet.

Besonderheiten bei der Verpflegungspauschale

Den Verpflegungsmehraufwand entweder als Erstattung vom Chef oder andernfalls als Steuererstattung zu bekommen ist relativ unkompliziert. Es gibt aber ein paar Besonderheiten, die du beachten solltest:

Arbeitnehmer: Kürzungen bei Erstattungen durch den Arbeitgeber

Die Verpflegungspauschale soll deinen Mehraufwand für die Verpflegung abdecken. Bezahlt jedoch dein Arbeitgeber oder ein Dritter Essen und Trinken, musst du die Pauschale kürzen.

Die Verpflegungspauschale muss um jede gestellte Mahlzeit gekürzt werden. Dabei werden die Kürzungsbeträge auch pauschal ermittelt. Die Kürzungsbeträge beziehen sich immer auf die Tagespauschale:

- Frühstück: 20 Prozent

- Mittagessen: 40 Prozent

- Abendessen: 40 Prozent

- Vollverpflegung: 100 Prozent

Beispiel: Du warst vom 21. Mai 2024 bis zum 23. Mai 2024 auswärts bei einem Seminar. Du bist am ersten Seminartag angereist und hast 2 Nächte im Hotel verbracht. Am letzten Seminartag bist du wieder zurückgefahren.

Nach Ankunft am ersten Abend hat dein Chef alle Seminarteilnehmer zum Essen eingeladen. Am zweiten Tag gab es Frühstück im Hotel. Auch das hat dein Arbeitgeber bezahlt. Mittags erhielten alle Teilnehmer kostenlose Häppchen. Auch das hat das Unternehmen bezahlt. Abends hast du auf eigene Rechnung noch mit Kollegen in einem Restaurant gegessen. Am Abreisetag durftest du noch auf Unternehmenskosten im Hotel frühstücken.

Die Verpflegungspauschale errechnet sich wie folgt:

| Tag | Pauschale | Kürzung | Anzusetzende Pauschale |

|---|---|---|---|

| 21. Mai 2024 (Anreisetag) | 14 € | Abendessen: 11,20 € | 2,80 € |

| 22. Mai 2024 | 28 € | Frühstück: 5,60 € Mittagessen: 11,20 € | 11,20 € |

| 23. Mai 2024 (Abreisetag) | 14 € | Frühstück: 5,60 € | 8,40 € |

| Summe | 56 € | 33,60 € | 22,40 € |

Doppelter Verpflegungsmehraufwand und pauschale Besteuerung

Dein Arbeitgeber kann die ausgezahlten Pauschalen erhöhen und dafür sorgen, dass besonders viel Geld bei dir ankommt.

Beispiel: Du beginnst am Montag eine Dienstreise und kehrst am Freitag zurück nach Hause. Hierfür stehen dir insgesamt 100 Euro an steuerfreiem Verpflegungsmehraufwand zu (jeweils 14 Euro für Montag und Freitag und jeweils 24 Euro für Dienstag bis Donnerstag). Dein Arbeitgeber kann dir weitere 100 Euro auszahlen, wenn er darauf pauschal 25 Prozent Lohnsteuer (zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer) abführt. Du erhältst dann insgesamt 200 Euro steuer- und abgabenfrei.

Der Arbeitgeber kann also die doppelte Verpflegungspauschale auszahlen, wenn er den Erhöhungsbetrag pauschal versteuert.

Verpflegungsmehraufwendungen bei doppelter Haushaltsführung

Verpflegungspauschalen gibt es nicht nur bei Dienstreisen. Auch bei anderen Auswärtstätigkeiten kannst du sie ansetzen.

Benötigst du für deinen Job eine Zweitwohnung, kannst du deine Mehraufwendungen im Rahmen einer doppelten Haushaltsführung als Werbungskosten absetzen. Dazu gehört die Verpflegungspauschale in den ersten 3 Monaten, in der du die Zweitwohnung bezogen hast.

Schließlich musst du dich erst einleben und hast möglicherweise in der Anfangszeit noch gar keine nutzbare Küche. Den dadurch entstehenden Mehraufwand kannst du zumindest für 3 Monate absetzen. Es gelten dieselben Pauschalen wie bei Reisekosten.

Wenn du die doppelte Haushaltsführung mindestens für 4 Wochen am Stück unterbrichst, beginnt die 3-Monats-Frist erneut. Das könnte beispielsweise sein, wenn du vorübergehend an einem anderen Arbeitsort arbeiten musst.

Das gilt während des Studiums

Machst du Studienreisen und Exkursionen und du trägst hierfür selbst die Kosten, kannst du diese in deiner Steuererklärung als Reisekosten eintragen. Dazu gehören auch die Verpflegungspauschalen für Abwesenheiten von mehr als 8 Stunden.

Auch Kosten für eine doppelte Haushaltsführung sind möglich. Das ist dann der Fall, wenn du deinen Lebensmittelpunkt in einer eigenen Wohnung in deiner Heimat hast. Wohnst du noch bei deinen Eltern, müsstest du dich finanziell im Haushalt beteiligen. Die Kosten für deine Zweitwohnung am Studienort kannst du dann absetzen. Dazu zählen in den ersten 3 Monaten auch die Verpflegungspauschalen.

Beachte dabei, dass Kosten für ein Erststudium direkt nach der Schule als erste Ausbildung als Sonderausgaben zählen – und auf 6.000 Euro begrenzt sind. Das bringt Studenten aber nur selten eine Steuererstattung.

Anders ist die Situation in einer Lehre, einem dualen Studium oder im Zweitstudium. Hast du zum Beispiel einen Bachelorstudiengang abgeschlossen und setzt das Studium im Masterstudiengang fort, gilt das als Zweitstudium. Studienkosten kannst du dann als Werbungskosten absetzen. Mit Steuererklärungen kannst du dir vom Finanzamt für jedes Jahr einen Verlust feststellen lassen. Die vorgetragenen Verluste kannst du mit den Einkünften im ersten Jahr, wenn du Geld verdienst, verrechnen lassen. Das spart dir dann Steuern.

Pauschale Arbeitgebererstattung für Übernachtungen

Bezüglich Übernachtungen musst du wissen, dass du nur tatsächliche Übernachtungskosten als Werbungskosten absetzen darfst. Du brauchst dann die Rechnung eines Hotels.

Hast du aber beispielsweise anlässlich eines Kongresses in Berlin bei Verwandten übernachtet, gibt es noch eine andere Möglichkeit: Es gibt für Reisen innerhalb Deutschlands eine Übernachtungspauschale von 20 Euro. Die kann dir dein Chef steuerfrei auszahlen. Sie gilt nur für den Fall der Arbeitgebererstattung. Werbungskosten darfst du nicht abziehen.

Pauschale für Berufskraftfahrer

Fahrer von Lastkraftwagen (Lkw) sind ständig beruflich unterwegs. Auch ihnen steht der Pauschbetrag für Verpflegung zu. Es gelten die oben genannten Regeln für Fahrten im In- und Ausland.

Wer in seinem Truck übernachtet, kann zusätzlich pauschal 9 Euro pro Übernachtung als Werbungskosten absetzen. Bis 2023 lag die Übernachtungspauschale bei 8 Euro.

Damit sollen etwa die Gebühren für sanitäre Anlagen, Parkgebühren oder Kosten für die Reinigung der Schlafkabine abgedeckt werden. Erstattungen des Arbeitgebers müssen abgezogen werden. Bis zu 9 Euro pro Übernachtung kann der Arbeitgeber als Übernachtungspauschale steuerfrei auszahlen.

Der Lkw-Fahrer kann höhere tatsächliche Kosten in seiner Steuererklärung abrechnen, muss sie dann aber belegen können.

FAQ: Verpflegungsmehraufwand

Was ist ein Verpflegungsmehraufwand?

Welche Voraussetzungen gibt es bei der Abwesenheitspauschale?

Wie bekomme ich die Pauschale für Mehraufwendungen für Verpflegung?

Wer kann Verpflegungsmehraufwendungen absetzen?

- Arbeitnehmer auf Dienstreisen (wenn der Arbeitgeber keinen oder nur teilweise Verpflegungsmehraufwand erstattet hat)

- Bewerber

- Selbstständige

- Personen mit doppelter Haushaltsführung (in den ersten 3 Monaten)

Muss ich den Verpflegungsmehraufwand nachweisen?

In welchen Fällen wird die Pauschale gekürzt?

Wie lange kann ich die Abwesenheitspauschale bekommen?

Was bedeutet Abwesenheit im Rahmen des Verpflegungsmehraufwands?

Wo finde ich die Verpflegungspauschalen für Auslandsreisen?

In welchen Fällen bekomme ich keinen Verpflegungsmehraufwand?

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.