Unternehmer, die Umsatzsteuer in Rechnung gestellt bekommen, können diese als Vorsteuer vom Finanzamt erstatten lassen. Doch welche Voraussetzungen gelten für den Vorsteuerabzug?

Schnelleinstieg

Kurz & knapp

- Mehrwertsteuer und Vorsteuer gehören zusammen

- Unternehmer erhalten gezahlte Mehrwertsteuer als Vorsteuer vom Finanzamt erstattet

- Wichtig für den Vorsteuerabzug: die ordnungsgemäße Rechnung

- WISO Steuer unterstützt dich bei der Erstellung deiner Erklärungen

Was ist die Vorsteuer?

Egal, wer etwas kauft oder wer eine Dienstleistung in Anspruch nimmt – auf nahezu jeden Kauf fällt die Mehrwertsteuer – steuerrechtlich Umsatzsteuer genannt – mit einem Steuersatz von entweder 19 Prozent oder 7 Prozent an. Die Mehrwertsteuer ist daher neben der Einkommensteuer die wichtigste Quelle für Steuereinnahmen des Staates.

Allerdings muss nicht jeder die Mehrwertsteuer endgültig bezahlen. Belastet werden soll nämlich nur der sogenannte private Endverbraucher. Am einfachsten stellt man sich das mit einer Produktionskette eines Gegenstands vor. Ein Hersteller verkauft den Gegenstand an einen Händler, der Händler verkauft an einen privaten Endverbraucher. Sowohl beim Verkauf vom Hersteller an den Händler als auch beim zweiten Geschäft vom Händler an den Endverbraucher kommt die Mehrwertsteuer, on top.

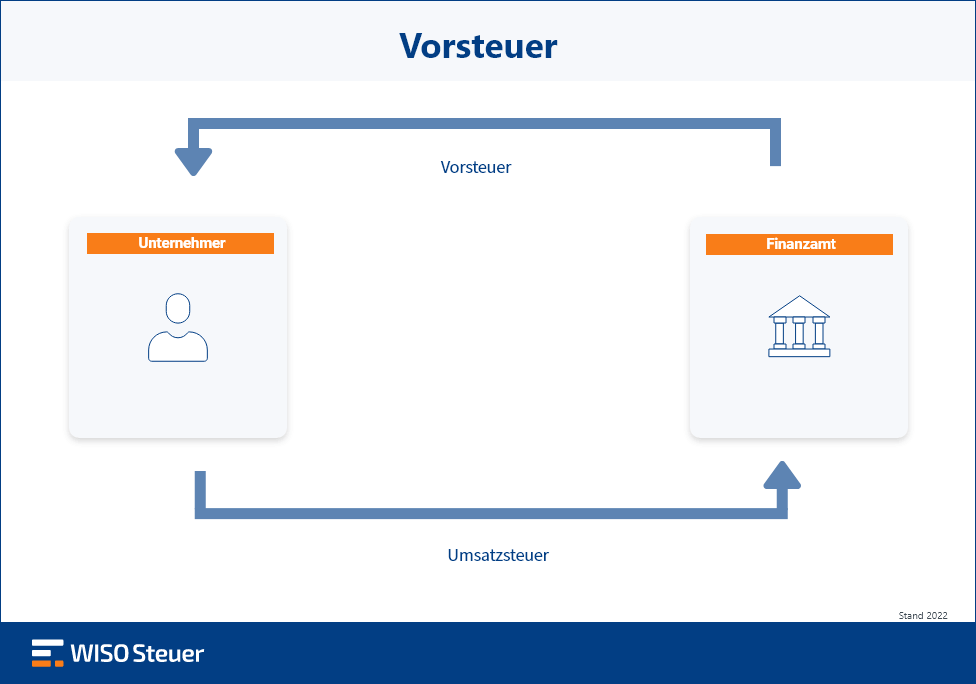

Alle in der Produktions- oder Händlerkette, die nicht private Endverbraucher sind, dürfen sich allerdings die Mehrwertsteuer auf ihren eigenen Einkauf für ihr Unternehmen vom Finanzamt erstatten lassen. Und das ist die sogenannte Vorsteuer.

Beispiel: Vorsteuer

Da Stefan die Möbel aber weiterverkauft und nicht Endverbraucher ist, darf er sich die 1.900 Euro gezahlte Mehrwertsteuer vom Finanzamt als Vorsteuer erstatten lassen.

Infografik: Vorsteuer & Vorsteuerabzug

Wie funktioniert der Vorsteuerabzug?

Kauft ein Unternehmer Waren, Dienstleistungen oder beispielsweise Büroausstattung für sein Unternehmen, wird ihm also die Mehrwertsteuer in Rechnung gestellt. Diese gezahlten Beträge darf er dann vom Finanzamt erstatten lassen. Allerdings müssen Unternehmer auch die eingenommene Mehrwertsteuer, beispielsweise aus Verkäufen oder Dienstleistungen, immer an das Finanzamt weiterleiten, also zahlen.

Vorsteuerabzug bedeutet auch, dass ein Unternehmer die von ihm vereinnahmte Mehrwertsteuer aus Verkäufen mit der von ihm gezahlten Mehrwertsteuer aus Einkäufen verrechnen darf. Das wird in der Regel mit der monatlichen oder vierteljährlichen Umsatzsteuer-Voranmeldung erledigt. Darin erklärt ein Unternehmer seine Einnahmen, die darauf entfallende Mehrwertsteuer und auch die Vorsteuer aus seinen betrieblichen Einkäufen.

Beispiel: Vorsteuerabzug

Er muss die 2.850 Euro nun mit der gleichen Umsatzsteuer-Voranmeldung für Januar dem Finanzamt mitteilen und auch bezahlen. Allerdings darf er diesen Betrag mit seinem eigenen Vorsteueranspruch verrechnen.

Er teilt dem Finanzamt also die 2.850 Euro Mehrwertsteuer und die 1.900 Euro Vorsteuer mit der monatlichen Voranmeldung mit. Zahlen muss er jedoch nur die Differenz von:

- 2.850 Euro – 1.900 Euro = 950 Euro.

Vorsteuer-Überhang: mehr Vorsteuer als Mehrwertsteuer?

Hast du in einem Voranmeldungszeitraum mehr Vorsteuer aus Käufen als Mehrwertsteuer aus Verkäufen, hast du einen Vorsteuer-Überschuss. Dieser wird dann vom Finanzamt auf dein Konto ausbezahlt.

Das kann häufig vorkommen, wenn man mit einer Selbstständigkeit neu beginnt und ist in aller Regel kein Problem. Es kann aber auch sein, dass das Finanzamt die Rechnungen deiner Firma sehen möchte. Warum das wichtig ist, erfährst du weiter unten.

Vorsteuerabzug bei Nutzung im Betrieb

Unternehmer dürfen nicht nur bei Waren für den Betrieb die Vorsteuer abziehen. Das Recht auf den Vorsteuerabzug haben sie auch dann, wenn Gegenstände für den Betriebsablauf benötigt werden. Zusammengefasst kann man also sagen, dass ein Unternehmer einen Vorsteuerabzug für alle Waren, betriebliche Gegenstände und Dienstleistungen hat, die er für die Aufrechterhaltung seines Betriebs benötigt.

Das gilt für alle Sachen, die als Betriebsvermögen zählen, also beispielsweise

- Maschinen

- Pkw oder Lkw

- Hard- und Software

- Büroausstattung

Aber auch Verbrauchsmaterialien wie

- Papier

- Druckerpatronen

- Büroklammern

Und kommt ein Handwerker, um eine Maschine oder den PC zu reparieren, gibt es für dessen Rechnung auch einen Vorsteuerabzug.

Bankkonto verbinden und keine Ausgabe mehr vergessen

Wer ist vorsteuerabzugsberechtigt?

Mit Umsatz- bzw. Mehrwertsteuer und Vorsteuer haben alle Selbstständigen zu tun. Das Umsatzsteuergesetz spricht dabei von Gewerbetreibenden und Freiberuflern als „der Unternehmer“. Vorsteuerabzugsberechtigt sind damit alle Unternehmen, die selbst Umsatzsteuer in Rechnung stellen und diese ans Finanzamt weiterleiten. Im Gegenzug können sie sich die Vorsteuer erstatten lassen.

Doch: Egal ob Gewerbetreibende oder Freiberufler – einen Vorsteuerabzug gibt es nur, wenn auf die Umsätze Mehrwertsteuer anfällt und die Gegenstände oder Dienstleistungen nicht für den privaten Bereich dienen.

Beispiel: Vorsteuerabzugsberechtigung

Stefan kauft 2 PCs, einen für sein Möbelgeschäft, einen für sich privat zu Hause.

Die Vorsteuer für den Geschäfts-PC kann er sich vom Finanzamt erstatten lassen, weil er den Gegenstand für seinen Betrieb nutzt. Den anderen PC nutzt er ausschließlich privat. Daher zählt er bei dem Kauf als Endverbraucher und hat dafür keinen Vorsteuerabzug.

Von der Mehrwertsteuer befreit

Es gibt Umsätze, die sind komplett von der Mehrwertsteuer befreit. Beispielsweise zählen dazu Heilbehandlungen bei Ärzten oder bestimmte Lehrtätigkeiten bei freiberuflichen Dozenten. Das hat Folgen für den Vorsteuerabzug. Denn nur, wenn auf die eigene Tätigkeit Mehrwertsteuer anfällt, besteht auch ein Anspruch auf den Vorsteuerabzug.

Was bedeutet die Kleinunternehmer-Regelung für die Vorsteuer?

Wer ein Unternehmen neu gründet oder nur nebenberuflich selbstständig ist, kann dabei auch ein Kleinunternehmer sein. Und zwar dann, wenn der Umsatz nicht höher als 22.000 Euro im Vorjahr ist und voraussichtlich nicht auf 50.000 Euro in den Jahren danach steigt. Die Folge ist, dass man auf seine Umsätze, also verkaufte Waren oder Dienstleistungen, keine zusätzliche Mehrwertsteuer erheben muss. Das Gute: Die monatlichen oder vierteljährlichen Umsatzsteuer-Voranmeldungen müssen dann auch nicht eingereicht werden.

Diese steuerliche Erleichterung dient nicht nur dir, sondern auch dem Finanzamt. Werden die Grenzen von 22.000 Euro bzw. 50.000 Euro überschritten, wird dir in der Regel vom Finanzamt mitgeteilt, dass du zukünftig nicht mehr als Kleinunternehmer giltst.

Nachteil dieser Kleinunternehmer-Regelung: Als Kleinunternehmer hast du keinen Vorsteuerabzug mehr für alle Dinge, die du für dein Unternehmen kaufst. Allerdings hast du die Wahl: Du kannst dich auch von der Kleinunternehmer-Regelung befreien lassen. Dann unterliegst du mit deinem Unternehmen der sogenannten Regelbesteuerung, mit allen Pflichten aber auch Rechten bei der Mehrwertsteuer.

Vorsteuer bei der Photovoltaik-Anlage

Mit der PV-Anlage auf dem Dach und Stromeinspeisung ins öffentliche Netz zählst du beim Finanzamt als Unternehmer. Du kannst dir also die gezahlte Mehrwertsteuer auf den Kauf und der Installation der Anlage vom Finanzamt erstatten lassen.

Allerdings geht das nur, wenn du nicht als Kleinunternehmer giltst bzw. auf die sogenannte Kleinunternehmer-Regelung verzichtest. Die Folge ist dann, dass du in der Regel vierteljährlich Umsatzsteuer-Voranmeldungen abgeben musst und auch die eingenommene Mehrwertsteuer aus dem Stromverkauf ans Finanzamt zahlen musst.

Ein weiterer Wermutstropfen ist die Versteuerung des Eigenverbrauchs. Auf den privat verbrauchten Strom deiner Anlage kommt auch die Mehrwertsteuer on top und muss per Voranmeldung erklärt und rechtzeitig ans Finanzamt bezahlt werden. Dies zu umgehen, macht wiederum die Kleinunternehmer-Regelung möglich. Als Kleinunternehmer hast du mit der Mehrwertsteuer nichts mehr am Hut und musst keine Abgaben ans Finanzamt zahlen. Steuer-Voranmeldungen sind damit also passé – leider auch der Vorsteuerabzug.

Änderungen bei Photovoltaik-Anlagen ab 2023

Die Rechnung – Voraussetzung für den Vorsteuerabzug

An den Vorsteuerabzug hat der Gesetzgeber noch eine wichtige Voraussetzung geknüpft – die ordnungsgemäße Rechnung. Nur mit einer korrekten Rechnung darfst du dir als Unternehmer die ausgewiesene Mehrwertsteuer als Vorsteuer erstatten lassen.

Was in einer ordnungsgemäßen Rechnung alles enthalten sein muss, ist im Umsatzsteuergesetz geregelt (§14, §14a UStG). Folgende Angaben gehören dazu:

Erleichterung für Rechnungen bis 250 Euro

Was ist die Vorsteuerkorrektur?

Der Begriff Vorsteuerkorrektur bedeutet, dass ein einmal erhaltener Vorsteuerabzug wieder ans Finanzamt zurückgezahlt wird. Dabei gelten folgende Fristen:

- 5 Jahre bei allen Gegenständen, die zum Betriebsvermögen gehören

- 10 Jahre bei Grundstücken, die zum Betriebsvermögen gehören

Beispiel: Vorsteuerkorrektur

Für 2 Jahre müsste Stefan also eine Vorsteuerkorrektur machen, also 2/5 der ehemaligen Mehrwertsteuer wieder an das Finanzamt zurückzahlen. Denn weil er den Laptop nur noch privat benutzt, zählt er wieder als Endverbraucher. Nach Ablauf der 5 Jahre muss er keine Vorsteuerkorrektur mehr vornehmen.

Alle Erklärungen in einer Software

Übrigens: Mit einer Lizenz kannst du 5 Erklärungen pro Jahr ohne zusätzliche Kosten abgeben. Wenn du zum Beispiel zwei verschiedene Gewerbebetriebe führst, kannst du für beide Betriebe jeweils die Umsatz- und Gewerbesteuer-Jahreserklärung und zusätzlich die persönliche Steuererklärung.

FAQ: Vorsteuer & Vorsteuerabzug

Wie bekomme ich die Vorsteuer zurück?

Sind Privatpersonen und Angestellte vorsteuerabzugsberechtigt?

Kaufst du dir für deinen Beruf als Angestellter oder für den privaten Gebrauch beispielsweise einen neuen Laptop, kannst du dir die im Kaufpreis enthaltende Mehrwertsteuer nicht vom Finanzamt wiederholen. Du bist dann der Endverbraucher.

Nur, wenn du ein Gewerbe anmeldest oder als Freiberufler tätig bist, wäre ein Abzug der Vorsteuer für dich drin.

Überall für dich da

Nutze WISO Steuer auf deinem Smartphone, Tablet oder im Browser.