2020 bis 2023 herrschte in vielen Bereichen Ausnahmezustand: Einrichtungen schließen aus Sicherheitsgründen, Arbeitnehmer weichen ins Homeoffice aus. In der Steuerwelt wirkt sich die Corona-Pandemie noch bis heute aus. Wir fassen alle steuerlichen Änderungen zusammen.

Schnelleinstieg

Kurz & knapp

- Wegen der Corona-Krise hast du für die Steuererklärungen 2019 bis 2024 mehr Zeit

- Für Arbeitnehmer im Homeoffice wurde 2020 eine Pauschale als Ausgleich für die Kosten eingeführt

- Coronaprämien an Arbeitnehmer müssen nicht versteuert werden, Soforthilfen an Selbstständige aber schon

- Corona-Tests kannst du nur unter bestimmten Voraussetzungen absetzen

Mehr Zeit zur Abgabe der Steuererklärung

Für die Jahre 2019 bis 2024 wurden die Abgabefristen aufgrund der Corona-Pandemie verlängert. Du bekommst also mehr Zeit, deine Steuererklärung einzureichen.

| Steuerjahr | Fristende (ohne Steuerberater) | Fristende (mit Steuerberater) |

|---|---|---|

| 2024 | 31. Juli 2025 | 30. April 2026 |

| 2023 | 2. September 2024 | 2. Juni 2025 |

| 2022 | 2. Oktober 2023 | 31. Juli 2024 |

| 2021 | 1. November 2022 | 31. August 2023 |

| 2020 | 2. November 2021 | 31. August 2022 |

| 2019 | 31. Juli 2020 | 31. August 2021 |

Einführung der Homeoffice-Pauschale

Im Rahmen der Corona-Pandemie wurde es einfacher gemacht, das Arbeiten von zu Hause abzusetzen. Seit 2020 kannst du die Homeoffice-Pauschale nutzen:

Anlage Corona-Hilfen für Sofort- und Überbrückungshilfen ausfüllen

Die Anlage Corona-Hilfen muss nicht jeder ausfüllen. Sie betrifft nur Gewerbetreibende und Selbstständige – dementsprechend dient sie als Ergänzung der Anlagen G, Anlage S und Anlage L.

Durch das neue Formular soll sichergestellt werden, dass Corona-Soforthilfen und andere steuerpflichtige Zuschüsse rund um die Corona-Krise auch versteuert werden. Dazu gehören:

Die erhaltenen Zuschüsse musst du als steuerpflichtige Betriebseinnahmen zudem in der Gewinnermittlung eintragen. Wurden dir Hilfen ohne Grund oder unter falschen Voraussetzungen gezahlt, bist du unter Umständen verpflichtet eine Rückzahlung zu leisten. Diese Rückzahlung stellt eine Betriebsausgabe dar.

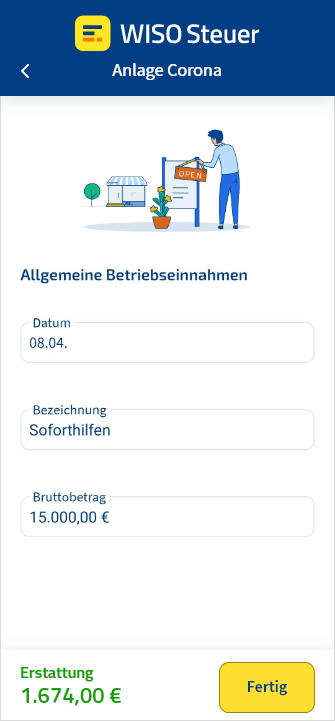

Mit WISO Steuer kannst du auf den Papierkram komplett verzichten: Das Programm befüllt die Anlage automatisch, wenn die Corona-Soforthilfen und -Zuschüsse als steuerpflichtige Betriebseinnahmen beziehungsweise zurückgezahlte Corona-Zuschüsse als Betriebsausgaben eingetragen wurden.

Unter Selbständige > Freiberufliche und selbständige Arbeit > Einkünfte (Einnahmen-Überschuss-Rechnung) > Betriebseinnahmen > Corona-Soforthilfen, Überbrückungshilfen und vergleichbare Zuschüsse trägst du alle Hilfen ein, die du im Rahmen eines Unterstützungsprogramms erhalten hast.

Wie werden die finanziellen Hilfen versteuert?

Die Corona-Soforthilfe für Unternehmen ist kein steuerfreier Zuschuss. Ähnliches wird voraussichtlich für die Nothilfe gelten. Die Hilfen unterliegen auch nicht dem Progressionsvorbehalt. Das bedeutet: Für die Einkommensteuer muss der Zuschuss als Betriebseinnahme erfasst und mit dem Gewinn versteuert werden. Umsatzsteuerlich ist anzunehmen, dass es sich um einen „echten“ Zuschuss handelt.

Dabei spricht man von Zuschüssen, die ohne Leistungsvereinbarung gewährt werden. Du musst also keine Gegenleistung für den Zuschuss erbringen. Ist das der Fall, unterliegen die Zuschüsse nicht der Umsatzsteuer.

In Fällen, in denen die Soforthilfe ganz oder teilweise zurückgefordert wird, muss das auch gewinnwirksam verbucht werden. Entsprechend zur Erfassung der Auszahlung als Betriebseinnahme, kann eine Rückzahlung des Zuschusses als Betriebsausgabe verbucht werden.

Wie hoch war die Soforthilfe?

Die Höhe des Zuschusses hängt von der Anzahl der Vollzeit-Beschäftigten des Unternehmens ab und gilt für 3 Monate:

Dabei handelt es sich jedoch um Maximalbeträge. Denn es wird im Einzelfall geprüft, wie hoch der Liquiditätsengpass in den 3 Monaten nach Antragstellung ist. Der Zuschuss wird dann entsprechend nur in dieser Höhe gewährt.

Corona-Test von der Steuer absetzen

Bei den Ausgaben für Corona-Tests handelt es sich um private medizinische Kosten. Hast du dich beispielsweise „nur so“ testen lassen, weil du wissen wolltest, ob du an Corona erkrankt bist, wird das Finanzamt den Abzug nicht zulassen.

Je nachdem, aus welchem Grund du den Test gemacht hast, ist dennoch ein Steuervorteil für dich möglich:

- Außergewöhnliche Belastung: Die Kosten müssen zwangsläufig aufgetreten sein (z. B. aufgrund einer behördlichen oder ärztlichen Anordnung) und die Krankenkasse hat dir keine Erstattung gegeben

- Werbungskosten: Es muss ein direkter Zusammenhang mit deinem Beruf bestehen (z. B. dein Chef hat den Test verlangt) und dein Arbeitgeber hat dir die Kosten nicht erstattet

- Betriebsausgabe: Bist du Unternehmer und hast für deine Angestellten Corona-Tests bezahlt, kannst du die Kosten als Betriebsausgabe angeben

Maske von der Steuer absetzen

Geht es um die Kosten für den Mund-Nasen-Schutz, sind die Finanzämter leider nicht sehr großzügig. Es ist also sehr wahrscheinlich, dass diese Angaben aus der Steuererklärung gestrichen werden. Aber gib nicht auf! Lege unbedingt Einspruch ein – denn mit der richtigen Argumentation kannst du den Steuervorteil vielleicht doch noch retten.

1. Mundschutz als Werbungskosten

Du warst verpflichtet, am Arbeitsplatz eine Mund-Nasen-Schutzmaske zu tragen? Und dein Arbeitgeber stellte dir den Mundschutz nicht kostenfrei zur Verfügung? Dann solltest du die Ausgaben als Werbungskosten absetzen.

Als Nachweis sind deine Rechnungen über die Mund- und Nasen-Bedeckungen und Schreiben deines Arbeitgebers über die Maskenpflicht am Arbeitsplatz hilfreich.

Gleiches käme für Masken in Betracht, die du auf deinem Arbeitsweg tragen musstest. Da öffentliche Verkehrsmittel ohne diese nicht mehr genutzt werden durften, könnten die Masken ebenfalls als Werbungskosten absetzbar sein. Auch als Mitglied einer Fahrgemeinschaft könntest du den Mundschutz dann steuerlich absetzen.

Vermutlich wird das Finanzamt die Kosten streichen – mit der Begründung, dass du die Masken auch privat tragen konntest. Aber: Der Bundesfinanzhof (BFH) hat schon Fälle zugelassen, in denen die Kosten aufgeteilt werden können (BFH-Urteil GrS 1/06 und BFH-Urteil VI R 15/19).

Darauf kannst du dich in einem Einspruch beziehen. Zusätzlich kannst du argumentieren, dass das Tragen einer Maske sowohl am Arbeitsplatz, als auch auf dem Arbeitsweg in öffentlichen Verkehrsmitteln verpflichtend war.

2. Maske als außergewöhnliche Belastung

m Steuerrecht gilt: Alle Ausgaben, die nicht im Zusammenhang mit Einkünften stehen, zählen zu den Kosten der privaten Lebensführung. Damit sind sie steuerlich grundsätzlich irrelevant – also nicht abzugsfähig. Möglich wäre es theoretisch dennoch, die Masken als außergewöhnliche Belastungen abzusetzen.

Eine Steuerersparnis als außergewöhnliche Belastung ist laut Gesetz nur möglich, wenn die Kosten nicht bei der Mehrzahl der Steuerzahler anfallen – eben „außergewöhnlich“ sind. Da die Maskenpflicht momentan jedoch für alle in vielen Bereichen der Öffentlichkeit gilt, wird das Finanzamt die Kosten vermutlich mit dieser Begründung streichen.

Leg trotzdem Einspruch ein. Beziehe dich dabei am besten darauf, dass sogar Krankenhäuser für Masken und Desinfektionsmittel einen „Zuschlag für besondere Hygienemaßnahmen“ erhoben. Diese Kosten sollten dann auch für die Steuerzahler „besonders“ oder eben „außergewöhnlich“ sein.

Zudem hat auch die Bundesregierung berichtet, dass Kosten für Masken einzelfallbezogen sind. Im Umkehrschluss hieße das, dass man eben nicht von einer gleichen Belastung für alle Steuerzahler ausgehen kann (Bundestags-Drucksache 19/27632, Seite 120). Einen Versuch ist es also allemal wert!

Corona-Prämie & Pflegebonus

Beihilfen und Unterstützungen bis 1.500 Euro, die der Arbeitgeber zahlt, sind steuerfrei. Vorausgesetzt, sie sind zur Abmilderung der coronabedingten zusätzlichen Aufwendungen und Leistungen, sowie des Zusatzbedarfs bestimmt. Die Prämien können in Form von Geldleistungen, aber auch als Sachbezüge erfolgen. Zunächst war die Regelung für Zahlungen vom 1. März 2020 bis zum 31. Dezember 2020 befristet, wurde dann bis zum 31. März 2022 verlängert.

Der Steuerfreibetrag bis 1.500 Euro gilt für alle Arbeitnehmer. Egal, in welcher Branche du arbeitest. Es kommt auch nicht darauf an, ob es sich um eine Vollzeitbeschäftigung, Teilzeitbeschäftigung oder einen Minijob handelt.

Pflegekräfte im Krankenhaus und Beschäftigte in der Altenpflege konnten von ihrem Arbeitgeber einen Pflegebonus erhalten – bis zu einer Höhe von 4.500 Euro (sozialversicherungs- und steuerfrei). Neben festangestellten Pflegekräften konnten sich auch Auszubildende, Helfer im freiwilligen sozialen Jahr, Mitarbeiter im Freiwilligendienst und Leiharbeiter über den Bonus freuen. Er musste bis zum 31. Dezember 2022 ausgezahlt werden.

Die steuerfreien Corona-Prämien unterliegen nicht dem Progressionsvorbehalt und sind zudem sozialversicherungsfrei. In deiner Steuererklärung musst du diese also nicht eintragen. Das heißt natürlich auch, dass für dich dadurch keine Verpflichtung entsteht, eine Steuererklärung abzugeben.

Wir empfehlen dir aber trotzdem eine abzugeben. Denn in den meisten Fällen lohnt sich die Steuererklärung – mit WISO Steuer holst du im Durchschnitt sogar 1.674 Euro zurück. Das solltest du dir nicht entgehen lassen!

Rückholaktion steuerlich absetzen

Kurz nach Ausbruch des Corona-Virus veranlasste die Bundesregierung eine Rückholaktion. Im Frühjahr 2020 holte sie rund 240.000 Urlauber aus aller Welt nach Deutschland zurück.

Doch die Aktion war teuer – und so erhielt ein Großteil der Urlauber kurze Zeit später auch die Rechnung dafür. Eigentlich sind Kosten rund um den Urlaub reines Privatvergnügen.

Bei der Rückholaktion 2020 lag aber eine besondere Situation vor. Immerhin war bei Reiseantritt nicht abzusehen, dass das Virus sich weltweit so schnell ausbreitet. Deshalb sollten Betroffene die Kosten als außergewöhnliche Belastung in ihrer Steuererklärung angeben. Ob das Finanzamt diese allerdings anerkennt, ist fraglich.

Aktuell lehnt die Finanzverwaltung den Kostenabzug mit der Begründung ab, eine Urlaubsreise sei nicht notwendig entstanden. Und eben diese Notwendigkeit ist aber Voraussetzung für den Abzug von außergewöhnlichen Belastungen.