Zinsen, Dividenden und andere Kapitalerträge bis 1.000 Euro im Jahr sind steuerfrei. Wie man vom Sparer-Pauschbetrag profitiert, erklären wir hier. Außerdem: Freistellungsauftrag, Nichtveranlagungsbescheinigung und zu viel bezahlte Abgeltungssteuer zurückzuholen.

Schnelleinstieg

Kurz & knapp

- Mit dem Sparer-Pauschbetrag bleiben Kapitalerträge bis 1.000 Euro im Jahr steuerfrei

- Um ihn zu erhalten, erteilst du deiner Bank einen Freistellungsauftrag

- Auch für jedes deiner Kinder kannst du einen eigenen Pauschbetrag nutzen

- Mit WISO Steuer sicherst du ihn dir nachträglich

Sparer-Pauschbetrag seit 2023 erhöht

Der Sparer-Pauschbetrag ist ein Steuerfreibetrag, mit dem deine Kapitaleinkünfte bis zu 1.000 Euro steuerfrei bleiben. Er hat den Sparerfreibetrag, der bis 2008 galt, abgelöst.

Viele sprechen heute noch vom Sparerfreibetrag, obwohl dieser etwas anders funktionierte. Er lag bei 750 Euro. Dazu kam noch ein Werbungskosten-Pauschbetrag von 51 Euro. Wer höhere Werbungskosten (zum Beispiel für Depotgebühren, Kreditzinsen etc.) nachweisen konnte, durfte diese in voller Höhe absetzen.

Mit dem Sparer-Pauschbetrag ist das aber seit 2009 nicht mehr möglich. Damit sind die gesamten Kosten abgegolten. Das heißt: Werbungskosten für deine Kapitaleinkünfte kannst du nicht noch zusätzlich absetzen. Sie sind im Pauschbetrag bereits mit enthalten.

Für Verheiratete, die sich zusammen veranlagen lassen, verdoppelt sich der Sparer-Pauschbetrag auf 2.000 Euro. Das gilt unabhängig davon, wer die Kapitalerträge erzielt. Von 2009 bis 2022 betrug der Sparer-Pauschbetrag 801 Euro beziehungsweise 1.602 Euro für Ehepaare.

Liegen die Kapitalerträge über dem Sparer-Pauschbetrag, musst du nur auf den übersteigenden Betrag Abgeltungssteuer zahlen. Das sind 25 Prozent plus 5,5 Prozent Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Die pauschale Steuer behält die Bank ein und führt sie an das Finanzamt ab. Damit musst du sie nicht mehr in der Steuererklärung eintragen.

Steuervorteil für deine Kapitalerträge

Der Sparer-Pauschbetrag steht jedem zu – auch Kindern. Er gilt für Einkünfte aus Kapitalvermögen. Dazu gehören beispielsweise:

Auf Kapitaleinkünfte musst du Kapitalertragsteuer bezahlen. Das ist eine besondere Erhebungsform der Einkommensteuer. Ein Teil deiner Einnahmen bleibt durch den Pauschbetrag steuerfrei. Gut für dich!

Sparerfreibetrag mit dem Freistellungsauftrag beantragen

Um den Steuerfreibetrag zu bekommen, stellst du bei deiner Bank, Bausparkasse oder Fondsgesellschaft einen Freistellungsauftrag. Bei der Auszahlung deiner Kapitalerträge wird dann auf den freigestellten Betrag keine Abgeltungssteuer abgezogen. Die Banken müssen die tatsächlich freigestellten Kapitalerträge ans Bundeszentralamt für Steuern melden.

Das Formular zur Einrichtung eines Freibetrags kannst du ganz einfach bei deiner Bank erhalten. Oft wird es dir auch schon bei Eröffnung eines Kontos oder eines Depots automatisch ausgehändigt. Bei vielen Banken, Bausparkassen oder anderen Kreditinstitute geht das sogar online über dein Kundenkonto.

Das Ausfüllen des Antrags ist nicht schwierig. Neben deinen persönlichen Daten und deiner Steuer-ID gibst du noch den Betrag an, den du freistellen möchtest. Insgesamt solltest du mit allen Freistellungsaufträgen nicht über den gültigen Sparer-Pauschbetrag von 1.000 Euro beziehungsweise 2.000 Euro bei Ehepartnern hinausgehen.

Der Antrag gilt vom 1. Januar bis zum 31. Dezember. Einmal eingerichtet, bleibt er unbefristet bestehen. Das heißt: Ohne Änderung läuft er automatisch für das Folgejahr weiter. Du kannst den Freistellungsauftrag je nach Bedarf im laufenden Jahr ändern, widerrufen oder auch für einen bestimmten Zeitraum befristen. Rückwirkende Änderungen für vergangene Kalenderjahre sind jedoch nicht möglich.

Beispiel: Abzug des Sparer-Pauschbetrags

Dein Partner hat seiner Bank ebenfalls einen Freistellungsauftrag über den gesamten Sparer-Pauschbetrag erteilt. Er hat Kapitaleinnahmen in Höhe von 1.115 Euro.

Damit liegt er über dem Sparer-Pauschbetrag. Seine Bank führt auf 115 Euro Abgeltungssteuer plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer ans Finanzamt ab, also mindestens 30,33 Euro. Ihm wird insgesamt 1.084,67 Euro ausgezahlt.

Mehrere Banken? Freistellungsaufträge geschickt planen

Wichtig ist: Die 1.000 Euro beziehen sich auf deine gesamten Kapitaleinnahmen. Legst du bei mehreren Banken Geld an, musst du den Freistellungsauftrag aufteilen. In welcher Höhe du das bei welchem Institut machst, darfst du dabei frei wählen. So gehst du dabei vor:

Zu viel in Anspruch genommen

Wenn du mehrere Freistellungsaufträge erteilt hast, die insgesamt über 1.000 Euro liegen, musst du aufpassen. Wurden im Jahr insgesamt höchstens 1.000 Euro an Kapitalerträgen ohne Steuerabzug an dich ausgezahlt, musst du nicht zwingend aktiv werden. Dann hast du zwar deine Freistellungsaufträge überzogen, aber bis zum Sparer-Pauschbetrag sind deine Kapitalerträge steuerfrei.

Hattest du aber höhere Kapitalerträge, musst du den Betrag oberhalb des Sparer-Pauschbetrags versteuern. Bislang unversteuerte Kapitalerträge musst du nachversteuern. Dafür musst du deine gesamten Einnahmen aus Kapitalvermögen in der Anlage KAP deiner Steuererklärung eintragen. Das Finanzamt berechnet dann die korrekte Kapitalertragsteuer im Steuerbescheid.

Wichtig: Die deutschen Banken melden dem Bundeszentralamt für Steuern den Betrag der Kapitaleinkünfte, der aufgrund von Freistellungsaufträgen steuerfrei ausgezahlt wurde. Das Finanzamt erfährt also, wenn du Kapitaleinkünfte oberhalb des Sparer-Pauschbetrags bekommen hast. Wenn du sie nicht nachversteuerst, könnte es ein Verfahren wegen leichtfertiger Steuerverkürzung oder sogar Steuerhinterziehung einleiten.

Mit der Steuererklärung den Sparer-Pauschbetrag bekommen

Du musstest bei einer Bank Abgeltungssteuern zahlen, bei einer anderen Bank hättest du aber noch einen Teil des Sparerfreibetrags übrig? Oder hast du den Freistellungsauftrag in einem Jahr schlichtweg vergessen?

Kein Grund zur Sorge: Mit deiner Steuererklärung kannst du den Sparer-Pauschbetrag noch nachträglich beantragen. Hierfür setzt du ein Kreuz in der Anlage KAP bei Ich beantrage eine Überprüfung des Steuereinbehalts für bestimmte Kapitalerträge.

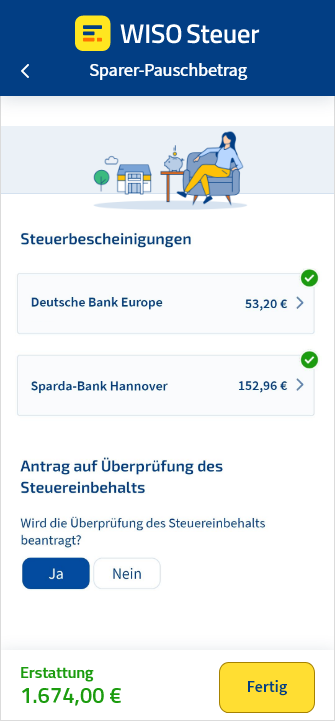

Unser Tipp: Nutze dafür einfach WISO Steuer. Trage im Programm deine Steuerbescheinigungen ein, die du von den Banken bekommen hast.

Hier machst du deine Angaben: Thema hinzufügen > weitere Einkunftsarten > Sparer und Vermieter > Zinsen und andere Kapitalerträge

Falls du nicht alle Kapitalerträge eingeben möchtest, aber wegen der ungünstigen Verteilung der Freistellungsaufträge den Sparer-Pauschbetrag nicht optimal genutzt hast, kannst du die Option Kapitalerträge teilweise zur Überprüfung des Steuereinbehalts eingeben auswählen. Damit beantragst du die nachträgliche Anrechnung des noch nicht genutzten Sparer-Pauschbetrags. Das Gute ist, dass WISO Steuer diesen Antrag für dich automatisch stellt. Wir empfehlen dir daher immer, alle Bescheinigungen deiner Banken vollständig einzutragen. Mit einem Klick sendest du dann alles digital ans Finanzamt.

Steuerfreie Kapitalerträge für Kinder und Geringverdiener

Anspruch auf den Sparer-Pauschbetrag haben auch deine minderjährigen Kinder. Wenn sie eigene Konten haben und darauf Kapitaleinkünfte bekommen, können sie ihn nutzen, um steuerfreie Auszahlungen zu erhalten. Auch in diesem Fall kannst du für sie einen Freistellungsauftrag von 1.000 Euro pro Kind beantragen.

Menschen mit geringen Einkünften können mithilfe einer weiteren Möglichkeit sogar weit höhere Kapitalerträge ausgezahlt bekommen – und zwar mit der Nichtveranlagungsbescheinigung (NV-Bescheinigung). Interessant ist das vor allem für Menschen mit geringen Einkünften aber höheren Kapitaleinnahmen. Dazu gehören zum Beispiel Minijobber, Rentner und Studierende.

Falls du mit deinen gesamten steuerpflichtigen Einkünften des Jahres nicht über den Grundfreibetrag kommst, kannst du beim Finanzamt den „Antrag auf Ausstellung einer Nichtveranlagungs-Bescheinigung“ stellen. Du erhältst vom Finanzamt die NV-Bescheinigung, die du dann an deine Bank weitergibst. Sie darf danach die Kapitalerträge ohne Steuerabzug auszahlen. Bei mehreren Konten müsstest du jeder Bank eine NV-Bescheinigung vorlegen.

Für das Jahr 2024 bedeutet das, dass Kapitalerträge bis zu 12.820 Euro im Jahr (Grundfreibetrag 11.784 Euro zuzüglich 1.000 Euro Sparer-Pauschbetrag und 36 Euro Sonderausgaben-Pauschbetrag) steuerfrei sind. Bei Kapitalerträgen bis rund 21.000 Euro lohnt es sich, in der Steuererklärung die Günstigerprüfung zu beantragen. Hierbei wird verglichen, ob dein individueller Steuersatz niedriger ist als der Abgeltungssteuersatz von 25 Prozent.

Die NV-Bescheinigung ist höchstens 3 Jahre gültig und endet zum Jahresende des dritten Jahres. Danach musst du einen neuen Antrag beim Finanzamt stellen. Eltern können für ihre Kinder eine NV-Bescheinigung beantragen.

Wichtig: Ändern sich deine Einkommensverhältnisse und du liegst insgesamt mit deinen steuerpflichtigen Einkünften über den steuerfreien Betrag, bist du verpflichtet, die NV-Bescheinigungen von den Banken zurückzufordern und an das Finanzamt zurückzugeben.

FAQ: Sparer-Pauschbetrag

Was ist der Sparer-Pauschbetrag?

Was ist der Unterschied zwischen dem Sparer-Pauschbetrag und Sparerfreibetrag?

Wie hoch ist der Sparer-Pauschbetrag in 2024?

Wie bekomme ich den Pauschbetrag?

- Erteile deiner Bank einen Freistellungsauftrag.

- Rechne deine gesamten Kapitaleinkünfte des Jahres in der Steuererklärung ab.

Was ist der Unterschied zwischen Sparer-Pauschbetrag und Freistellungsauftrag?

Wie berechnet sich der Pauschbetrag?

Kann ich Werbungskosten für meine Kapitalerträge absetzen?

Für welche Einkünfte gilt der Sparer-Freibetrag?

- Zinsen aus Sparguthaben

- Zinsen aus verzinslichen Wertpapieren

- Gewinnanteile (Dividenden) aus Aktien

- Gewinne aus dem Verkauf von Kapitalanlagen wie Aktien und ETFs

- Erträge auf Anteile an Investmentfonds

- Erträge aus Genussscheinen und unverbrieften Genussrechten

Was mache ich, wenn ich bei meiner Bank zu viel Sparer-Pauschbetrag in Anspruch genommen habe?

Hattest du aber höhere Kapitalerträge, musst du den Betrag oberhalb des Sparer-Pauschbetrags versteuern. Bislang unversteuerte Kapitalerträge musst du nachversteuern. Dafür musst du deine gesamten Einnahmen aus Kapitalvermögen in der Anlage KAP deiner Steuererklärung eintragen. Das Finanzamt rechnet dann die korrekte Kapitalertragsteuer ab.

Wie kann ich den Sparerfreibetrag erhöhen?

Hol dir dein Geld zurück

Ganz einfach mit WISO Steuer.