Neues Jahr – neues (Steuer)Glück. Jedes Jahr gibt es zahlreiche Steueränderungen. Die wichtigsten Neuerungen haben wir hier zusammengefasst.

Schnelleinstieg

Steueränderungen 2025

Steueränderungen für alle

Grundfreibetrag erhöht

Der Grundfreibetrag, bis zu dem das Einkommen steuerfrei bleibt, wurde angehoben und beträgt ab 1. Januar 2025:

- 12.096 Euro für Singles,

- 24.192 Euro für diejenigen, die eine gemeinsame Steuererklärung einreichen.

Steuertarif angepasst – Nettoeinkommen soll nicht schrumpfen

Ab 2025 wird der Einkommensteuertarif so angepasst, dass die Steuerbelastung nicht automatisch steigt, wenn Gehaltserhöhungen lediglich die Inflation ausgleichen. Das nennt man Schutz vor kalter Progression.

- Verschiebung der Tarifgrenzen: Die Eckwerte des Einkommensteuertarifs werden 2025 um 2,6 Prozent angehoben, um die Auswirkungen der Inflation auszugleichen. Für 2026 ist eine weitere Anpassung um 2,0 Prozent vorgesehen.

- Spitzensteuersatz und Reichensteuer: Der Spitzensteuersatz (42 Prozent): greift ab 2025 erst bei einem zu versteuernden Einkommen von 68.430 Euro (bisher: 66.761 Euro). Keinen Inflationsausgleich gibt es aber beim sogenannten Reichensteuersatz, der höchsten Tarifstufe mit 45 Prozent.

- Höhere Soli-Grenzen: Zusätzlich werden die Freigrenzen angehoben, ab wann der Solidaritätszuschlag gezahlt werden muss. Für Ehepaare wird der Zuschlag erst ab einer Einkommensteuer von 39.900 Euro (statt bisher 36.260 Euro) fällig, für Einzelpersonen ab 19.950 Euro (statt bisher 18.130 Euro).

Bonuszahlungen der Krankenkasse

Bonuszahlungen deiner Krankenkasse bis zu 150 Euro pro Jahr und versicherter Person gelten ab sofort als Kostenerstattung und nicht als Beitragsrückerstattung von deiner Krankenversicherung. Das bedeutet, sie reduzieren nicht die absetzbaren Sonderausgaben in deiner Steuererklärung.

Das gilt auch, wenn du mehr als 150 Euro bekommst und nachweist, dass es sich um eine Erstattung von Kosten für Gesundheitsmaßnahmen und nicht um eine Beitragserstattung handelt.

Steueränderungen für Familien

Kindergeld und Kinderfreibetrag

Mehr Geld gibt es auch für Kinder:

- Der Kinderfreibetrag steigt für 2025 auf 6.672 Euro.

- Das Kindergeld wird um 5 Euro auf 255 Euro pro Monat erhöht.

Kinderbetreuungskosten

Ab 2025 kannst du mehr Kosten für die Kinderbetreuung steuerlich absetzen. Der abziehbare Anteil steigt von 67 Prozent auf 80 Prozent. Gleichzeitig erhöht sich der Höchstbetrag von 4.000 auf 4.800 Euro pro Jahr. Absetzbar sind unter anderem Ausgaben für Kindergarten, Kinderkrippe oder eine Tagesmutter.

Unterhaltskosten

Der Höchstbetrag von abziehbaren Unterhaltsleistungen als außergewöhnliche Belastungen wird angehoben. Er ist an den Grundfreibetrag gekoppelt und beträgt 12.096 Euro.

Neu außerdem: Unterhaltszahlungen an bedürftige Personen können weiterhin als außergewöhnliche Belastungen von der Steuer abgesetzt werden.

Ab dem 1. Januar 2025 gilt jedoch eine wichtige Änderung:

Nur noch Zahlungen per Banküberweisung werden anerkannt.

Barzahlungen sind dann nicht mehr steuerlich absetzbar (§ 33a Abs. 1 Satz 12 EStG).

Die neue Regelung betrifft vor allem Personen, die bisher Unterhalt in bar gezahlt haben, zum Beispiel bei Familienheimfahrten ins Ausland, bei denen Bargeld an den Ehepartner übergeben wurde.

Entlastungsbetrag für Alleinerziehende: Neue Regel ab 2025

Alleinerziehende profitieren in der Lohnsteuerklasse II von einem zusätzlichen Lohnsteuerfreibetrag. Aktuell beträgt dieser 4.260 Euro plus 240 Euro für jedes weitere Kind nach dem ersten. Voraussetzung ist, dass der oder die Alleinerziehende allein mit den Kindern in einem Haushalt lebt.

Im Trennungsjahr kann der anteilige Entlastungsbetrag als Lohnsteuerfreibetrag beantragt und direkt beim monatlichen Lohnsteuerabzug berücksichtigt werden. Bei Trennung am 31. Juli beispielsweise, wird der Entlastungsbetrag anteilig für 6 Monate gewährt.

Heiratet eine alleinerziehende Person, kann im Jahr der Hochzeit der Entlastungsbetrag noch anteilig genutzt werden, wenn

- der Antragsteller ein Kind alleine betreut und

- der zukünftige Ehepartner nicht im selben Haushalt wohnt.

Verwitwete profitieren im Todesjahr des Ehepartners und im Folgejahr vom Splittingtarif. Zusätzlich steht ihnen der Entlastungsbetrag ab dem Monat zu, in dem der Partner verstorben ist. Verstirbt der Ehepartner beispielsweise Ende April, gilt der Entlastungsbetrag anteilig ab April.

Steuerliche Regelung:

- Im Todesjahr und im Folgejahr erfolgt die Besteuerung in der Steuerklasse III, weshalb der Entlastungsbetrag nicht automatisch über die Steuerklasse II berücksichtigt wird.

- In diesen Jahren kann ein Freibetrag auf der Lohnsteuerkarte eingetragen werden. Ab dem dritten Jahr gilt Steuerklasse II.

Steueränderungen für Arbeitnehmer, Arbeitgeber und Rentner

Lohnsteuerfreibetrag 2026: Neuer Zeitplan für den Antrag

Den Lohnsteuerfreibetrag für 2026 kannst du ab dem 1. November 2025 beantragen. Bislang startete das Lohnsteuer-Ermäßigungsverfahren immer schon am 1. Oktober des Vorjahres. Ab jetzt beginnt es dauerhaft einen Monat später. Der Antrag ist weiterhin bis zum 30. November des Jahres möglich, in dem der Freibetrag gilt.

Mindestlohn, Mini- & Midijob

Ab 1. Januar 2025 steigt der Mindestlohn auf 12,82 Euro pro Stunde.

- Für Minijobs erhöht sich dadurch die monatliche Verdienstgrenze von 538 Euro auf 556 Euro – im Jahr auf maximal 6.672 Euro.

- Für Midijobs gelten ebenso neue Verdienstgrenzen von 556,01 Euro bis 2.000 Euro monatlich. Innerhalb dieses Bereichs profitierst du von reduzierten Sozialversicherungsbeiträgen.

- Auch das Haushaltsscheckverfahren passt sich an die neuen Grenzen an. Achte darauf, wenn du eine Haushaltshilfe beschäftigst.

Fünftelregelung bei Abfindungen

Bis Ende 2024 war es möglich, die Tarifermäßigung nach § 34 Abs. 1 des Einkommensteuergesetzes (EStG) für bestimmte Einkünfte, wie Entschädigungen oder Vergütungen für mehrjährige Tätigkeiten, schon bei der Berechnung der Lohnsteuer zu berücksichtigen.

Rentenerhöhung ab Juli

Ab dem 1. Juli 2025 steigen die Renten voraussichtlich um 3,5 Prozent. Gleichzeitig gibt es Änderungen bei der Besteuerung: Der steuerpflichtige Anteil der Bruttorente für Neurentner beträgt ab 2025 83,5 Prozent, während 16,5 Prozent steuerfrei bleiben.

Dieser steuerfreie Anteil bildet die Basis für einen festen Rentenfreibetrag, der vom Finanzamt berechnet wird. Ob du Steuern zahlen musst, hängt davon ab, ob dein zu versteuerndes Einkommen den Grundfreibetrag übersteigt.

Steueränderungen für Unternehmer und Selbstständige

Einführung der E-Rechnung

Ab dem 1. Januar 2025 wird die E-Rechnung im B2B-Bereich Pflicht. Unternehmen müssen selbst E-Rechnungen ausstellen und versenden können. Kleine und mittlere Unternehmen haben Übergangsfristen bis Ende 2027, um sich auf die neuen Anforderungen einzustellen. Für den Empfang von E-Rechnungen gibt es aber keine Übergangszeit.

- 2025–2026: Unternehmen müssen E-Rechnungen empfangen können, andere Formate sind mit Zustimmung des Empfängers weiterhin möglich.

- Ab 2027: Unternehmen mit über 800.000 Euro Jahresumsatz müssen E-Rechnungen ausstellen.

- Ab 2028: E-Rechnung wird für alle B2B-Geschäfte verpflichtend.Ausnahmen gibt es bei Kleinbetragsrechnungen bis 250 Euro, Fahrausweisen und umsatzsteuerfreien Leistungen – hier ist keine E-Rechnung nötig. Kleinunternehmer sind von der Pflicht, E-Rechnungen auszustellen befreit, müssen diese aber ab 2025 empfangen und archivieren können.

Technische Anforderungen: E-Rechnungen müssen in strukturierten Formaten wie XRechnung oder ZUGFeRD vorliegen, basierend auf dem europäischen Standard EN 16931. Achtung: PDF-Rechnungen gelten nicht als E-Rechnungen.

Keine Umsatzsteuer-Voranmeldung bei geringer Steuer

Neuerungen für Kleinunternehmer

Ab 2025 gelten neue Umsatzgrenzen:

- Jahresumsatz im Vorjahr: höchstens 25.000 Euro (bisher: 22.000 Euro)

- Voraussichtlicher Umsatz im laufenden Jahr: höchstens 100.000 Euro (bisher: 50.000 Euro)Achtung: Diese Grenzen beziehen sich ab sofort auf Nettobeträge (ohne Umsatzsteuer). Vorher wurden Bruttobeträge berücksichtigt. Bis zu diesen Beträgen erzielen Kleinunternehmer steuerfreie Umsätze.

Ein Beispiel:

Für 2025 kannst du die Kleinunternehmer-Regelung wählen, wenn:

- Dein Umsatz im Jahr 2024 unter 25.000 Euro lag.

- Dein Umsatz im Jahr 2025 voraussichtlich unter 100.000 Euro bleibt.

Die Umsatzgrenze von 25.000 Euro gilt dabei rückwirkend bereits für das Jahr 2024.

Was passiert, wenn die Grenze überschritten wird?

Ab 2025 zählt nicht mehr, wie viel Umsatz du voraussichtlich machst, sondern, ob du die Grenze tatsächlich überschreitest. Wenn du während des Jahres die Grenze von 100.000 Euro überschreitest, ändert sich Folgendes:

Die Kleinunternehmer-Regelung endet sofort, nicht erst zum Jahresende.

Ab dem Zeitpunkt des Überschreitens gilt die Regelbesteuerung: Du musst Umsatzsteuer berechnen und an das Finanzamt abführen.

Ausweitung auf die EU

Bisher galt die Kleinunternehmer-Regelung nur für Umsätze, die in Deutschland erzielt werden. Ab sofort können Kleinunternehmer diese Regelung auch nutzen, wenn sie Umsätze in anderen EU-Ländern erzielen. Damit das möglich ist, müssen zwei Bedingungen erfüllt sein:

- Der Gesamtumsatz innerhalb der EU darf im Vorjahr und im laufenden Jahr jeweils nicht mehr als 100.000 Euro betragen.

- Es muss eine spezielle Kleinunternehmer-Identifikationsnummer beantragt werden.

Zusätzlich gibt es einige Pflichten: Kleinunternehmer müssen alle drei Monate eine Umsatzmeldung beim Bundeszentralamt für Steuern abgeben.

Auch für ausländische Unternehmen ist jetzt die Kleinunternehmer-Regelung in Deutschland möglich.

Neue Frist für Umstieg zur Regelbesteuerung

Als Kleinunternehmer kannst du entscheiden, ob du die Regelung nutzen möchtest oder lieber auf sie verzichtest und zur Umsatzsteuerpflicht wechselst. Wenn du dich für die Umsatzsteuerpflicht entscheidest, gilt dieser Verzicht ab Jahresbeginn und ist für mindestens 5 Jahre verbindlich.

Ab 2025 ändert sich die Frist, in der du rückwirkend auf die Kleinunternehmer-Regelung verzichten kannst. Du musst den Verzicht bis spätestens Ende Februar des übernächsten Jahres nach dem Besteuerungszeitraum erklären. Beispiel: Für das Jahr 2025 kannst du bis zum 28. Februar 2027 den Verzicht erklären und zur Umsatzsteuer optieren.

Bis Ende 2024 gilt noch die alte, längere Frist: Hier kannst du den Verzicht innerhalb von 2 Jahren nach dem jeweiligen Besteuerungszeitraum erklären. Beispiel: Für 2022 ist die Frist noch bis zum 31. Dezember 2024 möglich.

Pflichtangabe auf Rechnungen

Ab 2025 müssen Kleinunternehmer in Rechnungen darauf hinweisen, dass sie die Steuerbefreiung nach § 19 UStG nutzen.

Verschärfte Regelungen für Hybrid-Dienstwagen

Ab dem 1. Januar 2025 gelten neue Kriterien für die steuerliche Begünstigung von Plug-in-Hybrid-Dienstwagen. Für die reduzierte Versteuerung der privaten Nutzung muss das Fahrzeug entweder:

- einen maximalen CO₂-Ausstoß von 50 Gramm pro Kilometer aufweisen oder

- eine rein elektrische Reichweite von mindestens 80 Kilometern (ab 2025) bzw. 60 Kilometern (bei Anschaffung bis Ende 2024) erreichen.

Die Regelungen gelten auch für Fahrzeuge, die 2024 bestellt, aber erst 2025 ausgeliefert werden.

Erfüllt das Fahrzeug diese Anforderungen, fällt es unter die 0,5-Prozent-Regelung, bei der monatlich 0,5 Prozent des Bruttolistenpreises als geldwerter Vorteil versteuert wird. Fahrzeuge, die diese Vorgaben nicht erfüllen, unterliegen der regulären 1-Prozent-Regelung.

Steuerbefreiung für Solarstrom: Einkommensteuer entfällt auch bei größeren PV-Anlagen

Seit 2022 müssen Betreiber kleiner Photovoltaik-Anlagen (PV-Anlagen) keine Einkommensteuer auf Solarstrom-Gewinne zahlen. Voraussetzung dafür ist, dass die PV-Anlage folgende Kriterien erfüllt:

- Einfamilienhäuser und Gewerbeimmobilien mit einer Gewerbeeinheit: Maximalleistung von 30 kWp (Kilowatt-Peak)

- Mehrfamilienhäuser und gemischte Gebäude: Maximal 15 kWp pro Wohn- oder Gewerbeeinheit

Bei Anlagen, die ab 2025 angeschafft werden, wird die zulässige Bruttoleistung für alle Gebäudearten einheitlich auf 30 kWp je Wohn- oder Gewerbeeinheit erhöht. Das ist eine Freigrenze. Die Gesamtleistungsgrenze von 100 kWp pro steuerpflichtige Person bleibt bei mehreren betriebenen Anlagen weiterhin bestehen.

Steueränderungen für Erben & Anleger

Höhere Pauschale für Erbfallkosten

Ab 2025 steigt die Pauschale für Erbfallkosten von 10.300 Euro auf 15.000 Euro. Damit wird die gestiegene Kostenbelastung, etwa für Bestattungen, berücksichtigt. Die bisherige Pauschale galt seit 1996.

Als Erbe kannst du bei der Ermittlung der Erbschaftsteuer pauschal 15.000 Euro vom steuerpflichtigen Nachlass abziehen – ohne Nachweise. Das spart Zeit und Aufwand. Wenn deine tatsächlichen Kosten höher sind, kannst du weiterhin die Einzelkosten ansetzen.

Erbe oder Schenkung von Wohnimmobilien

Die Regeln für die Steuerstundung bei Erbe oder Schenkung von Wohnimmobilien wurden ausgeweitet.

Bisher konnten Erben die Erbschaftsteuer bis zu 10 Jahre zinslos stunden, wenn sie die Steuer nur durch den Verkauf der Immobilie hätten zahlen können. Das galt bislang nur für Immobilien, die bereits vermietet waren oder selbst bewohnt wurden, wie Einfamilien- oder Zweifamilienhäuser und Wohnungseigentum. Auch für Schenkungen ist die Stundung möglich, aber in der Regel nicht zinsfrei.

- Jetzt kann auch die Erbschaftsteuer für Immobilien gestundet werden, die erst nach dem Erbfall oder der Schenkung vermietet werden.

- Auch Wohnungen in Mehrfamilienhäusern oder andere Wohnimmobilien, die für eigene Zwecke genutzt werden, fallen unter die Regelung.

Grundstücke außerhalb der EU:

- Für Immobilien in Drittstaaten gilt die Stundung nur, wenn ein Informationsaustausch mit dem Land besteht und die Steuerforderung dort durchgesetzt werden kann.

- Eine Liste der entsprechenden Staaten wird vom Bundesfinanzministerium veröffentlicht.

Vorabpauschale ab 2025

Hast du thesaurierende Fonds mit Wertzuwachs in deinem Depot? Dann wird im Januar 2025 eine Vorabsteuer für die sogenannte Vorabpauschale für das Jahr 2024 fällig. Diese Steuer wird auf rechnerische Erträge deines Fonds (Vorabpauschale) erhoben – auch wenn du keine Auszahlung erhalten hast. Wichtig zu wissen: Die gezahlte Steuer wird später bei einem Verkauf deiner Fondsanteile angerechnet und mindert dann die Steuerlast.

Die Höhe der Vorabpauschale hängt vom Basiszins ab, der jedes Jahr neu vom Bundesfinanzministerium festgelegt wird. Für 2024 liegt dieser Zins bei 2,29 Prozent.

- Kapital bereitstellen: Stelle sicher, dass auf deinem Verrechnungskonto genug Geld für die Steuerzahlung vorhanden ist.

- Freistellungsauftrag prüfen: Hast du bei deiner Depotbank einen Freistellungsauftrag in ausreichender Höhe eingerichtet? Für deine Kapitalerträge, dazu zählt auch die Vorabpauschale, kannst du deinen Sparer-Pauschbetrag von 1.000 Euro (pro Person) nutzen. Bis zu dieser Summe bleiben deine Kapitalerträge steuerfrei und die Bank zieht keine Abgeltungssteuer ab.

Verluste aus Termingeschäften

Verluste aus Termingeschäften, wie dem Verfall von Optionen, können jetzt uneingeschränkt mit allen Kapitalerträgen verrechnet werden. Das Jahressteuergesetz 2024 hat die bisherigen Einschränkungen aufgehoben.

- Aufhebung der Verlustgrenze: Die bisherige Begrenzung von 20.000 Euro pro Jahr entfällt.

- Verluste aus Termingeschäften oder Forderungsausfällen können jetzt ohne Einschränkungen mit anderen Kapitalerträgen (Zinsen, Dividenden, Verkaufsgewinnen etc.) verrechnet werden. Der gesonderte Verlustverrechnungskreis für Termingeschäfte wird also aufgehoben.

- Gültigkeit ab sofort: Die Neuregelung gilt rückwirkend für alle offenen Fälle. Das bedeutet, dass bestehende Verlustvorträge jetzt ebenfalls vollständig genutzt werden können.

- IT-technische Umsetzung kann sich verzögern: Die technische Umsetzung der automatischen Verlustverrechnung durch die Banken kann sich allerdings noch etwas hinziehen. Der Gesetzgeber lässt es zu, dass diese erst bis Anfang 2026 umgestellt wird.

Steueränderungen für Immobilieneigentümer & Mieter

Grundsteuer tritt in Kraft

Ab dem 1. Januar 2025 gilt die neue Grundsteuer. Die Berechnung bleibt jedoch kompliziert, vor allem, weil viele Gemeinden ihre Hebesätze noch nicht final festgelegt haben.

Die Neubewertung von Grundstücken hat vielerorts für Ärger gesorgt. Ab 2025 gibt es jedoch eine wichtige Neuerung: Liegt der pauschale Grundsteuerwert deines Grundstücks mindestens 40 Prozent über dem tatsächlichen Marktwert, kannst du eine Korrektur beantragen.

Wie funktioniert das? Du musst einen Nachweis vorlegen, zum Beispiel ein Gutachten oder einen Kaufpreis, der maximal ein Jahr vor oder nach der Bewertung erzielt wurde.

Wann muss die neue Grundsteuer gezahlt werden?

- Normalerweise ist die erste Zahlung für das Jahr 2025 am 15. Februar 2025 fällig. Allerdings könnte es Verzögerungen geben, weil in vielen Kommunen die neuen Bescheide noch bearbeitet werden.

- Beispiel Hamburg: Hier wurde die Frist auf den 30. April 2025 verschoben. Ähnliche Anpassungen könnten auch in anderen Städten folgen.

Betriebskostenabrechnung: Belege jetzt auch elektronisch einsehbar

Ab sofort kannst du die Belege zur Betriebskostenabrechnung einfacher und flexibler einsehen. Vermieter dürfen dir jetzt auch Belege, die sie in Papierform erhalten haben, digital bereitstellen. Das regelt der neue § 556 Abs. 4 BGB, eingeführt durch das „4. Bürokratieentlastungsgesetz“.

Wenn der Vermieter die Unterlagen bereits digital erhalten hat, kannst du sie ebenfalls in dieser Form erhalten. Papierkopien bleiben weiterhin möglich, wenn das zwischen dir und deinem Vermieter vereinbart ist. Elektronische Belege sparen dir Zeit und Kosten, da du sie orts- und zeitunabhängig prüfen kannst – etwa per E-Mail. Außerdem kannst du sie einfach weiterleiten, um fachlichen Rat einzuholen.

Haushaltsnahe Dienstleistungen, Handwerker & Co.

Beauftragst du einen Gärtner, Handwerker oder andere Dienstleister, kannst du einen Teil der Kosten in deiner Steuererklärung angeben und so deine Steuerlast senken. Damit das Finanzamt den Bonus anerkennt, sind zwei Dinge wichtig: Du brauchst eine ordnungsgemäße Rechnung, und die Zahlung muss per Überweisung erfolgen.

Bisher war nicht eindeutig geregelt, ob diese Vorgaben auch für Pflege- und Betreuungsleistungen gelten. Der Bundesfinanzhof stellte 2022 fest, dass das Gesetz in diesem Punkt unklar ist.

- Für alle haushaltsnahen Dienstleistungen – also auch Pflege- und Betreuungsleistungen – gelten die gleichen Regeln:

- Der Steuerbonus wird nur gewährt, wenn eine Rechnung vorliegt.

Die Zahlung muss direkt über die Bank erfolgen.

Hier schafft jeder die Steuer

Steueränderungen 2024

Allgemeine Steueränderungen

Die Regierung hat den Steuertarif bereits angepasst. Dadurch zahlst du weniger Steuern und erhältst monatlich mehr Netto von deinem Brutto. So hoch fällt die Entlastung aus (ohne Kirchensteuer, Kinderfreibetrag und mit dem durchschnittlichen Zusatzbeitrag zur gesetzlichen Krankenversicherung von 1,7 Prozent):

- Bei einem Brutto von 2.000 Euro erhältst du nun 1.472 Euro statt 1.457 Euro ausgezahlt –

- Bei einem Brutto von 3.500 Euro erhältst du nun 2.331 Euro statt 2.309 Euro ausgezahlt –

- Bei einem Brutto von 5.000 Euro erhältst du nun 3.125 Euro statt 3.094 Euro ausgezahlt –

- Bei einem Brutto von 6.500 Euro erhältst du nun 3.940 Euro statt 3.903 Euro ausgezahlt –

Schnell und einfach selbst ausrechnen

Grundfreibetrag

Der Betrag, bis zu dem deine Einkünfte steuerfrei bleiben, steigt. So betrug der Grundfreibetrag ab 1. Januar 2024 zunächst:

- 11.604 Euro für Singles,

- 23.208 Euro für diejenigen, die eine gemeinsame Steuererklärung einreichen.

Kalte Progression & Spitzensteuersatz

Die übrigen Tarifeckwerte steigen um 6,29 Prozent im Vergleich zu 2023. Einzige Ausnahme ist der oberste Tarifeckwert, ab dem der Reichensteuersatz von 45 Prozent fällig wird. Dieser bleibt konstant bei 277.826 Euro.

Außerdem steigt die Freigrenze beim Solidaritätszuschlag von 17.543 Euro auf 18.130 Euro.

Private Veräußerungsgeschäfte

Die Freigrenze für private Veräußerungsgeschäfte wurde von 600 Euro auf 1.000 Euro erhöht. Das kommt dir zugute, wenn du zum Beispiel in Kryptowährungen investierst: Den Gewinn hieraus musst du erst versteuern, wenn du innerhalb eines Jahres mehr als 1.000 Euro verdient hast. Wer als Ehepaar eine gemeinsame Steuererklärung abgibt, kann in diesem Fall mit dem doppelten Betrag rechnen.

Umsatzsteuersatz im Gastronomiebereich

Der Steuersatz für Speisen in der Gastronomie wurde pandemiebedingt vom 1. Juli 2020 bis Ende 2023 von 19 Prozent auf 7 Prozent gesenkt. Seit dem 1. Januar 2024 gilt wieder der Regelsteuersatz für die Umsatzsteuer.

Steueränderungen für Familien

Kinderfreibetrag

Der Kinderfreibetrag wurde im Dezember 2024 rückwirkend erhöht. Er beträgt jetzt pro Elternteil und Kind 3.306 Euro, also 6.612 Euro für beide Eltern. Hinzu kommt der Freibetrag für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf (BEA), der unverändert bei 2.924 Euro pro Kind bleibt. .

Unterhaltshöchstbetrag

Der Höchstbetrag von abziehbaren Unterhaltsleistungen als außergewöhnliche Belastungen wird angehoben. Er ist an den Grundfreibetrag gekoppelt und beträgt 11.784 Euro.

Steueränderungen für Arbeitnehmer, Arbeitgeber

Arbeitnehmer-Sparzulage

Deutlich erhöht wird die Arbeitnehmer-Sparzulage zu den vermögenswirksamen Leistungen der Arbeitgeber. Die Zulage können erhalten:

- Alleinstehende bis zu einem zu versteuernden Jahreseinkommen von 40.000 Euro (zuvor: 17.900 Euro) und

- Verheiratete bis zu einem zu versteuernden Jahreseinkommen von 80.000 Euro (zuvor: 35.800 Euro)

Mindestlohn

Ab dem 1. Januar 2024 steigt der Mindestlohn für Beschäftigte in Deutschland um 41 Cent auf 12,41 Euro pro Stunde. Dadurch ändert sich auch die Minijob-Grenze, die nun bei 538 Euro statt 520 Euro liegt. Die Jahresverdienstgrenze steigt auf 6.456 Euro.

Mitarbeiterbeteiligung

Der Steuerfreibetrag für Mitarbeiterbeteiligungen am Kapital wird von 1.440 Euro auf 2.000 Euro angehoben. Eine weitere Regelung sieht vor, dass die Besteuerung bis zur Veräußerung der Anteile aufgeschoben wird, wenn der Arbeitgeber bereit ist, die Haftung für die anfallende Lohnsteuer zu übernehmen.

„Dezemberhilfe 2022“ bleibt steuerfrei

Die als Entlastung für die hohen Gas- und Fernwärmekosten an Verbraucher gezahlte sogenannte „Dezemberhilfe“ 2022 soll doch nicht besteuert werden. Die Regelungen dazu wurden komplett gestrichen.

Pauschale für Berufskraftfahrer

Der Übernachtungspauschale für Berufskraftfahrer, die im Fahrzeug schlafen, wurde von bisher 8 Euro auf 9 Euro angehoben werden.

Steueränderungen für Immobilieneigentümer

Befristete Einführung einer degressiven AfA für Wohngebäude

Für Wohngebäude, die zwischen dem 1. Oktober 2023 und dem 30. September 2029 gebaut oder gekauft werden, wurde eine degressive Abschreibung eingeführt. Im Jahr der Fertigstellung können so 6 Prozent der Kosten anteilig abgeschrieben werden. Es bleibt jedoch flexibel: Der Wechsel zur linearen Abschreibung soll jederzeit möglich sein.

Steueränderungen für Unternehmer, Selbstständige

Umsatzsteuer bei Kleinunternehmern

Kleinunternehmer werden ab 2024 von der Verpflichtung befreit, eine Umsatzsteuer-Jahreserklärung abzugeben.

Diese Änderungen sollen jedoch nicht für Fälle gemäß § 18 Abs. 4a UStG gelten, wie beispielsweise Gewerbetreibende, die Waren innerhalb der EU erwerben. Die Abgabepflicht bleibt auch bestehen, wenn das Finanzamt die Erklärung einfordert.

Anhebung der Grenze für die Ist-Besteuerung

Bisher können Unternehmen mit Umsätzen bis 600.000 Euro beantragen, die Umsatzsteuer nach vereinnahmten Entgelten (sogenannte Ist-Besteuerung) und nicht nach vereinbarten Entgelten (sogenannte Soll-Besteuerung) zu berechnen. Ab 2024 liegt diese Umsatzgrenze bei 800.000 Euro.

Höhere Freigrenze für Geschenke

Die Freigrenze für Geschenke an Geschäftspartner wurde erhöht, wodurch höhere Beträge steuerlich absetzbar sind. Liegen die Kosten unter der Freigrenze von 50 Euro netto im Jahr, können sie als Betriebsausgaben abgesetzt werden. Bisher lag diese Grenze bei 35 Euro im Jahr.

Verbesserung bei der Sonderabschreibung

Unternehmen, die einen Gewinn von maximal 200.000 Euro im Jahr erzielen, dürfen ihre Investitionskosten abschreiben – neben der planmäßigen Jahresabschreibung auch über eine Sonderabschreibung nach § 7g EStG. Der maximale Abschreibungssatz steigt ab 2024 auf 40 Prozent von bisher 20 Prozent.

Verbesserung der Verlustverrechnung

Für den Zeitraum 2024 bis 2027 wird der Verlustvortrag auf 70 Prozent des Gesamtbetrags der Einkünfte des Verlustvortragsjahres beschränkt.

Steueränderungen für Rentner und Pensionäre

Nachgelagerte Besteuerung

Die nachgelagerte Besteuerung bei Renteneinkünften führt dazu, dass der Anteil der steuerpflichtigen Renten mit jedem neuen Rentnerjahrgang stetig ansteigt. Gleichzeitig erhöht sich auch der Teil der Rentenversicherungsbeiträge, die sich während des Berufslebens als Sonderausgaben von der Steuer absetzen lassen.

Rückwirkend ab 2023 wurde der Anstieg des Besteuerungsanteils für jeden neuen Renteneintrittsjahrgang jährlich um einen halben Prozentpunkt reduziert. Auf diese Weise werden die Renten erst ab dem Renteneintrittsjahrgang 2058 zu 100 Prozent besteuert werden.

Änderung beim Altersentlastungsbetrag

Rückwirkend ab 2023 wird der anzuwendende Prozentsatz nicht mehr jährlich um 0,8 Prozentpunkte, sondern nur noch um 0,4 Prozentpunkte verringert. Der Höchstbetrag sinkt ab 2023 jährlich um 19 Euro anstatt bisher 38 Euro.

Änderung beim Versorgungsfreibetrag

Die Steueränderungen führen zu einer leichten Änderung bei der Berechnung des Versorgungsfreibetrags, insbesondere bei Beamten- und Betriebspensionen. Der Prozentsatz zur Ermittlung des Freibetrags wird nun langsamer gesenkt: Ab dem Jahr 2023 verringert er sich jährlich um 0,4 Prozent anstatt bisher um 0,8 Prozent.

Auch der Höchstbetrag sinkt ab 2023 jährlich um 30 Euro (statt 60 Euro) und der Zuschlag zum Versorgungsfreibetrag um jährlich 9 Euro (statt 18 Euro) Euro.

Steueränderungen 2023

Achtung! Es sind derzeit Steueränderungen im Gespräch, die 2024 in Kraft treten sollen und dann teilweise rückwirkend für das Jahr 2023 gelten sollen.

Allgemeine Steueränderungen

Grundfreibetrag steigt

Der Grundfreibetrag wurde im Rahmen des Steuerentlastungsgesetzes 2022 angepasst. Im Jahr 2023 beträgt er

- für Singles auf 10.908 Euro,

- für Verheiratete auf 21.816 Euro.

Einkommen unterhalb dieses Betrages bleiben steuerfrei. Alles, was über diesem Betrag liegt, unterliegt der Einkommensteuer.

Kalte Progression & Spitzensteuersatz

Um die kalte Progression zu verhindern, werden die Tarifeckwerte im Einkommensteuertarif angepasst. Dadurch greifen steigende Steuersätze des progressiven Steuertarifs erst bei etwas höherem Einkommen. Es bleibt also mehr Netto vom Brutto.

- Der Spitzensteuersatz von 42 Prozent greift 2023 ab einem zu versteuernden Einkommen von 62.810 Euro statt bisher 58.597 Euro.

Steueränderungen für Arbeitnehmer, Arbeitgeber und Selbstständige

Arbeitnehmer-Pauschbetrag

Der Arbeitnehmer-Pauschbetrag wurde bereits rückwirkend für 2022 erhöht. Ab 2023 steigt gibt es zusätzlich ein kleines Plus:

- Ab dem 1. Januar 2023 erhalten Arbeitnehmer eine Pauschale für die Werbungskosten von 1.230 Euro.

Homeoffice-Pauschale

Wer von zu Hause aus arbeitet, darf dauerhaft mit der Homeoffice-Pauschale rechnen. Diese wurde mit dem Jahressteuergesetz 2022 entfristet und weiter ausgebaut:

- Ab dem 1. Januar 2023 beträgt die Pauschale 6 Euro pro Tag.

- Die Zahl der steuerlich begünstigten Homeoffice-Tage steigt von 120 auf 210.

Damit sind ab 2023 maximal 1.260 Euro im Jahr abziehbar. Die Pauschale gilt für alle Tätigkeiten zusammen, eine Verdopplung bei mehreren Jobs ist nicht möglich. Bislang betrug die Pauschale 5 Euro pro Tag – gedeckelt auf 600 Euro im Jahr. Es ist in bestimmten Fällen möglich, die Pendlerpauschale und die Homeoffice-Pauschale für denselben Tag abzusetzen – zum Beispiel für Lehrer und Außendienstler.

Häusliches Arbeitszimmer

Auch beim Arbeitszimmer gibt es wichtige Änderungen. So gilt ab dem 1. Januar 2023:

- Jahrespauschale von 1.260 Euro: Für alle, die ein Arbeitszimmer zu Hause und keinen Büro-Arbeitsplatz haben. Der Einzelkosten-Nachweis entfällt dadurch.

- Vollständiger Abzug der Kosten: Für alle, deren Mittelpunkt der gesamten betrieblichen und beruflichen Betätigung im häuslichen Arbeitszimmer liegt.

Wenn die Tätigkeit nur tageweise in der häuslichen Wohnung ausgeübt wird, weil kein anderer Arbeitsplatz zur Verfügung steht, bleibt nur die Homeoffice-Pauschale.

Altersvorsorge

Ausgaben für die Altersvorsorge sind ab 2023 vollständig als Sonderausgaben absetzbar. Bislang war dies erst ab 2025 vorgesehen. Damit reagiert der Staat auf die mögliche Doppelbesteuerung von Renten.

Midijobs

Bis zu einem bestimmten Betrag müssen Midijobber nicht die vollen Sozialbeiträge zahlen.

- Ab dem 1. Januar 2023 steigt die Midijob-Grenze auf 2.000 Euro.

Verbesserte Verlustverrechnung

Die coronabedingt erweiterten Höchstbetragsgrenzen für den steuerlichen Verlustrücktrag können noch für die Veranlagungszeiträume 2022 und 2023 genutzt werden. Diese Höchstgrenzen gelten also weiterhin:

- 10 Millionen bei Abgabe einer getrennten Steuererklärung

- 20 Millionen bei Abgabe einer gemeinsamen Steuererklärung

Auch wird der Verlustrücktrag ab dem Verlustentstehungsjahr 2022 dauerhaft von einem auf 2 Jahre erweitert. Künftig kann nur noch insgesamt auf den Verlustrücktrag verzichtet werden – nicht mehr teilweise.

Geplante Änderung, die möglicherweise 2024 rückwirkend in Kraft tritt:

Der Verlustrücktrag soll von bisher 2 auf 3 Jahre erweitert werden. Die Betragsgrenze von 10 Millionen bzw. 20 Millionen Euro soll dauerhaft gelten.

Investitionsabzugsbetrag

Nach dem 4. Corona-Steuerhilfegesetz gelten für Investitionsabzugsbeträge folgende Steueränderungen:

- Die Investitionsfristen für steuerliche Investitionsabzugsbeträge nach § 7g EStG, die in 2022 auslaufen, werden bis Ende 2023 verlängert.

- Die Frist für Investitionsabzugsbeträge, deren dreijährige oder bereits verlängerten Investitionsfristen in 2022 auslaufen, werden um ein weiteres Jahr auf 4, 5 oder 6 Jahre verlängert.

Photovoltaik

Auch im Bereich der Photovoltaik gibt es ab 2023 weitreichende Änderungen. So sollen kleine Photovoltaik-Anlagen einkommensteuerfrei betrieben werden können – und zwar rückwirkend ab 2022. Ursprünglich sollte die Regelung erst ab 2023 gelten.

Ab 2023 entfällt die Umsatzsteuer von 19 Prozent für den Kauf und die Installation von Photovoltaik-Anlagen mit einer Leistung von bis zu 30 Kilowatt und Stromspeichern. Die Anlage muss auf oder in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen oder anderen Gebäuden installiert werden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden.

Weitere geplante Änderungen die 2024 beschlossen werden sollen und rückwirkend für 2023 in Kraft treten

Umsatzsteuer bei Kleinunternehmern

Die geplanten Änderungen sollen Kleinunternehmer ab 2023 von der Umsatzsteuer-Jahreserklärung befreien.

Dies soll jedoch nicht die Fälle des § 18 Abs. 4a UStG betreffen, beispielsweise Gewerbetreibende, die Waren innerhalb der EU erwerben. Die Abgabepflicht bleibt auch bestehen, wenn das Finanzamt die Erklärung einfordert.

Gültigkeit: rückwirkend ab 2023.

„Dezemberhilfe 2022“ bleibt steuerfrei

Die sogenannte “Dezemberhilfe” 2022, die Verbraucher bei hohen Gas- und Fernwärmekosten entlastet, soll doch nicht besteuert werden. Die Regelungen dazu sollen komplett gestrichen werden.

Gültigkeit: rückwirkend ab 2023.

Steueränderungen für Familien

Kindergeld

Das Kindergeld wurde zum 01.01.2023 angepasst. Familien erhalten einheitlich 250 Euro monatlich für jedes Kind.

Kinderfreibetrag

Gleichzeitig wurde auch der Kinderfreibetrag erhöht, ab dem 1. Januar 2023 beträgt er 8.952 Euro (einschließlich BEA) für beide Elternteile zusammen. Ab 2024 soll er erneut angehoben werden auf 9.312 Euro.

Entlastungsbetrag für Alleinerziehende

Ab dem 1. Januar 2023 steigt der Entlastungsbetrag für Alleinerziehende auf 4.260 Euro pro Jahr. Für jedes weitere Kind fließen zusätzlich 240 Euro.

Ausbildungsfreibetrag

Den Ausbildungsfreibetrag erhalten Eltern für volljährige Kinder in Ausbildung, die auswärtig untergebracht sind. Ab dem 1. Januar 2023 wird der Freibetrag von derzeit 924 Euro auf 1.200 Euro erhöht.

Steueränderungen für Rentner

Grundrentenzuschlag

Rentner, die viele Jahre Beiträge gezahlt haben, aber trotzdem nur eine Mini-Rente erhalten, werden entlastet: Der Zuschalg für die Grundrente wird ab dem 1. Januar 2021 rückwirkend steuerfrei gestellt.

Geplante Änderungen die 2024 beschlossen wurden und rückwirkend für 2023 in Kraft treten

Nachgelagerte Besteuerung

Die nachgelagerte Besteuerung bei Renteneinkünften führt dazu, dass der Anteil der steuerpflichtigen Renten mit jedem neuen Rentnerjahrgang stetig ansteigt. Gleichzeitig erhöht sich auch der Teil der Rentenversicherungsbeiträge, die sich während des Berufslebens als Sonderausgaben von der Steuer absetzen lassen.

Rückwirkend ab 2023 wurde der Anstieg des Besteuerungsanteils für jeden neuen Renteneintrittsjahrgang jährlich um einen halben Prozentpunkt reduziert. Auf diese Weise werden die Renten erst ab dem Renteneintrittsjahrgang 2058 zu 100 Prozent besteuert werden.

Änderung beim Altersentlastungsbetrag

Rückwirkend ab 2023 wird der anzuwendende Prozentsatz nicht mehr jährlich um 0,8 Prozentpunkte, sondern nur noch um 0,4 Prozentpunkte verringert. Der Höchstbetrag sinkt ab 2023 jährlich um 19 Euro anstatt bisher 38 Euro.

Änderung beim Versorgungsfreibetrag

Die Steueränderungen führen zu einer leichten Änderung bei der Berechnung des Versorgungsfreibetrags, insbesondere bei Beamten- und Betriebspensionen. Der Prozentsatz zur Ermittlung des Freibetrags wird nun langsamer gesenkt: Ab dem Jahr 2023 verringert er sich jährlich um 0,4 Prozent anstatt bisher um 0,8 Prozent.

Auch der Höchstbetrag sinkt ab 2023 jährlich um 30 Euro (statt 60 Euro) und der Zuschlag zum Versorgungsfreibetrag um jährlich 9 Euro (statt 18 Euro) Euro.

Steueränderungen für Anleger

Sparer-Pauschbetrag

Der Sparer-Pauschbetrag für Zins- und Kapitaleinkünfte wird zum 1. Januar 2023 von 801 Euro auf 1.000 Euro angehoben. Ehepaare erhalten den doppelten Betrag von 2.000 Euro statt bisher 1.602 Euro.

Verlustausgleich

Eine weitere Erleichterung für Paare betrifft den Verlustausgleich: Ehe- bzw. eingetragene Lebenspartner können die Gewinne eines Partners mit den Verlusten des anderen verrechnen lassen. Das war bislang nicht möglich.

Steueränderungen für Immobilien-Eigentümer

Abschreibung bei Wohngebäuden

Erhöhung der linearen Abschreibung: Neu gebaute Wohngebäude sollen jetzt schneller abgeschrieben werden können als bisher:

- Ab dem 1. Januar 2023 wurde die lineare Absetzung für Abnutzung für Wohngebäude, die ab dem 1. Januar 2023 fertiggestellt werden, von 2 Prozent auf 3 Prozent angehoben.

- Damit werden zukünftig alle neuen Gebäude grundsätzlich über einen Zeitraum von 33 Jahren abgeschrieben.

Eine kürzere Nutzungsdauer als vom Gesetz vorgegeben, ist somit nicht mehr möglich. Jedoch ist es möglich, eine kürzere Nutzungsdauer zu wählen, wenn dies bereits im Kalenderjahr 2022 geschehen ist.

Wertermittlung von Immobilien

Änderungen bei der Wertermittlung von Immobilien könnten bei größeren Vermögenswerten zu einer höheren Steuer für Erbschaften oder Schenkungen führen.

Immobilienwerte werden für steuerliche Zwecke möglichst nahe am Verkaufswert veranschlagt. Das könnte zu einer höheren Erbschaftssteuer führen. Denn die Verkaufspreise für Immobilien sind in letzter Zeit drastisch angestiegen – die Freibeträge bei der Erbschaftssteuer bleiben dagegen unberührt.

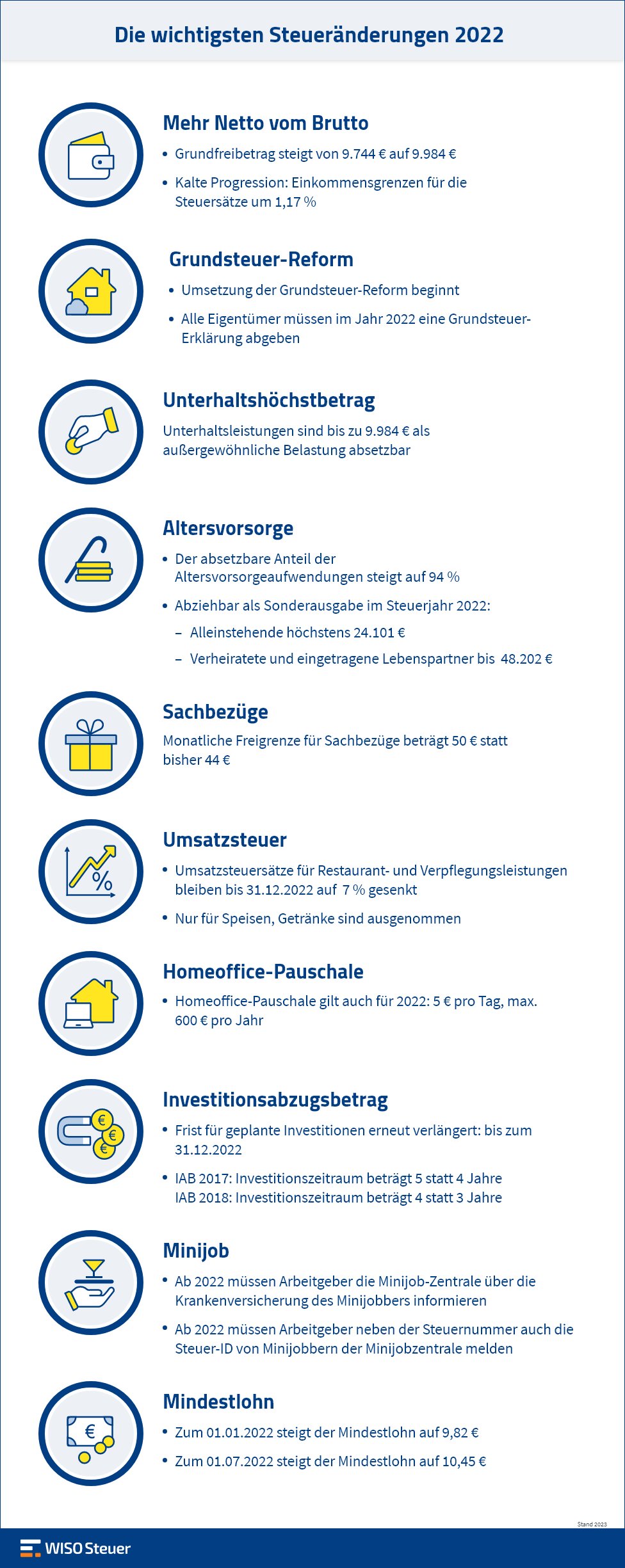

Steueränderungen 2022

Allgemeine Steueränderungen

Grundfreibetrag rückwirkend erhöht

Für das Steuerjahr 2022 wurde der Grundfreibetrag im Rahmen des Steuerentlastungspakets I noch einmal rückwirkend zum 1. Januar 2022 erhöht. Der Grundfreibetrag liegt für das Steuerjahr 2022

- bei 10.347 Euro für Singles und

- bei 20.694 Euro für Ehepaare

Ursprünglich stiegt der Grundfreibetrag von 9.744 Euro (2021) auf 9.984 Euro.

Energiepreispauschale

Aufgrund der hohen Energiepreise hat die Regierung Entlastungen beschlossen. Im ersten Schritt erhielten alle aktiv Erwerbstätigen in 2022 eine Energiepreispauschale. Alle anderen wurden zunächst davon ausgeschlossen, wurden allerdings nachträglich mitberücksichtigt. So erhalten den Bonus in Höhe von 300 Euro: Erwerbstätige und Rentner, 200 Euro gab es für Studenten.

Altersvorsorge: höherer Abzug bei Sonderausgaben

Zu den Ausgaben für die Altersvorsorge zählen Beiträge in die gesetzliche Rente, Rürup-Rente, in landwirtschaftliche Alterskassen sowie berufsständische Versorgungseinrichtungen. Diese Beiträge sind jedoch bis zu einem bestimmten Höchstbetrag als Sonderausgaben absetzbar. Hier bringen die Steueränderungen 2022 eine Erhöhung der Höchstbeträge:

- Singles: 25.639 Euro

- Ehepaare und eingetragene Lebenspartner: 51.278 Euro

Der steuerlich abzugsfähige Anteil vom Höchstbetrag steigt jährlich um jeweils 2 Prozentpunkte. Deshalb kannst du für das Steuerjahr 2022 von den geleisteten Beiträgen bis zu 94 Prozent des Höchstbetrags als Sonderausgaben von der Steuer absetzen, und zwar:

- Singles: 24.101 Euro

- Ehepaare und eingetragene Lebenspartner: 48.202 Euro

Steueränderungen für Immobilien-Eigentümer

Grundsteuer-Reform

Im Jahr 2022 startet die Umsetzung der Grundsteuerreform: Nach und nach werden die Grundsteuerwerte neu festgestellt. Ab 2025 wird dann die Grundsteuer auf Grundlage dieser neu ermittelten Werte erhoben.

Das hat praktische Konsequenzen für Eigentümer: Zwischen dem 1. Juli 2022 und dem 31. Januar 2023 muss eine Grundsteuer-Erklärung für alle Grundstücke sowie Betriebe der Land- und Forstwirtschaft abgegeben werden.

Steueränderungen für Familien

Mehr Unterhaltsleistungen abziehbar

Unterstützt du deine Familienangehörige finanziell? Unterhaltszahlungen kannst du in der Steuererklärung berücksichtigen – und zwar als außergewöhnliche Belastungen.

Ab dem Steuerjahr 2022 bringen die Steueränderungen einen höheren Steuervorteil: Der Unterhaltshöchstbetrag wurde rückwirkend zum 1. Januar 2022 auf 10.347 Euro angehoben. Damit war er genauso hoch wie der Grundfreibetrag. Bisher betrug der Höchstbetrag 9.984 Euro.

Kinderbonus

Ergänzend zum Kindergeld erhielten Eltern 2022 einen einmaligen Bonus für ein Kind, für das Anspruch auf Kindergeld bestand. Dieser betrug 100 Euro und wurde ab Juli 2022 ausgezahlt.

Steueränderungen für Arbeitnehmer, Arbeitgeber und Selbstständige

Homeoffice-Pauschale

Die neu eingeführte Homeoffice-Pauschale sollte zunächst für die Jahre 2020 und 2021 gelten, wurde jedoch bis zum 31. Dezember 2022 verlängert (in späteren Jahren entfristet). Das heißt, auch für das Steuerjahr 2022 kannst du für 120 Tage eine Pauschale von 5 Euro pro Homeoffice-Tag als Werbungskosten abrechnen. Maximal ist die Pauschale jedoch auf 600 Euro im Jahr gedeckelt.

Um in der Steuerklärung 2022 das heimische Arbeitszimmer absetzen zu können, müssen strenge Voraussetzungen der Finanzämter erfüllt sein. Wer diese Hürde nicht nehmen kann, darf die Homeoffice-Pauschale nutzen. Wer die Voraussetzungen erfüllt, steht vor einem Wahlrecht: Wenn die Homeoffice-Pauschale zu höheren Werbungskosten führt als die tatsächlichen Kosten, kann man sich für die günstigere Variante entscheiden.

Die Pauschale zahlt sich nur bei hohen Werbungskosten aus. Denn sie wird nicht zusätzlich zum Arbeitnehmer-Pauschbetrag gewährt. Bist du also mit der Homeoffice-Pauschale und deinen übrigen Werbungskosten unter der 1.200-Euro-Grenze, profitierst du leider nicht von der Pauschale.

Entfernungspauschale

Die Fahrtstrecke zur Arbeit kannst du mit 0,30 Euro je Kilometer abrechnen. Ab dem 21. Kilometer bekommst du eine höhere Pendlerpauschale:

- Für das Jahr 2021: 0,35 Euro je Entfernungskilometer

- Ab dem Jahr 2022: 0,38 Euro je Entfernungskilometer

Arbeitnehmer-Pauschbetrag

Das Finanzamt berücksichtigt einen bestimmten Betrag automatisch als Werbungskosten. Nachweise sind dafür nicht erforderlich. Rückwirkend zum 1. Januar 2022 steigt dieser sogenannte Arbeitnehmer-Pauschbetrag auf 1.200 Euro.

Höhere Freigrenze für Sachbezüge

Arbeitnehmer können zum üblichen Gehalt auch Extras erhalten – sogenannte Sachbezüge. Bis zu einem bestimmten Wert müssen diese auch nicht versteuert werden. Wichtig ist, dass die Sachbezüge zusätzlich zum Arbeitslohn gezahlt werden.

- Ab dem Steuerjahr 2022 erhöht sich die monatliche Freigrenze für Sachbezüge von aktuell 40 Euro auf 50 Euro.

Diese Grenze gilt übrigens für jeden Monatswert. Sie kann nicht auf das gesamte Jahr hochgerechnet werden. Wird der Betrag von 50 Euro also nicht ganz ausgeschöpft, kann der Rest nicht auf einen anderen Monat übertragen werden.

Kurzarbeit

Folgende Steueränderung gelten für das Jahr 2022:

- Steuerfreie Zuschüsse vom Arbeitgeber zum Kurzarbeitergeld werden um 6 Monate verlängert.

Die Steuerfreiheit gilt damit für Lohnzahlungszeiträume, die nach dem 29. Februar 2020 beginnen und vor dem 1. Juli 2022 enden.

Pflegekräfte

Mit dem zusätzlichen steuerfreien Corona-Bonus werden bis zum von 4.500 Euro steuerfrei gestellt. Ausgezahlt wird ab dem 18. November 2021 bis zum 31. Dezember 2022.

Verpflegung und Unterkunft

Stellt der Arbeitgeber Mahlzeiten oder Unterkunft, müssen diese Leistungen mit einem bestimmten Wert versteuert werden. Der Monatswert für Verpflegung wird ab 1. Januar 2022 auf 270 Euro angehoben. Für verbilligt oder kostenfrei gewährte Mahlzeiten und Unterkunft gelten ab 2022 pro Kalendertag folgende Werte:

- Frühstück: 1,87 Euro

- Mittag- oder Abendessen: 3,57 Euro

- Sachbezugswert 2022 für Unterkunft oder Miete: 241 Euro im Monat

Mindestlohn

Zum 1. Januar 2022 wurde im Rahmen der Steueränderungen auch der Mindestlohn in mehreren Schritten erhöht:

| Zeitpunkt der Erhöhung | Mindestlohn |

|---|---|

| 1.1.2022 | 9,82 € |

| 1.7.2022 | 10,45 € |

Arbeitgeber sollten unbedingt auf die monatlichen Arbeitsstunden von Minijobbern achten. Der höhere Mindestlohn kann dazu führen, dass Grenzbetrag von 450 Euro überschritten wird.

Minijob

Steueränderungen 2022 bringen auch für Arbeitgeber von Minijobbern neue Pflichten:

- Ab dem 1. Januar 2022 müssen Arbeitgeber von Minijobbern (auch: 450-Euro-Job, geringfügige Beschäftigung) der Minijob-Zentrale melden, wie ihr Mitarbeiter im Minijob krankenversichert ist.

- Ab dem 1. Januar 2022 müssen Arbeitgeber neben der Steuernummer auch die Steuer-ID von Minijobbern der Minijobzentrale melden. Die Daten werden über das elektronische Meldeverfahren übermittelt.

Wichtig: Die Regelung gilt nicht für Arbeitgeber, die einen Minijobber im Privathaushalt beschäftigen.

Investitionsabzugsbetrag

Planen kleine und mittlere Unternehmen neue Anschaffungen, dürfen sie mit dem Investitionsabzugsbetrag bereits vorher einen Teil der Kosten in der Gewinnermittlung abziehen. Der Zeitraum, in dem die Anschaffung dann tatsächlich durchgeführt werden muss, beträgt 3 Jahre. Viele, die wegen der Pandemie nicht planmäßig investieren konnten, müssten deshalb mit negativen steuerlichen Folgen wie Rückgängigmachung, Verzinsung der Steuernachforderung rechnen.

Um diese abzufedern, wurde die Frist für Investitionen, die 2020 auslaufen, bereits bis Ende 2021 ausgedehnt. Diese Frist wird nun um ein weiteres Jahr verlängert. Läuft also die 3-jährige oder die bereits verlängerte 4-jährige Investitionsfrist im Jahr 2021 aus, können Unternehmen die Investition auch noch im Jahr 2022 nachholen. So endet bei Bildung des Abzugsbetrages im Jahr 2017 oder 2018 die Investitionsfrist erst am 31. Dezember 2022.

Umsatzsteuersatz in der Gastronomie

Die Umsatzsteuersätze für Restaurant- und Verpflegungsleistungen bleiben bis 31. Dezember 2022 auf 7 Prozent gesenkt. Die Regelung gilt nur für Speisen, Getränke sind ausgenommen.

Steueränderungen und Corona

Auch für das Jahr 2022 gab es im Steuerrecht viele Änderungen, Anpassungen oder Ausnahmeregelungen, um die Folgen der Pandemie möglichst abzumildern. Einen Überblick dazu findest du unter Corona & Steuern.

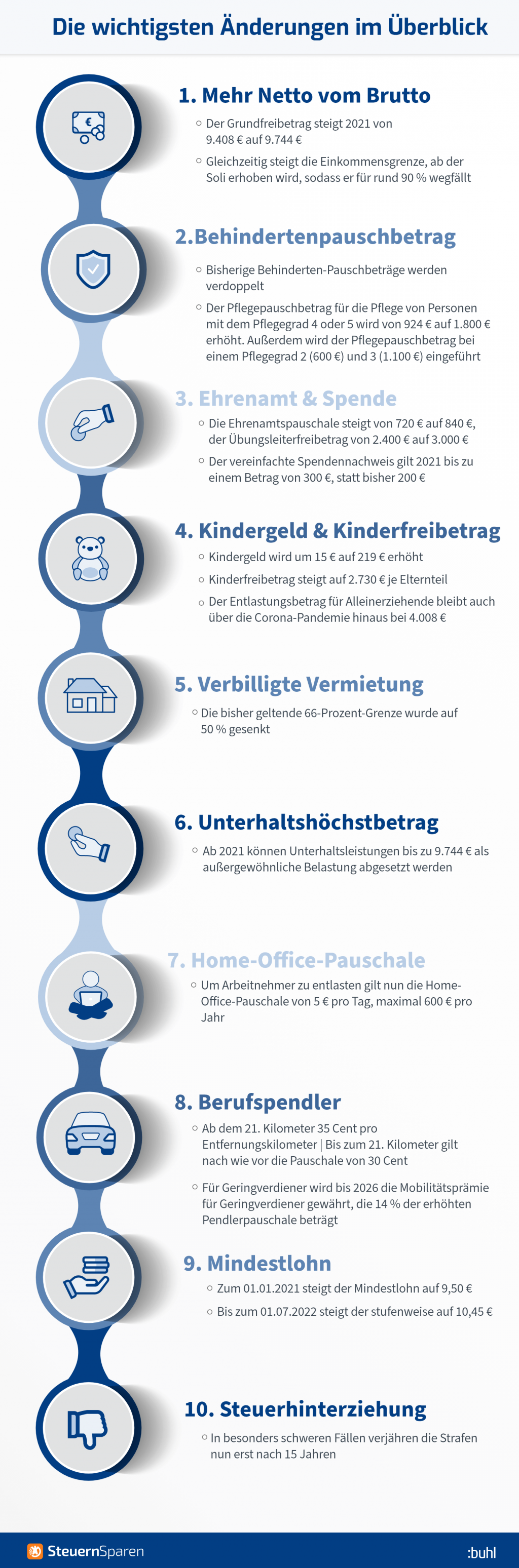

Steueränderungen 2021

Allgemeine Steueränderungen 2021

Grundfreibetrag steigt

Zu den Steueränderungen 2021 gehört unter anderem der Grundfreibetrag. Mit der Steuererklärung 2021 beträgt der Grundfreibetrag

- für Singles: 9.744 Euro,

- für Verheiratete und eingetragene Lebenspartner: 19.488 Euro.

Einkommen unterhalb dieses Betrages bleiben steuerfrei. Das bedeutet, dass du darauf keine Einkommensteuer zahlst.

Solidaritätszuschlag entfällt (fast)

Endlich fällt der Soli weg! Zumindest für rund 90 Prozent der Steuerzahler. Denn die Einkommensgrenze, ab der Soli erhoben wird, wird stark angehoben. Zusätzlich werden weitere 6,5 Prozent der Besserverdienenden steuerlich entlastet. Nur Spitzenverdiener müssen weiterhin den vollen Soli in Höhe von 5,5 Prozent ihrer Einkommensteuer zahlen.

Wie viel Soli man spart? Dies kannst du mit dem Rechner des Bundesfinanzministeriums ausrechnen.

Behindertenpauschbetrag & Fahrtkostenpauschale werden anghoben

Gute Nachrichten bringt auch die nächste Steueränderung: Die bisher geltenden Behinderten-Pauschbeträge wurden verdoppelt. Sie decken alle allgemeinen Kosten ab, die im Zusammenhang mit der Behinderung entstanden sind. Damit mindern die Pauschbeträge jährlich die Steuer, und zwar abhängig vom jeweiligen Grad der Behinderung (GdB).

Neu: Hinzugekommen ist die Fahrtkostenpauschale von 900 Euro. Diese erhalten Menschen mit einem GdB von mindestens 80 oder einem GdB von mindestens 70 und Merkzeichen „G“.

Besonderheit hier:

Menschen mit Merkzeichen „aG“, Merkzeichen „Bl“ oder „H“ können ganze 4.500 Euro geltend machen.

Wichtig: Die Pauschale wird anstelle der bisher tatsächlich ermittelten Fahrtkosten berücksichtigt.

| Grad der Behinderung | Behindertenpauschbetrag (bis 2020) |

|---|---|

| 25-30 | 310 € |

| 35-40 | 430 € |

| 45-50 | 570 € |

| 55-60 | 720 € |

| 65-70 | 890 € |

| 75-80 | 1.060 € |

| 85-90 | 1.230 € |

| 95-100 | 1.420 € |

| Merkzeichen „Bl“ oder „H“, Pflegegrad 4 oder 5 | 3.700 € |

Höherer Pflegepauschbetrag

Auch beim Pflegepauschbetrag gibt es mehr Unterstützung: Wer eine Person mit dem Pflegegrad 4 oder 5 pflegt, erhält statt 924 Euro nun ganze 1.800 Euro.

Zudem wurde ein Pflegepauschbetrag für die Pflege von Personen mit den Pflegegraden 2 (600 Euro) und 3 (1.100 Euro) eingeführt. Es ist keine Voraussetzung mehr, dass die zu pflegende Person hilflos ist.

Wichtig: Die Pflege muss unentgeltlich und häuslich erfolgen.

Übungsleiterfreibetrag & Ehrenamtspauschale

Gute Nachrichten für Ehrenamtliche: Die Ehrenamtspauschale steigt von 720 Euro auf 840 Euro. Bis zu diesem Betrag bleiben die Einnahmen aus der Tätigkeit im Jahr steuer- und sozialversicherungsfrei.

Wichtig: Die ehrenamtliche Tätigkeit musst du nebenberuflich ausüben.

Noch besser bei Übungsleitern: Hier bleiben ab 2021 ganze 3.000 Euro steuer- und sozialversicherungsfrei.

Vereinfachter Spendennachweis

Der vereinfachte Spendennachweis gilt bis zu einem Betrag von 300 Euro, statt bisher 200 Euro. Als Zuwendungsbestätigung genügt dem Finanzamt ein einfacher Beleg über die Zahlung, zum Beispiel ein Kontoauszug. Eine spezielle Spendenquittung wird nicht benötigt.

Verjährung bei Steuerhinterziehung verlängert

Steuerhinterziehung ist kein Kavaliersdelikt. In besonders schweren Fällen verjähren die Straftaten nun erst nach 15 Jahren, statt bisher nach 10 Jahren. Diese Änderung zielt auf den Cum-Ex-Skandal ab. Mit diesem schwer durchschaubaren Dividendenkarussell wurden Milliarden verdient – jedoch am Fiskus vorbei. Ohne die Ausweitung der Verjährungsfrist kämen die Täter eventuell straffrei davon.

Steueränderungen für Familien

Kindergeld & Kinderfreibetrag

Das Kindergeld wird ab 2021 um 15 Euro erhöht:

- 219 Euro monatlich jeweils für das 1. und 2. Kind

- 225 Euro monatlich für das 3. Kind

- 250 Euro monatlich ab dem 4. Kind

Damit steigt auch der Kinderfreibetrag. Bis zu diesem können Eltern pro Kind im Jahr steuerfrei verdienen. Für das Jahr 2021 beträgt er je Elternteil 2.730 Euro. Zusammen mit dem Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf von 1.464 Euro, kannst du insgesamt 4.194 Euro in der Steuererklärung abrechnen.

Geben Eltern eine gemeinsame Steuererklärung ab, erhöht sich der Betrag auf ganze 8.388 Euro. Wichtig: Du kannst entweder das Kindergeld oder den Kinderfreibetrag nutzen. Welches der beiden für dich günstiger ist, prüft das Finanzamt automatisch.

Höherer Unterhaltshöchstbetrag

Du greifst einem Familienangehörigen finanziell unter die Arme? Ab 2021 kannst du Unterhaltszahlungen von bis zu 9.744 Euro als außergewöhnliche Belastung steuerlich absetzen. Für jeden vollen Monat, in dem du keinen Unterhalt gezahlt hast, mindert sich der Betrag um 1/12.

Entlastungsbetrag für Alleinerziehende steigt

Alleinerziehende profitieren von der staatlichen Unterstützung: Der erhöhte Entlastungsbetrag für Alleinerziehende von 4.008 Euro war bisher befristet und galt als Unterstützung für Alleinerziehende in der Corona-Pandemie. Diese Befristung wird nun aufgehoben – und gilt somit auch nach dem Jahr 2022. Für jedes weitere Kind erhöht sich der Betrag um 240 Euro.

Steueränderungen für Vermieter

Ortsübliche Vergleichsmiete: 66-Prozent-Grenze wird gesenkt

Vermietung an Angehörige? Werden Immobilien an Familie oder Freunde vermietet, wird oftmals eine geringere Miete verlangt. Doch was gut gemeint ist, kann schnell zu einer Steuerfalle führen. Denn: Vermietest du zu günstig, kannst du Werbungskosten nicht mehr in voller Höhe absetzen.

Bisher galt hier die 66-Prozent-Grenze

Wer mindestens 66 Prozent der ortsüblichen Vergleichsmiete verlangt, kann seine Werbungskosten voll absetzen. Werden jedoch weniger verlangt, müssen die Werbungskosten anteilig gekürzt werden.

Ab dem Jahr 2021 wird diese Grenze herabgesetzt. Wer jetzt mindestens 50 Prozent der ortsüblichen Vergleichsmiete verlangt, kann noch voll vom Werbungskostenabzug profitieren. Damit soll vor allem die Möglichkeit geschaffen werden, auch in Zeiten von steigenden Mieten für einen fairen Mietpreis steuerlich nicht benachteiligt zu werden.

Aber Achtung: Für Mieten zwischen 50 und 66 Prozent verlangt das Finanzamt dann aber eine Ertragsprognose. Nur wenn diese positiv ausfällt, steht dem vollen Werbungskostenabzug nichts mehr im Weg.

Steueränderungen für Arbeitnehmer, Arbeitgeber und Selbstständige

Arbeiten von zu Hause

Sie gehört wohl zu den wichtigsten Steueränderungen 2021: die Homeoffice-Pauschale. Bisher galten strenge Voraussetzungen für alle, die ihr heimisches Arbeitszimmer absetzen wollten. Waren diese nicht erfüllt, ging man in der Regel leer aus. Doch nun wurde die Homeoffice-Pauschale eingeführt. Dadurch können auch diejenigen Kosten für das Arbeiten von zu Hause absetzen, die die bisherigen Voraussetzungen für das Arbeitszimmer nicht erfüllen.

- Pro Homeoffice-Tag können 5 Euro als Werbungskosten abgesetzt werden – maximal jedoch 600 Euro im Jahr.

Der Haken: Wer nur geringe Werbungskosten hat, läuft hier leider ins Leere. Denn die Homeoffice-Pauschale wird nicht zusätzlich zum Arbeitnehmer-Pauschbetrag von 1.000 Euro gewährt. Liegst du also mit der Homeoffice-Pauschale und deinen übrigen Werbungskosten unter der 1.000-Euro-Grenze, profitierst du leider nicht von der neuen Pauschale.

Anhebung der Entfernungspauschale

Auch Berufspendler dürfen sich ab Januar 2021 freuen. Denn: Ab dem 21. Kilometer gilt eine erhöhte Pendlerpauschale von 0,35 Euro statt bisher 0,30 Euro pro Entfernungskilometer. Die ersten 20 Kilometer werden weiterhin mit 0,30 Euro abgesetzt. Die Erhöhung ist jedoch nicht endgültig: Ab 2027 gilt wieder die bisherige Pauschale von 0,30 Euro pro Entfernungskilometer – auch ab dem 21. Kilometer.

Das Gute daran: Die neue Entfernungspauschale ist auch für Familienheimfahrten möglich. Wohnst du unter der Woche im Rahmen der doppelten Haushaltsführung in einer Zweitwohnung, darfst du für die Fahrt nach Hause ebenfalls ab dem 21. Kilometer die höhere Pauschale ansetzen.

Prämie für Geringverdiener

Geringverdiener, deren zu versteuerndes Einkommen unter dem Grundfreibetrag liegt, wurden im Zeitraum von 2021 bis 2026 ebenfalls unterstützt. Und zwar mit der neuen Mobilitätsprämie für Geringverdiener. Diese beträgt ungefähr 14 Prozent der erhöhten Pendlerpauschale.

Der Vorteil: Die Prämie wird direkt aufs Konto ausbezahlt! Allerdings musst du sie mit einem amtlichen Vordruck beim Finanzamt beantragen. Die Prämie wird für die Jahre 2021 bis 2026 gewährt.

Mindestlohn 2021

Die Steueränderungen 2021 umfassen auch den Mindestlohn. Zum 01.01.2021 steigt auch der Mindestlohn und soll bis 2022 insgesamt 10,45 Euro betragen. Die Erhöhung erfolgt in mehreren Schritten:

| Zeitpunkt der Erhöhung | Mindestlohn |

|---|---|

| 1.1.2021 | 9,50 € |

| 1.7.2021 | 9,60 € |

| 1.1.2022 | 9,82 € |

| 1.7.2022 | 10,45 € |

Arbeitgeber sollten unbedingt die monatlichen Arbeitsstunden von Minijobbern überprüfen. Durch den Mindestlohn kann es ansonsten passieren, dass die 450-Euro-Grenze überschritten wird.

Steueränderungen und Corona

Die Corona-Krise stellte nich nur unseren Alltag auf den Kopf. Auch im Steuerrecht gab es zahlreiche Änderungen, Anpassungen oder Ausnahmeregelungen, um die Folgen der Pandemie möglichst gering zu halten. Welche genau das sind, findest du unter Corona & Steuern.

Deine Steuererklärung automatisch gemacht

Leg los

Noch nie die Steuer gemacht? Perfekt! Mit WISO Steuer schafft jeder die Erklärung.

Tippe weniger

Die clevere Steuer-Automatik füllt den Großteil der Erklärung automatisch für dich aus.

Hol dir mehr Geld

WISO Steuer holt im Schnitt über 600 € mehr vom Finanzamt zurück.

Quelle:

Geh auf Nummer sicher

WISO Steuer erledigt jede Steuererklärung. Auch deine.

Spare Zeit

Kein Papier, keine Formulare, kein Weg zur Post. Gib digital ab – mit einem Klick!

Entscheide dich einfach

Über 4 Millionen erfolgreiche Erklärungen jedes Jahr machen Buhl zur Nummer 1.