Hand aufs Herz: Wissen Sie, was die Schufa über Sie oder Ihr Unternehmen weiß? Ob die dort gespeicherten Bonitäts-Angaben zutreffen und alle veralteten Informationen gelöscht wurden? Was es mit dem Schufa-„Score“ auf sich hat und wie Sie bei Bedarf Antworten auf diese und andere Fragen bekommen?

Wenn nicht, sind Sie in guter und zahlreicher Gesellschaft: Höchste Zeit, ein bisschen Licht ins Schufa-Dickicht zu bringen.

Wer oder was ist die Schufa überhaupt?

Auch wenn es den Anschein hat: Die Schufa ist kein Amt, keine Behörde und hat keine hoheitlichen Aufgaben. Die Schufa Holding AG („Schutzgemeinschaft für allgemeine Kreditsicherung“) ist „nur“ eine privatwirtschaftliche Wirtschaftsauskunftei. Allerdings die größte, wichtigste und eine der ältesten in Deutschland. Zu ihren Vertragspartnern zählen Kreditinstitute, Energieversorger, Telekommunikationsanbieter, Händler und Dienstleister. Sie tauschen untereinander Erfahrungen mit der Zahlungsfähigkeit ihrer Kunden aus, um das Risiko eigener Zahlungsausfälle zu verringern.

Derzeit nehmen rund 9.500 Vertragspartner am Erfahrungsaustausch teil. Weit überwiegend sind deren Erkenntnisse übrigens positiv: Bei neun von zehn Menschen liegen nach Mitteilung der Schufa ausschließlich positive Informationen vor.

Aktuell speichert die Schufa nach eigenen Angaben mehr als 860 Millionen Daten zu über 67 Millionen Verbrauchern und gut 5 Millionen Geschäftsleuten. Das Unternehmen betrachtet sich als Wegbereiter der schnellen Geschäftsabwicklung im Interesse von Kreditnehmern und Kreditgebern. Im Schnitt werden jeden Tag rund 400.000 Auskünfte erteilt – zum Beispiel aus Anlass …

- der Finanzierung einer Immobilie oder eines Autos,

- der Ratenzahlung von Elektronikartikeln oder Möbeln oder beim

- Abschluss von Mobilfunk-, Strom- oder Gaslieferverträgen.

Bonitäts-Auskunft: Vertrauen ist gut …

Das Problem beim massenhaften Datenaustausch: Selbst wenn alle Beteiligten sich an Recht und Gesetz halten, kommt es beim Speichern von annähernd einer Milliarde Datensätzen unweigerlich zu Fehlern. Unter Umständen haben sogar vermeintlich harmlose Transaktionen und Mitteilungen nachteilige Wirkungen:

- So kann sich die wiederholte Inanspruchnahme zinsfreier Konsumentenkredite nachteilig auf die persönliche Schufa-Auskunft auswirken – selbst wenn der Verbraucher seinen Verpflichtungen immer pünktlich nachkommt.

- Auch häufige Kreditanfragen in kurzen Zeitabständen kann die Bonitätsauskunft unter Umständen verschlechtern – ohne dass überhaupt ein Darlehen ausgezahlt wurde oder sich der potenzielle Kreditnehmer sonst etwas hat zuschulden kommen lassen.

Dass sie schlechte Bonitätskarten haben, merken die Betroffenen allerdings oft erst, wenn das Kind schon in den Brunnen gefallen ist. Das kann gefährliche Folgen haben: Ein abgelehnter Mobilfunkvertrag ist da noch das kleinste Übel.

… Kontrolle ist besser!

Stellen Sie sich vor, Sie brauchen aufgrund von Zahlungsschwierigkeiten eines Kunden kurzfristig einen höheren Kontokorrentkredit. Oder Sie haben die Chance, in ein attraktives Projekt zu investieren. Als zuverlässiger Geschäftspartner Ihrer Bank oder Sparkasse gehen Sie davon aus, dass Ihre Kredit- oder Darlehensanfrage ein Selbstläufer ist. Ihr Geldinstitut verweigert Ihnen jedoch völlig unerwartet die Zusage. Zur Angabe von Gründen ist Ihr Bankberater nicht verpflichtet. Doch selbst wenn er Sie auf Probleme mit der Schufa-Auskunft hinweist, lässt sich der zugrundeliegende Fehler oftmals nicht auf die Schnelle ausräumen.

Gründe genug, sich von der Schufa regelmäßig Informationen über die zur eigenen Person gespeicherten Daten einzuholen. Das gilt vor allem für Selbstständige und Unternehmer.

Bitte beachten Sie: Unternehmensdaten erhebt die Schufa bei ihren Vertragspartnern auch. Für die Speicherung und Verbreitung ist jedoch das Schufa-Tochterunternehmen CS Connect GmbH & Co.KG zuständig. Mehr dazu weiter unten im Abschnitt „Zugabe: CS-Connect-Auskünfte“.

Datenspeicherung und Scoring

Die Schufa verarbeitet vor allem Personendaten sowie Angaben zum Zahlungsverhalten und zur Vertragstreue von Privatpersonen. Angaben über Familienstand, Beruf, Einkommen und Vermögen, Nationalität und Religion oder das individuelle Kaufverhalten werden von der Auskunftei nach eigenen Angaben und Erkenntnissen von Datenschützern hingegen nicht systematisch erhoben und ausgewertet. Persönliche Informationen aus sozialen Netzwerken sind demnach ebenfalls tabu.

Gespeichert werden insbesondere …

- Vor- und Nachnamen, Geburtsnamen,

- Geburtsdatum und Geburtsort,

- aktuelle und frühere Anschriften,

- Informationen über Girokonten, Kreditkarten und Ratenkredite,

- Angaben über fällige, mehrfach angemahnte und „titulierte“ Forderungen (und deren Erledigung),

- Informationen aus öffentlichen Verzeichnissen und amtlichen Bekanntmachungen (zum Beispiel aus Schuldnerverzeichnissen und Insolvenzbekanntmachungen) sowie

- Erkenntnisse über missbräuchliches oder betrügerisches Verhalten in Identitäts- oder Bonitätsangelegenheiten.

Außerdem ordnet die Auskunftei jeder Person mehrere prozentuale „Score-Werte“ zu.

Was bedeutet der Schufa-Score?

Anhand der statistischen Score-Werte einer Person können Vertragspartner ablesen, wie hoch das Risiko von Zahlungsausfällen bei bestimmten Transaktionen ist. Über die genauen Scoring-Berechnungsverfahren macht die Schufa keine Angaben: Aus ihrer Sicht handelt es sich dabei um Betriebsgeheimnisse. Überprüfungen durch unabhängige Datenschützer haben in der Vergangenheit aber ergeben, dass das Scoring-Prinzip gesetzeskonform ist.

Neben einem allgemeinen „Basis-Score“ gibt es spezielle „Branchen-Scores“: Ein und dieselbe Person kann demnach unterschiedliches Zahlungsverhalten an den Tag legen – je nachdem, ob es sich um einen Immobilien- oder Fahrzeugkredit, einen Mobilfunk-, Strom- oder Gasvertrag oder den Einkauf in einem Onlineshop handelt.

Die Scrore-Berechnung erfolgt einmal im Quartal auf Basis der aktuell gespeicherten Daten. Die Schufa-Scorings sind grundsätzlich in sechs Risikokategorien zusammengefasst, die für die prozentuale Erfüllungswahrscheinlichkeit von Zahlungsverpflichtungen stehen:

- über 97,5%: sehr geringes Risiko

- 95% bis 97,5%: geringes bis überschaubares Risiko

- 90% bis 95%: zufriedenstellendes bis erhöhtes Risiko

- 80% bis 90%: deutlich erhöhtes bis hohes Risiko

- 50% bis 80%: sehr hohes Risiko

- unter 50%: sehr kritisches Risiko

Eine (ziemlich ungünstige) Erfüllungswahrscheinlichkeit von 75 % besagt zwar, dass bei drei von vier Personen alles glatt läuft. Aber eben auch, dass bei einer von vier Personen mit diesem Scoring ein Zahlungsausfall droht.

Böse Bonitäts-Überraschungen vermeiden

Laut Artikel 15 DSGVO haben Sie Anspruch auf eine Kopie aller über Sie gespeicherten personenbezogenen Daten. Darüber hinaus enthält die DSGVO-Datenkopie der Schufa Angaben darüber, woher die Informationen stammen und an wen sie weitergeleitet wurden.

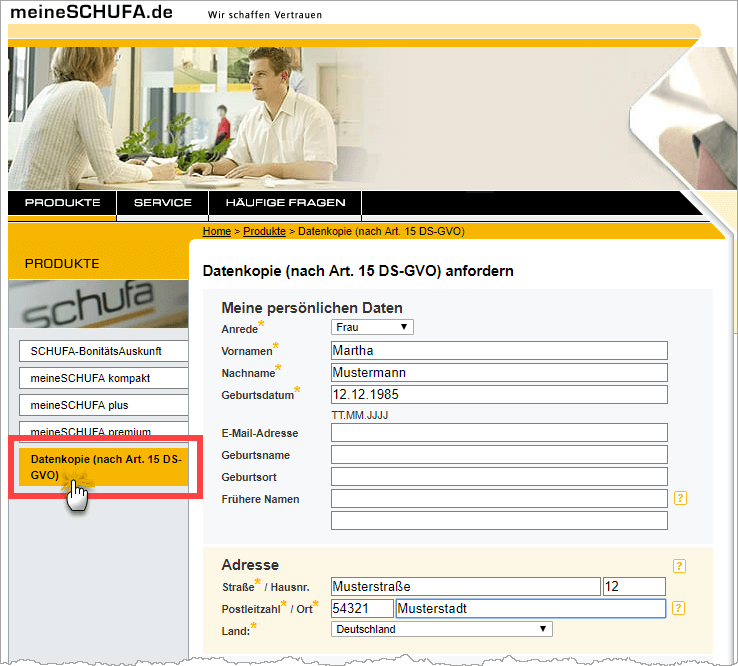

Anfordern können Sie die kostenlose „Datenkopie nach Art. 15 DS-GVO“ auf der Website „meineschufa.de“:

Neben den Namens- und Adressdaten müssen Sie zwecks Identifikation die Kopie Ihres Personalausweises oder Ihres Reisepasses (plus Meldebescheinigung) mitschicken. Die Antragsunterlagen können in Papierform per Post versandt oder in gescannter Form hochgeladen werden.

Die DSGVO-Datenkopie bekommen Sie dagegen in jedem Fall per Post zugeschickt. Von der Anforderung bis zur Zustellung der Datenkopie können mehrere Wochen vergehen.

Bitte beachten Sie: Um sich einen ersten Eindruck von den derzeit über Sie bei der Schufa gespeicherten Daten zu verschaffen, genügt die gebührenfreie DSGVO-Datenkopie allemal. Neben der DSGV-Datenkopie vermarktet die Schufa auf ihrer Website aber auch mehrere kommerzielle Auskunftsarten. Wenn Sie …

- häufiger Schufa-Auskünfte benötigen,

- sie kurzfristig online einholen möchten und

- von der Auskunftei über kreditrelevante Anfragen und Bonitätsänderungen informiert werden wollen

… kann ein kostenpflichtiger meineSchufa-Account sinnvoll sein. Die Gebühren betragen je nach Leistungsumfang zwischen 3,95 Euro und 6,95 Euro pro Monat (plus einmalig 9,95 Euro für die Aktivierung).

Anspruch auf Fehlerkorrektur

Ganz gleich, auf welchem Weg Sie eine Schufa-Eigenauskunft einholen: Prüfen Sie anschließend alle Angaben ganz genau (und nicht nur die offensichtlich problematischen). Das gilt auch für Namens- und Adress-Schreibweisen, Geburtsdaten etc. Fehlerhafte Stammdaten können später zu Datensatzdubletten, falschen Zuordnungen und ähnlichen Folgefehlern führen.

Andererseits: Wundern Sie sich nicht, wenn auf Ihrer Schufa-Auskunft einzelne Kredite oder Transaktionen komplett fehlen. Nicht alle kreditgebenden Unternehmen arbeiten mit der Schufa zusammen. Außerdem versäumen Vertragspartner es manchmal, Vorgänge zu übermitteln. Das ist kein Beinbruch.

Ist alles in Ordnung, können Sie die DSGVO-Datenkopie beruhigt abheften. Bei unvollständigen, anachronistischen, fehlerhaften und / oder aus anderen Gründen unzutreffenden Einträgen sollten Sie jedoch schnell für Abhilfe sorgen.

Wichtig: Sinnvoll können Änderungen auch dann sein, wenn es sich um längst erledigte Vorgänge handelt. So versäumen es manche Banken und Sparkassen, die Schufa über abgelaufene Kreditkartenverträge zu informieren. An sich völlig harmlos – nur: Bei Schufa-Vertragspartnern kann das den unzutreffenden Eindruck erwecken, die betreffende Person verfüge über zahlreiche Kreditkarten. Solche Anachronismen lassen sich meist im Handumdrehen aus der Welt schaffen. Über die Korrektur erhalten Sie automatisch eine neue Mitteilung.

Direkter Draht zur Auskunftei

Formvorschriften für die Mitteilung von Änderungswünschen gibt es nicht:

- Telefonisch erreichen Sie das Schufa-Serviceteam an Werktagen montags bis freitags in der Zeit von 8:00 Uhr bis 19:00 Uhr unter der Rufnummer 0611-92780.

- Fragen zu Ihrer Schufa-Datenkopie können Sie auch über das Online-Kontaktformular

- Oder Sie schicken einen Brief an:

SCHUFA Holding AG (Service-Center)

Postfach 10 34 41

50474 Köln

Die Schufa-Mitarbeiter sind in der Regel sehr freundlich und kooperativ. Oft können Fehler schnell behoben werden. Im Zweifelsfall bleiben die betreffenden Datensätze nach Angaben der Organisation so lange gesperrt, bis der Fehler aufgeklärt ist. Sollte es Probleme bei der Korrektur unzutreffender Bonitätsangaben geben, besorgen Sie sich möglichst schnell fachliche Unterstützung. Das muss nicht gleich ein teurer Fachanwalt sein: Eine gute Anlaufstelle sind zum Beispiel die Verbraucherberatungsstellen vor Ort.

Tipp: Ganz unten auf der bundesweiten Verbraucherzentralen-Startseite gibt es im Abschnitt „Wir in Ihrer Nähe“ eine Suchfunktion, mit der Sie die nächstgelegene Verbraucherberatung finden.

Zugabe: CS-Connect-Auskünfte

Bei Freiberuflern, Selbstständigen und gewerblichen Einzelunternehmern lassen sich Angaben über private und wirtschaftliche Aktivitäten schwer unterscheiden. Dieser Personenkreis schließt seine geschäftlichen Transaktionen (z. B. Darlehen für den Kauf eines Geschäftswagens, Mobilfunkverträge, Mietverträge) in aller Regel ja unter dem bürgerlichen Namen ab.

Bei Kapital- und Personengesellschaften und anderen Unternehmen mit eigener juristischer Person ist das anders. Auskünfte über deren Bonität gehen in der Regel nicht aus der persönlichen Schufa-Datenkopie des Unternehmensinhabers, Gesellschafters oder Geschäftsführers hervor.

Als Firmeninhaber und -vertreter sollten Sie daher zusätzlich eine DSGVO-Datenkopie und / oder Eigenauskunft beim Schufa-Tochterunternehmen CS Connect GmbH & Co. KG einholen. Da beim Anlegen von Unternehmens-Datensätze gelegentlich auch Freiberufler und Selbstständige erfasst werden, sollte auch dieser Personenkreis sicherheitshalber eine CS-Connect-Auskunft einholen.

Um Missverständnissen vorzubeugen: Neben dem Schufa-Ableger CS Connect gibt es zahlreiche weitere Wirtschaftsauskunfteien, die Informationen über Ihr Unternehmen speichern und weitergeben. Zu den wichtigsten Auskunfteien auf dem deutschen Bonitätsmarkt zählen …

- Creditreform,

- Crif Bürgel,

- Bisnode (vormals Hoppenstedt, Dun & Bradstreet) oder auch

- Arvato Infoscore.

Auch dort können Sie bei Bedarf die über Ihr Unternehmen gespeicherten Angaben abfragen.

Lektüretipps

Weitere Information zu den Themen Datenschutz, Bonität und Forderungsmanagement finden Sie im MeinBüro-Weblog. Hier eine kleine Auswahl:

- Buchhaltung: Auslagern oder selber machen?

- Tages-Seminar: Rechnung, Buchführung, Steuern

- Leitfaden: GoBD-konforme MeinBüro-Praxis