Mit dem smarten Zuordnungsassistenten von WISO MeinBüro erledigen Sie Ihre Buchführungsarbeiten und Steuerpflichten bekanntlich im Handumdrehen. Das ist selbst dann nützlich, wenn Sie mit einem Steuerberater zusammenarbeiten. Denn auf Grundlage vorkontierter Belege und vorbereiteter Buchungssätze kann Ihr Berater Ihre Steuererklärungen ohne großen Aufwand erledigen. Verglichen mit der Übergabe loser Zettelsammlungen im sprichwörtlichen Schuhkarton hat das Steuerbüro viel weniger Arbeit. Entsprechend niedriger können dessen Honorarrechnungen ausfallen.

So oder so: Anhand Ihrer Zahlungszuordnungen erkennt WISO MeinBüro, wie es den betreffenden Vorgang bei der Gewinnermittlung, bei den Umsatzsteuer-Voranmeldungen und der Umsatzsteuererklärung behandeln muss. Außerdem können Sie Ihre vorbereiteten Buchungen mit dem elektronischen Pendelordner oder dem Fibu-Export (über die DATEV-Schnittstelle) an Ihren Steuerberater übermitteln.

1. Die Zahlungszuordnung

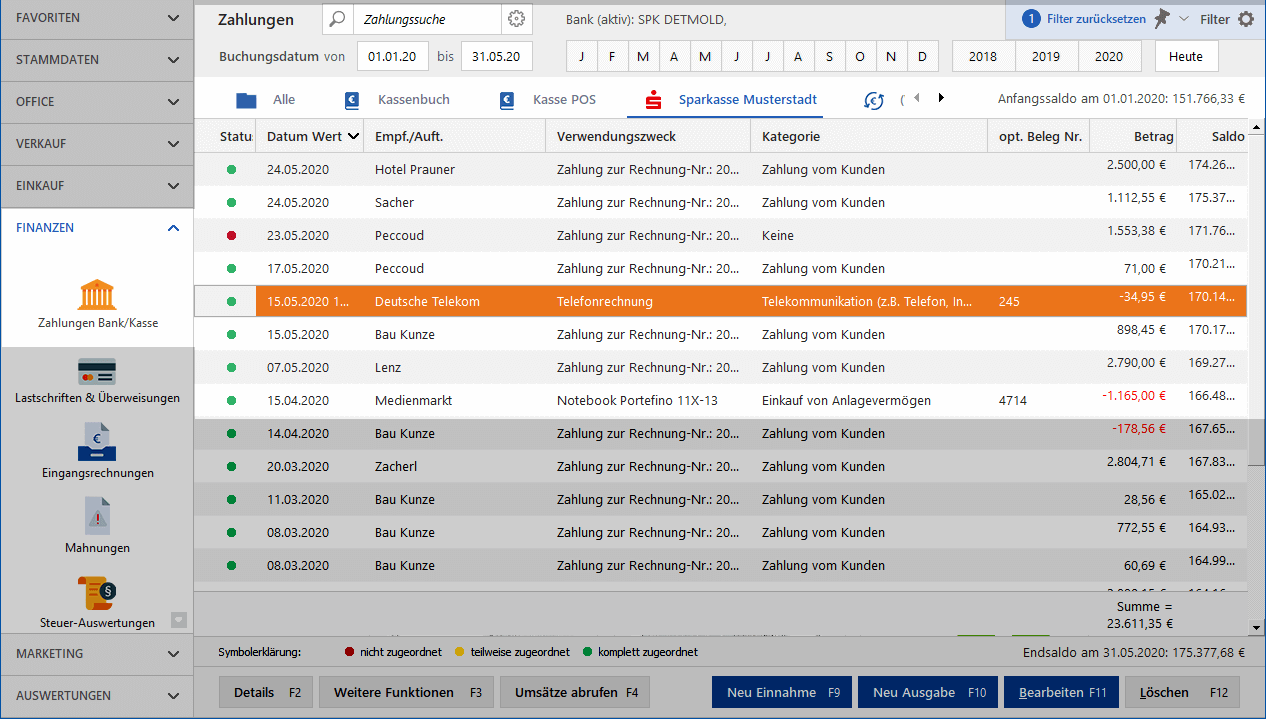

Im Arbeitsbereich „Finanzen“ – „Zahlungen Bank / Kasse“ ordnen Sie Ihren Zahlungsvorgängen mit zwei Mausklicks die jeweils passenden Buchungskategorien und Steuersätzen zu

Besonders einfach ist die Buchführung im Vorbeigehen, wenn das Online-Banking in MeinBüro aktiviert ist.

Angenommen, Sie haben die Telefonrechnung für Mai 2020 bezahlt. Die Telekom hat 34,95 Euro von Ihrem Konto abgebucht. Laut Rechnung setzt sich die Lastschriftsumme aus dem Nettobetrag von 29,37 Euro plus 19 % Umsatzsteuer (= 5,58 Euro) zusammen. Um die Cent-Feinheiten brauchen Sie sich nicht zu kümmern: Um die Zahlung zu verbuchen …

- klicken Sie auf den Button (1) „Steuerkategorie – Konto zuweisen“,

- wählen das passende Buchungskonto aus der Liste der (2) „Kategorien“ (hier zum Beispiel „Telekommunikation“) und

- kontrollieren, ob in der Auswahlliste (3) „Steuersatz“ der richtige Umsatzsteuersatz eingestellt ist (hier: 19%).

Alles richtig? Dann schließen Sie die Buchung per Mausklick auf den Button (4) „OK F11“ ab:

Mit anderen Worten: Durch zwei Mausklicks teilen Sie MeinBüro mit, welcher Teil einer Zahlung für die Einnahmenüberschussrechnung wichtig ist (= Kategorie) und welcher für die Umsatzsteuer (= Steuersatz). Viel länger als ein paar Sekunden dauert eine solche Zuordnung bei alltäglichen Zahlungsvorgängen nicht.

Mehr noch: MeinBüro ist obendrein lernfähig. Taucht ein Zahlungsempfänger oder Auftraggeber wiederholt auf (zum Beispiel der Telekommunikationsdienstleister oder ein wiederholt genutzter Onlinehändler), macht die Software automatische Zuordnungsvorschläge. Dann genügt ein einziger Mausklick auf „OK F11“, um den Vorschlag zu übernehmen. Falls erforderlich können Sie MeinBüro-Buchungsvorschläge selbstverständlich verwerfen und die richtige Zuordnung von Hand vornehmen.

Bitte beachten Sie:

- Falls Sie mit einem der Standardkontenrahmen (z. B. SKR03 oder SKR04) arbeiten und die passende Kategorie in der Kategorienliste vermissen, klicken Sie auf den Button „Weitere F2“ unterhalb der Auswahlliste. Daraufhin öffnet sich eine erweiterte „Kategorie-Auswahl“.

- Bei den meisten steuerlichen Kategorien ist ein bestimmter Umsatzsteuersatz voreingestellt (19%, 7% oder 0% = steuerfrei). Es gibt jedoch Kategorien, bei denen unterschiedliche Steuersätze infrage kommen (z. B. beim Porto). Deshalb sollten Sie immer vergleichen, ob der in MeinBüro eingestellte Steuersatz, dem auf dem zugrunde liegenden Beleg entspricht. Wenn nicht, übernehmen Sie den passenden Umsatzsteuersatz aus der Auswahlliste.

- Ausführliche Informationen zum intelligenten Zuordnungsassistenten von MeinBüro finden Sie im Kapitel „Buchen und zahlen“ des Online-Handbuchs.

Zurück zu unserem Beispiel: Sie haben eine Telefonrechnung über 34,95 Euro inklusive 19 % Umsatzsteuer verbucht.

Automatisches Betrags-Splitting im Hintergrund

MeinBüro teilt den Gesamtbetrag der Buchung im Hintergrund in zwei Teile auf:

- 29,37 Euro behandelt die Software als Ausgabe für Telekommunikationsleistungen. Im Rahmen der Einnahmenüberschussrechnung für das Jahr 2020 wird der Betrag als Betriebsausgabe berücksichtigt.

- Den Umsatzsteueranteil in Höhe von 5,58 Euro wird bei der nächsten Umsatzsteuervoranmeldung (z. B. für Mai oder das zweite Quartal) als „Vorsteuer“ geltend gemacht. Auch in der Jahres-Umsatzsteuererklärung taucht der Betrag auf.

So weit, so gut. Nur: Wie kann ich feststellen, ob die Zahlung korrekt zugeordnet wurde? Und vor allem: Wo finde ich die verschiedenen Teilbuchungen wieder?

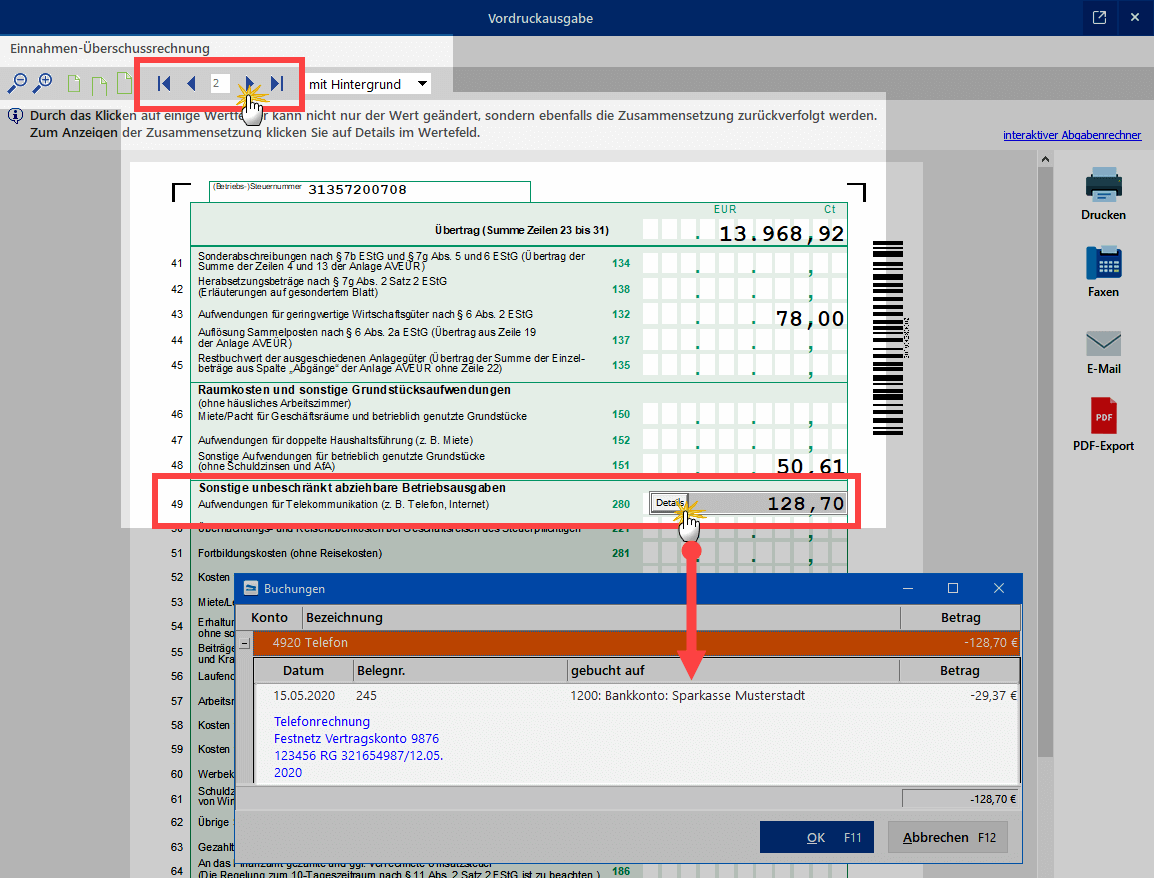

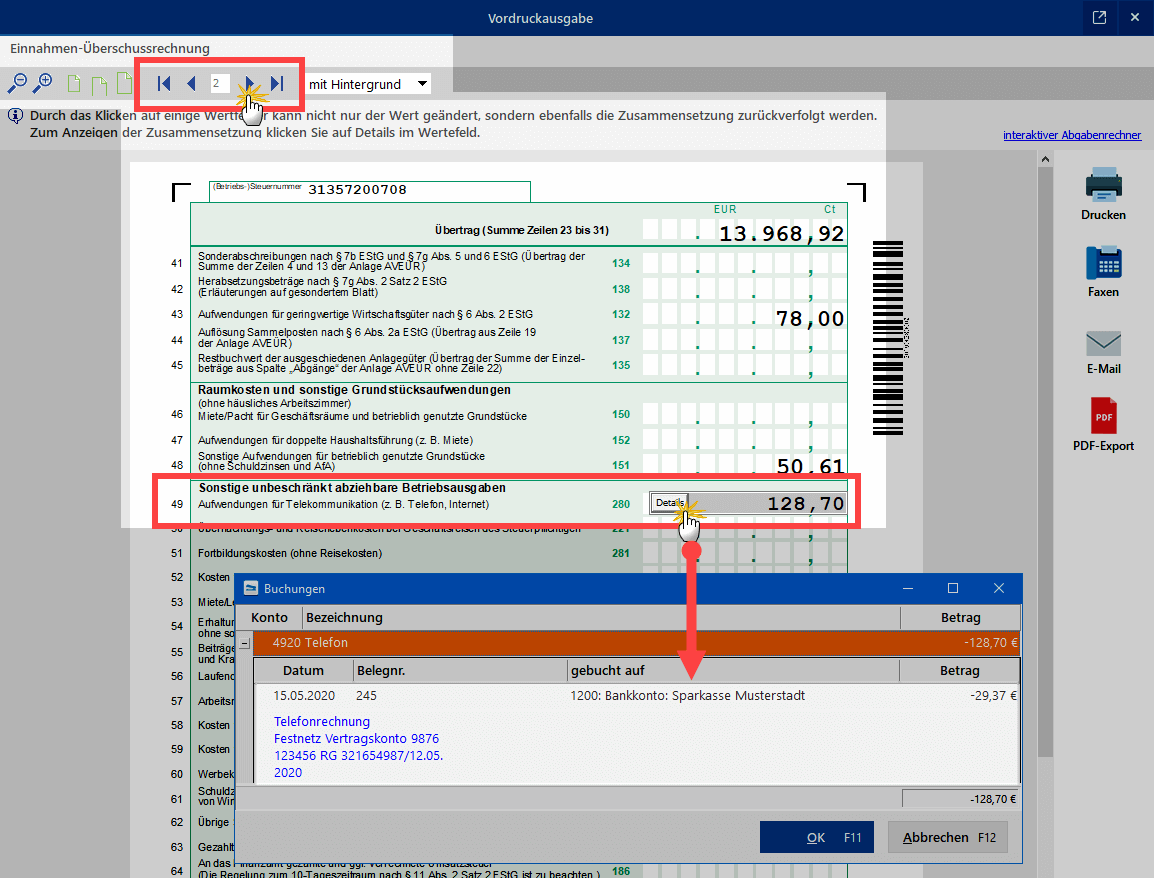

2. Die „Details“ der Einnahmenüberschussrechnung

Um den Zahlungsvorgang im EÜR-Formular wiederzufinden …

- wechseln Sie in den Arbeitsbereich „Finanzen“ – „Steuer-Auswertungen“,

- klicken auf „Einnahmenüberschussrechnung“,

- wählen das Buchungsjahr (hier: 2020),

- stellen bei den „Angaben zu Datenherkunft“ die Option „Aus Buchungen ermitteln“ ein und

- klicken auf „Weiter“.

Auf diese Weise landen Sie auf Seite 1 des EÜR-Formulars. Über die Navigationsleiste am oberen Seitenrand wechseln Sie zu Seite 2. Dort finden sich unter anderem die Betriebsausgaben – darunter die „Aufwendungen für Telekommunikation“:

- Wenn Sie auf das Betragsfeld in Zeile 49 klicken, erscheint ein „Details“-Button.

- Per Mausklick auf diesen Button öffnen Sie die Übersicht aller Buchungen, die sich hinter der Gesamtsumme verbergen.

- In diesem Fall finden Sie dort unter anderen den Netto-Anteil der Telefonrechnung:

Bitte beachten Sie: Die „Details“-Ansicht ist keine Besonderheit der Betriebsausgaben-Felder in der EÜR. Die allermeisten Zeilen des EÜR-Formulars sind interaktiv. Das gilt auch für die meisten anderen MeinBüro-Steuerformulare und -Auswertungen. Probieren Sie’s aus: Auf diese Weise erkennen Sie blitzschnell, wie sich summarische Beträge zusammensetzen.

3. Die „Details“ der Umsatzsteuer-Formulare

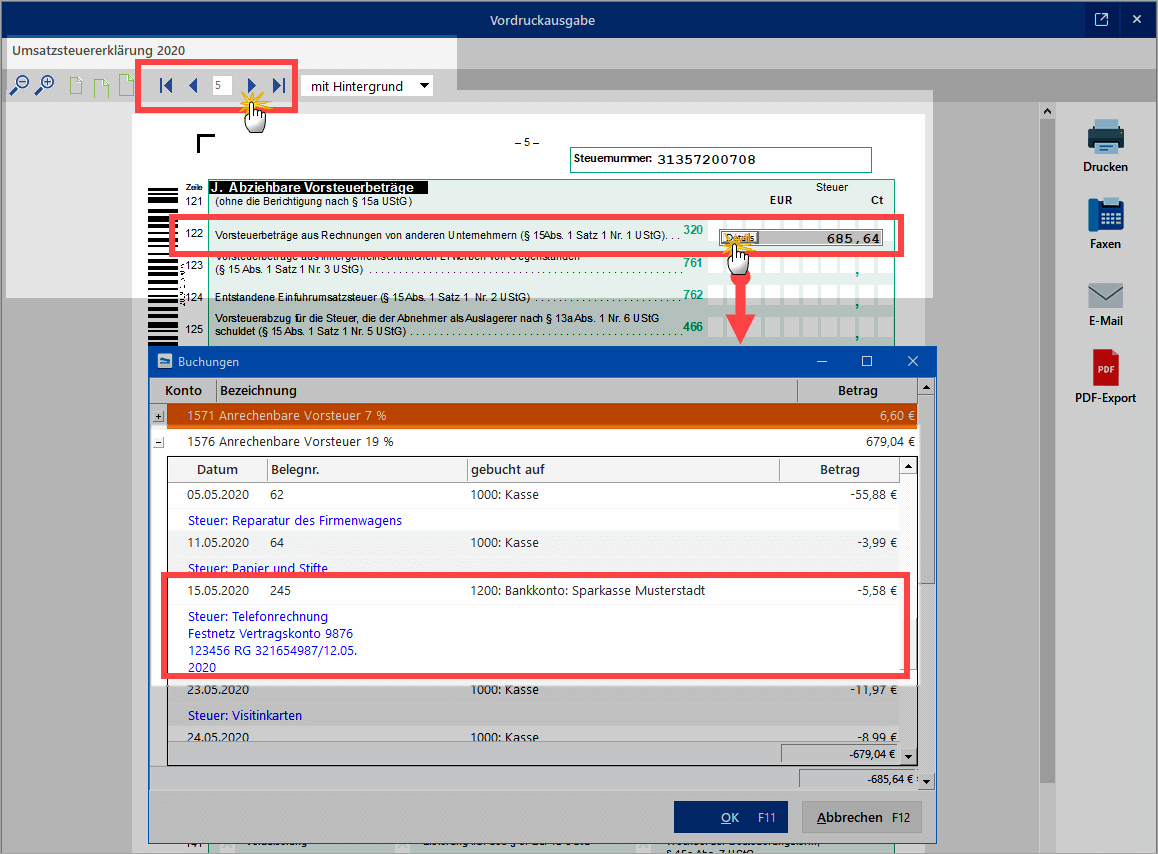

Bei der Umsatzsteuer funktioniert die Buchungs-Spurensuche entsprechend. Um den Vorsteueranteil der zuvor gebuchten Telefonrechnung in der Jahres-Umsatzsteuererklärung wiederzufinden …

- wechseln Sie in den Arbeitsbereich „Finanzen“ – „Steuer-Auswertungen“,

- klicken auf „Umsatzsteuererklärung“,

- wählen das Buchungsjahr (hier: 2020),

- stellen bei den „Angaben zu Datenherkunft“ die Option „Aus Buchungen ermitteln“ ein und

- klicken auf „Weiter“.

Auf diese Weise landen Sie zur Seite 1 des Umsatzsteuer-Formulars. Über die Navigationsleiste am oberen Seitenrand wechseln Sie zu Seite 5. Dort finden sich unter anderem die abziehbaren „Vorsteuerbeträge aus Rechnungen von anderen Unternehmern“. Wenn Sie auf das Betragsfeld in Zeile 122 klicken, erscheint auch hier der „Details“-Button.

Per Mausklick auf die Schaltfläche öffnen Sie die Übersicht aller Buchungen, die sich hinter der Gesamtsumme verbergen – darunter die Vorsteuer aus der Telefonrechnung:

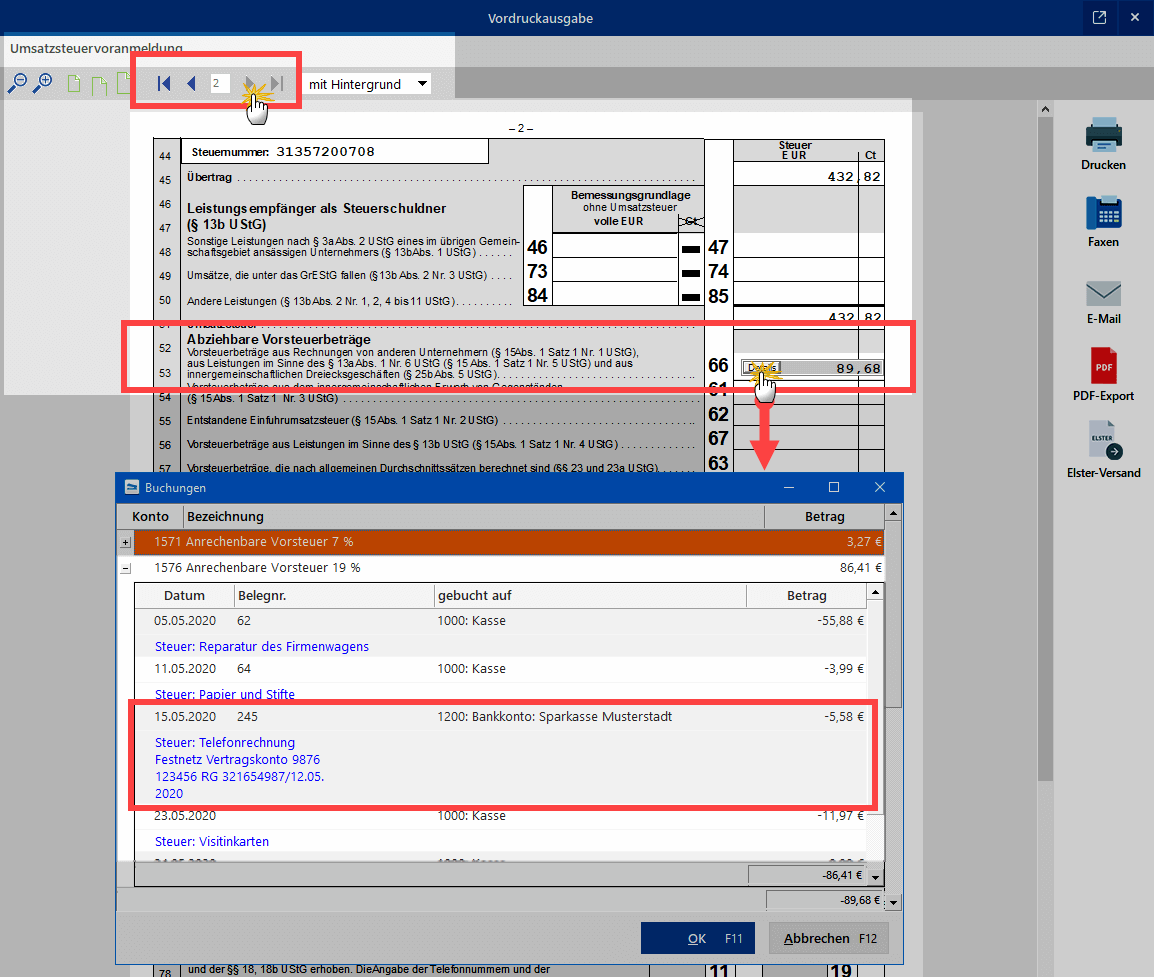

Bei der Umsatzsteuervoranmeldung finden Sie die 5,58 Euro Vorsteuer aus der Telefonrechnung wiederum auf Seite 2 im Abschnitt „Abziehbare Vorsteuerbeträge“. Auch hier steht Ihnen auf Mausklick wieder die „Details“-Ansicht mit den dazugehörigen Einzelbuchungen zur Verfügung:

4. Buchungs-Nachverfolgung im „Elektronischen Pendelordner“

Im Arbeitsbereich „Finanzen“ – „Steuer-Auswertungen“ gibt es neben den interaktiven Steuerformularen einen „Elektronischen Pendelordner“. Mit dessen Hilfe tauschen Sie Ihre Buchführungsdaten mit Ihrem Steuerberater aus.

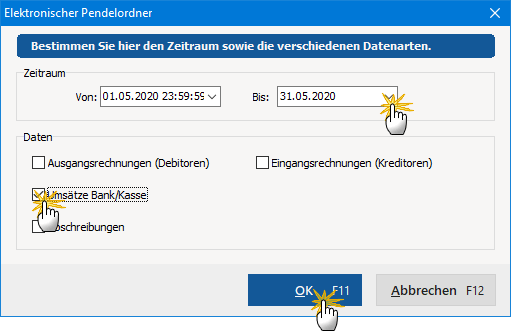

Wenn Sie …

- das Symbol „Elektronischer Pendelordner“ anklicken,

- den passenden Zeitraum einstellen,

- die „Umsätze Bank / Kasse“ (und bei Bedarf weitere „Daten“) auswählen und dann

- auf „OK F11“ klicken,

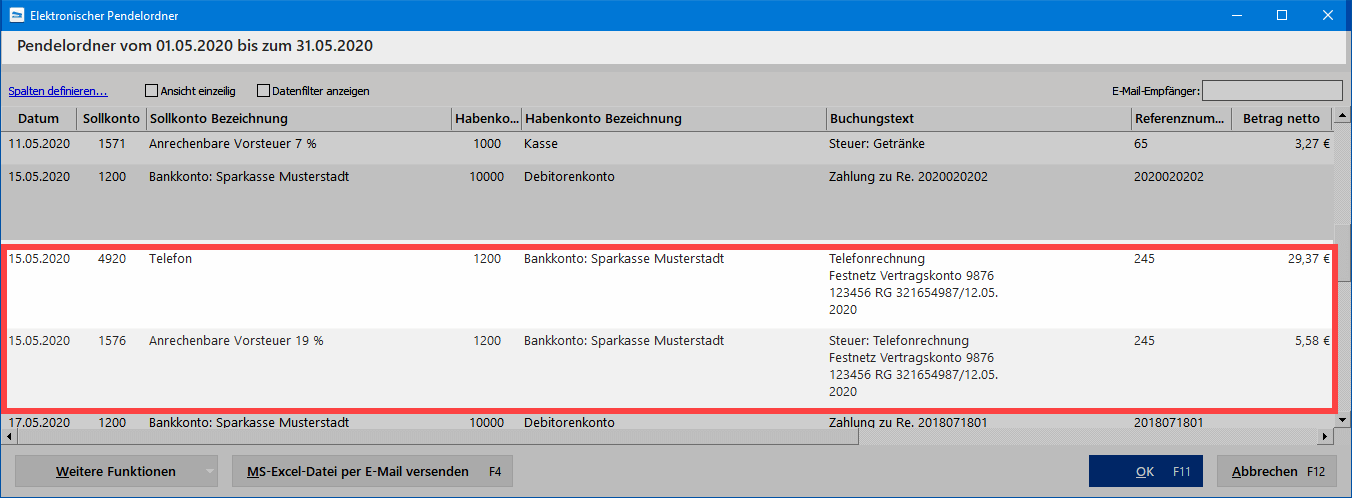

… erscheint die „Pendelordner“-Liste der betreffenden Zahlungsvorgänge. Dazu gehören dann auch die Betriebsausgabe und der Vorsteueranteil der zuvor gebuchten Telefonrechnung:

Praxistipp: Falls Ihr Steuerberater auf einem DATEV-kompatiblen Datenaustausch besteht, stellt Ihnen das MeinBüro-Modul DATEV die passende Schnittstelle zur Verfügung.

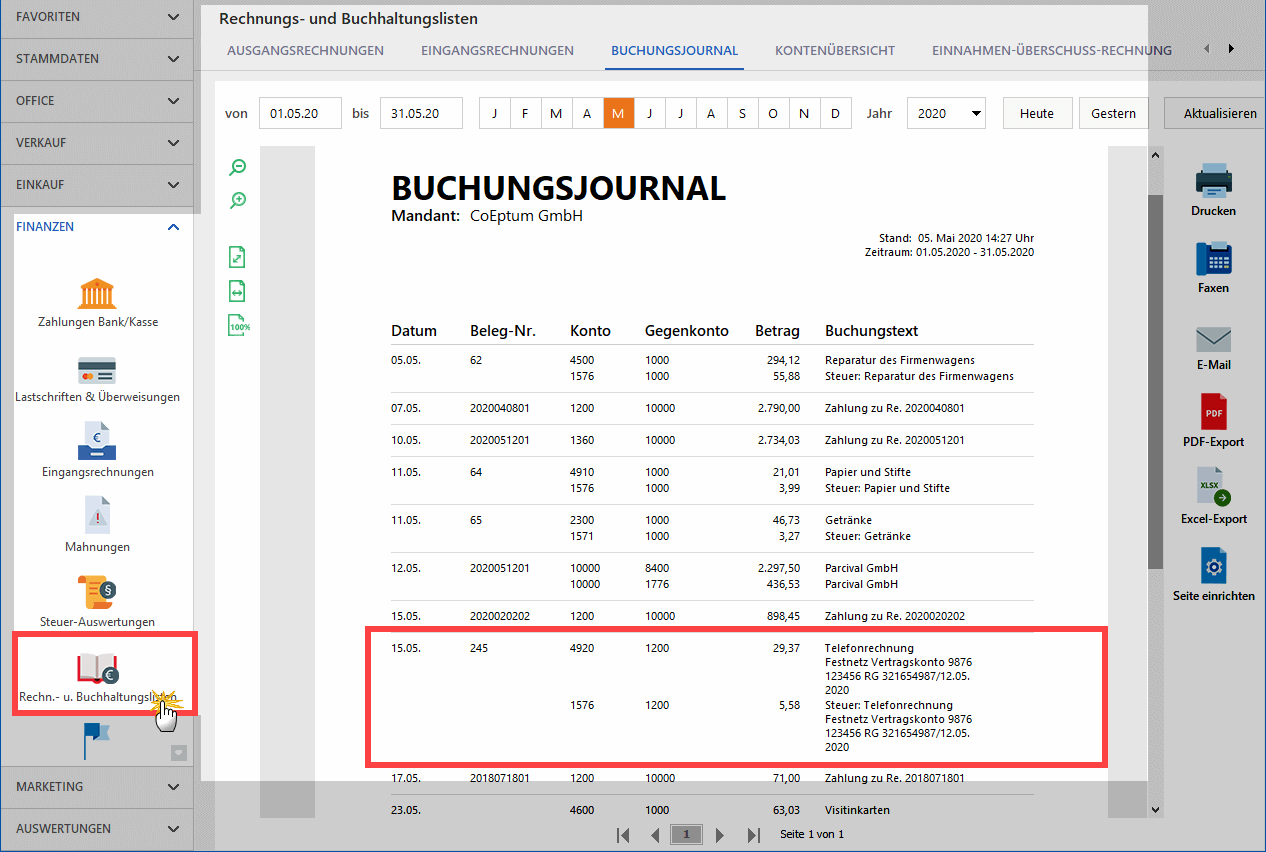

5. Weitere Fundstellen: Die Rechnungs- und Buchhaltungslisten von MeinBüro

Und gleich noch ein Tipp hinterher: Außer im Arbeitsbereich „Finanzen“ – „Steuer-Auswertungen“ finden Sie Ihre Buchungen auch in den „Rechnungs- und Buchhaltungslisten“ wieder. Die Betriebsausgabe und der dazugehörige Vorsteueranteil erscheinen unter anderem in…

- der „Kontenübersicht“,

- der (internen) „Einnahmen-Überschuss-Rechnung“,

- der „Summen- und Saldenliste“ sowie

- im „Buchungsjournal“.

Dort erscheinen die Teilbuchungen des Telefonrechnungsbeispiels dann so:

Weiterführende Informationen:

- Allgemeine Informationen zu den Rechnungs- und Buchhaltungslisten finden Sie im MeinBüro-Onlinelexikon.

- Was es mit den Summen- und Saldenlisten von WISO MeinBüro auf sich hat, erfahren Sie in den separaten SuSa-FAQ (PDF, 1,8 MB).

- Wie Sie Buchungssätze nachvollziehen, zeigt MeinBüro-Experte Stefan Knuth in seinem Video-Tutorial.

Über den Autor:

Der gelernte Diplom-Handelslehrer Victor Lourenço ist selbstständiger Unternehmens- und Marketingberater. Als Business- und Software-Coach unterstützt er seine Klienten dabei, ihre Fähigkeiten zur Entfaltung zu bringen. „Coach Victor“ ist langjähriger Referent im MeinBüro-Seminarprogramm.