Anfang März hat sich die Große Koalition auf die Anhebung der GWG-Grenze geeinigt: Statt bislang 410 Euro sollen geringwertige Wirtschaftsgüter künftig bis zu einem Wert von 800 Euro sofort abgeschrieben werden können. Die Anhebung war längst überfällig: Denn die bisherige nominelle Wertgrenze ist in den letzten 50 Jahren (!) unverändert geblieben: Seit 1964 lag sie bei 800 DM und wurde lediglich im Zuge der Euro-Umstellung in 410 Euro umgerechnet. Die jetzt geplante Anhebung auf 800 Euro soll zum 1. Januar 2018 in Kraft treten.

Die gute Nachricht: Mit einem einfachen und völlig legalen buchhalterischen Trick können Sie die GWG-Grenze bereits für das Jahr 2017 spürbar anheben – und zwar auf über 680 Euro. Dafür bilden Sie beim demnächst anstehenden Jahresabschluss für 2016 einfach einen Investitionsabzugsbetrag (IAB) für Ihre GWG-Anschaffungen des Jahres 2017.

Mit dem in § 7g Einkommensteuergesetz geregelten Investitionsabzugsbetrag (IAB) werden üblicherweise steuermindernde Rücklagen für hochwertige Anschaffungen gebildet. Mithilfe des IAB lässt sich aber auch die Wertgrenze für die Anschaffung „geringwertiger Wirtschaftsgüter“ (GWG) um rund zwei Drittel anheben.

Zur Erinnerung: IAB-Voraussetzungen

Ein IAB darf für alle abnutzbaren beweglichen Wirtschaftsgüter des Anlagevermögens gebildet werden. Das gilt auch für gebrauchte Güter. Dabei müssen nur die folgenden Voraussetzungen erfüllt sein:

- bei Einnahmenüberschussrechnern: Vor Abzug des IAB liegt der Gewinn nicht höher als 100.00 Euro.

- bei bilanzierenden Unternehmen: Das Betriebsvermögen ist im Jahr der IAB-Bildung nicht höher als 235.000 Euro.

- Der Gesamtbetrag aller IAB (im Jahr der Bildung und den drei vorangegangenen Jahren) darf 200.000 Euro nicht überschreiten.

- Die angeschafften Wirtschaftsgüter müssen im Jahr der Anschaffung „ausschließlich oder fast ausschließlich betrieblich genutzt“ Mit anderen Worten: Der private Nutzungsanteil darf nicht höher als 10 % sein.

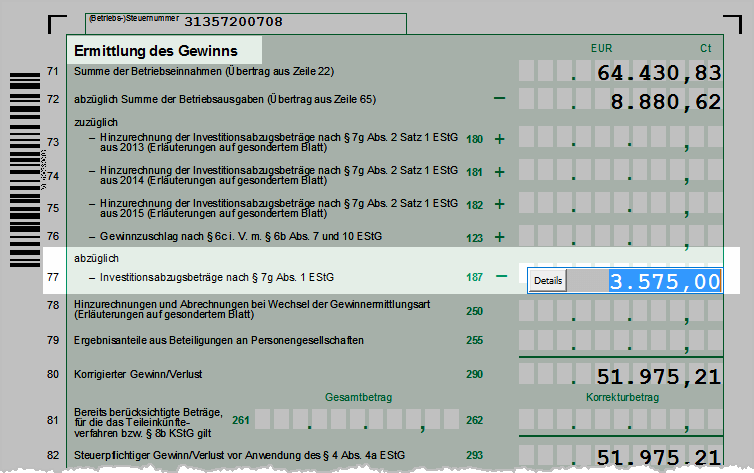

Durch die im Jahr 2016 in Kraft getretenen Erleichterungen ist der IAB sehr viel flexibler geworden. Genaue Angaben über die Art geplanter Neuanschaffung oder auch nur „Funktionsbeschreibungen“ sind jetzt entbehrlich. Ab 2016 genügt die jährliche Bildung eines einheitlichen IAB-Gesamtbetrages. Dafür sieht die Anlage EÜR auf Seite 3 im Abschnitt „Ermittlung des Gewinns“ nur noch eine einzige Zeile vor (= Zeile 77):

Eine Nebenrechnung mit detaillierten Angaben über die IAB-Zusammensetzung ist nicht mehr erforderlich!

IAB & GWG: So rechnen Sie richtig

Normalerweise dürfen GWG nur bis zum Nettowert von 410 Euro im Jahr der Anschaffung komplett abgeschrieben werden. Mit dem IAB-Trick schrauben Sie die GWG-Grenze auf über 680 Euro! Umsatzsteuerliche Kleinunternehmer, für die der GWG-Bruttowert ausschlaggebend ist, dürfen sogar Anschaffungen von bis zu 813 Euro im ersten Jahr voll abschreiben!

Beispiel: Nehmen wir an, Sie wollen im Jahr 2017 ein Schweißgerät für 650 Euro anschaffen. Dessen betriebsgewöhnliche Nutzungsdauer beträgt 13 (!) Jahre. Wenn Sie jedoch bei der Steuererklärung für 2016 einen IAB bilden, machen Sie die gesamten Anschaffungskosten bereits in 2016 und 2017 geltend – und müssen nicht bis 2029 warten:

- Investitionsabzugsbetrag im Jahr 2016: 40 % auf 650 Euro = 260 Euro. Ohne dass auch nur ein Cent geflossen ist, wird ein großer Teil der geplanten Ausgaben für das Schweißgerät bereits in 2016 berücksichtigt: Der zu versteuernde Gewinn des Jahres 2016 sinkt auf diese Weise um 260 Euro.

- Zugleich verringern sich die für die GWG-Grenze bedeutsamen „Anschaffungskosten“ in 2017 um 260 Euro auf nur noch 390 Euro: Damit fällt das Schweißgerät plötzlich unter die GWG-Grenze! Und das, obwohl Sie erst in 2017 die vollen 650 Euro an den Händler bezahlen!

Allgemein lässt sich sagen: Durch den 40-prozentigen IAB-Abzug können Sie die GWG-Schwelle bei allen abnutzbaren beweglichen Wirtschaftsgüter des Anlagevermögens im Nettowert von bis zu 683 Euro auf unter 410 Euro drücken. Rechnen Sie nach: 683 ./. 40 % = 409,80 Euro.

Bitte beachten Sie: Bevor Sie das hier skizzierte IAB-Abzugsverfahren in die Praxis umsetzen, besprechen Sie die Details am besten mit Ihrem Steuerberater.