Kaum zu fassen: In wenigen Wochen ist schon wieder Weihnachten. Bevor das Jahr 2021 endgültig Geschichte ist, sollten Sie rechtzeitig einen Blick auf Ihre Außenstände und Ihren voraussichtlichen Umsatz und Gewinn werfen. Denn noch ist Zeit genug, um …

- die Verjährung offener Forderungen zu verhindern,

- Ihren Jahresumsatz zu beeinflussen,

- Einnahmen ins neue Jahr zu verschieben und / oder

- Ausgaben des kommenden Jahres vorzuziehen.

Besonders wichtig kann das für Kleinunternehmer sein. Denn wer die Umsatzgrenze für Kleinunternehmer überschreitet, wird ab Januar automatisch umsatzsteuerpflichtig. Eine Benachrichtigung durchs Finanzamt gibt es nicht.

1.Verjährungen verhindern

Am 31.12.2021 verjähren unbezahlte Rechnungen, die Sie im Jahr 2018 geschrieben haben. Die in § 195 BGB festgelegte „regelmäßige Verjährungsfrist“ beträgt drei Jahre. Gerechnet wird der Verjährungszeitraum ab dem Ende des Jahres, in dem die Forderung entstanden ist.

Bitte beachten Sie:

- Sollte der Schuldner zwischenzeitlich Teilzahlungen geleistet haben, startet die Verjährungsfrist neu. In dem Fall läuft die Frist ab Ende des Jahres, in dem die jüngste Zahlung erfolgt ist.

- Um Ihre Ansprüche zu sichern, ist es mit einer (erneuten) Mahnung nicht getan. Wirkungsvoller ist es, möglichst bald das gerichtliche Mahnverfahren Dadurch startet die Verjährungsfrist zwar nicht von vorn. Bis zum Abschluss des Verfahrens ist der Fristablauf aber unterbrochen.

Praxistipp: Bei größeren Beträgen besprechen Sie die Details Ihres Einzelfalls am besten mit Ihrem Steuerberater oder einem Rechtsanwalt. Den „Antrag auf Erlass eines Mahnbescheids“ können Sie aber auch ohne anwaltliche Unterstützung stellen. Eine gute Anlaufstelle für den „Online-Mahnantrag“ ist das gleichnamige amtliche Onlineportal. Dort finden Sie auch eine Hilfeseite mit weiterführenden Informationen.

2. Umsatz beobachten

Es gibt viele gute Gründe, den voraussichtlichen Jahresumsatz im Blick zu behalten. Hier die wichtigsten Anlässe auf einen Blick:

- Wenn Sie umsatzsteuerlicher Kleinunternehmer sind und 2021 mehr als 22.000 Euro eingenommen haben, sind Sie im kommenden Jahr umsatzsteuerpflichtig. Sie müssen Ihren Kunden dann unaufgefordert Umsatzsteuer in Rechnung stellen, Umsatzsteuer-Voranmeldungen abgeben und vor allem: Alle anderen Feinheiten des Umsatzsteuergesetzes beachten!

- Gefahr lauert auch am oberen Ende der Fahnenstange: Gewerbetreibende, die 2021 mehr als 600.000 Euro Umsatz oder 60.000 Euro Gewinn erzielen, bekommen im nächsten Jahr vom Finanzamt die Aufforderung, ab dem übernächsten Jahr (= 2023) zur Bilanzierung und doppelten kaufmännischen Buchführung überzugehen. Die ist wesentlich aufwendiger und teurer als die einfache Einnahmenüberschussrechnung. Die Grenzwerte für die Buchführungs- und Aufzeichnungspflichten sind in 141 AO festgelegt.

Wichtig: Für Freiberufler und vergleichbare Selbstständige gelten die genannten Umsatz- und Gewinngrenzen nicht. - Wer seine Vorsteuer laut 23 UStG auf Basis „allgemeiner Durchschnittssätze“ ermitteln will, darf im Vorjahr nicht mehr als 61.356 Euro Umsatz gemacht haben. Das ist in § 69 Abs. 3 UStDV geregelt. Ausführliche Informationen zu diesem Thema finden Sie im MeinBüro Blogbeitrag „Steuerkomfort: Vorsteuer nach Durchschnittssätzen“.

Sofern Sie der Ist-Versteuerung unterliegen, haben Sie auf die Höhe Ihrer Zahllast in gewissen Grenzen Einfluss. Die einfachsten Möglichkeiten stellen wir im übernächsten Abschnitt vor.

3. Gewinn beobachten

Der voraussichtliche Gewinn ist nicht nur wegen der bereits erwähnten drohenden Bilanzierungspflicht bedeutsam. Er bildet unter anderem die Berechnungsgrundlage …

- … für die Einkommen- und Gewerbesteuer: Wenn Sie in diesem Jahr besonders gut verdient haben, ist am Jahresende jeder zusätzliche Euro mit hohen Grenzsteuersatz belastet.

- … für die Gewinnverteilung in Personen- und Kapitalgesellschaften,

- … für Sozialversicherungsbeiträge, staatliche Leistungen und andere Ansprüche oder auch Belastungen.

Falls absehbar ist, dass für Sie etwas geringere Gewinne vorteilhaft sind, verlagern Sie Zahlungszuflüsse am besten in den Januar. Oder Sie ziehen Anschaffungen vor, die eigentlich erst für 2022 geplant sind.

4. Umsatz und Gewinn beeinflussen

Wenn Sie Ihren Gewinn per Einnahmenüberschussrechnung ermitteln, kann das auf unterschiedlichen Wegen geschehen. Denn wie bei der Ist-Versteuerung kommt es nicht auf den Leistungszeitpunkt an, sondern auf den Zeitpunkt der Bezahlung!

Auf den Zahlungszeitpunkt können Sie bei Bedarf auf vielerlei Weise Einfluss nehmen. Hier die wichtigsten Möglichkeiten im Überblick: Sie …

- lehnen weniger lukrative Anfragen von Kunden und Interessenten ganz ab,

- verschieben laufende Aufträge ins neue Jahr,

- schreiben Rechnungen für abgeschlossene Projekte erst im Januar,

- vereinbaren mit Kunden, bereits verschickte Rechnungen erst Mitte Januar zu bezahlen,

- ziehen Betriebsausgaben des Folgejahres vor und / oder

- bilden einen Investitionsabzugsbetrag (IAB).

Bitte beachten Sie: Mit einem IAB senken Sie den steuerlichen Gewinn besonders schnell und wirksam. Wenn Sie sehr hohe Abzugsbeträge geltend machen, später aber nicht realisieren, wird der Gewinn des Ursprungsjahres (2021) rückwirkend nach oben angepasst! Die Einzelheiten besprechen Sie am besten mit Ihrem Steuerberater.

Zusatztipp: Für Beträge bis rund 1.300 Euro pro Anschaffung lohnt sich ein Blick auf den MeinBüro Blogbeitrag „GWG-Boosting: Sofortabschreibung bis 1.333 Euro!“

Praxistipp:

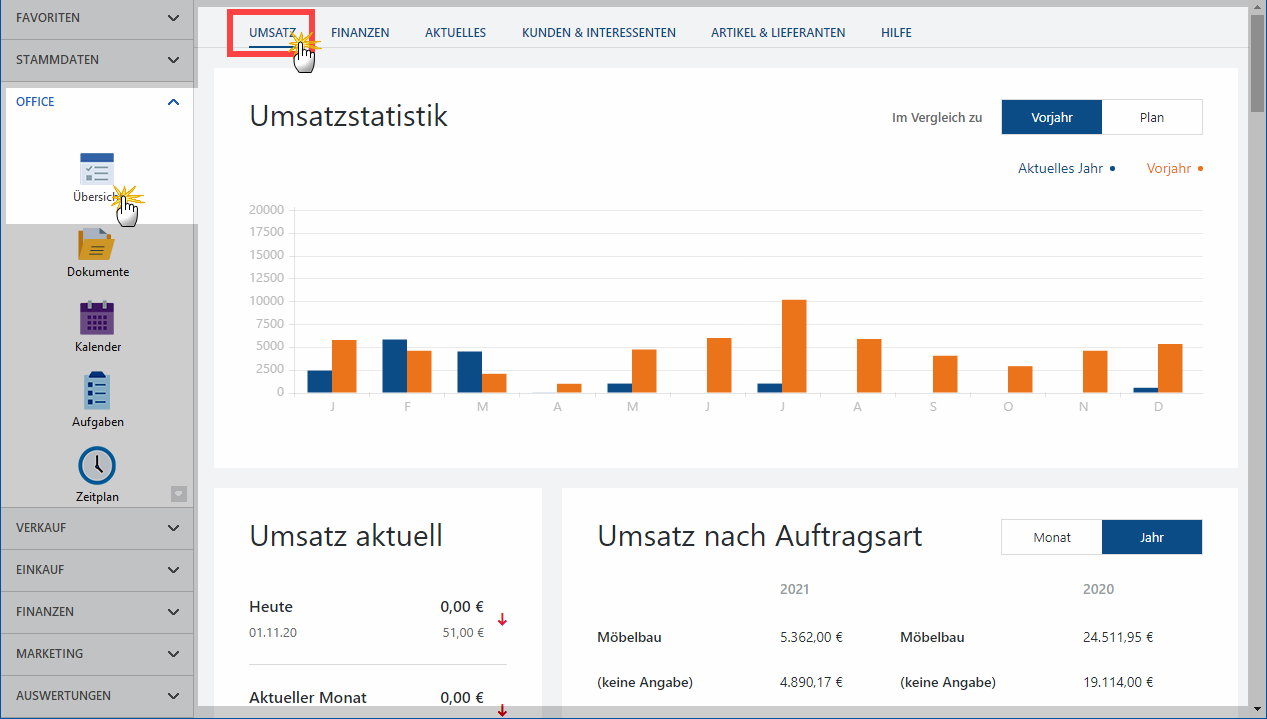

Mit WISO MeinBüro haben Sie jederzeit den Überblick über Umsatz und Gewinn:

- Den bisherigen Jahresumsatz können Sie sich in im Arbeitsbereich „Office > Übersicht“ im Register „Umsatz“ anzeigen lassen:

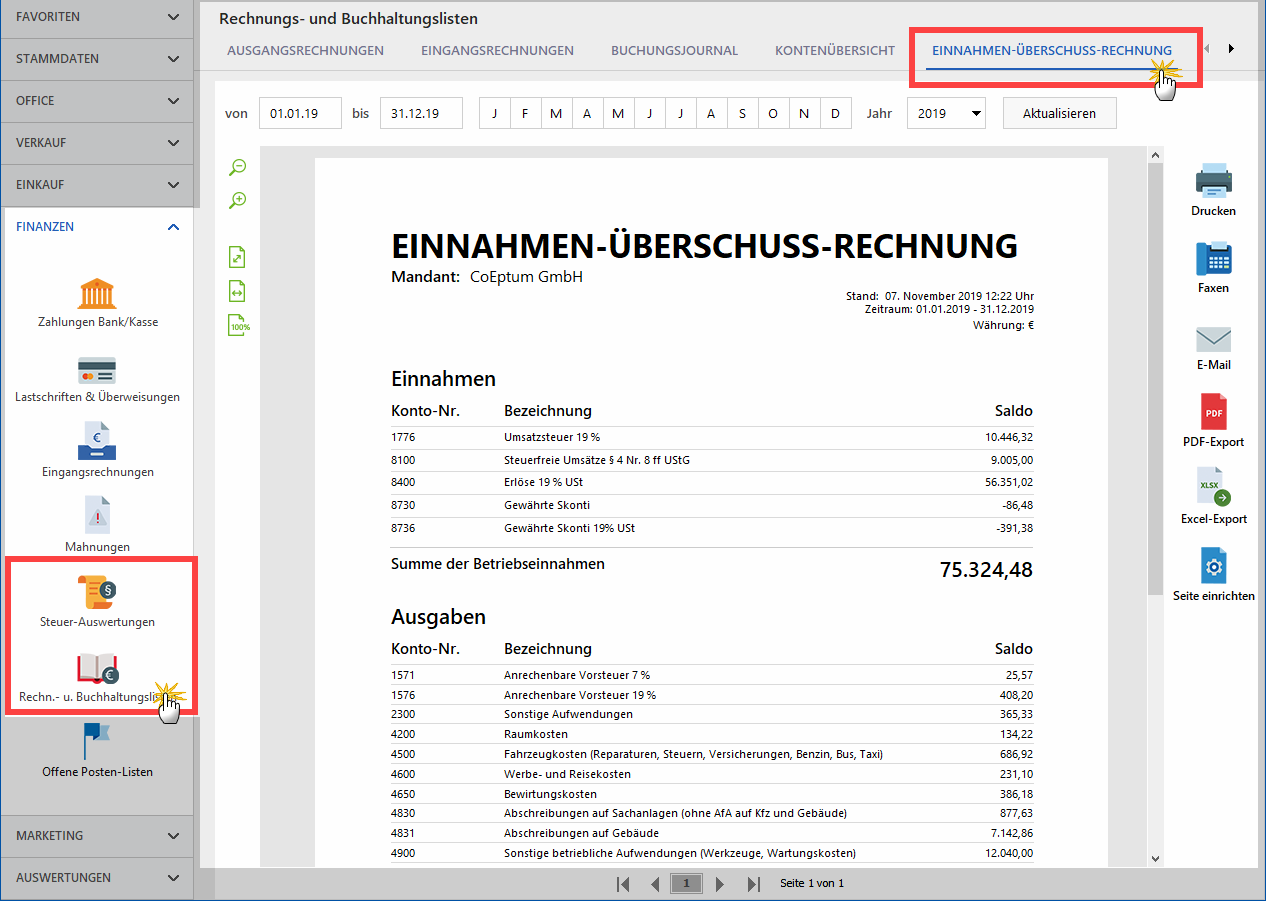

Im Bereich „Finanzen“ finden Sie zudem die „Steuer-Auswertungen“ und die „Rechnungs- und Buchhaltungslisten“. Dort bietet sich die „Einnahmen-Überschuss-Rechnung“ für die laufende Gewinn-Überwachung an: