Tipps & Tricks für Einsteiger und Fortgeschrittene

Anfangsbestand von Kasse und Offline-Konto buchen

Damit Sie Ihre laufenden Kontoauszüge mit dem Kontostand in MeinBüro vergleichen können, reicht es nicht, nur die laufenden Ein- und Auszahlungen zu verbuchen. Wenn Sie nicht bei Null beginnen, müssen Sie Ihrem Offline-Konto und der Kasse einmalig den richtigen Anfangsbestand zuweisen.

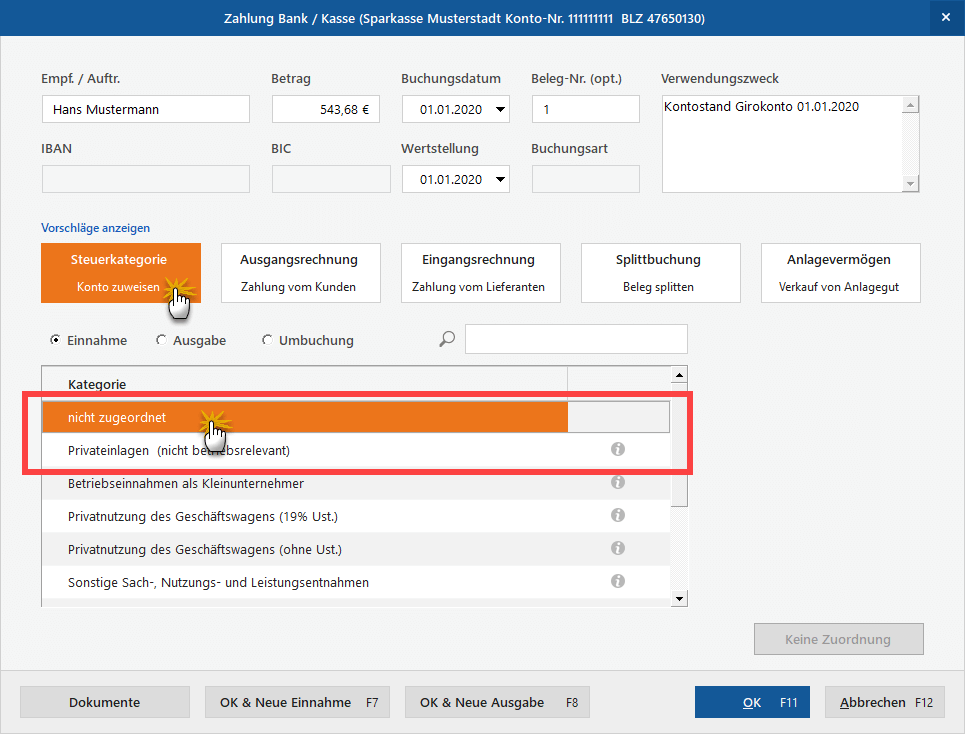

Das gelingt zum Glück ganz ohne komplizierte “Saldenvorträge”: Bei einem positiven Kontostand legen Sie einfach eine neue Einnahme-Buchung in dieser Höhe an. Ist das Konto im Minus, buchen Sie eine neue Ausgabe. Als Auftraggeber geben Sie dabei sich selbst an und als Verwendungszweck zum Beispiel “Anfangsbestand Girokonto”:

Als “Kategorie” können Sie “Nicht zugeordnet” beibehalten (oder Sie wählen “Privateinlagen (nicht betriebsrelevant)”) – und schon hat Ihr Offline-Bankkonto den richtigen Anfangssaldo. Mit steuerlich neutralen Buchungen können Sie übrigens auch private Ein- und Auszahlungen mitlaufen lassen (Kategorie: “Privatentnahme” /”Privateinlage”). Der Kontostand in MeinBüro stimmt auf diese Weise immer mit Ihren Kontoauszügen überein.

MeinBüro ist GoBD-konform. Deshalb darf die Bargeldkasse nicht ins Minus laufen. Auch ein negativer Anfangsbestand des Kassenbuchs ist unzulässig. Führt eine Kassenbuchung zu einem negativen Saldo, gibt das Programm einen Warnhinweis aus. Falls Sie die Buchung trotzdem ausführen, müssen Sie bei einer späteren Betriebsprüfung mit einer Beanstandung rechnen.

Ausführlichere Informationen zu den Auswirkungen der GoBD-Richtlinien finden Sie am Ende des Abschnitts “Buchen und Zahlen” unter der Überschrift “Die Kasse: So buchen Sie Bargeld-Zahlungen”.

Buchung aufteilen (“Splittbuchung”)

Die meisten Zahlungsvorgänge lassen sich im Handumdrehen der passenden Steuerkategorie zuordnen. In manchen Fällen setzt sich eine Einnahme oder Ausgabe aber auch aus mehreren verschiedenen Positionen zusammen. Denken Sie nur an die monatliche Darlehensrate (die aus Zins und Tilgungsanteil besteht) oder den per EC-Karte bezahlten Tankstellenbeleg, auf dem neben dem Benzin noch ein Schokoriegel auftaucht (der nun einmal keine Betriebsausgabe darstellt).

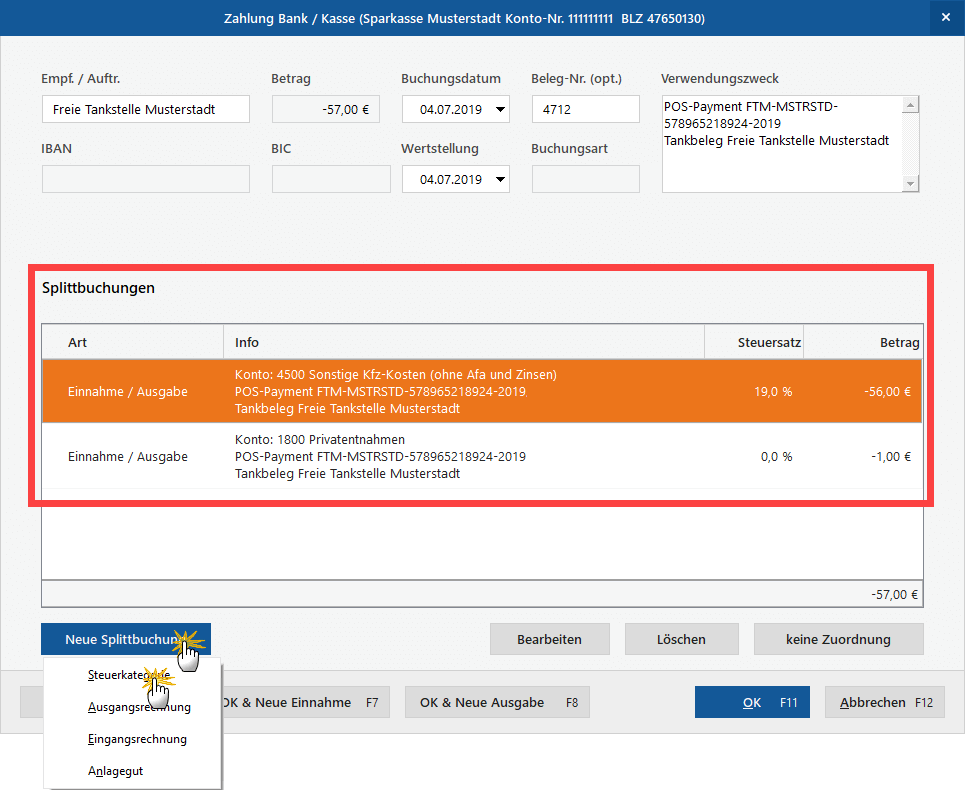

Für derartige Fälle klicken Sie im neuen Zuordnungs-Assistenten auf die Schaltfläche “Splittbuchung”. Angenommen von den 57 Euro des Tankstellenbelegs entfallen 56 Euro auf Benzin und 1 Euro auf den Schokoriegel:

Dann legen Sie im Splittbereich über die Schaltfläche “Neue Splittbuchung” – “Steuerkategorie” zwei verschiedene neue (Teil-)Ausgaben an: Den Bruttobetrag von 56 Euro ordnen Sie den Fahrzeugkosten zu, die 1-Euro-Position dem Konto “Privatentnahmen”:

- Ausgaben müssen im Splittbereich grundsätzlich mit negativem Vorzeichen kenntlich gemacht werden.

- Prüfen Sie außerdem, ob der vorgeschlagene Steuersatz zum Bezahlvorgang passt.

- Per Mausklick auf die Schaltfläche “Bearbeiten” lassen sich einzelne Splittbuchungen nachträglich ändern.

Eine ausführliche Schritt-für-Schritt-Beschreibung einer Splittbuchung finden Sie in der interaktiven Kontexthilfe “Steuern & Buchführung”, die Sie über den MeinBüro-Menüpunkt “Hilfe” aufrufen.

Skonto- und Teilzahlungen

Wenn Sie Ihren Kunden bei zeitnaher Zahlung Skonto gewähren, weicht der Zahlungsbetrag von der Gesamtsumme Ihrer Ausgangsrechnung ab. Auch dann erkennt MeinBüro in den meisten Fällen den zugrundeliegenden Rechnungsvorgang und macht einen passenden Zuordnungsvorschlag. Sollte die Zuordnung einmal nicht zutreffen, klicken Sie auf die Schaltfläche “Zuordnung verwerfen“ und anschließend auf “Rechnung / Kundenkonto suchen”. Nachdem Sie den richtigen Vorgang ausgewählt haben, vergleicht das Programm die tatsächliche Zahlung mit dem Rechnungsbetrag und fragt Sie, wie Sie mit der Differenz umgehen wollen.

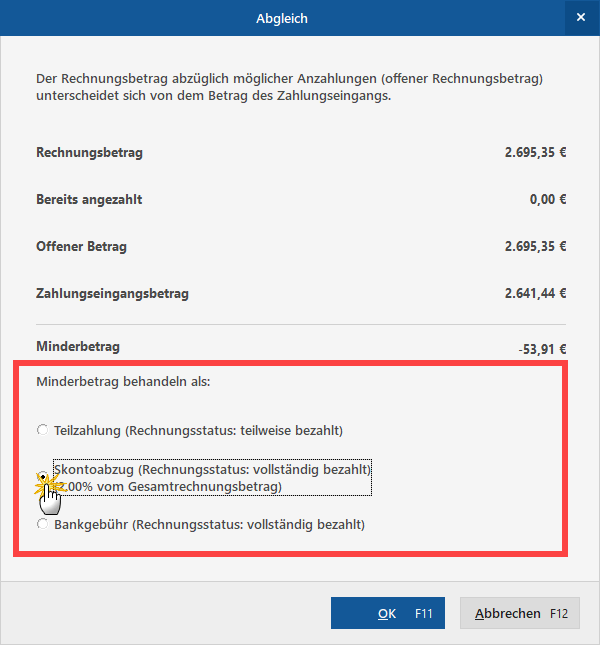

Im Fall eines “Minderbetrages” haben Sie zum Beispiel die Wahl …

- die Zahlung als “Teilzahlung“ zu behandeln, die Rechnung als “teilweise bezahlt” zu markieren und den verbliebenden Rechnungsbetrag als offene Forderung zu behandeln,

- die Differenz (“Minderbetrag“) als Skonto zu behandeln und die Rechnung auf “vollständig bezahlt” zu setzen oder

- die Differenz als Bankgebühr zu behandeln und die Rechnung ebenfalls auf “vollständig bezahlt” zu setzen:

Bitte beachten Sie: Bei der Option “Skontoabzug” zeigt MeinBüro Ihnen automatisch den vom Kunden in Anspruch genommenen Prozentsatz an. Das erspart Ihnen das manuelle Nachrechnen und Sie erkennen auf Anhieb den Grund der Zahlungsdifferenz! Ob Sie einen zu Unrecht beanspruchten Schnellzahlerrabatt tolerieren oder eine Nachzahlung verlangen, bleibt selbstverständlich Ihnen überlassen.

Im Fall des korrekten Skontoabzugs ist der Vorgang nach dem Mausklick auf “OK F11” für alle Beteiligten abgeschlossen: Auf Ihrer Seite berücksichtigt das Programm den Skontoabzug als Erlösminderung und korrigiert zugleich sowohl die Betriebseinnahme als auch den Umsatzsteueranteil. Da die Rechnung als vollständig bezahlt gilt, ist die Sache auch für den Kundenerledigt – Mahnvorschläge werden vom Programm also nicht erstellt.

Das ist im Fall von Teilzahlungen anders: Wenn Ihr Kunde zu viel oder zu spät Skonto abgezogen hat oder aus anderen Gründen einen zu geringen Betrag überwiesen hat, erstellt MeinBüro am Fälligkeitstermin eine Mahnung über den Differenzbetrag. Ob Sie die letztlich verschicken oder sich mit dem Kunden lieber telefonisch oder per E-Mail über den Grund der Differenz verständigen, bleibt Ihnen überlassen.

Überzahlungen

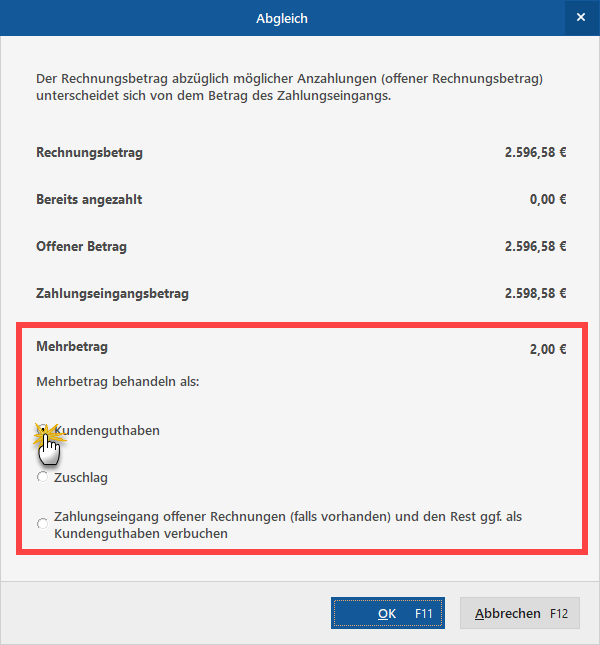

Etwas anders verhält es sich, wenn der Kunde einen zu hohen Betrag überweist. Im Fall eines “Mehrbetrages” wird die Rechnung grundsätzlich als vollständig bezahlt behandelt. Dabei haben Sie die Wahl …

- die Differenz (“Mehrbetrag”) als Guthaben des Kunden zu behandeln,

- die Differenz schlicht als Zuschlag zu betrachten und nicht weiter zu verbuchen (empfiehlt sich vor allem bei Cent-Beträgen, bei denen die Zuordnung der Rechnung ansonsten eindeutig ist und es sich nicht lohnt, nach der Ursache zu fahnden) oder

- die Differenz mit anderen offenen Rechnungen dieses Kunden zu verrechnen und einen dann noch verbliebenen Mehrbetrag als Guthaben des Kunden zu behandeln:

Kunden-Guthaben verrechnen und ausweisen

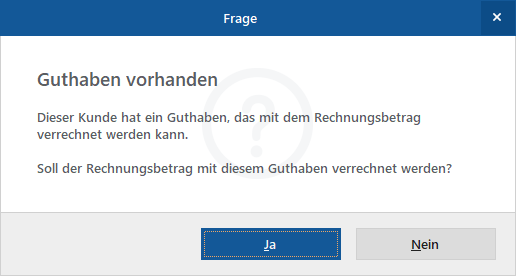

Kunden-Guthaben werden bei der nächsten Rechnung an den betreffenden Kunden vom Programm automatisch berücksichtigt. Wenn Sie eine neue Rechnung anlegen, erscheint folgende Nachfrage:

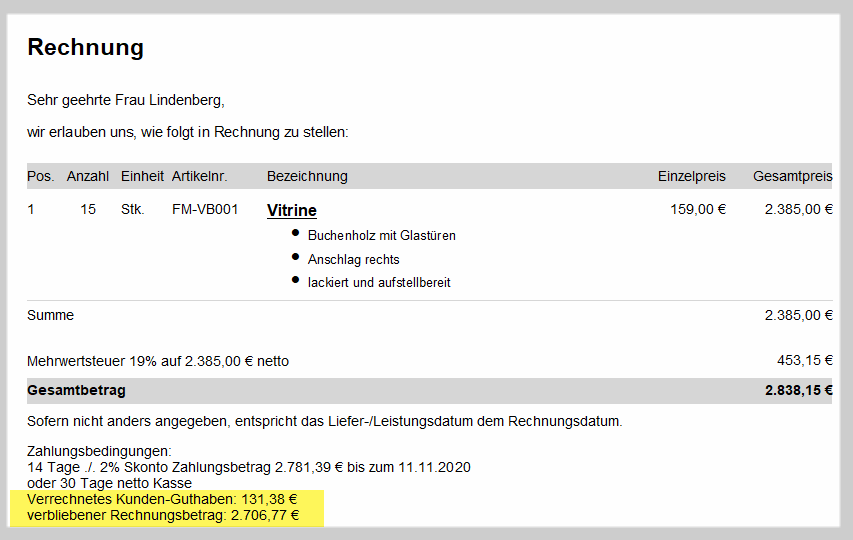

Wenn Sie die Frage “Soll der Rechnungsbetrag mit diesem Guthaben verrechnet werden?” mit “Ja” beantworten, verringert MeinBüro den fälligen Betrag entsprechend:

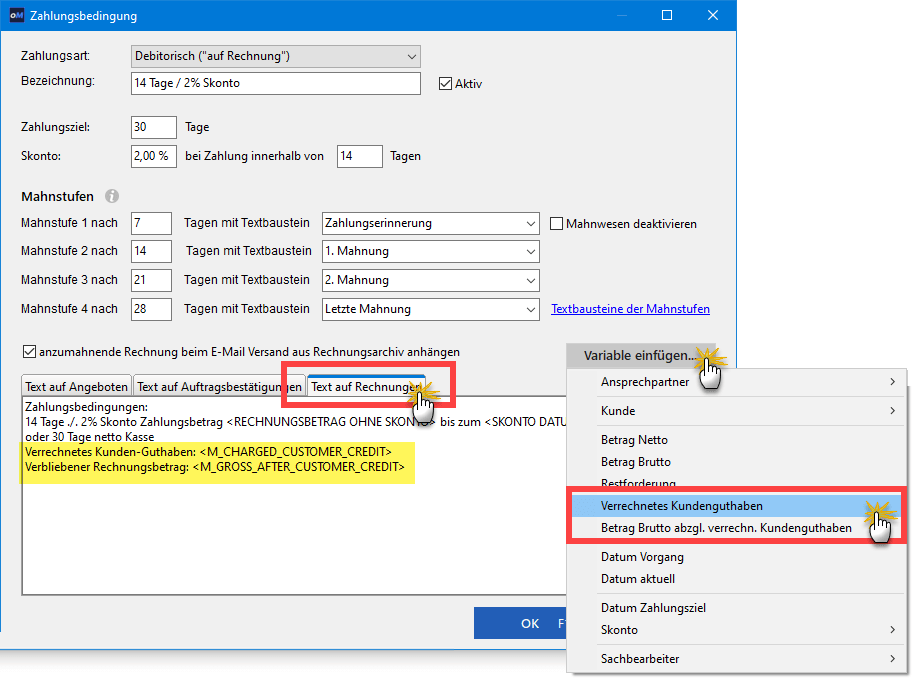

Praxistipp: Damit der Kunde die Verrechnung des Guthabens auf der neuen Rechnung nachvollziehen kann, stellt Ihnen MeinBüro zwei zusätzliche Variablen zur Verfügung:

- “Verrechnetes Kunden-Guthaben” (= <M_CHARGED_CUSTOMER_CREDIT>) und

- “Betrag Brutto abzgl. verrechn. Kundenguthaben” (= verbliebener Rechnungsbetrag: <M_GROSS_AFTER_CUSTOMER_CREDIT>).

Damit die Inhalte dieser Variablen auf Ihren Rechnungen erscheinen, fügen Sie die Platzhalter unter “Stammdaten“ – „Kleinstammdaten“ – „Zahlungsbedingungen” bei den von Ihnen verwendeten Zahlungskonditionen im Register “Text auf Rechnungen” ein. Am besten stellen Sie den Zeilen eine erläuternde Bezeichnung voran (z. B. “Verrechnetes Kundenguthaben” / “Verbliebener Rechnungsbetrag”).

Das sieht dann zum Beispiel so aus:

An- und Verkauf von Betriebsvermögen

MeinBüro hilft Ihnen nicht nur bei der Buchung laufende Einnahmen und Ausgaben: Für Anschaffungen im Nettowert von mehr als 410 Euro netto, die im Jahr der Anschaffung nur teilweise als Aufwand geltend gemacht werden dürfen, stellt das Programm eine komfortable Abschreibungsfunktion sowie das dazugehörige Anlagenverzeichnis bereit.

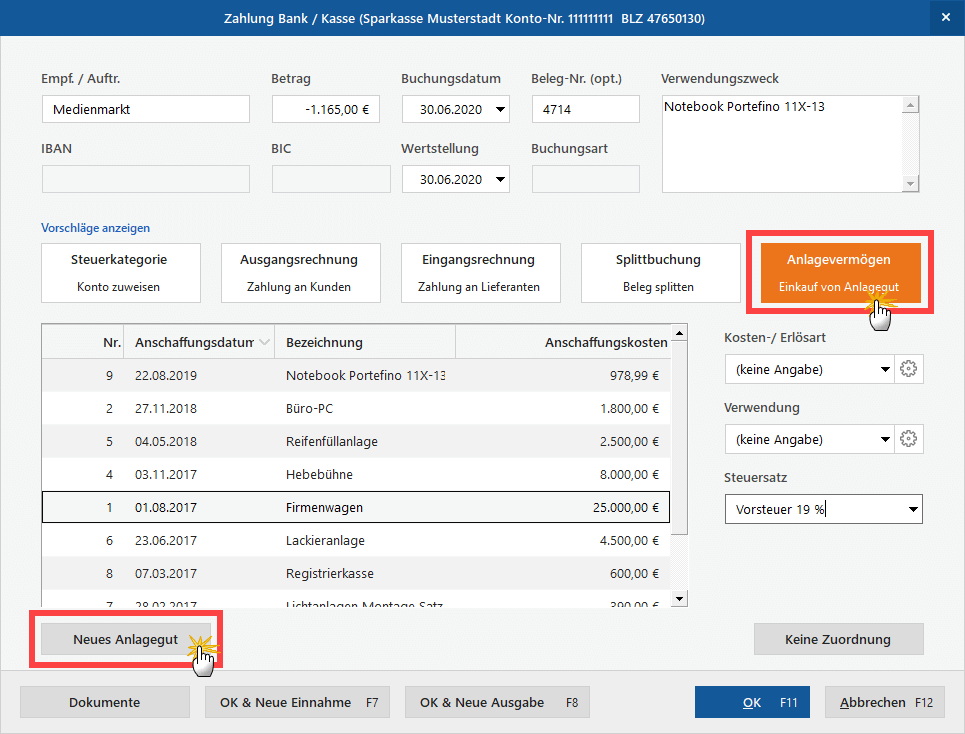

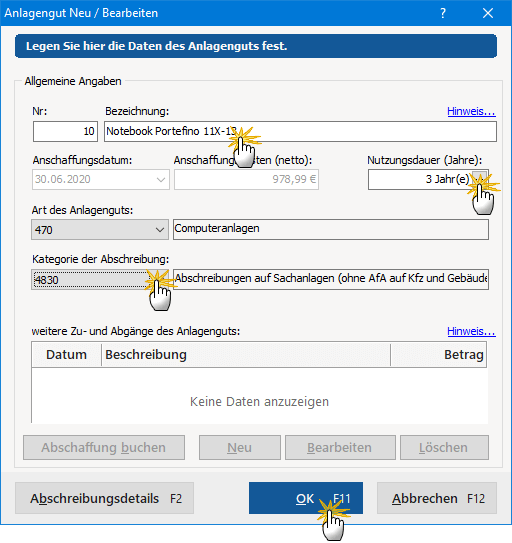

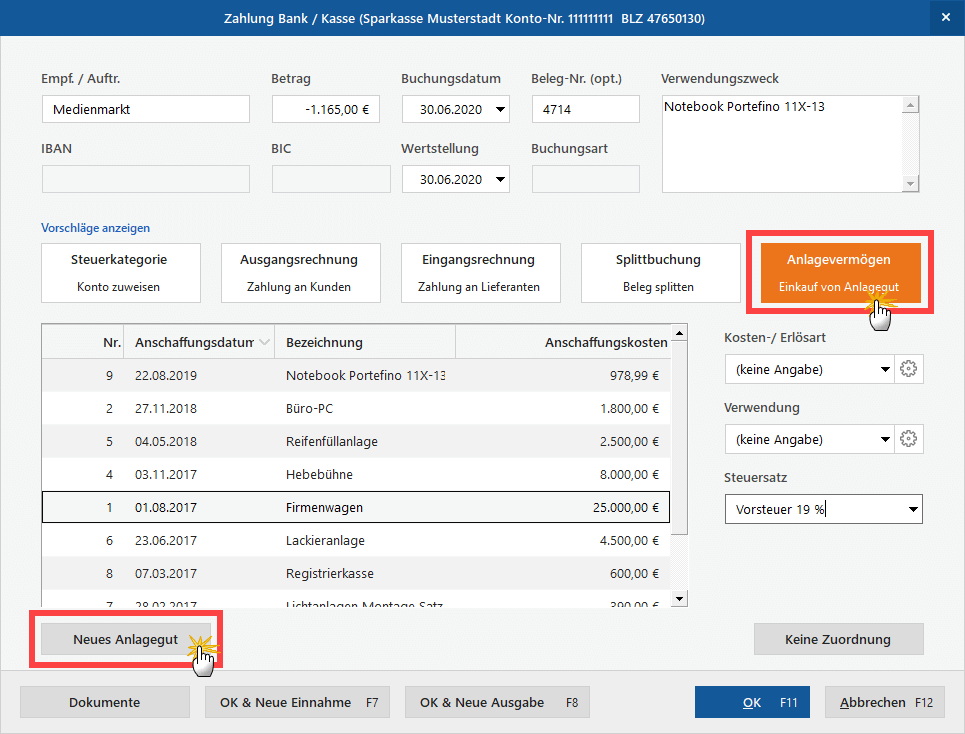

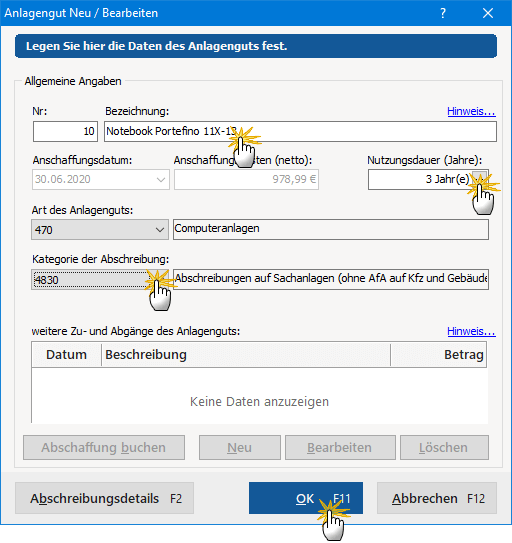

Indem Sie im Zahlungsvorgang…

- zunächst auf die Schaltfläche “Anlagevermögen – Einkauf von Anlagegut”,

- dann auf “Neues Anlagegut” klicken und

- im folgenden Eingabedialog „Anlagengut Neu/Bearbeiten” die Angaben zur Art des Anlageguts, zur Nutzungsdauer und zur Abschreibungskategorie machen,

… stellen Sie die Verbindung zum Anlageverzeichnis her:

Mit “OK F11” schließen Sie die Zuordnung des Zahlungsvorgangs zum Anlageverzeichnis ab. Auf dieser Grundlage …

- ermittelt das Programm am Ende des Anschaffungsjahres und in allen folgenden Jahren automatisch den buchhalterischen Wertverlust,

- verringert den Restwert des Anlagengutes im Anlagenverzeichnis,

- trägt die Abschreibungen an der passenden Stelle der Einnahmenüberschussrechnung ein und

- erzeugt das vom Finanzamt geforderte “Anlageverzeichnis”.

Ergeben sich bei einem späteren “Abgang” eines Anlagengutes aus dem Betriebsvermögen umgekehrt Verkaufserlöse, werden die als Betriebseinnahmen berücksichtigt.

Buchführungs-Kontexthilfe

Was es mit den sogenannten Abschreibungen im Einzelnen auf sich hat, und wie Sie den Einkauf und Verkauf von Anlagevermögen Schritt für Schritt mit MeinBüro verbuchen, können Sie in der interaktiven Kontexthilfe “Steuern und Buchführung” nachlesen:

Über den MeinBüro-Menüpunkt “Hilfe” – “Erste Hilfe: Steuern & Buchführung …” können Sie jederzeit die Startseite der speziellen Buchführungs-Kontexthilfe aufrufen. Dort finden Sie die Stichworte “Abschreibungen” sowie “Einkauf von Anlagenvermögen” (unter “Ausgaben-Kategorien”) sowie “Verkauf von Anlagenvermögen” (unter “Einnahmen-Kategorien”). Oberhalb des Inhaltsverzeichnisses wechseln Sie darüber hinaus zu einer Suchseite, mit deren Hilfe Sie gezielt Informationen über alle wichtigen Steuer- und Buchführungsfragen abrufen können.

Abschreibungen buchen

Anschaffungskosten von Wirtschaftsgütern, die teurer als netto 800 Euro (bis 2017: 410 Euro) sind, dürfen Sie im Jahr des Kaufs nicht in voller Höhe als Betriebsausgabe von Ihren Einnahmen abziehen. Sofern Sie umsatzsteuerpflichtig sind, können Sie immerhin die im Kaufpreis enthaltene Mehrwertsteuer komplett als “Vorsteuer” abziehen. Nur den Wertverlust Ihrer Anschaffungen dürfen Sie nach und nach “von der Steuer absetzen”. Diesen Vorgang nennt man “Abschreibung oder “Absetzung für Abnutzung” (AfA).

Drei Abschreibungs-Varianten

Zurzeit gibt es grundsätzlich drei verschiedene Abschreibungskategorien:

- Geringwertige Wirtschaftsgüter (GWG) / Verbrauchsgüter: Alle selbstständig nutzbaren Anschaffungen mit einem Nettokaufpreis von bis zu 800 Euro dürfen Sie sofort und in voller Höhe als Betriebsausgabe buchen. Bitte beachten Sie: Bis zum Steuerjahr 2017 lag die GWG-Grenze noch bei 410 Euro.

- Klassische Abschreibung: Wirtschaftsgüter des Anlagevermögens mit einem Netto-Anschaffungspreis von mehr als 800 Euro (bis 2017: 410Euro; bei Anwendung des GWG-Sammelpostens: mehr als 1.000 Euro) müssen über die Nutzungsdauer hinweg in gleichbleibenden Jahresbeträgen (= linear) abgeschrieben werden. Da der Verbleib im Betrieb je nach Branche und Art der Anlage unterschiedlich ist, haben die Finanzämter die “betriebsgewöhnliche Nutzungsdauer” in detaillierten AfA-Tabellen festgeschrieben: Demnach wird zum Beispiel ein Computer normalerweise über drei Jahre abgeschrieben, ein Pkw über sechs Jahre, Büromöbel über 13 Jahre

- GWG-Sammelposten: Alle Anschaffungen mit einem Netto-Kaufpreis zwischen 250 Euro und 1.000 Euro können jahresweise zu einem einheitlichen Sammelposten zusammengefasst werden. Unabhängig von der Nutzungsdauer der einzelnen Pool-Bestandteile wird der Gesamtwert des Sammelpostens pauschal über fünf Jahre abgeschrieben werden – pro Jahr also mit 20 Prozent der Anschaffungskosten.

Ausführlichere Informationen zu den verschiedenen Abschreibungskategorien finden Sie in der Buchführungs-Kontexthilfe, die Sie über den Menüpunkt “Hilfe” – “Erste Hilfe: Steuern & Buchführung” aufrufen.

Und so erledigen Sie mithilfe von MeinBüro die konventionellen Abschreibungen (Nettokaufpreis über 800 Euro bzw.1.000 Euro):

- Im ersten Schritt klicken Sie im Bereich “Zahlungen Bank/Kasse” im geöffneten Zahlungsdialog auf die Schaltfläche “Anlagevermögen – Einkauf von Anlagegut“ und dann auf “Neues Anlagegut”.

- Im zweiten Schritt ergänzen Sie im Eingabedialog “Anlagegut Neu /Bearbeiten” die noch fehlenden Angaben zur Anschaffung:

Das Anschaffungsdatum und den Nettopreis übernimmt das Programm automatisch aus Ihrer Einkaufsbuchung. Bitte achten Sie daher darauf, dass der richtige Steuersatz eingestellt ist. Anderenfalls rechnet MeinBüro mit einem falschen Nettowert!

Sie brauchen darüber hinaus nur noch die Nutzungsdauer, die Art des Anlagengutes und die Abschreibungskategorie auszuwählen. Falls Sie die “betriebsgewöhnliche Nutzungsdauer” im Einzelfall nicht kennen, öffnen Sie per Mausklick auf die Drei-Punkte-Schaltfläche hinter der Jahresangabe die AfA-Tabelle für allgemeine Wirtschaftsgüter”. Mithilfe der Suchfunktion werden Sie den vom Finanzamt üblicherweise akzeptierten Zeitraum dort schnell finden.

Vorsicht bei nachträglichen Änderungen

Sie können neue Wirtschaftsgüter auch unabhängig vom Zahlungsvorgang in das Anlagenverzeichnis aufnehmen: Dazu rufen Sie das Anlagenverzeichnis über den Menüpunkt “Stammdaten” auf. Bitte beachten Sie, dass nachträgliche Buchungs-Korrekturen am zugrunde liegenden Zahlungsvorgang nicht zu einer automatischen Änderung im Anlagenverzeichnis führen: Falls Korrekturen erforderlich sind, müssen sie an beiden Stellen vorgenommen werden!

Das war’s auch schon: Auf Grundlage Ihrer Eingaben nimmt MeinBüro die erforderlichen Abschreibungs-Buchungen am Jahresende automatisch vor. Und nicht nur das: Die Werte werden auch in der Zukunft Jahr für Jahr in die Einnahmenüberschussrechnung übernommen, ohne dass Sie eine einzige manuelle Buchung vornehmen müssen!

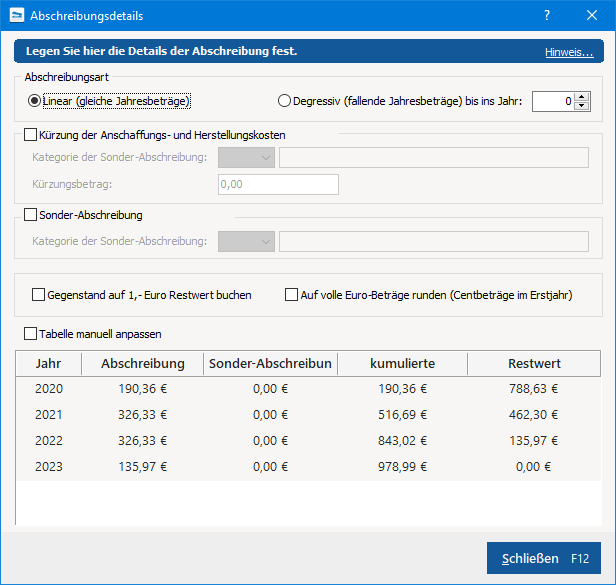

Übrigens: Falls gewünscht oder erforderlich, können Sie die Buchungen über die Schaltfläche “Abschreibungsdetails F2” noch bis ins Detail beeinflussen: Auf diese Weise lassen sich zum Beispiel Sonderabschreibungen mit MeinBüro erfassen. Abschreibungs-Experten können die automatisch erzeugte Abschreibungstabelle sogar manuell nachbearbeiten:

(Un)gleiche Jahresbeträge?

Wenn trotz “Abschreibung in gleichen Jahresbeträgen” in den einzelnen Jahren unterschiedliche Werte auftauchen, so liegt das daran, dass Abschreibungen grundsätzlich monatsgenau vorgenommen werden müssen: Ein Computer im Nettowert von 1.200 Euro, der im Mai gekauft wird und über drei Jahre linear abgeschrieben werden soll, befindet sich im ersten Jahr nur 8 von 12 Monaten im Einsatz. Daher erkennt das Finanzamt statt 1.200 / 3 = 400 Euro auch nur 267 Euro (= 8/12 von 400) als Betriebsausgabe an. MeinBüro nimmt Ihnen diese Erbsenzählerei zum Glück ab.

Weitere Informationen zum Thema Abschreibung finden Sie in der Kontexthilfe “Steuern & Buchführung“, die Sie wahlweise über die blauen “Hinweis …”-Links im Programm oder über das “Hilfe”-Menü aufrufen (“Erste Hilfe: Steuern & Buchführung”).

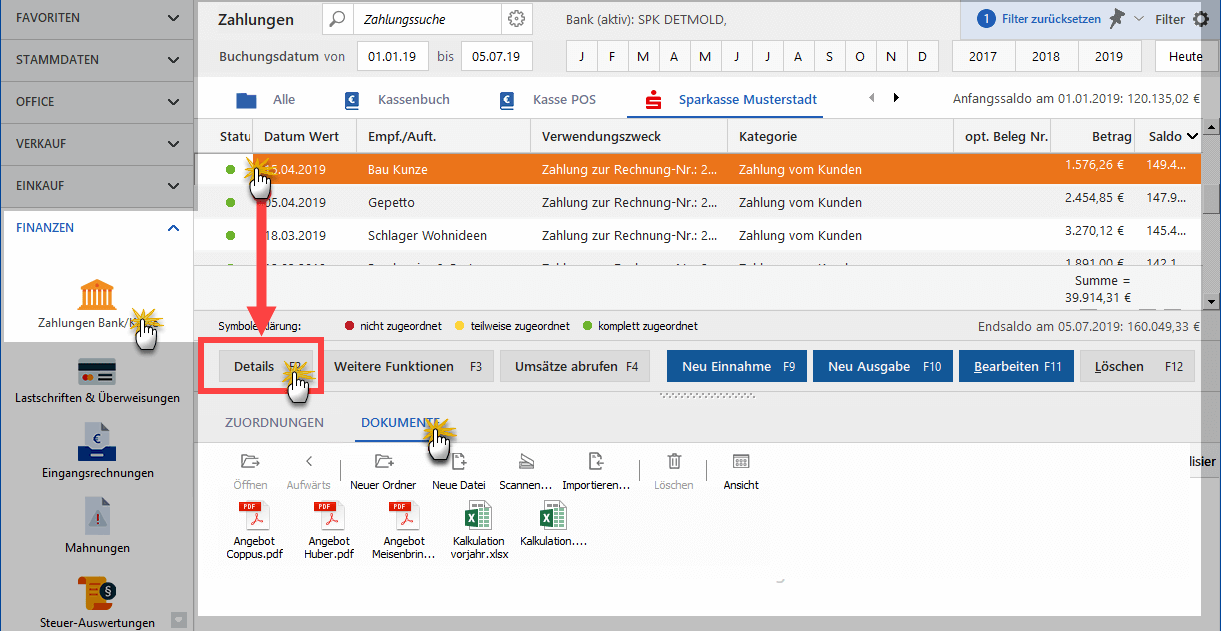

Elektronisches Belegarchiv

In den “Details”-Ansichten der Bankkontoauszüge und des Kassenbuchs finden Sie das Register “Dokumente”. Dort legen Sie bei Bedarf die zum jeweiligen Zahlungsvorgang gehörenden elektronischen Unterlagen ab, z.B. Kalkulationen, Abrechnungen, E-Mails oder auch Eingangsrechnungen. Das Dateiformat spielt dabei keine Rolle: Sie können jede auf Ihrem Computergespeicherte Datei in die elektronische Dokumentenablage von MeinBüro importieren.

Bei Bedarf befüllen Sie Ihr Dokumentenarchiv sogar per “Ziehen & Ablegen”. Und das geht so:

- Sie markieren ein an anderer Stelle vorhandenes Dokument (zum Beispiel auf dem Windows Arbeitsplatz oder in Ihrem E-Mailprogramm),

- halten die linke Maustaste gedrückt,

- ziehen das Symbol in das MeinBüro-Fenster und

- lassen es im Fenster “Dokumente“ fallen:

Falls ein Scanner an Ihren Computer angeschlossen ist, können Sie über die eingebaute Scanner-Schnittstelle sogar Papierbelege einlesen. Ganz gleich, auf welchem Weg Sie Dokumente in die Ablage befördern: Die praktische Dokumentenmappe kann Ihnen viel Sucherei in Aktenordnern und in den Dateiverzeichnissen Ihrer Festplatte ersparen.

Bitte beachten Sie: Noch mehr Komfort und Rechtssicherheit bietet das GOBD- und DSGVO-konforme Dokumenten-Managementsystem des MeinBüro-Moduls „Dokumente+“.