In unseren Software und Business-„Crashkursen“ plaudern erfahrene Expertinnen und Praktiker aus dem Nähkästchen. Bei Seminaren in Norddeutschland übernimmt Petra Winkelmann diese Aufgabe. Die gebürtige Hamburgerin ist Gründercoach und Organisationsberaterin: Sie unterstützt Solo-Selbstständige und Kleinbetriebe beim Unternehmensaufbau, organisiert die Buchhaltung und optimiert das Zeitmanagement. In ihren Seminaren und Trainings gibt Petra Winkelmann ihr Know-how mit Begeisterung und auf leicht verständliche Weise weiter.

WISO MeinBüro passt nach ihren Erfahrungen optimal zum betrieblichen Alltag kleiner Unternehmen. Die Software ist komfortabel und die Basisfunktionen sind weitgehend selbsterklärend. Doch auch weniger bekannte Steuervorschriften wie den attraktiven und vielseitig nutzbaren Investitionsabzugsbetrag (IAB) unterstützt das Programm:

„Erstmals seit über 50 Jahren wird die GWG-Grenze angehoben. Sie steigt auf 800 Euro – allerdings erst im nächsten Jahr. Die bisherige GWG-Grenze von 410 Euro lässt sich aber schon im Jahr 2017 auf über 680 Euro anheben. Die Einzelheiten des „IAB-Tricks“ können Sie im Beitrag “GWG-Grenze anheben: So helfen Sie sich selbst!” nachlesen.

Nur: Was hat es mit dem ominösen Investitionsabzugsbetrag (IAB) überhaupt auf sich? Wer darf die Rücklage für welche Zwecke bilden – und wie wird sie in WISO MeinBüro berücksichtigt? Da viele Selbstständige und Unternehmer in diesen Wochen mit den Steuererklärungen für das Jahr 2016 beschäftigt sind, lohnt sich ein Blick auf die steuerlichen Grundlagen der attraktiven Investitionsförderung für kleine und mittlere Unternehmen: Beim IAB handelt es sich um eine Rücklage für geplante Investitionen.

Angenommen, Sie planen für das Jahr 2018 die Anschaffung eines neuen Lieferwagens. Dann dürfen Sie unter bestimmten Umständen bereits im Jahr 2016 bis zu 40 % der Anschaffungskosten gewinnmindernd geltend machen!

Auf dieses Weise senken Sie die Steuerbelastung des Jahres 2016, obwohl noch kein Cent des Kaufpreises geflossen ist. Mit der tatsächlichen Beschaffung dürfen Sie sich anschließend bis zu drei Jahre lang Zeit lassen. Die Gesamtsumme aller Investitionsabzugsbeträge eines Betriebes liegt bei 200.000 Euro. Die Bildung einer Rücklage ist sogar dann zulässig, wenn dadurch ein Verlust entsteht.

Anspruchsvoraussetzungen

Einen IAB dürfen laut § 7g Abs. 1 EStG nur „kleine und mittlere Betriebe“ bilden. Der Gesetzgeber hat dafür folgende Grenzwerte festgelegt:

- Einnahmenüberschussrechner mit einem jährlichen Gewinn von bis zu 100.000 Euro,

- bilanzierende Unternehmen mit einem Betriebsvermögen von bis zu 235.000 Euro sowie

- land- und forstwirtschaftliche Betriebe mit einem Wirtschaftswert von bis zu 125.000 Euro.

Ein IAB darf nur für die voraussichtlichen Anschaffungs- oder Herstellungskosten von abnutzbaren beweglichen Wirtschaftsgütern des Anlagevermögens gebildet werden. Außerdem darf ein eventueller privater Nutzungsanteil im Jahr der Anschaffung nicht größer als 10 % sein. Ob es sich um neue oder gebrauchte Wirtschaftsgüter handelt, spielt hingegen keine Rolle mehr. Angaben über die Funktion des anzuschaffenden Wirtschaftsgutes (also z. B. „Nutzfahrzeug“ oder „Produktionsmaschine“) sind ab dem Steuerjahr 2016 auch nicht mehr erforderlich.

Bitte beachten Sie: Falls Sie im Nachhinein auf die Anschaffung verzichten, ändert das Finanzamt den Steuerbescheid des Jahres, in dem Sie den Investitionsabzugsbetrag in Anspruch genommen haben. Dadurch erhöht sich nachträglich der Gewinn im Jahr der Rücklagenbildung und es entsteht automatisch eine Steuernachforderung. Für die stellt das Finanzamt Zinsen in Höhe von 6 % pro Jahr in Rechnung. Die Verzinsung beginnt aber erst 15 Monate nach Ende des Wirtschaftsjahres, für das die Rücklage gebildet worden ist. Die IAB-Details besprechen Sie am besten mit Ihrem Steuerberater.

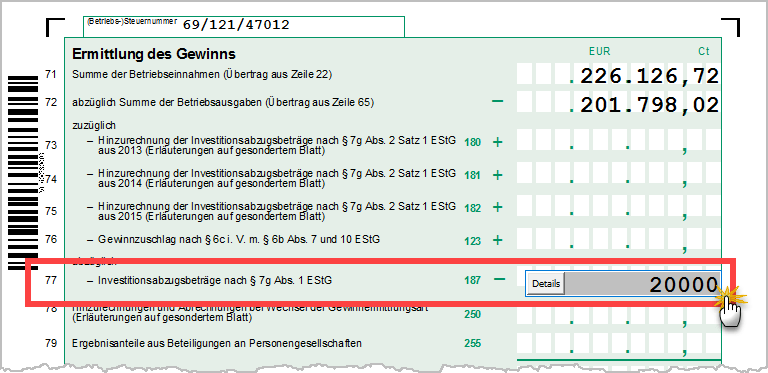

So bilden Sie den IAB

Zurück zur Anschaffung des eingangs erwähnten Lieferwagens: Nehmen wir an, die voraussichtlichen Anschaffungskosten betragen 50.000 Euro. Dann dürfen Sie einen IAB in Höhe von bis zu 20.000 Euro bilden (50.000 Euro x 40 %). Gebucht wird der IAB nicht innerhalb der EÜR: Vielmehr wird er „außerhalb der Gewinnermittlung“ berücksichtigt. Dafür ist auf dem EÜR-Formular für das Jahr 2016 auf Seite 3 die Zeile 77, Feld 187 vorgesehen:

Im Ergebnis sinkt das zu versteuernde Einkommen auf einen Schlag um 20.000 Euro!

Die gute Nachricht: Wie Sie die Rücklage und die damit verbundene Steuerersparnis bis zur Anschaffung des Wirtschaftsgutes verwenden, bleibt Ihnen überlassen. Sie brauchen den IAB also nicht etwa auf einem separaten Rücklagekonto festzulegen!

So lösen Sie den IAB wieder auf

Beim Auflösen gibt es grundsätzlich drei Szenarien: Das Wirtschaftsgut wurde …

- nicht oder nicht rechtzeitig angeschafft,

- rechtzeitig angeschafft und die tatsächlichen Anschaffungskosten sind genauso hoch wie geplant (oder höher) oder aber

- rechtzeitig angeschafft, aber die tatsächlichen Anschaffungskosten sind niedriger als geplant.

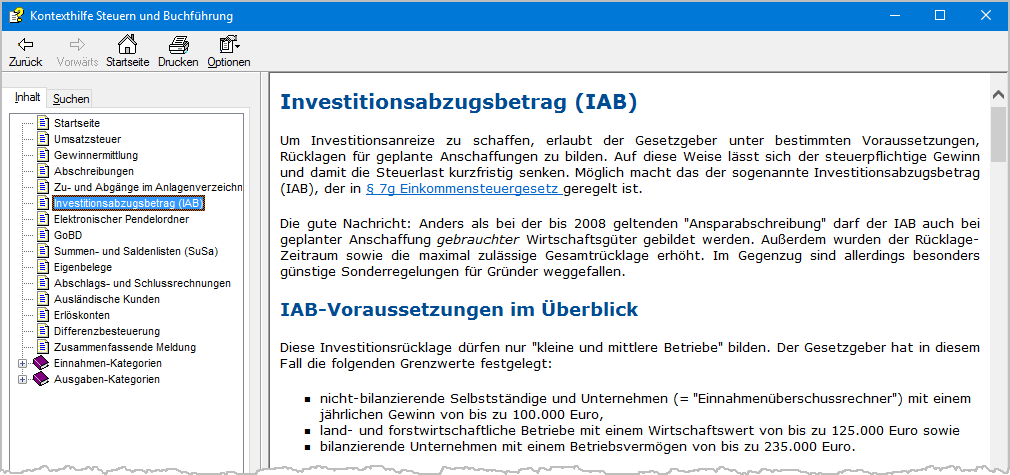

Wie Sie diese drei Szenarien Schritt für Schritt in WISO MeinBüro umsetzen, können Sie in der Kontexthilfe „Erste Hilfe: Steuern & Buchführung“ im Kapitel „Investitionsabzugsbetrag“ nachlesen:

Sie finden die Kontexthilfe im „Hilfe“-Menü unter „Erste Hilfe: Steuern & Buchführung“.

Tipp: Dort können Sie auch nachlesen, wie Sie den IAB mit der 20-prozentigen „Sonderabschreibung zur Förderung kleiner und mittlerer Betriebe“ kombinieren. Auf diese Weise lassen sich viele Neuanschaffungen bereits im Jahr der Anschaffung bis zu 70 % abschreiben!“