Der Grenzwert für umsatzsteuerliche Kleinbetragsrechnungen steigt rückwirkend zum 1. Januar 2017 von 150 Euro auf 250 Euro. Das geht aus dem „Zweiten Bürokratieentlastungsgesetz“ (PDF, 300 KB) hervor, dem kürzlich auch der Bundesrat zugestimmt hat. Rechtsgrundlage ist § 33 Umsatzsteuer-Durchführungsverordnung (UStDV).

Anlass: Die seit zehn Jahren geltende 150-Euro-Grenze hatte aufgrund zwischenzeitlicher Preissteigerungen zuletzt immer häufiger dazu geführt, dass Kassenbelege bei typischen Alltagsgeschäften (etwa an Tankstellen) nicht mehr als Nachweis von Vorsteuerzahlungen und Betriebsausgaben genügten. Die längst überfällige Anhebung um 100 Euro dürfte nun allen Beteiligten das Leben etwas erleichtern.

Weniger Papierkrieg am „Point of Sale“

Hintergrund: Bei Kleinbetragsrechnungen nimmt es der Fiskus mit den Pflichtangaben nicht ganz so genau. Die Angaben zum Rechnungsempfänger, Leistungsdatum und die Steuer- und Rechnungsnummer sind entbehrlich. Kleinbetragsrechnungen werden häufig in Form von Kassenbelegen und Quittungen an Laufkundschaft ausgestellt.

An den Form- und Inhaltsvorschriften hat Anhebung des Schwellenwerts nichts geändert: Bei der 250-Euro-Grenze handelt es sich nach wie vor um den Bruttobetrag – also inklusive Umsatzsteuer / Mehrwertsteuer).

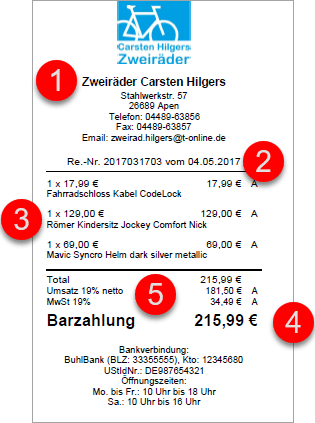

Pflichtbestandteile von Kleinbetragsrechnungen

Bei Rechnungen, die den Gesamtbetrag von nunmehr 250 Euro nicht übersteigen, genügen weiterhin die folgenden Angaben:

- Name und Anschrift des „leistenden Unternehmers“ (= Rechnungs-/Quittungsausstellers),

- Ausstellungsdatum,

- Menge und Art der gelieferten Gegenstände oder Umfang und Art der sonstigen Leistung,

- Netto-Entgelt und Steuerbetrag in einer Summe sowie

- der Steuersatz (oder bei steuerfreien Lieferungen und Leistungen der Grund für die Steuerbefreiung).

Auf den Kassenbons der MeinBüro-Registrierkasse finden sich die Pflichtangaben zum Beispiel folgendermaßen wieder:

Wichtig sind diese Angaben vor allem für Geschäftsleute, die den enthaltenen Umsatzsteuerbetrag als Vorsteuer geltend machen wollen.

Weitere Erleichterungen

Neben den Vereinfachungen bei den Kleinbetragsrechnungen finden sich im zweiten Bürokratieentlastungsgesetz weitere Erleichterungen, die sich auf den Alltag von Selbstständigen und Kleingewerbetreibenden auswirken können. Hier die wichtigsten Änderungen auf einen Blick:

- Die Wertgrenze für das obligatorische GWG-Verzeichnis steigt von 150 Euro auf 250 Euro. Diese Änderung ergänzt die Anhebung der GWG-Grenze auf 800 Euro. Beide Änderungen gelten aber erst ab dem Steuerjahr 2018.

- Vierteljährliche Lohnsteuer-Anmeldungen sind künftig erst ab einer Jahreslohnsteuer-Summe von 5.000 Euro erforderlich (bislang: 4.000 Euro).

- Sozialversicherungsbeiträge dürfen ab sofort auf Basis der Vormonats-Werte berechnet werden, wenn die Berechnungsgrundlage des laufenden Monats noch nicht feststeht. Schätzungen sind nicht mehr erforderlich.

- Lieferscheine, die kein Bestandteil einer Rechnung sind, müssen nach Erhalt der Rechnung vom Empfänger nicht mehr aufbewahrt werden. Bislang galt eine sechsjährige Aufbewahrungsfrist.

Die konkreten Auswirkungen der neuen Vorschriften besprechen Sie am besten mit Ihrem Steuerberater.