Fahrzeuge, Werkzeuge, Maschinen, Anlagen, Computer, Handys, Einrichtungsgegenstände – kurz: Wirtschaftsgüter, die Sie für Ihr Unternehmen einkaufen oder herstellen und die Sie über mehrere Jahre nutzen, sind Teil des Betriebsvermögens. Die einzelnen Vermögensbestandteile gehören in ein „Anlagenverzeichnis“, das Sie bei einer eventuellen Steuerprüfung vorlegen müssen.

Lektüretipp: Was dabei zu beachten ist, können Sie hier nachlesen:

- Anlagenverzeichnis mit eingebauter Abschreibungs-Automatik

- Steuerprüfung: Bloß keine Panik (Teil 1)

- Steuerprüfung: Das kommt in der Praxis auf Sie zu (Teil 2)

Zum Glück gelten die strengen Dokumentationsvorschriften nicht für alle Einkäufe haltbarer Wirtschaftsgüter:

Kleinvieh-Vereinfachungen

Müsste über jeden Bleistift und Schraubenzieher, jede Fußmatte oder Schreibtischlampe einzeln Buch geführt werden, würde das Anlagenverzeichnis aus allen Nähten platzen – ganz abgesehen davon, dass der Aufwand unverhältnismäßig hoch und unzumutbar wäre.

Das leuchtet sogar den Finanzverwaltungen ein. Für „geringwertige Wirtschaftsgüter“ (GWG), die abnutzbar, beweglich und selbstständig nutzbar sind, hat der Gesetzgeber daher drei verschiedene Wertgrenzen ins Einkommensteuergesetz festgelegt:

- Für GWG im Nettowert bis 250€ (bis 2017: 150€) gilt die sogenannte Verbrauchsfiktion: Die Anschaffungs- oder Herstellungskosten dürfen Sie im Jahr der Anschaffung ohne weitere Auflagen in voller Höhe als Betriebsausgabe geltend machen.

- Die Anschaffungs- oder Herstellungskosten von GWG im Nettowert zwischen 250€ und 800€ (bis 2017: zwischen 150 und 410€) gelten im Jahr der Anschaffung ebenfalls komplett als Betriebsausgabe. Diese Wirtschaftsgüter müssen Sie jedoch in ein separates „GWG-Verzeichnis“ aufnehmen und auf Anforderung vorweisen können.

Praxistipp: Wie Sie die 800€-Grenze eigenhändig um rund zwei Drittel anheben, können Sie unter „GWG-Boosting: Sofortabschreibung bis 1.333€!“ nachlesen.

Anschaffungen im Nettowert über 800€ sind über die betriebsgewöhnliche Nutzungsdauer abzuschreiben und gehören ins eingangs erwähnte Anlagenverzeichnis.

Die gute Nachricht: Mit MeinBüro erfüllen Sie Ihre Buchungs- und Dokumentationspflichten bei GWG-Anschaffungen im Handumdrehen:

1. GWG bis 250€ buchen

Beginnen wir mit Wirtschaftsgütern, deren Nettowert 250€ (= brutto 297,50€) nicht übersteigt. „Peanuts“ wie die eingangs erwähnten Bleistifte, Schraubenzieher, Fußmatten und einfache Einrichtungsgegenstände ordnen Sie einfach einer passenden Steuerkategorie zu.

- Beispiel: Schreibtischlampe

- Anschaffungskosten: 220€ + 19% USt. = 261,80€

- passende Kategorie: „Bürobedarf“

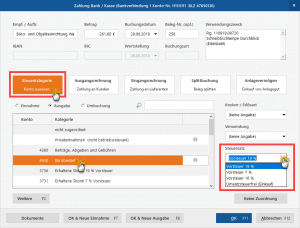

Im MeinBüro-Zuordnungsassistenten sieht das dann so aus:

Bitte achten Sie darauf, dass am rechten Seitenrand der richtige Umsatz-„Steuersatz“ (normalerweise 19%) ausgewählt ist. Wenn nicht, ändern Sie den Steuersatz in der Auswahlliste entsprechend.

2. GWG zwischen 250€ und 800€ buchen

GWG im Nettowert zwischen 250€ und 800€ sind laut § 6 Abs. 2 Satz 4 EStG „unter Angabe des Tages der Anschaffung […] und der Anschaffungs- oder Herstellungskosten […] in ein besonderes, laufend zu führendes Verzeichnis aufzunehmen.“

Ein separates GWG-Verzeichnis ist jedoch entbehrlich, wenn die „Angaben aus der Buchführung ersichtlich sind“. Diese Anforderung lässt sich mit WISO MeinBüro zum Glück ganz leicht erfüllen. Dazu weisen Sie alle GWG im Nettowert über 250€ dem Buchungskonto „4855 Sofortabschreibung geringwertige Wirtschaftsgüter“ zu.

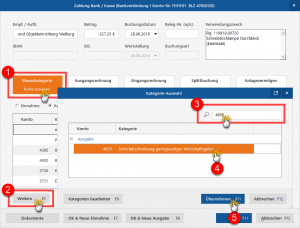

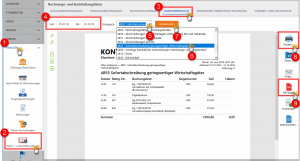

Angenommen, Sie haben für die schicke Schreibtischlampe aus dem vorigen Beispiel nicht 220€ bezahlt, sondern 275€ plus + 19% USt. = 327,25€. Dann sieht der Buchungsvorgang im Zuordnungs-Assistenten folgendermaßen aus:

- Sie klicken auf die Schaltfläche (1) “Steuerkategorie – Konto zuweisen”,

- öffnen per Mausklick auf die Schaltfläche (2) “Weitere F2” die “Kategorien-Auswahl”,

- geben im (3) Suchfeld die Kontonummer “4855 – Sofortabschreibung geringwertiger Wirtschaftsgüter” ein und

- befördern das (4) gefundene Konto per Doppelklick oder

mit (5) “Übernehmen F11” in den Buchungsvorgang:

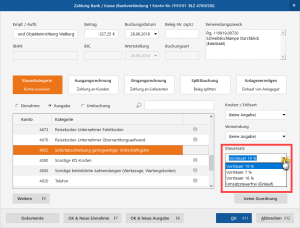

Bitte achten Sie wieder darauf, dass am rechten Seitenrand der richtige Umsatz-„Steuersatz“ (normalerweise 19%) ausgewählt ist. Wenn nicht, ändern Sie den Steuersatz in der Auswahlliste entsprechend:

Auf diese Weise schlagen Sie gleich drei Fliegen mit einer Klappe:

- der Netto-Kaufpreis in Höhe von 275€ geht in Form der “Sofortabschreibung” als Betriebsausgabe in die EÜR des laufenden Jahres ein,

- der Vorsteueranteil von 64,60€ fließt in die nächste Umsatzsteuervoranmeldung ein und

- das Anschaffungsdatum sowie die Anschaffungskosten werden automatisch im Buchungskonto “4855 – Sofortabschreibung geringwertiger Wirtschaftsgüter” aufgezeichnet. Diese Kontoübersicht wiederum genügt dem Finanzamt als GWG-Dokumentation:

Ein separates GWG-Verzeichnis können Sie sich sparen. Mehr dazu weiter unten.

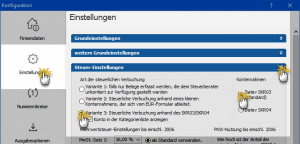

Bitte beachten Sie: Die Schaltfläche „Weitere F2“ und das Konto „4855“ sind nur dann vorhanden, wenn als „Art der steuerlichen Verbuchung“ die „Variante 3“ (= DATEV-Standardkontenrahmen „SKR03“) ausgewählt haben. Die Wahl des Kontenrahmens nehmen Sie bei Bedarf im Arbeitsbereich „Stammdaten“ – „Meine Firma“ unter „Einstellungen“ – „Steuer-Einstellungen“ vor:

Und gleich noch ein Hinweis hinterher: Falls Sie den Kontenrahmen „DATEV SKR04“ ausgewählt haben, lautet die Kontonummer des Kontos “Sofortabschreibung geringwertiger Wirtschaftsgüter” nicht 4855, sondern 6260. Falls Sie unsicher sind, welche Verbuchungsart und welcher Kontenrahmen für Sie am besten passen, sprechen Sie mit Ihrem Steuerberater.

3. GWG-Verzeichnis erstellen

Das eigentliche GWG-Verzeichnis erstellen Sie am Jahresende mithilfe einer „Kontenübersicht“. Dazu …

- klicken Sie im Arbeitsbereich (1) „Finanzen“ auf (2) „Rechnungs- und Buchhaltungslisten“,

- wechseln zum Register (3) „Kontenübersicht”,

- geben den passenden (4) Zeitraum ein (z. B. „01.01.18 bis 31.12.18“),

- klicken in der (5) Auswahlliste „Kategorie“ auf das (6) Konto “4855 – Sofortabschreibung geringwertiger Wirtschaftsgüter” und

- klicken auf die Schaltfläche (7) „Aktualisieren“:

Anschließend bringen Sie die Kontenübersicht per Mausklick auf das (8) Druckersymbol zu Papier und / oder speichern sie mithilfe der (9) „PDF-Export“-Funktion in elektronischer Form zusammen mit Ihren anderen Buchführungsunterlagen.

Sonderfälle bei der GWG-Abschreibung

Bitte beachten Sie: Eine Pflicht, die Anschaffungs- und Herstellungskosten von GWG gleich im ersten Jahr steuerlich geltend zu machen, gibt es nicht. Angenommen, Sie kaufen in diesem Jahr sehr viele GWG – wollen den Aufwand aber ausnahmsweise einmal nicht so schnell wie möglich als steuerlichen Aufwand geltend machen (z. B. weil Sie bereits sehr viele andere Betriebsausgaben haben).

Dann können Sie die GWG auch ins Anlagenverzeichnis aufnehmen und die Kosten über die jeweilige Nutzungsdauer abschreiben. Das erledigen Sie im Zuordnungsassistenten mithilfe der Schaltfläche „Anlagevermögen – Einkauf von Anlagegut“ – wie bei einem Wirtschaftsgut, das über der GWG-Grenze liegt. Wie das funktioniert können Sie in unserem illustrierten Tutorial nachlesen.

Wichtig: Falls Sie im Anschaffungsjahr auf die Sofortabschreibung verzichten, können Sie das in den Folgejahren nicht nachholen: In dem Fall sind Sie an die Nutzungsdauer gebunden.

Seltener Sonderfall: „Sammelposten“

Bitte beachten Sie: Neben den drei genannten Wertgrenzen …

- bis 250€

- zwischen 250€ und 800€ sowie

- über 800€

… gibt es nach wie vor die 1.000€-Grenze für betriebliche „Sammelposten“ (auch „Pool-Abschreibung“ genannt). Die jahresweise zu bildenden GWG-Pools im Wert zwischen 250€ und 1.000€ sind gemäß § 6 Abs. 2a EStG über fünf Jahre abzuschreiben. Die Entscheidung für die Anwendung der Sammelposten kann jedes Jahr neu getroffen werden – gilt in dem Jahr aber für sämtliche GWG-Beschaffungen: Sofortabschreibung auf Anschaffungen zwischen 250€ und 800€ sind dann nicht zulässig!

Spätestens seit Anhebung der standardmäßigen GWG-Grenze auf 800€ lohnt sich die Pool-Abschreibung nur noch in seltenen Ausnahmefällen. Die Einzelheiten besprechen Sie bei Bedarf mit Ihrem Steuerberater. Übrigens: Falls Sie noch keinen Steuerberater haben, hilft Ihnen möglicherweise unser Tipp zum bundesweiten Steuerberater-Suchdienst weiter.