Hat Ihr Unternehmen Aufträge an eine selbstständige PR-Texterin, einen selbstständigen Werbegrafiker, eine selbstständige Designerin oder einen selbstständigen Fotografen vergeben? Dann wird auf die dafür bezahlten Honorare vermutlich Künstlersozialabgabe fällig. Sie müssen von sich aus aktiv werden und der Künstlersozialkasse diese Honorare melden.

Viele Unternehmen wissen nichts von dieser Abgabepflicht. Die sogenannte Künstlersozialabgabe („KSK-Abgabe“) fällt grundsätzlich dann an, wenn Selbstständige oder Unternehmen Aufträge an „selbstständige Künstler und Publizisten“ erteilen. Dabei sollte man Kunst und Publizistik sehr allgemein verstehen: Es geht um kreative Leistungen im weitesten Sinn. Hier finden Sie das Wichtigste zur Künstlersozialabgabe zusammengefasst.

Wie hoch ist die Künstlersozialabgabe?

Seit 2018 und auch im kommenden Jahr 2020 beträgt die Künstlersozialabgabe 4,2 Prozent der Netto-Auftragsgesamtsumme (ohne Umsatzsteuer).

Abgabe versäumt? Das kann teuer werden

Die Künstlersozialkasse hat einen gesetzlichen Anspruch auf den Einzug der Abgabe (aus dem Künstlersozialversicherungsgesetz KSVG). Sie verfügt über ein hauseigenes Prüfwesen. Dazu kontrollieren auch die Betriebsprüfer der Deutschen Rentenversicherung, ob die Künstlersozialabgabe abgeführt wurde. Werden sie fündig, muss die Abgabe rückwirkend für bis zu fünf Jahre auf einmal nachbezahlt werden. Außerdem drohen Säumniszuschläge und Bußgelder.

Künstlersozialkasse – Pflicht-Sozialversicherung für kreative Selbstständige

Die Künstlersozialabgabe dient zur Finanzierung der Künstlersozialkasse (KSK). Die KSK sorgt dafür, dass selbstständige Künstler und Publizisten besonders abgesichert sind, über sie laufen Kranken- und Pflegeversicherung sowie Rentenversicherung. Das Besondere: KSK-Versicherte zahlen trotz Selbstständigkeit nur die Hälfte der Beiträge selbst. Die andere Hälfte wird von der KSK beigesteuert, die das unter anderem mit den Künstlersozialabgaben der sogenannten Verwerter finanziert.

Für welche Tätigkeiten fällt Künstlersozialabgabe an?

Leider gibt es keine einfache und trennscharfe Abgrenzung der selbstständigen Tätigkeiten, die die Abgabepflicht auslösen. Das Gesetz gibt nur eine sehr allgemeine Definition für Künstler und Publizisten. Mehr Klarheit liefert die von der KSK bereitgestellte Liste der künstlerischen/publizistischen Tätigkeiten mit Berufen von A wie Akrobat bis Z wie Zeichner. Sie umfasst beispielsweise auch den Interface-Designer, den publizistischer Übersetzer, den Fachmann für Öffentlichkeitsarbeit oder den Web-Designer.

Übrigens: Ob der beauftragte Designer oder die Fotografin selbst KSK-Mitglied ist, spielt keine Rolle. Die Abgabepflicht besteht auch dann, wenn die mit dem Logo-Design beauftragte Grafikerin im Ausland sitzt, noch studiert, bereits Rente bezieht oder im Hauptberuf angestellt ist.

Die Form der Zahlung ist für die Abgabepflicht ohne Belang

Wie die Bezahlung bezeichnet wird, ist für die Abgabepflicht ebenfalls gleichgültig. Sie gilt für „Gagen, Honorare, Tantiemen, Lizenzen, Ankaufpreise, Zahlungen aus Kommissionsgeschäften, Sachleistungen, Ausfallhonorare, freiwillige Leistungen zu Lebensversicherungen oder zu Pensionskassen oder andere Formen der Bezahlung“, um die KSK zu zitieren. Außerdem auch für Spesen, Auslagenersatz und Nebenkostenerstattung, allerdings mit Ausnahme steuerfreier Aufwandsentschädigungen wie steuerlicher Fahrtkostenpauschalen.

Keine Abgabepflicht besteht

- für die kreative Arbeit von Arbeitnehmern. (Die sind ja sozialversichert.)

- für Aufträge bzw. Zahlungen an eine KG oder OHG sowie an Kapitalgesellschaften wie eine GmbH oder UG. (Ein kreativer Auftrag an eine GbR ist dagegen abgabepflichtig).

Die meisten Unternehmen sind Verwerter

Als abgabepflichtige Verwerter zählen alle Unternehmen und Selbstständigen, wenn sie:

- Entweder zur Eigenwerbung oder sonst für die eigenen Geschäftszwecke selbstständige Kreative beauftragen (etwa für Flyer, Website-Erstellung, Auftritte auf Marketingveranstaltungen, Werbung), und die Auftragssummen mehr als 450 Euro pro Jahr ausmachen.

- Oder wenn das Unternehmen ohnehin ein typischer Verwerter ist und mit den kreativen Leistungen Geschäfte macht (z. B. als Verlag, als Show-Veranstalter oder als Werbeagentur). Eine Liste der typischen Verwerter findet sich im Gesetz ( 24 Abs.1 KSVG).

Die Abgabepflicht gilt auch für …

- Selbstständige, die selbst kreativ arbeiten, wenn sie Unteraufträge an andere Kreative vergeben – wie beispielsweise eine Webdesignerin, die die benötigten Illustrationen von einem Fotografen aufnehmen lässt und dessen Honorar ihrerseits dem Auftraggeber in Rechnung In solchen Fällen kassiert die KSK zweimal für eine Leistung, denn der Auftraggeber muss ja ebenfalls die Abgabe bezahlen.

- Vermittler (etwa Event-Agenturen), wenn sie in irgendeiner Weise am Vertragsschluss zwischen Künstler und Auftraggeber beteiligt sind, und dieser nicht selbst abgabepflichtig ist. Beispiel: Ein Agent sucht und vermittelt einen Comedian für eine private Geburtstagsfeier.

Bagatellgrenze: 450 Euro pro Jahr

Außer für die gerade genannten typischen Verwertern von Kunst und Publizistik gilt eine Bagatellgrenze von 450 Euro. Wenn die Zahlungen für kreative Leistungen von Selbstständigen (ohne Umsatzsteuer) diesen Wert nicht überschreiten, fällt keine Abgabe an.

Vorsicht: Eine selbstständige Werbetexterin oder ein PR-Berater müssen auch dann Künstlersozialabgabe zahlen, wenn sie für 440 Euro im Jahr Fotos bei einem selbstständigen Fotografen kaufen. Sie gelten nämlich als typische Verwerter.

Das Verfahren

- Unternehmen, die abgabepflichtige Zahlungen geleistet, aber bisher noch nie Künstlersozialabgabe bezahlt haben, müssen sich zuerst bei der KSK anmelden (eigeninitiativ, wohlgemerkt.) Dafür gibt es einen Anmelde- und Erhebungsbogen im PDF-Format.

- Wer registriert ist, meldet von nun an einmal im Jahr alle abgabepflichtigen Entgelte als Gesamtsumme, und zwar für jedes Jahr bis zum 31. März des Folgejahrs. Dafür schickt die KSK Meldebögen. Ab einer bestimmten jährlichen Abgabehöhe setzt sie außerdem monatliche Vorauszahlungen fest.

Aufzeichnungspflichten

Wer zur KSK-Abgabe verpflichtet ist, muss dafür sorgen, dass die Zahlungen in der Buchführung nachvollziehbar sind – für MeinBüro-Nutzer kein Problem. Die entsprechenden Belege müssen für fünf Jahre aufbewahrt werden.

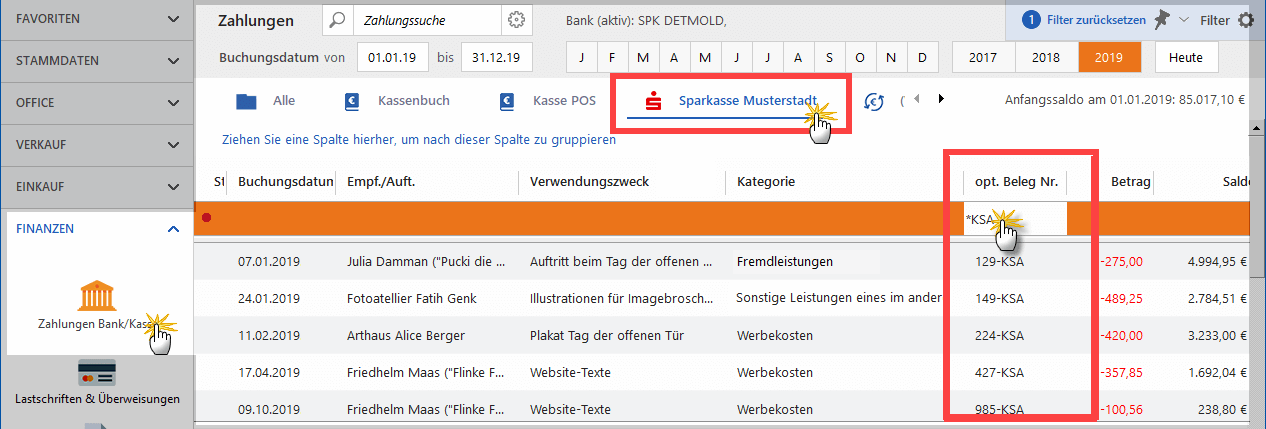

Künstlersozialabgabe mit MeinBüro: das kontenübergreifende „KSA“-Kürzel

Wie findet man rechtzeitig vor dem Meldeschluss am 31. März alle Buchungen, auf die Künstlersozialabgabe anfällt? Diese können schließlich in ganz verschiedenen Buchführungskonten verstreut sein.

Mit MeinBüro ist das dank eines kleinen Tricks leicht erledigt: Wenn Sie die Zahlung für einen kreativen Auftrag buchen, erweitern Sie die Belegnummer um ein eindeutiges Kürzel – etwa den Zusatz KSA. Später lassen sich darüber alle Buchungen filtern, die für die Meldung an die KSK von Bedeutung sind – und zwar kontenübergreifend. Wie es genau geht, steht im Beitrag: So erzeugen Sie kontenübergreifende Auswertungen.

Abgabe zurückholen?

Zum Schluss: Es ist nicht zulässig, sich die anfallende Abgabe vom Auftragnehmer erstatten zu lassen. Das gilt sogar dann, wenn der Auftragnehmer es von sich aus anbietet.

Weitere Informationen zur KSK-Abgabe:

- Die Künstlersozialkasse selbst bietet sehr umfangreiche Informationen für Unternehmen und Verwerter. Argumente gegen die Abgabepflicht wird man auf ihren Seiten naturgemäß eher nicht finden. Dafür gibt es eine ganze Reihe von Anträgen, Vordrucken, Übersichten und Checklisten zum Download, z. B. für bestimmte Branchen, Rechtsformen und Körperschaften.

- Verschärfte KSK-Prüfungen belasten Verhältnis zu Auftraggebern – ein Interview mit dem freiberuflichen Redakteur Norbert Fasching auf VGSD.de. Ein Kritikpunkt von ihm: „Große Verwerter werden anders behandelt als kleinere Auftraggeber“.

Deutsche Rentenversicherung: Prüfung der Künstlersozialabgabe. Die DRV schickt nicht nur ihre Betriebsprüfer aus, um KSK-Abgabensünder auszuspüren. Sie informiert auf ihrer Website auch über die Unterlagen, die von Auftraggebern gefordert werden, und über den Ablauf einer Prüfung.