Steueranmeldungen und Steuererklärungen

Die im Kapitel “Buchen und zahlen” beschriebene einfache Zuordnung von Einnahmen und Ausgaben zu “Kategorien” und “Steuersätzen” sorgt dafür, dass die …

- Umsatzsteuervoranmeldungen am Monats- oder Quartalsende und die

- Einkommen- und Umsatzsteuererklärungen am Jahresende

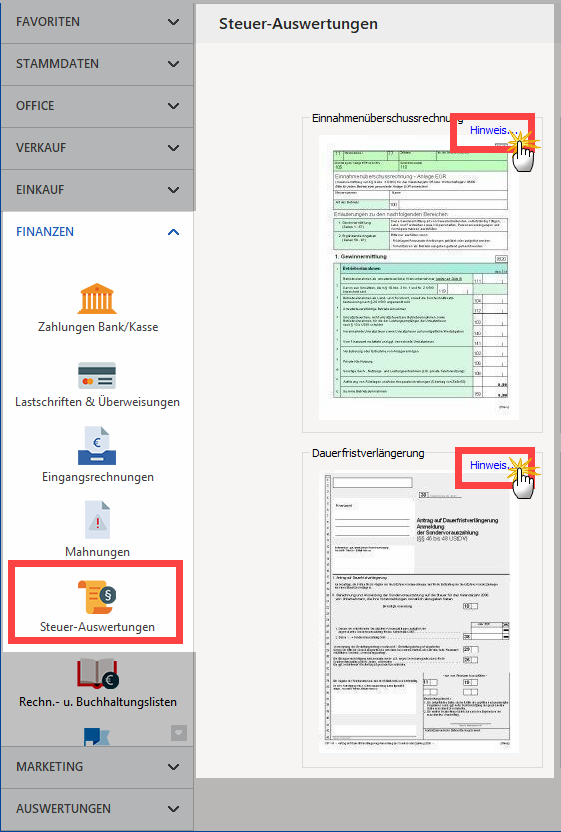

… schnell erledigt sind. Oft sind tatsächlich nur einige wenige Mausklicks erforderlich. Erledigt werden die Finanzamtspflichten im Arbeitsbereich “Finanzen” – “Steuer-Auswertungen”.

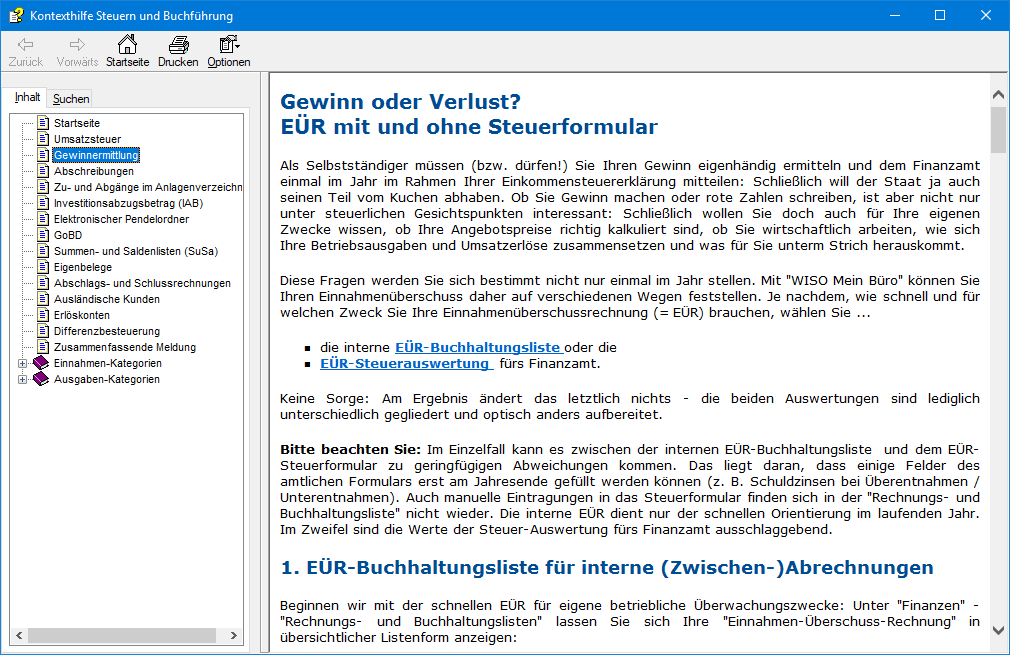

Interaktive Buchführungs-Kontexthilfe

Neben den einzelnen “Steuer-Auswertungen”, aber auch an vielen anderen Stellen des Programms finden Sie blaue “Hinweis…”-Links. Mit deren Hilfe greifen Sie auf die praxisnahe und interaktive Kontexthilfe zu den Themen Steuern und Buchführung zu:

Wenn Sie eine Frage zu einer der Steuererklärungen oder Voranmeldungen haben, klicken Sie im Bereich “Finanzen” – Steuer-Auswertungen” auf den betreffenden “Hinweis”-Link und landen so direkt auf einer ausführlichen Informationsseite zu diesem Thema:

Dort finden Sie dann auch ausführliche Informationen zu Einzelfragen der Gewinnermittlung, insbesondere auch zum Thema “Abschreibungen” und Anlagenverzeichnis.

Und gleich noch ein Tipp hinterher: Sie können die Startseite der Buchführungs-Kontexthilfe auch jederzeit über den Menüpunkt “Hilfe” – “Erste Hilfe: Steuern & Buchführung” öffnen.

So erfüllen Sie Ihre Umsatzsteuer-Pflichten

Die Umsatzsteuervoranmeldung

Im Zuge Ihrer Umsatzsteuervoranmeldungen teilen Sie dem Finanzamt mit, …

- wie hoch Ihre Umsatzsteuereinnahmen im vorangegangenen Monat bzw. Vierteljahr waren und

- wie viel Vorsteuern Sie bezahlt haben.

Die ermittelte Differenz stellt die Umsatzsteuer-Zahllast dar, die Sie unaufgefordert ans Finanzamt überweisen müssen. Ergibt sich eine Differenz zu Ihren Gunsten (“Vorsteuer-Überhang”), bekommen Sie die anstandslos erstattet.

Da die eingenommene Umsatzsteuer in Ihren Umsatzerlösen und die bezahlte Vorsteuer in Ihren Betriebsausgaben enthalten sind, hängen die Buchungen für die Umsatzsteuermeldung ganz eng mit der Einnahmenüberschussrechnung (EÜR) zusammen, die Sie im Rahmen der Einkommensteuererklärung vorlegen müssen. Obwohl die EÜR erst am Jahresende fällig ist, muss sie von umsatzsteuerpflichtigen Selbstständigen also ständig auf dem Laufenden gehalten werden.

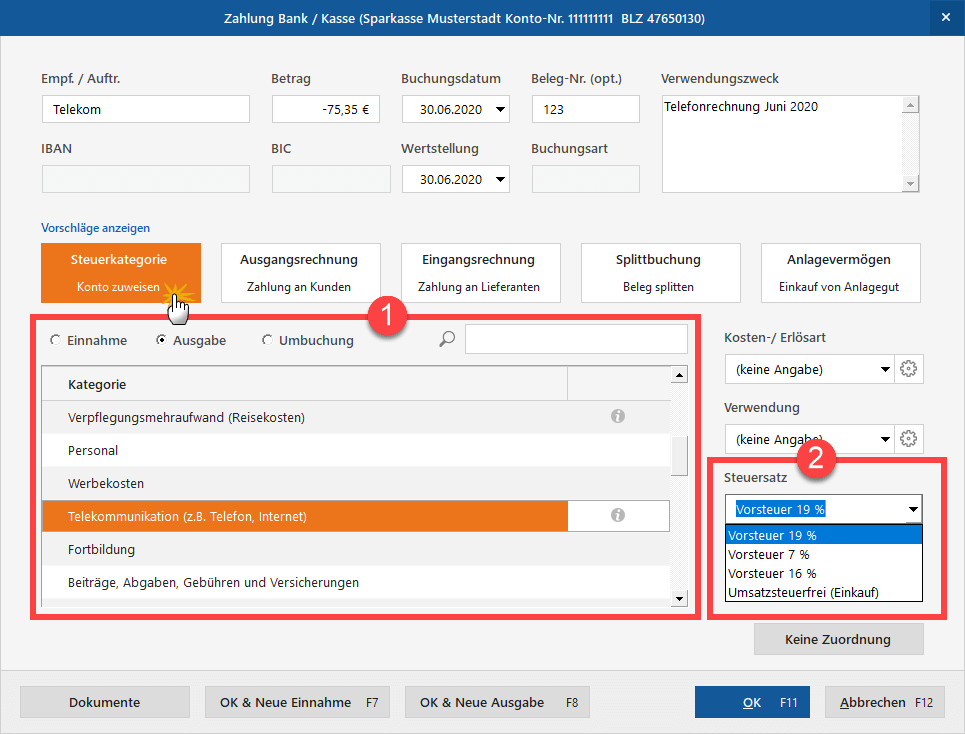

Zum Glück erledigen Sie mit MeinBüro all das in einem Aufwasch: Während Sie eine Einnahme oder Ausgabe auf Ihrem Bankkonto, im Kassenbuch oder auch in der Rechnungs-Übersicht einer “Steuerkategorie” zuordnen, legen Sie nämlich gleichzeitig den Steuersatz fest. Das geschieht normalerweise sogar automatisch. Sie sollten beim Zuordnen Ihrer Zahlungen aber genau darauf achten, ob der voreingestellte Steuersatz im Einzelfall auch genauso auf der Rechnung ausgewiesen ist.

Durch einen einzigen Buchungsvorgang teilen Sie MeinBüro mit, welcher Teil einer Zahlung für die Einkommensteuer wichtig ist und welcher für die Umsatzsteuer:

Wenn die nächste Umsatzsteuervoranmeldung fällig ist, rufen Sie das Formular über den Menüpunkt “Finanzen” – “Steuer-Auswertungen” – “Umsatzsteuer-Voranmeldung” auf.

Signaturpflicht beachten

Der Fiskus verlangt unter anderem bei folgenden Steuerdaten-Übermittlungen eine elektronische Signatur:

- Umsatzsteuervoranmeldung,

- Antrag auf Dauerfristverlängerung,

- Anmeldung einer Sondervorauszahlung und

- Lohnsteueranmeldung.

Mit MeinBüro können mittlerweile alle vorhandenen Steuerformulare in authentifizierter Form elektronisch signiert übermittelt werden. Das gilt auch für die Einnahmenüberschussrechnung (EÜR-Formular).

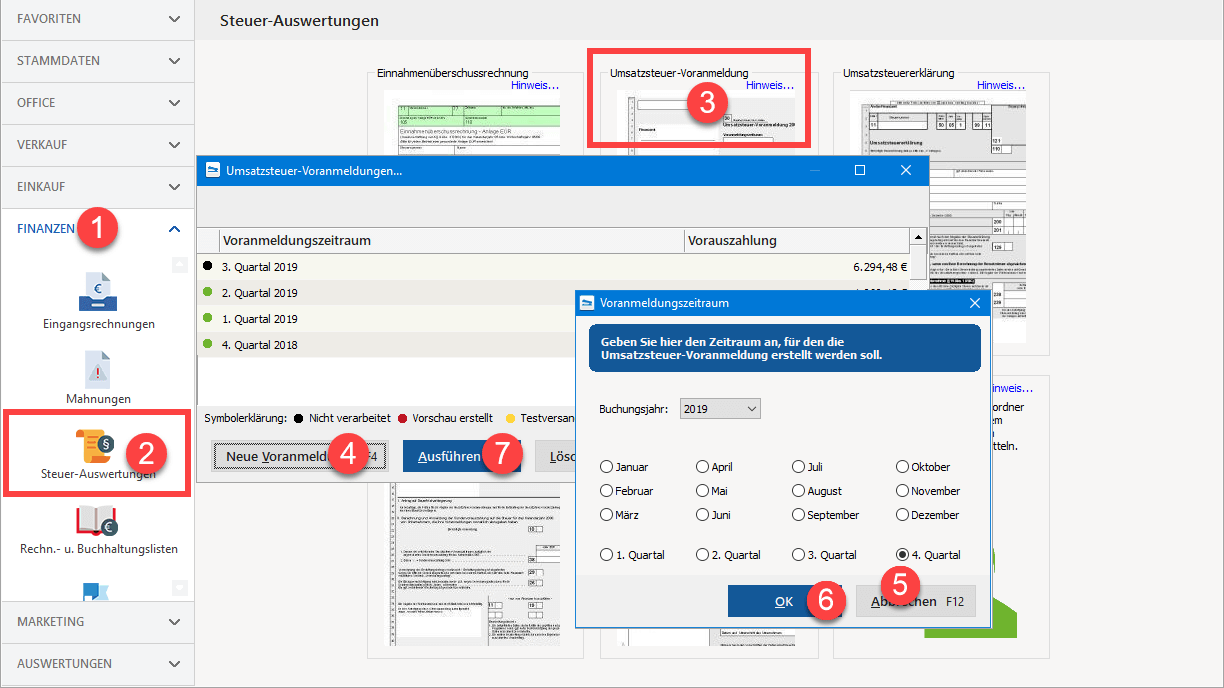

Schritt für Schritt zur Voranmeldung

Keine Sorge: Auch in signierter Form ist die Meldeprozedur in wenigen Minuten vom Tisch. Sofern Sie mit dem Zuordnen Ihrer Zahlungsvorgänge auf dem aktuellen Stand sind, lässt sich eine Umsatzsteuervoranmeldung mit ein paar einfachen Mausklicks elektronisch signieren und über die eingebaute Elster-Schnittstelle ans Finanzamt übermitteln. Hier die einzelnen Schritte:

- Klick 1 auf den Menüpunkt “Finanzen”,

- Klick 2 auf “Steuer-Auswertungen”,

- Klick 3 auf das Vordruck-Symbol “Umsatzsteuer-Voranmeldung”,

- Klick 4 auf die Schaltfläche “Neue Voranmeldung”,

- Klick 5 auf den betreffenden Monat bzw. das Quartal,

- Klick 6 auf “OK”,

- Klick 7 auf die Schaltfläche “Ausführen”,

- Klick 8 auf “Weiter” (damit bestätigen Sie die Standard-Auswahl “Aus Buchungen ermitteln”),

- Klick 9 auf das Symbol “Elster-Versand”,

- Klick 10: Bestätigung des “Datenschutzhinweises” der Finanzverwaltung mit “OK”.

- Klick 11 auf “Versendender Daten”,

- Klick 12 auf “Weiter”,

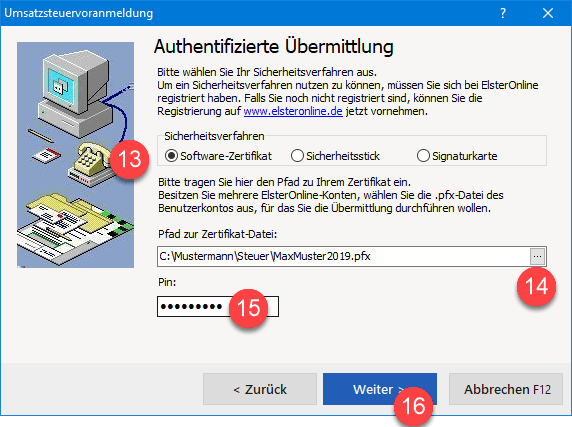

- Klick 13 Auswahl des Sicherheitsverfahrens “Software-Zertifikat”,

- Klick 14 auf das Auswahlmenü “Pfad zur Zertifikat-Datei” (und anschließende Auswahl des Dateipfads),

- Klick 15 in das Feld “Pin”(und anschließende Eingabe Ihrer Signatur-PIN) und schließlich

- Klick 16 auf die Schaltfläche “Weiter”:

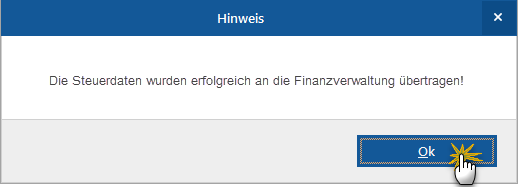

Und das war’s dann auch schon: Das Programm blendet kurz einen Verlaufsbalken ein und meldet schließlich “Vollzug”:

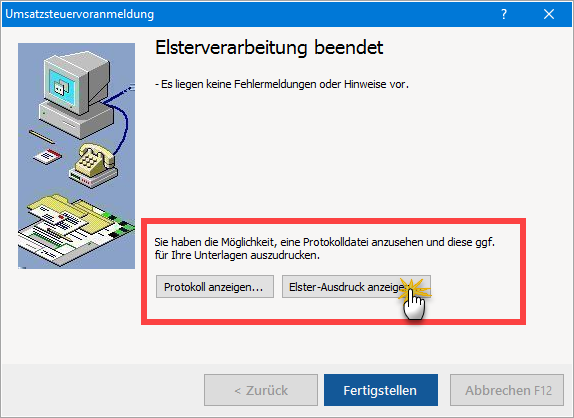

Bevor Sie Ihre Umsatzsteuervoranmeldung per Mausklick auf die Schaltfläche “OK” und dann auf “Fertigstellen” endgültig abschließen, können Sie sich bei Bedarf noch das Protokoll der Datenübertragung anschauen und / oder sich den Inhalt der Elster-Formulare anzeigen lassen:

Elster-Übertragungsprotokoll

Falls Sie während der Übermittlung versäumen, das Elster-“Übertragungsprotokoll” auszudrucken, können Sie das jederzeit nachholen: Im Programmverzeichnis von MeinBüro finden Sie sämtliche Elster-Übertragungsprotokolle im PDF-Format. Die Dateibezeichnungen beginnen immer mit “Elster Print”. Außerdem lassen sie erkennen, um welche Steuererklärung es sich handelt, und an welchem Datum die Übermittlung stattgefunden hat: Die Umsatzsteuervoranmeldung für das 2. Quartal 2020, die am 7.7.2020 um 11:55 Uhr übermittelt worden ist, heißt zum Beispiel “Elster Print USTVA Q2 2020 (20200707115500).PDF”.

Interaktive Listen

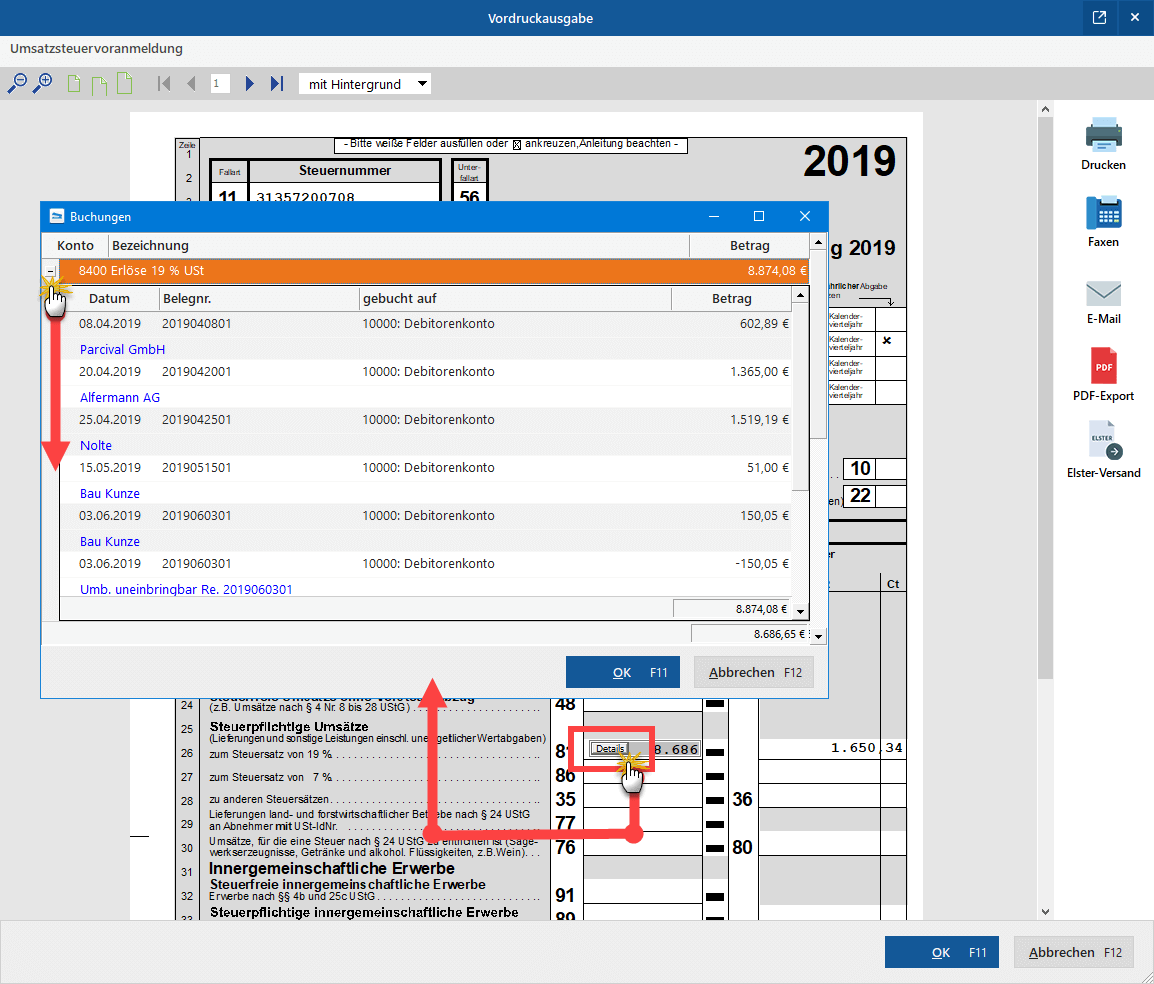

Bei den Steuer-Auswertungen von MeinBüro handelt es sich übrigens nicht nur um schlichte Formulare: Per Mausklick auf die automatisch gefüllten Felder öffnen Sie bei Bedarf Übersichten der zugrundeliegenden Geschäftsvorgänge. Das vereinfacht und beschleunigt den ansonsten mühsamen Abgleich von Formularinhalten und Einzelbuchungen beträchtlich.

Wenn Sie zum Beispiel wissen wollen, wie sich die “Steuerpflichtigen Umsätze zum Steuersatz von 19 %” einer Umsatzsteuervoranmeldung zusammensetzen, dann …

- klicken Sie in das betreffende Feld (in diesem Fall ist das die Ziffer 81),

- klicken noch einmal auf die daraufhin eingeblendete Schaltfläche “Details” und

- sorgen in der folgenden Buchungsliste mit einem dritten Mausklick auf das Pluszeichen neben den Buchungskonten dafür, dass die dazugehörigen Vorgänge angezeigt werden:

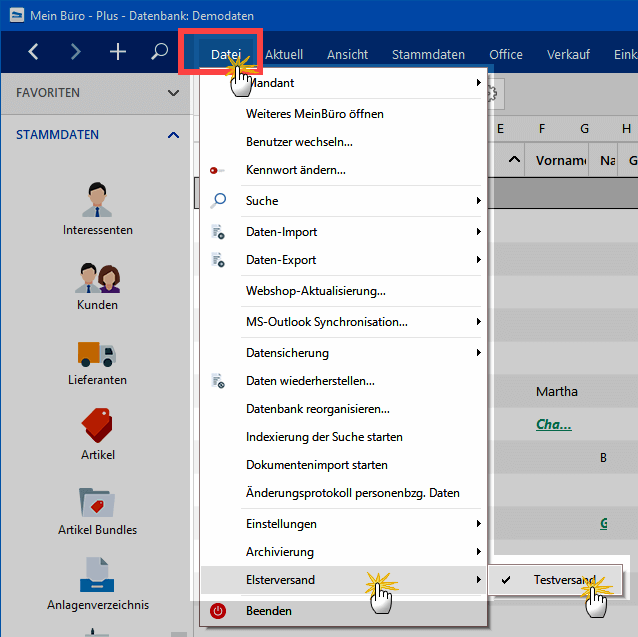

Elster-Testversand

Falls Sie noch keine Erfahrungen mit elektronischen Voranmeldungen haben oder wenn Sie aus technischen Gründen lieber erst einmal einen Probelauf durchführen möchten, setzen Sie vor Aufruf des Umsatzsteuervoranmelde-Formulars ein Häkchen vor die Option “Datei” – “Elsterversand”– “Testversand”:

Auf diese Weise absolvieren Sie den Meldevorgang im Testmodus. Dabei werden keine Daten übermittelt. Sie bekommen aber ein Gefühl für die einzelnen Schritte und gleichzeitig prüft MeinBüro, ob es eine Verbindung zum Finanzamtsserver herstellen kann. Während des Testlaufs werden Sie vom Programm wiederholt darauf hingewiesen, dass keine Daten ans Finanzamt übertragen werden. Sobald Sie bereit sind, Ihre tatsächliche Umsatzsteuer-Voranmeldung zu versenden, entfernen Sie das Test-Häkchen einfach wieder.

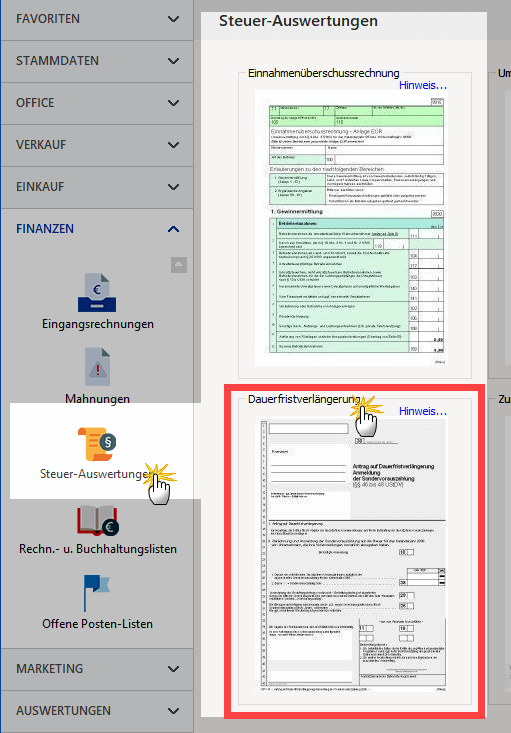

Dauerfristverlängerung

Umsatzsteuerpflichtige Selbstständige und Unternehmer müssen ihre Umsatzsteuervoranmeldung normalerweise bis zum 10. Tag des Folgemonats an das Finanzamt gemeldet haben. Diese Frist lässt sich auf Antrag um einen Monat verlängern. Den förmlichen “Antrag auf Dauerfristverlängerung” gemäß § 46 Umsatzsteuerdurchführungsverordnung (UStDV) können Sie direkt aus MeinBüro herausstellen. Sie finden den bereits fertig vorbereiteten Vordruck im Bereich “Finanzen” – “Steuer-Auswertungen”: Per Mausklick auf das Vordrucksymbol öffnen Sie einen neuen “Antrag auf Dauerfristverlängerung”:

Anträge auf Dauerfristverlängerung müssen ebenfalls in elektronisch signierter Form ans Finanzamt übermittelt werden. Das Signaturverfahren entspricht dem der Umsatzsteuervoranmeldung.

Interaktive Kontexthilfe “Steuern & Buchführung”

Wenn Sie auf den blauen “Hinweis”-Link klicken, öffnet sich die interaktive Kontexthilfe “Steuern & Buchführung”. Dort finden Sie weiterführende Informationen zum Thema “Dauerfristverlängerung und Sondervorauszahlung”.

Die jährliche Umsatzsteuererklärung

Am Ende des Jahres erstellen Sie auf Basis der Umsatzsteuervoranmeldungen des laufenden Jahres eine abschließende Jahres-Umsatzsteuererklärung. Die reichen Sie im Rahmen Ihrer Einkommensteuererklärung zusammen mit Ihrer Einnahmenüberschussrechnung und dem Anlageverzeichnis beim Finanzamt ein.

Mit MeinBüro übermitteln Sie Ihre jährliche Umsatzsteuererklärung ganz bequem ans Finanzamt. Sie finden das elektronische Formular im Bereich “Finanzen” unter den “Steuer-Auswertungen”:

Dort wählen Sie das Buchungsjahr und lassen dann die erforderlichen Daten “aus Buchungen ermitteln”. Falls Sie die Formularfelder ausnahmsweise manuell ausfüllen möchten, steht Ihnen alternativ die Option “Nicht aus Buchungen ermitteln” zur Verfügung. Das ist zum Beispiel dann sinnvoll, wenn Sie bereits eine Umsatzsteuererklärung erstellt und darin von Hand Änderungen oder Ergänzungen vorgenommen haben. Bei einem erneuten Aufruf der Umsatzsteuererklärung bleiben manuelle Anpassungen nur dann erhalten, wenn Sie die Option “Nicht aus Buchungen ermitteln” nutzen.

Das Programm sorgt mit dafür, dass Sie bereits ausgefüllte Steuerformulare nicht versehentlich überschreiben. Wenn Sie eine Umsatzsteuererklärung für einen bestimmten Zeitraum erstellt haben und das Formular später noch einmal aufrufen, ist standardmäßig die Option “Nicht aus Buchungen ermitteln” aktiviert.

Nachdem Sie den ausgefüllten Vordruck am Bildschirm überprüft haben, können Sie Ihre Steuererklärung drucken und ans Finanzamt schicken. Außerdem besteht die Möglichkeit, die Umsatzsteuererklärung über die eingebaute Elster-Schnittstelle online an den Finanzamtsserver zu übermitteln. Die dafür erforderlichen Schritte kennen Sie bereits von Ihren Umsatzsteuervoranmeldungen.