Das eherne Buchführungs-Grundgesetz „Keine Buchung ohne Beleg“ gilt auch im modernen Geschäftsleben. Wenn in der Alltagshektik trotzdem mal ein Beleg verloren geht, ist das kein Beinbruch. Fehlt ein Zahlungsbeleg, dürfen Sie die betreffende Betriebsausgabe notfalls auch ohne ordnungsgemäße Rechnung oder Quittung steuerlich geltend machen. Ganz ohne Buchungsdokument geht es dabei aber auch nicht: Damit der Fiskus ein Auge zudrückt, erstellen Sie einen Eigenbeleg.

Ein solcher Hilfsbeleg eignet sich übrigens nicht nur als Ersatz für verlorene Zahlungsnachweise. Auch bei Nutzung von Münzautomaten (z. B. Kopierern, Parkuhren und öffentlichen Telefonen) oder bei Trinkgeldern sind eigenhändig erstellte Belege üblich und zulässig.

Auf die Form des Eigenbelegs kommt es dabei nicht an. Sie dürfen Ihre Zahlungsnachweise also ruhig handschriftlich erstellen. Die folgenden Angaben sollten aber enthalten sein:

- Name und Anschrift des Lieferanten oder Dienstleisters,

- Menge und Bezeichnung der gelieferten Produkte oder Art und Umfang der Dienstleistung,

- Termin der Lieferung oder Leistung,

- Rechnungsbetrag sowie

- die eigenhändige Unterschrift.

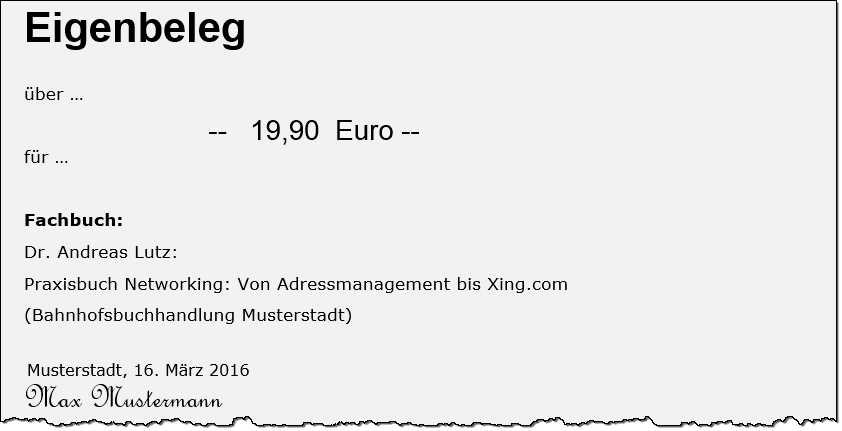

Ein solcher Eigenbeleg sieht zum Beispiel so aus:

Bitte beachten Sie:

Die im Rechnungsbetrag enthaltene Mehrwertsteuer dürfen Sie leider nicht als Vorsteuer geltend machen. Dafür ist laut § 15 Umsatzsteuergesetz unbedingt eine ordentliche Rechnung erforderlich. Zulässig ist in solchen Fällen aber immerhin, den gesamten Bruttobetrag als Betriebsausgabe zu verbuchen.

Das könnte Sie auch interessieren: