Leidet Ihr Unternehmen unter den Folgen der Corona-Krise? Haben Sie womöglich schon mit akuten Liquiditätsproblemen zu kämpfen? Dann können Sie beim Finanzamt die Stundung Ihrer Umsatzsteuer-Zahlungen beantragen. Das geht zurzeit vergleichsweise einfach.

Nicht nur das: Es gibt noch andere Möglichkeiten, Steuer(voraus)zahlungen zu senken oder pausieren. Unter anderem können Sie …

- sich Ihre Sondervorauszahlung für Dauerfristverlängerung bei der Umsatzsteuer erstatten lassen,

- Vorsteuer auf unbezahlte Rechnungen geltend machen und

- die Stundung oder Senkung der Vorauszahlungen bei der Einkommen- bzw. Körperschaftssteuer beantragen.

Stundung oder niedrigere Vorauszahlung beantragen

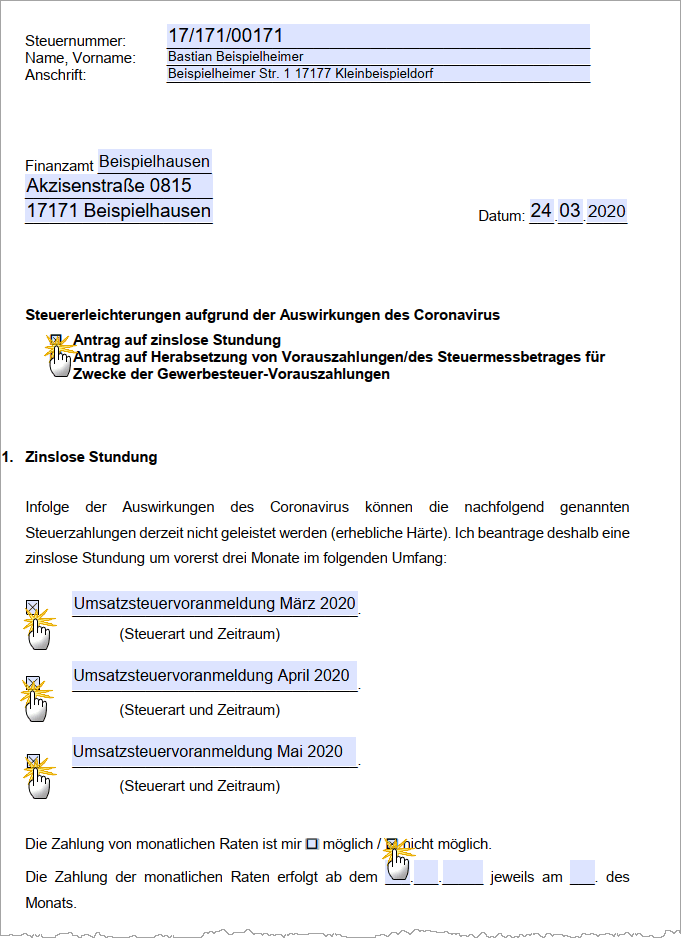

Den Antrag auf Stundung oder Senkung von Vorauszahlungen stellen Sie mithilfe des Finanzamt-Formulars zu „Steuererleichterungen aufgrund der Auswirkungen des Coronavirus“ (PDF mit Formularfeldern, 77 KB).

Das zweiseitige Formular ist bundesweit einheitlich. Sie können damit die Stundung fälliger Steuerzahlungen sowie niedrigere Vorauszahlungen beantragen. Das Ausfüllen ist recht einfach und lässt sich notfalls auch ohne Steuerberater bewältigen.

Für die Stundung der nächsten Umsatzsteuer-Vorauszahlungen …

- kreuzen Sie den Auswahlpunkt „Antrag auf zinslose Stundung“ an und

- tragen im Abschnitt „1. Zinslose Stundung“ die nächsten Voranmeldungstermine ein.

Außerdem können Sie Ratenzahlungen vereinbaren und den Zeitpunkt eintragen, ab dem Sie monatliche Teilzahlungen leisten.

Bitte beachten Sie:

- Die Möglichkeit einer Steuer-Stundung ohne detaillierten Nachweis der wirtschaftlichen Schäden ist vorläufig bis 31.12.2020 befristet.

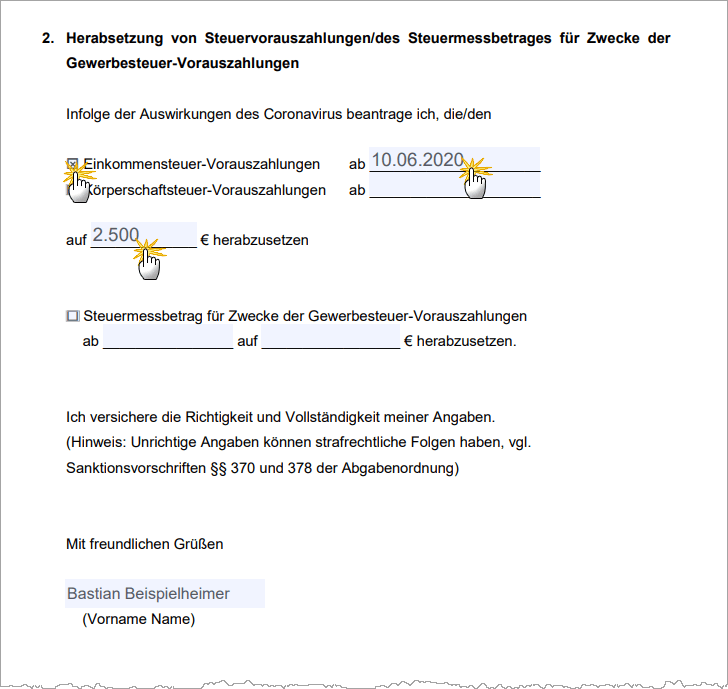

- Mit demselben Formular können Sie in einem Aufwasch auch die Stundung und Absenkung der fälligen Vorauszahlungen bei der Einkommen- bzw. Körperschaftssteuer beantragen. Außerdem ist die Anpassung des Steuermessbetrags für die Gewerbesteuer möglich. Die entsprechenden Angaben machen Sie auf Formularseite 2.

Das ausgefüllte PDF-Dokument speichern Sie ab und schicken es anschließend per E-Mail ans Finanzamt.

Praxistipp1 : Lastschriftmandat widerrufen

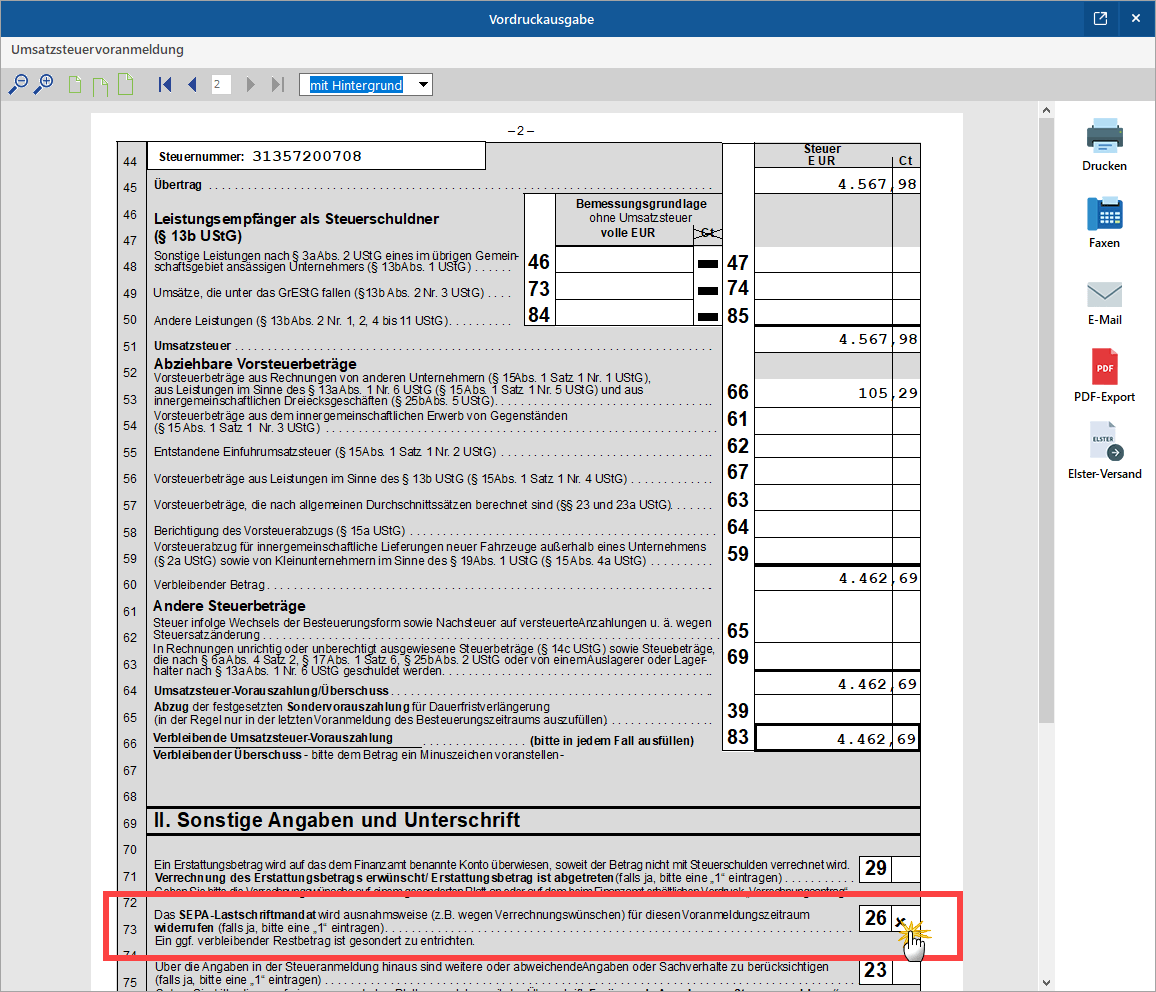

Sofern die Stundung gewährt wird, verzichtet der Fiskus auf Lastschriften, Mahnungen oder Strafzinsen. Falls Sie auf Nummer sichergehen wollen, widerrufen Sie das SEPA-Lastschriftmandat, das Sie dem Finanzamt erteilt haben. Den Widerruf des Mandats erklären Sie zum Beispiel durch eine formlose schriftliche Mitteilung ans Finanzamt. Ohne Lastschriftmandat ist eine Abbuchung nicht möglich. Ihr Konto kann also nicht unversehens in die roten Zahlen kippen.

Zusatztipp: Das Lastschriftmandat können Sie im Formular der Umsatzsteuer-Voranmeldung auch vorübergehend außer Kraft setzen. Dort setzen Sie bei Bedarf im Abschnitt „II. Sonstige Angaben und Unterschrift“ ein Häkchen in Zeile 73.

Den Vordruck finden Sie im Bereich „Finanzen“ unter „Steuer-Auswertungen“. Das Basismodul „Finanzen“ ist in der Version „MeinBüro Plus“ enthalten.

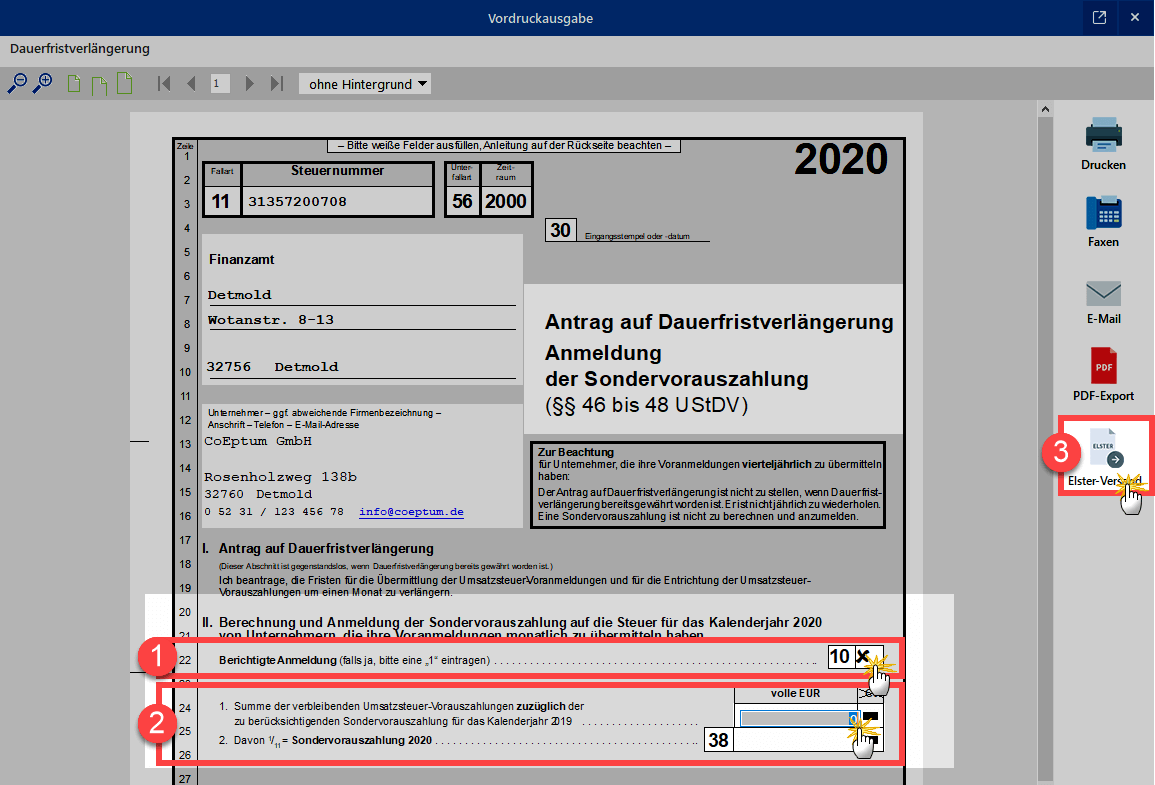

Praxistipp 2: Sondervorauszahlung für Dauerfristverlängerung erstatten lassen

Falls Sie eine Dauerfristverlängerung für die Umsatzsteuer-Voranmeldung beantragt haben, verschiebt sich die Abgabe um einen Monat. Im Gegenzug wird eine Sondervorauszahlung in Höhe von einem Elftel der Umsatzsteuerlast des Vorjahrs fällig. Diese Zahlung haben Sie wahrscheinlich schon zu Jahresbeginn geleistet. Eventuell steht sie aber auch noch aus.

Die Höhe der Sondervorauszahlung lässt sich in Corona-Zeiten formlos und schnell auf null absenken. Das geht auch nachträglich für bereits geleistete Sondervorauszahlungen. In dem Fall wird das Geld zurückerstattet.

Dafür können Sie den „Antrag auf Dauerfristverlängerung“ verwenden. Er steht ebenfalls im Arbeitsbereich „Finanzen“ unter „Steuer-Auswertungen“ bereit.

Um die Sondervorauszahlung zu umgehen oder zurückzuerhalten …

- setzen Sie in (1) Zeile 22 ein Häkchen (dadurch machen Sie deutlich, dass es sich um eine „berichtige Anmeldung“ handelt),

- tragen in (2) Zeile 24 eine Null ein und

- übermitteln den Antrag wie üblich per Mausklick auf den (3) Button „Elster-Versand“ ans Finanzamt.

Praxistipp 3: Vorsteuer auf unbezahlte Rechnungen geltend machen

Was wenig bekannt ist: Sie können Ihre Liquidität sogar direkt mit der Umsatzsteuer-Voranmeldung verbessern. Denn Sie dürfen die Umsatzsteuer auf Eingangsrechnungen selbst dann als Vorsteuer von Ihrer Umsatzsteuerlast abziehen, wenn Sie die Rechnung noch gar nicht bezahlt haben! Das gilt ausdrücklich auch bei der Ist-Versteuerung.

Voraussetzung: Die Lieferung oder Dienstleistung ist ordnungsgemäß erfolgt und Sie haben eine fehlerfreie Rechnung bekommen. Mehr dazu steht im Beitrag „Trotz Ist-Besteuerung: Vorsteuer aus unbezahlten Rechnungen erstatten lassen“.

Fazit: Chance nutzen

Angesichts der Krise zeigt der Fiskus ungewohntes Entgegenkommen. Die Rückerstattung der Sondervorauszahlung spült etwas Geld in die Kasse. Die Stundung der Umsatzsteuervorauszahlung und das Senken von Einkommensteuer-Vorauszahlungen sorgen dafür, dass weniger Geld abfließt. Diese Chance sollten alle nutzen, die in Folge der Epidemie Liquiditätssorgen haben.

Zum Weiterlesen:

- Was hat es mit der Umsatzsteuer auf sich, und wie funktioniert das Verfahren? Praktische Erklärungen liefert die Umsatzsteuer-Übersicht.

- Selbstständig und wegen Corona in Quarantäne? Entschädigung für den Verdienstausfall beantragen!

- Damit das Geld hereinkommt: Richtig mahnen: Alles, was Sie wissen müssen!

- Bei den verbleibenden Aufträgen verbessern Sie mit Vor- und Abschlagszahlungen die Kassenlage: Vorteil einer Abschlagsrechnung.